В последние годы в России наблюдается активное развитие рынка банковских карт. Причиной этому является общемировая тенденция в развитии безналичных расчетов. С помощью банковских карт создается единая универсальная расчетная сеть, которая позволяет обеспечивать обслуживание массовых ежедневных платежей населения страны и приводит к значительному сокращению доли наличных операций и качественному изменению структуры финансовых потоков в России.

Использование банковских карт существенно влияет на развитие безналичного денежного оборота, сокращает издержки обращения наличных денег. Кроме того, банковские карты благотворно влияют на рост оборота и прибыли, повышение конкурентоспособности и престижа банков, предприятий розничной торговли и других организаций, принимающих пластиковые карты к оплате.

Существуют различные виды классификации финансовых карт, пластиковые карты по способу записи информации можно классифицировать следующим образом. [1]

Карты с графической записью — самая простая форма записи информации на карту. Графическим методом наносится цветное фотографическое изображение держателя карты и лазерный образец подписи.

Карты со штрих-кодированием — запись информации на карту с помощью штрих-кодирования применялась до изобретения магнитной полосы и в платежных системах распространения не получила. Карточки со штрих-кодами, подобны тем, которые наносятся на товары, довольно популярны в специальных карточных программах, где не требуются расчеты. Это связано с относительно низкой стоимостью таких карточек и считывающего оборудования. При этом для лучшей защиты штрих-коды покрываются непрозрачным для невооруженного глаза слоем и считываются в инфракрасном свете.

Карты с эмбоссированием — карты с механическим выдавливанием. Эмбоссированием на карту наносятся данные о держателе карты, дата выпуска карты и срок её использования. Это дает возможность при ручной обработке принимаемых к оплате карт быстро перенести данные на специальный чек — слип (Slip), с помощью специального устройства, импринтера, осуществляющего «прокатывание» карточки (в точности так же, как получается второй экземпляр при использовании копировальной бумаги).

Наиболее распространены карты двух видов — с магнитной полосой и со встроенной микросхемой (chipcard — чиповая карта, smart card — смарт-карта, “умная” карта). Микросхема (чип) — микропроцессорный носитель информации, который вмонтирован в карту, и при этом либо имеет контактную площадку, либо использует радиосвязь (RFID). Отсюда — контактные и бесконтактные виды смарт-карт. Существуют также комбинированные магнитно-чиповые карты.

В 1981 г. была изобретена оптическая (лазерная) карта. Записывает и считывает информацию с такой карты специальная аппаратура с использованием лазерного сканирования. Основное преимущество таких карт — возможность хранения больших объемов информации. Такие карты уже используются в некоторых областях, но в банковских технологиях распространения пока не получили из-за высокой стоимости как самих карт, так и считывающего оборудования.

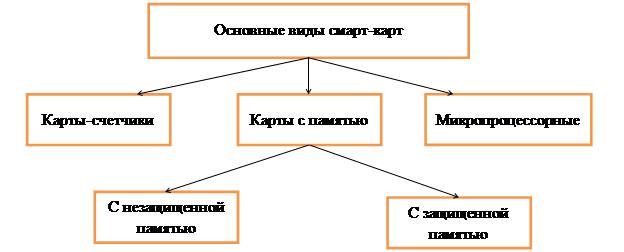

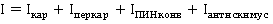

В настоящее время финансовые институты с банковских карт с магнитной полосой все чаще переходят на смарт-карты. Классификация микропроцессорных карт представлена на рисунке 1. [1]

Рис. 1. Основные типы смарт-карт

Карты-счетчики применяются для такого типа расчетов, когда требуется вычитание фиксированной суммы за каждую платежную операцию. Подобные карты еще называются картами с предварительно оплаченной суммой. Такие карты-счетчики применяются при подписке на платное телевидение, при оплате за проезд, автостоянку и т. п.

Карты с памятью — этот тип карт выделен условно и является промежуточным между картами-счетчиками и микропроцессорными картами. Карты подобного типа, в основном, используются для хранения информации о пользователе.

Существуют два подтипа подобных карт: с незащищенной и с защищенной памятью. Они отличаются друг от друга степенью защищенности от несанкционированного доступа к данным карты. Второй тип в этом отношении обладает более высоким “интеллектом”, но не сравнится с микропроцессорами. Карты с незащищенной памятью очень опасно использовать в качестве платежных средств.

Микропроцессорные карты — это наиболее современная разработка в области смарт-карт, и их область применения гораздо шире. Они используются для выполнения задач, требующих сложной обработки информации. Микропроцессорная карта содержит микроконтроллер, центральный процессор которого обеспечивает управление данными, находящимися на карте. Смарт-карта оснащена встроенной операционной системой, выполняющей набор необходимых сервисных операций и оснащенной всеми средствами безопасности.

При платежах по данным картам применяется режим off-line — разрешение на платеж дает сама карта (точнее, встроенная в нее микросхема) при общении с торговым терминалом непосредственно в торговой точке. На основе записанных в чипе сведений сделка по карте может осуществляться в автономном режиме, то есть без непосредственной связи с центральным процессором банковской компьютерной системы в момент совершения операции. Поскольку карта сама хранит в памяти сумму средств, имеющихся на банковском счете, авторизации здесь не требуется, если лимит превышен, сделка просто не состоится.

Другая важная особенность смарт-карт заключается в их надежности. Смарт-карта должна быть достаточно “интеллектуальна”, чтобы самостоятельно принять решение о проведении платежа и при этом обладать развитой системой защиты от ее несанкционированного использования.

Если карта украдена, и ненадлежащий владелец захочет ею воспользоваться для получения денег в автомате, то при неправильном введении ПИН-кода чип, как правило, блокируется. Все это делает смарт-карту одной из наиболее надежных форм хранения данных.

Еще одним преимуществом смарт-карты над другими пластиковыми картами является их многофункциональность. Обладая встроенными возможностями осуществлять многие математические и логические операции и превосходя другие пластиковые карты по объему хранимой на них информации, одни и те же смарт-карты могут использоваться в различных приложениях.

При использовании банковских пластиковых карт основной проблемой является безопасность денежных средств, находящихся на карте ее владельца.

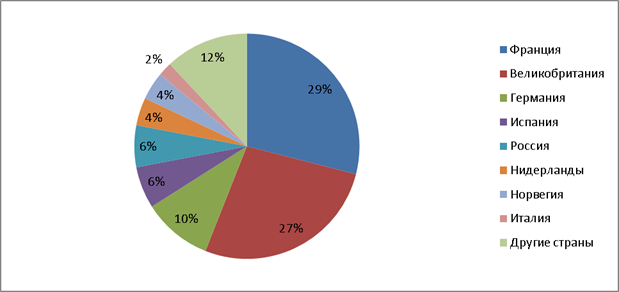

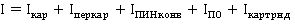

Согласно данным компании FICO, технологиями которой защищены 65 % карт в мире, ущерб от киберпреступлений в России в 2012 году вырос примерно на 35 %. По объемам хищений Россия занимает 5-е место в Европе (рис. 2) [2].

Рис. 2. Процентное соотношение хищений денежных средств по банковским картам в Европе

Вопрос сохранения денежных средств на банковских картах для финансовых институтов в России стал особенно актуальным с 1 января 2014 года. В этот день вступила в силу статья 9 закона «О национальной платежной системе», согласно, которой банки будут обязаны возвращать денежные средства клиентам, если те докажут, что транзакция была совершена третьим лицом без ведома держателя карты. [3]

Внедрение информационных технологий можно рассматривать как инвестиционный проект, однако финансовый результат менее явен, а риски более высоки. Информационные проекты являются гораздо более масштабными, так как в них должны рассматриваться не только начальное вложение финансовых средств, но и этапы после внедрения: обслуживание, сопровождение, доработка, обучение и т. д. Все это требует дополнительных средств и усилий. Обязательным требованием перед внедрением того или иного вида информационных технологий должно быть его экономическое обоснование, нахождение эффекта, который можно получить при вложении инвестиций для использования этого информационного проекта.

В настоящее время для оценки эффективности информационных проектов существует несколько методов, которые можно разделить на три основные группы: финансовые (количественные), качественные, вероятностные. [4]

При начальном этапе внедрения наиболее эффективным является метод совокупной стоимости владения (Total Cost of Ownership, ТСО), относящийся к финансовой группе методов. Метод ТСО является наиболее эффективным механизмом мгновенной оценки общего объема затрат предприятия на IT-инфраструктуру, впервые был разработан компанией Gartner Group в 80-х годах XX века. [5], [6], [7], [8], [9], [10]

ТСО информационной системы (ИС) — это затраты, связанные с приобретением, внедрением и использованием ИС. Методика TCO предусматривает оценку затрат на IT-инфраструктуру и на отдельные ее компоненты.

Для приближенной оценки экономической эффективности внедрения банковских смарт-карт на основе метода совокупной стоимости владения можно построить модель, позволяющую произвести анализ затрат на внедрение системы.

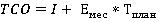

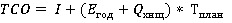

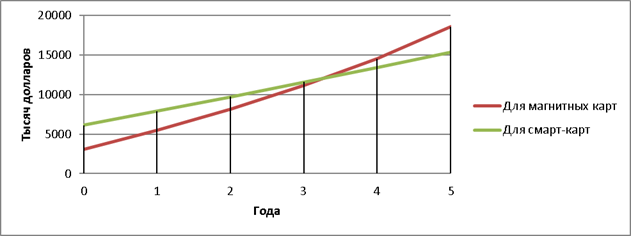

Анализируя совокупную стоимость владения при внедрении ИТ-инфраструктуры, которая включает в себя как первоначальные инвестиции I, так и затраты на текущую работу Eмес в течение периода оценки Tплан, используют формулу: [6], [10]:

(1)

(1)

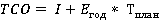

Рассмотрим внедрение банковских смарт-карт по отношению к картам с магнитной полосой. Формулу (1) представим не в месячном, а в годовом исчислении, тогда она примет вид:

(2)

(2)

где

- ежегодные затраты на обслуживание банковских карт;

- ежегодные затраты на обслуживание банковских карт;

– плановый период в годах.

– плановый период в годах.

Предположим, что нам надо выбрать вариант перевыпускать дальше магнитные карты или внедрить смарт-карты. Соответственно, для повышения надежности работы магнитных карт необходимо переоборудовать банкоматы антискимминоговыми устройствами, а для работы со смарт-картами необходимо изменить соответствующее программное обеспеченье и аппаратную составляющую.

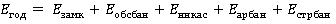

Первоначальные инвестиции для магнитных карт будут составлять:

(3)

(3)

где

I кар — стоимость внедряемых карт с магнитной полосой;

I перкар — стоимость персонализации магнитной карты;

I ПИНконв — стоимость ПИН конверта, в котором выдается карта клиенту.

— стоимость установки антискимминогового устройства на банкомат;

— стоимость установки антискимминогового устройства на банкомат;

Первоначальные инвестиции для смарт-карт можно рассчитать по следующей формуле:

(4)

(4)

где

I кар — стоимость внедряемых смарт-карт;

I перкар — стоимость персонализации смарт-карт;

I ПИНконв — стоимость ПИН конвертов, в которых выдается карта клиенту.

— стоимость установки программного обеспеченья для работы со смарт-картами;

— стоимость установки программного обеспеченья для работы со смарт-картами;

— стоимость установки картридеров для чтения смарт-карт;

— стоимость установки картридеров для чтения смарт-карт;

Ежегодные затраты на обслуживание банковских карт можно вычислить по общей формуле:

(5)

(5)

где

— затраты на замену поврежденных карт;

— затраты на замену поврежденных карт;

затраты на техническое обслуживание банкоматов;

затраты на техническое обслуживание банкоматов;

затраты на инкассацию банкоматов;

затраты на инкассацию банкоматов;

— затраты на аренду мест для банкоматов;

— затраты на аренду мест для банкоматов;

— затраты на страховку банкоматов.

— затраты на страховку банкоматов.

Приведем расчет для внедрения одного миллиона банковских карт. Для оптимального обслуживания одной тысячи банковских карт по экспертным оценкам необходим один банкомат [11], следовательно, для обслуживания одного миллиона банковских карт необходима одна тысяча банкоматов.

Для расчетов по установке антискимминоговой системы для повышения надежности работы с магнитными картами указана стоимость активного устройства защиты последнего поколения.

Количество поврежденных карт за год, подлежащих замене, для магнитных карт составляет по оценкам специалистов четыре процента от общего числа карт, а для смарт-карт в десять раз меньше. [12], [13]

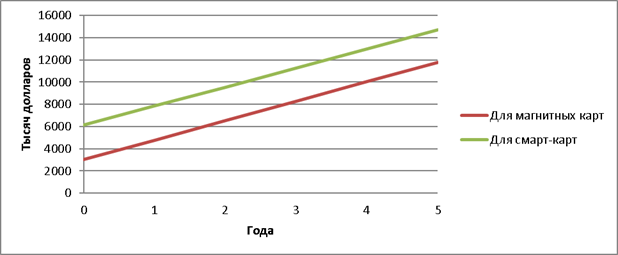

Расчет будем проводить для планового периода на пять лет. Все расчеты сведем в таблицу 1. Полученные результаты по методу ТСО представлены в виде графиков (рис. 3).

Из таблицы видно, что затраты на внедрение смарт-карт более, чем в два раза превышают затраты на внедрение карт с магнитной полосой. При этом обслуживание смарт-карт обходится дешевле магнитных карт, правда эта разница не значительна.

Внедрение смарт-карт необходимо оценивать в привязке к объему хищений средств с банковских карт, только в этом случае можно оценить экономический эффект от внедрения. Для этого преобразуем формулу (2) к следующему виду:

(6)

(6)

где

Q хищ — объем хищений средств с банковской карты в год.

Таблица 1

Сравнительный анализ затрат на внедрение смарт-карт и магнитных карт по методу ТСО

|

Параметры затрат |

Карты с магнитной полосой |

Смарт-карты |

||||

|

Внедрение карт |

||||||

|

|

Затраты на одну единицу, долларов |

Затраты на все количество, тыс. долларов |

Затраты на одну единицу, долларов |

Затраты на все количество, тыс. долларов |

||

|

Стоимость карт |

0,2 |

200 |

1,43 |

1430 |

||

|

Персонализация карты |

0,03 |

30 |

1,23 |

1230 |

||

|

Изготовление ПИН-конвертов |

1 |

1000 |

1 |

1000 |

||

|

Установка антискимминоговой системы |

1800 |

1800 |

0 |

0 |

||

|

Установка программного обеспеченья для смарт-карт |

0 |

0 |

1800 |

1800 |

||

|

Установка картридера |

0 |

0 |

667 |

667 |

||

|

Итого затрат на внедрение, тыс. долларов |

|

3030 |

|

6127 |

||

|

Затраты на эксплуатацию |

||||||

|

Поврежденные карты, подлежащие замене |

1,23 |

49,2 |

3,66 |

14,64 |

||

|

Техническое обслуживание банкоматов |

667 |

667 |

667 |

667 |

||

|

Затраты на инкассацию |

775 |

775 |

775 |

775 |

||

|

Затраты на аренду места для банкомата |

200 |

200 |

200 |

200 |

||

|

Затраты на страховку банкомата |

60 |

60 |

60 |

60 |

||

|

Итого затрат на эксплуатацию, тыс. долларов |

|

1751,2 |

|

1716,64 |

||

|

ТСО (1 год) |

4781,2 |

7843,64 |

||||

|

ТСО (3 года) |

8283,6 |

11276,92 |

||||

|

ТСО (5 лет) |

11786,0 |

14710,2 |

||||

Рис. 3. Затраты на внедрение и эксплуатацию смарт-карт и карт с магнитной полосой по методу ТСО

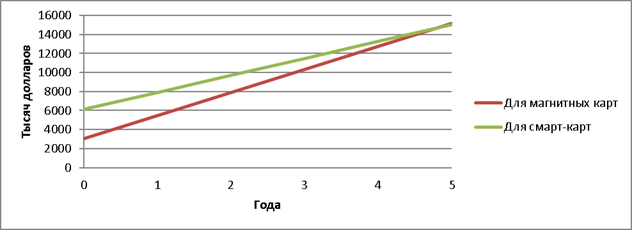

Оценим объем возможных хищений с банковских карт. В 2012 году объем похищенных средств с карт в России составлял 128,8 млн. долларов. [14], [15] На первое января 2013 года в России было выпущено порядка 191 миллиона банковских карт. [16] Соответственно на один миллион банковских карт пришлось около 0,68 млн. долларов похищенных средств. Если учесть, что в 2012 году более 95 % банковских карт были с магнитной полосой, то можно считать, что весь объем похищенных средств приходился на них.

По оценкам специалистов смарт-карта в десять раз надежнее магнитной даже с учетом установленных антискимминоговых систем [12], [13], тогда объем хищений по банковским смарт-картам в год составит около 0,068 млн. долларов в год.

Приведем расчеты по методу ТСО для банковских карт с учетом похищенных средств в таблице 2, а полученные результаты представим на рис. 4.

Таблица 2

Расчет затрат по методу ТСО с учетом похищенных средств с банковских карт при постоянном объеме хищений

|

Годы |

0 |

1 |

2 |

3 |

4 |

5 |

|||

|

Банковские карты с магнитной полосой, тыс. долларов |

3030 |

|

7892,4 |

10323,6 |

12754,8 |

15186 |

|||

|

Банковские смарт-карты, тыс. долларов |

6127 |

7911,64 |

9696,28 |

11480,9 |

13265,6 |

15050,2 |

Рис. 4. Затраты на внедрение и эксплуатацию смарт-карт и карт с магнитной полосой по методу ТСО, с учетом похищенных средств, при постоянном объеме хищений

Проведенный анализ показывает, что при учете похищенных средств затраты на внедрение и эксплуатацию смарт-карт к пятому году прогноза будут ниже, чем магнитных карт.

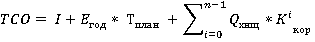

Если формулу (6) модифицировать с учетом динамики объема похищенных средств, то она примет следующий вид:

(7)

(7)

где

- коэффициент коррекции, который определяет динамику роста объема хищений денежных средств во временном диапазоне с банковской карты, по экспертным данным составляет 1,35 [14], [15];

- коэффициент коррекции, который определяет динамику роста объема хищений денежных средств во временном диапазоне с банковской карты, по экспертным данным составляет 1,35 [14], [15];

= 0,

= 0,  , где

, где  — года планового периода.

— года планового периода.

Расчеты по формуле (7) приведем в таблице 3, а полученные результаты представим на рис. 5.

Таблица 3

Расчет затрат по методу ТСО с учетом динамики изменения объемов похищенных средств с банковских карт

|

Годы |

0 |

1 |

2 |

3 |

4 |

5 |

|||

|

Банковские карты с магнитной полосой, тыс. долларов |

3030 |

|

8130,40 |

11120,90 |

14545,16 |

18554,98 |

|||

|

Банковские смарт-карты, тыс. долларов |

6127 |

7911,64 |

9720,08 |

11560,63 |

13444,64 |

15387,10 |

Рис. 5. Затраты на внедрение и эксплуатацию смарт-карт и карт с магнитной полосой по методу ТСО, с учетом динамики изменения объемов похищенных средств

Как можно видеть из приведенных графиков затраты на использование смарт-карт будут меньше уже в начале четвертого года эксплуатации.

В результате проведенного исследования можно сделать следующие выводы:

- при внедрении смарт-карт первоначальные затраты более чем в два раза превышают аналогичные затраты на внедрение магнитных карт, затраты на эксплуатацию смарт-карт ниже, чем у магнитных карт более чем на 2 % за пять лет использования, что обусловлено большей надежностью и долговечностью смарт-карт, в целом затраты на внедрение микропроцессорных карт будут выше за пять лет использования на 25 % по сравнению с магнитными картами;

- при рассмотрении внедрения и эксплуатации смарт-карт и магнитных карт в совокупности с возможными хищениями денежных средств с банковских карт при постоянном объеме хищений каждый год, затраты на использование смарт-карт за пять лет будут ниже на 1 %, что определяет экономическую эффективность их внедрения даже в этих условиях;

- при рассмотрении использования смарт-карт и карт с магнитной полосой во взаимосвязи с динамикой изменения объемов хищений денежных средств с банковских карт во временном диапазоне, затраты на внедрение чипованных карт за пять лет эксплуатации будут ниже на 21 % по сравнению с магнитными картами, что полностью обуславливает их экономическую эффективность внедрения.

Литература:

1. Тавасиев A. M., Бычков В. П., Москвин В. А. Банковское дело: базовые операции для клиентов. Под ред. A. M. Тавасиева. — М.: Финансы и статистика, 2005, 304 с.

2. Киселев А. “Россия лидирует в Европе по темпам роста числа преступлений с использованием кредитных карт. Однако новое законодательство в случае мошеннических действий встает на сторону клиента, а не банка, напоминают эксперты”, 23.05.2013 // Коммерсантъ, http://www.kommersant.ru/doc/2195462

3. Горовцова М. “Возврат денег по несанкционированным транзакциям: что изменится с 1 января 2014 года”, 26.11.2013, // Гарант — информационно-правовой портал, www.garant.ru/article/tag/906

4. Статья. Методы оценки экономической эффективности ИТ-проектов. [Электронный ресурс]. http://clblog.ru/2011/08/06/osnovnye-metody-ocenki-it-proektov/ (Дата обращения 22.07. 2014)

5. Галкин Г. Методы определения экономического эффекта от ИТ-проекта. Часть 1. Финансовые методы // Intelligent Enterprise № 22 (131), 2005. [Электронный ресурс]. http://www.iemag.ru/masterclass/detail.php?ID=15720&sphrase_id=1373498 (Дата обращения 22.07.2014)

6. Кузнецова О. Б. и Шиманский С. А. Расчет экономической эффективности от внедрения ИТ-проектов, 2012, с. 31.

7. Walker. G., 2004. IT problem management. Prentice Hall. Date Views 07.06.2014 www.safari.informit.сom.

8. Real cost of ownership, 1997. Workgroup computing strategies report 640, META Group, Stamford CT.

9. Hirschhein R. A. and H. Klein., 1991. Rationality Concepts in Information systems Development Methodologies. Accounting. Management and Information Technology, Vol.1 № 2, pp: 157–187.

10. Ellram L. M., 1995. Activity based costing and total cost of ownership: A critical linkage. Journal of Cost Management, 4(8): 22–30.

11. Статья. Рейтинг банков по количеству банкоматов. [Электронный ресурс]. http://banki.forblabla.com/blog/45565890999/Reyting-bankov-po-kolichestvu-bankomatov (Дата обращения 23.07. 2014)

12. Статья. “Чип-карты — что таится в тонком пластике?”, [Электронный ресурс]. http://credicards.ru/index.php/bankovskie-karty/185-chip-karty-chto-taitsja-v-tonkom-plastikje (Дата обращения 23.07. 2014)

13. Статья. Смарт-карты — новое в пластиковых картах. [Электронный ресурс]. http://www.rusarticles.com/tovary-i-uslugi-statya/smart-karty-novoe-v-plastikovyx-kartax-653582.html (Дата обращения 23.07. 2014)

14. Статья. В России мошенники сняли с банковских карт 90 млн. евро за год. [Электронный ресурс]. http://www.rbcdaily.ru/media/562949987056896 (Дата обращения 23.07. 2014)

15. Статья. Киберпреступления в России вышли на индустриальный уровень. [Электронный ресурс]. http://www.plusworld.ru/daily/kiberprestupleniya-v-rossii-vishli-na-industrialniy-uroven/ (Дата обращения 24.12. 2014)

16. Центральный банк России. Количество расчетных и кредитных карт, эмитированных кредитными организациями. [Электронный ресурс]. http://www.cbr.ru/statistics/p_sys/print.aspx?file=sheet007.htm (Дата обращения 25.12. 2014)