В статье рассмотрены основные стратегии проникновения иностранных фармацевтических компаний на российский рынок. Анализ деятельности лидеров мировой фармацевтической индустрии в России актуален, так до 75 % лекарственных препаратов в стоимостном выражении на территории Российской Федерации являются импортными. Распространение товаров через представительства своей компании в Российской Федерации — наиболее популярная стратегия проникновения на рынок. Но, кроме коммерческой деятельности на российском рынке, иностранные фармацевтической компании инвестируют в строительство новых предприятий и организуют совместные проекты с крупными российскими партнерами и трансфером технологий.

Ключевые слова:фармацевтический рынок, стратегия, сбыт товаров, трансфер технологий, лицензирование, патентные права, роялти.

Формирование фармацевтического рынка в России происходило в условиях резкой смены экономических отношений. Отечественная промышленность в 2000-х годах оказалась неспособной удовлетворить потребность населения страны в лекарственных препаратах и других товарах аптечного ассортимента, что вызвало стремительный рост числа иностранных компаний-производителей. Их конкурентные преимущества перед российскими производителями были обусловлены высокой степенью защищенности современных технологий, накопленным профессиональным опытом работы в условиях рыночной экономики, высоким качеством лекарственных средств (ЛС) и ассортимента. Продукция зарубежных производителей занимает значительную долю на рынке готовых лекарственных средств (ГЛС) в Российской Федерации до настоящего времени.

В России успешно ведут бизнес компании «большой фармы» — лидеры мировой фармацевтической индустрии. В таблице 1 представлен рейтинг фармацевтических компаний, которые лидируют по объему продаж на российском фармацевтическом рынке. Лекарственные препараты этих компаний продаются в аптеках, некоторые из них строят на территории России собственные предприятия. Мировые фармацевтические лидеры используют разные стратегии на разных рынках и для разного ассортимента.

Таблица 1

Рейтинг ведущих компаний по объему продаж на фармацевтическом рынке России в 2013 году [16, с.70]

|

Рейтинг, 2013 г. |

Фирма-производитель |

Стоимостной объем, млн. руб., 2013 г. |

Прирост стоимостного объема, % |

Доля, % |

|

1 |

Novartis |

46184,6 |

6,7 |

5,4 |

|

2 |

Sanofi-Aventis |

45131,5 |

15,7 |

5,2 |

|

3 |

ОАО Фармстандарт |

32002,8 |

17,1 |

3,7 |

|

4 |

Bayer |

28899,6 |

13,5 |

3,4 |

|

5 |

Teva Pharmaceuticals Industries LTD |

27456,9 |

21,8 |

3,2 |

|

6 |

Takeda |

27225,3 |

13,2 |

3,2 |

|

7 |

F.Hoffmann-La Roche LTD |

27186,0 |

15,6 |

3,2 |

|

8 |

Abbott GMBH & COJKG |

24476,0 |

16,1 |

2,8 |

|

9 |

Jonhson & Jonhson |

21959,0 |

39,8 |

2,6 |

|

10 |

A.Menarini Pharmaceuticals Group Industry`s LTD |

21283,3 |

4,3 |

2,5 |

Распространение готовой продукции через представительство своей компании в России — самая популярная стратегия сбыта среди иностранных компаний. Такая стратегия позволяет компаниям самостоятельно контролировать все этапы сбыта товаров.

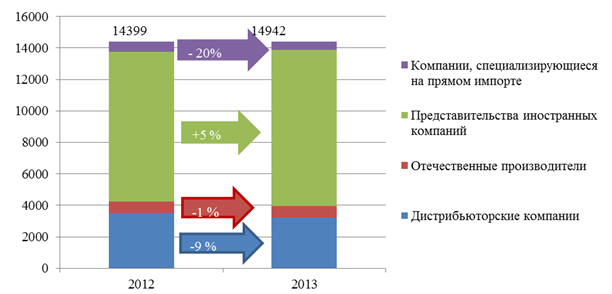

Рис. 1. Динамика объёмов продаж ЛС различными группами импортеров, млн. долл. [16, с.58]

Как видно из рис. 1, в 2013 г. более 90 % от всего объема импорта ГЛС приходится на две группы импортеров — дистрибьюторские компании и представительства иностранных производителей.

Распространение готовой продукции через местные компании (дистрибьюторов) — вторая по распространенности стратегия. Дистрибьюторам делегируются маркетинговые полномочия и функции менеджмента по распространению продукции через лицензионные соглашения (таблица 2).

Таблица 2

Рейтинг ведущих дистрибьюторов по объему импорта в 2013 году [16, с.60]

|

Рейтинг |

Дистрибьютор |

Доля в объеме импорта среди дистрибьюторов в 2013 году |

|

1 |

Р-Фарм |

18,5 % |

|

2 |

ЦВ «Протек» |

16,9 % |

|

3 |

Катрен |

12,3 % |

|

4 |

СИА Интернейшнл |

8,0 % |

|

5 |

РОСТА |

7,1 % |

|

6 |

Oriola |

5,7 % |

|

7 |

Евросервис |

5,4 % |

|

8 |

Alliance Healthcare Russia |

5,0 % |

|

9 |

ФК Пульс |

3,9 % |

|

10 |

Биотэк |

3,1 % |

|

|

Итого: |

85,9 % |

Но, кроме продажи продукции, иностранные компании стремятся инвестировать в строительство крупных фармацевтических предприятий на территории Российской федерации. Существуют следующие варианты при организации производства на территории России [19, с.29,30]:

1 Построение новых заводов или объектов;

2 Покупка отечественных производственных предприятий с их последующей реконструкцией.

Наиболее прибыльными регионами для запуска производства, включенные в фармацевтические кластеры и свободные экономические зоны, являются: Московская область, Санкт-Петербург (Ленинградская область), Калужская область, Волгоградская область, Ярославская область, Новосибирская область, Челябинская область, Иркутская область, Нижегородская область, Рязанская область.

Четвертой стратегией является «передача технологий». Передача технологий может протекать на различных этапах разработки лекарственных препаратов — от создания субстанций до производства готовой продукции. Права на эти технологии могут быть переданы полностью (исключительные права) или частично (совместное использование) на основе лицензионных соглашений.

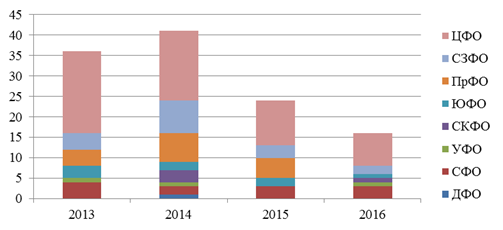

Рис. 2. Принадлежность проектов по регионам и срокам ввода в эксплуатацию (количество проектов) [1, с.10]

Основные формы трансфера технологий — переуступка патентных прав, передача лицензии, сублицензии или заключение эксклюзивного дистрибьюторского контракта. Сегодня наиболее распространено сублицензирование, хотя получатель сублицензии, как правило, серьезно ограничен в сроках и правах на использование продукта. Обычно этот вариант предполагает передачу прав на продвижение и продажу фармацевтического препарата. Возможна и передача разрешения на исследования, но их результаты становятся собственностью владельца основных прав на патент. Формы оплаты тоже могут быть разными — роялти или фиксированная сумма, расчеты в виде некой премии за достижение объемов продаж. Но нельзя забывать, что при всех своих преимуществах импорт технологий не должен быть единственным источником инноваций [11].

Данная стратегия имеет свои плюсы. Импорт технологий позволяет, с одной стороны, экономить время и деньги и не тратиться на создание разработки с нуля, с другой — расширять продуктовый портфель, выходить с новыми интересными продуктами. Очевидный плюс импорта технологий — ускорение доступа российских пациентов к новым, более эффективным препаратам и методам лечения [11]. Иногда западные производители под видом трансфера технологий фактически переводят в Российскую Федерацию стадию упаковки своего лекарства, получая статус отечественного препарата, а соответственно, и преференции при государственных закупках.

Фармацевтический рынок России является быстрорастущим рынком с высоким спросом на инвестиции, но с не менее «дорогим входным билетом». В результате достаточно долгой деятельности иностранных компаний в России, выработались два основных пути развития [17]:

1. Создание производственных мощностей в России: избранная группа фармацевтических компаний путем создания местного производства осуществляет большие авансовые капитальные вложения и обретает долгосрочные обязательства на российском рынке. Этот путь — стратегия высокого риска и высокой доходности стратегии. Несмотря на широкие возможности на рынке для производителей, существует неопределенность в постоянно меняющейся политической, правовой и экономической сферах.

2. Партнерство с отечественными компаниями: многие фармацевтические компании выбирают уже проторенный путь установления партнерских отношений с отечественными игроками с существующими механизмами, предпочитая меньшее инвестирование капитала и более высокую гибкость с точки зрения долгосрочных финансовых обязательств. Эта стратегия подразумевает более низкий риск и более низкую доходность. На рисунке 3 представлены основные российские партнёры, которые являются наиболее привлекательными для реализации крупных проектов на территории Российской Федерации.

Рис. 3. Основные инвестиционные партнеры в рамках реализации проектов [19, с.30]

Фармацевтические компании должны постоянно оценивать их рыночную стратегию: для российского рынка такая стратегия должна обеспечивать соответствие инвестиций, необходимых для увеличения знаний и опыта в краткосрочной или среднесрочной перспективе с собственными целями корпоративного развития и возможностями, учитывая, как каждое из этих условий может измениться в зависимости от динамики рынка.

Таким образом, необходимо сделать вывод о том, что какая бы стратегия не была выбрана для российского рынка, успех будет зависеть от способности компаний точно предсказать и адаптироваться к изменениям на рынке. Всесторонний мониторинг нормативно-конкурентной среды должны сочетаться с постоянным мониторингом выбранных стратегий с последующим предложением различных сценариев развития. В постоянно меняющемся российском рынке такой подход позволит иностранным инвесторам рассмотреть ряд вариантов по защите своего бизнеса и максимизировать доходы как текущие, так и будущие.

Литература:

1. 130 инвестиционных проектов в фармацевтической и медицинской промышленности Российской Федерации: аналитический отчёт. — Москва: Infoline. — 2013.

2. Джинджолия, А. Ф. Международный маркетинг: учебное пособие для студентов, обучающихся по направлению «Экономика» и специальности «Мировая экономика» / А. Ф. Джинджолия, А. В. Евстратов; М-во образования и науки Российской Федерации; Волгоградский гос. технический ун-т. Волгоград, 2011.

3. Евстратов, А. В. Структурные параметры развития фармацевтического рынка Российской Федерации: закономерности формирования и основные тенденции / А. В. Евстратов // Экономика: теория и практика. — 2014. — № 4 (36). — С. 39–46.

4. Евстратов, А. В. Основные тенденции слияний и поглощений на фармацевтическом рынке / А. В. Евстратов // Вестник филиала ВЗФЭИ в г. Волгограде. — 2010. –№ 7. — С. 38.

5. Евстратов, А. В. Динамика основных структурных параметров развития фармацевтического рынка Российской Федерации: тенденции и перспективы / А. В. Евстратов, В. С. Игнатьева // Молодой ученый. — 2014. — № 18. С.357–361.

6. Евстратов, А. В. Основные тенденции и перспективы развития фармацевтического рынка Российской Федерации / А. В. Евстратов, Г. А. Рябова // Молодой ученый. — 2014. — № 19. С.299–304.

7. Евстратов, А. В. Основные направления и формы организации маркетинговой деятельности на региональном фармацевтическом рынке: диссертация на соискание ученой степени кандидата экономических наук: 08.00.05 / А. В. Евстратов. — Волгоград, 2005.

8. Евстратов, А. В. Основные направления и формы организации маркетинговой деятельности на региональном фармацевтическом рынке: автореферат диссертации на соискание ученой степени кандидата экономических наук: 08.00.05 / А. В. Евстратов. — Волгоград, 2005.

9. Евстратов, А. В. Стратегический маркетинг: учебное пособие для студентов, обучающихся по направлению «Экономика» и специальности «Мировая экономика» / Евстратов А. В., Абрамов С. А.; М-во образования и науки Российской Федерации; Волгоградский гос. технический ун-т. Волгоград, 2010.

10. Евстратов, А. В. Фармацевтический рынок Российской Федерации: основные структурные параметры развития в 2001–2013 годах // Современные технологии управления, 2015. — № 2(50). — Режим доступа к журн.:http://sovman.ru/all-numbers/archive-2015/february2015/item/340-the-pharmaceutical-market-of-the-russian-federation-the-main-structural-parameters-of-development-in-the-years-2001–2013.html

11. Курская, А. Трансфер технологий становится одним из знаковых трендов развития фармотрасли в России [Электронный ресурс]. — РоснаноМедИнвест. — 2014. — Режим доступа: http://rmi.com.ru/print/media/smi/p/1075.

12. Мартынюк, О.В. Особенности развития дистрибьюции на фармацевтическом рынке Российской Федерации / О. В. Мартынюк, А. В. Евстратов // Международный научно-исследовательский журнал. — 2014. — № 5–2 (24). — С. 32–35.

13. Рябова, Г. А. Регулирование деятельности отечественных и зарубежных компаний на фармацевтическом рынке в РФ / Г. А. Рябова, А. В. Евстратов // Международный научно-исследовательский журнал. — 2014. — № 3–3 (22). — С. 64–66.

14. Рябова, Г. А. Анализ фармацевтического рынка Российской Федерации / Рябова Г. А., Евстратов А. В. // Международный научно-исследовательский журнала. — 2014. — № 5–2 (24). — С. 47–49.

15. Тюренков, И. Н. Товаропроводящая система волгоградского фармацевтического рынка / И. Н. Тюренков, А. В. Евстратов // Новая Аптека. — 2003. — № 5. — С. 18.

16. Фармацевтический рынок России 2013 [Электронный ресурс]:аналит. отчет. –Москва: DSM Group. — Режим доступа: http: //www.dsm.ru/ docs/ analytics/dsm_report2013.pdf (дата обращ. 15.03.2015).

17. Assessing the opportunities and challenges for pharmaceutical companies entering the Russian market [Электронный ресурс]. — Режим доступа: http:// www.pmlive.com/pharma_intelligence/putin-pharmas_friend_or_foe_in_russia_512893.

18. Evstratov, A. V. Mergers and acquisitions of companies in the global pharmaceutical market in 1999–2012 / A. V. Evstratov // World Applied Sciences Journal. — 2014. — № 32 (7). — pp 1400–1403.

19. Russian Pharmaceutical Market (Current Review and Future Outlook Until 2020).Opportunities For Swiss Companies / Aston Consulting// — 2012.