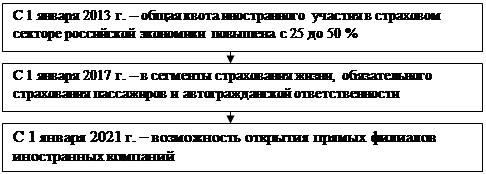

В 2012 г. завершилась процедура вступления России во Всемирную торговую организацию (ВТО) — 22 августа наша страна стала ее полноправным членом (56-м). Это событие неразрывно связано с открытием российского страхового рынка для иностранных игроков, в том числе активно работающих на рынке розничного страхования. Между тем, данный процесс будет проходить постепенно и ключевые перемены для розницы начнут действовать не сразу (рисунок 1) [1, c. 29].

|

Рис. 1. Этапы допуска иностранцев на отечественный рынок розничного страхования в рамках вступления России в ВТО

С целью нивелирования отрицательных последствий при присоединении к ВТО, Россия приняла ряд регулирующих мер, поддерживающих отечественных страховщиков и не противоречащих принятым на себя обязательствам перед международным сообществом. В частности, при увеличении квоты иностранных страховщиков до 50 %, она была «перераспределена» для иностранных страховых компаний между страхованием жизни и «нежизни» в сторону страхования «нежизни» с целью сохранения пространства в сегменте страхования жизни для национальных страховых организаций. Между тем, в настоящее время прямой конкуренции между российскими и иностранными страховщиками на рынке розничного страхования не возникает и из-за разной специализации, так как иностранцев по большей части интересуют страхование жизни. Российские страховые организации занимаются в основном рисковым страхованием, услуги по страхованию жизни непопулярны из-за низкого уровня жизни населения, неосознания необходимости долгосрочного страхования жизни, устоявшегося менталитета.

И только через 5 лет после подписания соглашений во многие страховые сегменты розницы (страхование жизни, обязательное страхование пассажиров, автогражданской ответственности и др.) будут допущены дочерние общества с иностранным участием, превышающим 50 %. Через 9 лет после вступления в ВТО иностранные субъекты смогут оказывать в России страховые услуги, не учреждая здесь юридическое лицо. Начиная с этого времени, в стране смогут открываться филиалы крупных иностранных страховых компаний.

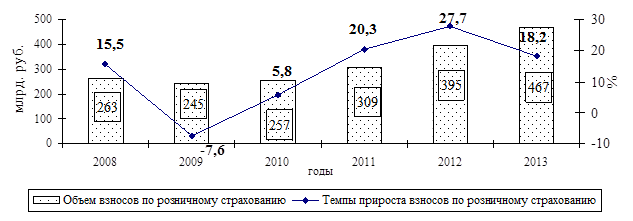

Таким образом, в краткосрочной перспективе вступление России в ВТО не будет иметь последствий для российского рынка розничного страхования. А имеющиеся проблемы в развитии данного сегмента в 2012–2013 гг. были обусловлены внутренними причинами. В частности, несмотря на то, что в 2012 г. темпы прироста взносов по розничному страхованию достигли 27,7 % (рисунок 2) [5; 7], а объем рынка розничного страхования достиг 395 млрд. руб., состояние данного сегмента нельзя признать. Дело в том, что две трети прироста пришлось на страхование автокаско, страхование от несчастных случаев и страхование жизни. А стимулированию роста последнего способствовало увеличение кредитной задолженности населения [2].

Рис. 2. Динамика взносов по розничному страхованию в России за 2008–2013 гг.

Рис. 2. Динамика взносов по розничному страхованию в России за 2008–2013 гг.

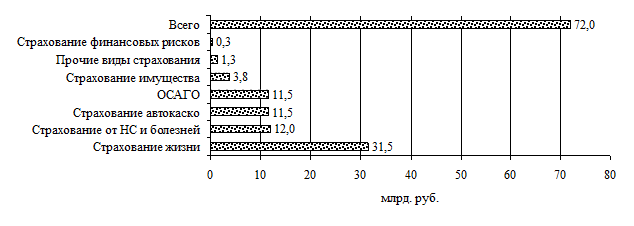

Если анализировать российский рынок розничного страхования в 2013 г., то темпы его прироста снизились до 18,2 %. Сдерживающее влияние оказали макроэкономическая нестабильность и снижение темпов кредитования, а также насыщение сектора страхования жизни и здоровья при потребительском кредитовании. Впрочем, за 2013 г. объем страховой розницы составил 467 млрд. руб., а доля ритейла во взносах пересекла отметку 50 %. Однако, драйверами роста стали виды, связанные с банкострахованием — страхование жизни (+31,5 млрд. руб.) и страхование от НС и болезней (+12 млрд. руб.). Кроме того, за счет банкострахования произошло оживление рынка страхования имущества физических лиц (темпы прироста взносов выросли в два раза, до 16 %). Автострахование, за счет подавляющей доли в общем объеме розницы (59 %), также внесло существенный вклад в прирост рынка (+23 млрд. руб.) (рисунок 2) [7].

Рис. 3. Прирост взносов в страховой рознице в России в разрезе видов страхования за 2013 г., млрд. руб.

Рис. 3. Прирост взносов в страховой рознице в России в разрезе видов страхования за 2013 г., млрд. руб.

Анализ показывает, что на протяжении 2012–2013 гг. (в годы начала членства России в ВТО) российский рынок розничных страховых услуг стагнировал, если не учитывать «банковские» виды страхования [2], что в свою очередь, свидетельствует о его неустойчивом положении в экономике страны. Все вышеизложенное позволяет заключить, что рынок розничного страхования по большому счету оставался вне влияния вступления РФ в ВТО. Хотя до сих пор он остается под воздействием такого внешнего фактора, как «санкционная война» Запада в отношении России на фоне «украинского кризиса».

В долгосрочной перспективе — по прошествии переходных периодов в 5 и 9 лет (с 2017 г. и с 2021 г.) конкуренция на рынке розничных страховых услуг возрастет. На рынке появятся новые крупные игроки, для которых сфера страховых услуг является крайне интересной и прибыльной. Вместе с ними на рынок придут новые технологии и корпоративные практики. Вероятно также постепенное расширение видов страховых услуг, предлагаемых на рынке, повышение их качества и снижение цен (хотя бы в отдельных сегментах).

К сожалению, на данный момент положение российских страховых компаний таково, что реально конкурировать с иностранными страховщиками, при устранении ограничений в их деятельности, сможет только первая десятка компаний, большинство из которых — крупные московские страховщики. Пострадают от иностранной конкуренции прежде всего мелкие и средние компании. Между тем ошибочно полагать, что иностранные страховщики очень стремятся попасть на российский рынок. Их отпугивает узость страхового рынка России, низкий уровень развития долгосрочных видов страхования (которые, к тому же, собираются и далее защищать от иностранцев), отсутствие страховой культуры у населения и общая неопределенность.

Вместе с тем, с приходом на рынок розничного страхования новых иностранных игроков потенциальные негативные моменты, способные оказать отрицательное воздействие, могут состоять в следующем [1, c. 30]: возможность банкротства мелких региональных страховщиков; переход кадров от действующих страховщиков; высокая возможность распространения практики демпинга; снижение капитализации местных страховщиков; потеря контроля над инвестиционными средствами.

Между тем, у российского рынка еще есть время, чтобы подготовиться. При этом многие ведущие западные страховщики уже присутствуют в России (через дочерние общества) и опыт конкуренции с ними у российских страховых компаний уже есть. Поэтому отсрочка должна быть использована отечественными страховыми организациями для вывода на рынок эффективных розничных страховых продуктов, как в личном, так и в имущественном страховании, но услуг, но особенно, в области страхования жизни.

Итоговый знак суммарного эффекта от вступления России в ВТО будет зависеть от успеха действий национальных страховщиков по повышению своей конкурентоспособности. Для того, чтобы обеспечить собственную конкурентоспособность страховщикам и ведущим страховым организациям, работающим на рынке розничного страхования, необходимо повысить [4, c. 131]:

- уровень капитализации, что позволит хотя бы сохранить объемы страховых операций в тех нишах, в которых они сегодня работают;

- эффективность ведения бизнеса за счет усиления технологичности всех бизнес-процессов;

- уровень клиентоориентированности за счет введения новых и имеющихся программ страхования, направленных на конечного потребителя;

- объемы предоставляемых услуг в секторе страхования жизни, который является источником долгосрочных инвестиционных ресурсов.

Лишь конкуренция способна заставить рынок розничного страхования работать лучше, так как здоровая конкурентоспособность характеризуется квалифицированным бизнес планированием, высоким оснащением современных технологий и т. д. Чем выше конкурентоспособность, тем больше шансов на то, что отечественные компании по предоставлению розничных страховых услуг останутся на рынке и тем выше уважение к отечественному рынку со стороны населения.

Следует отметить, что, безусловно, в зону первоочередных интересов зарубежных страховщиков попадает рынок страхования жизни. Ведь именно в данном сегменте иностранцы, имеющие многолетний опыт и значительные капиталы, необходимые при долгосрочном накопительном страховании, могут составить конкуренцию российским компаниям. Тем более, что в нашей стране страхование жизни не достаточно развито. Сегодня развитие страхования жизни сдерживается высоким уровнем инфляции и ставками банковских депозитов, не дающими преимуществ страхованию жизни по сравнению с иными инструментами накопления [3, c. 98]. Передача в перспективе иностранным страховщикам «длинных денег» от страхования жизни опасна с точки зрения экономической безопасности страны. Ведь инвестировать резервы и платить налоги с собранной у нас премии они будут не в России. В этой связи мы поддерживаем точку зрения Е. Р. Мингазиновой о том, что иностранных страховщиков, которые будут осуществлять в России страхование жизни, следует обязать инвестировать резервы в российские активы, для чего, естественно должен развиваться и отечественный финансовый рынок [5, c. 136].

Таким образом, на наш взгляд, вступление России в ВТО в краткосрочной перспективе не окажет влияния на российский рынок розничного страхования. В долгосрочной перспективе (с 2017 г. и 2021 г.) потенциальные риски потери конкурентоспособности в наибольшей степени несет сегмент страхования жизни. Однако, у отечественных страховых компаний достаточно времени для улучшения качества предоставления страховых услуг, расширения линейки розничных страховых продуктов, формирования инфраструктуры развития страхового рынка в целом, а у государства — для проработки механизмов правовой защиты российского розничного рынка страхования.

Литература:

1 Андреева Е. В. Перспективы развития регионального страхового рынка в условиях вступления России в ВТО / Е. В. Андреева, Е. М. Хитрова // Известия Иркутской государственной экономической академии. — 2013. — № 1. — С. 24–31.

2 Гонта Е. А. Влияние вступления России в ВТО на развитие финансовых рынков / Е. А. Гонда [Электронный ресурс]. — Режим доступа: http://viperson.ru/wind.php?ID=676281

3 Козлов А. В. Направления развития страховой отрасли после вступления России в ВТО / А. В. Козлов, Е. В. Козлова // Финансы. — 2013. — № 3. — С. 97–101.

4 Логвинова И. Л. Научные исследования и адаптации отечественного страхового рынка к вступлению России в ВТО / И. Л. Логвинова // Страховой рынок РФ в условиях вступления в ВТО: состояние и перспективы развития: материалы Международной научно-практической конференции / гл. ред. В. И. Минеев. — Нижний Новгород ВГАВТ: РОСГОССТРАХ, 2012. –С. 126–132.

5 Мингазинова Е. Р. Страхование в России: последствия вступления в ВТО / Е. Р. Мингазинова // Страховой рынок РФ в условиях вступления в ВТО: состояние и перспективы развития: материалы Международной научно-практической конференции / гл. ред. В. И. Минеев. — Нижний Новгород ВГАВТ: РОСГОССТРАХ, 2012. — С. 133–138.

6 Розничное страхование в России в 2012 г. [Электронный ресурс]. — Режим доступа: http://raexpert.ru/project/rozstrah/2013/resume

7 Розничное страхование в России в 2013 г. [Электронный ресурс]. — Режим доступа: http://www.informania.ru/project/rozstrah/2014/resume