Построение бизнес модели, ориентированной на клиентов и создание уникального клиентского опыта находится в центре внимания длительный период времени, особенно в банковском секторе, где задача улучшения качества обслуживания клиентов и предоставления уникальной потребительской ценности выходит на первый план в ходе реализации общей конкурентной стратегии компании.

Ключевые слова: Customer Experience, Customer Experience Management, Big Data, CRM-системы

Клиентский опыт (Customer experience) и CRM-системы. Актуальность данной темы сегодня обусловлена кризисными явлениями в экономике, девальвацией национальной валюты, падением реальных доходов населения, сокращением объемов банковского рынка и повышением конкуренции. При этом потребности клиента в высоком уровне обслуживания и получаемой потребительской ценности постоянно возрастают.

Нельзя не согласиться с мнением А. Геращенко, что сегодня клиент хочет, чтобы комплексные финансовые продукты приобретались так же просто, как и другие потребительские товары — в один клик; клиент мог получить обслуживание с любого устройства; банк создавал ориентированные именно на его потребности продукты и маркетинговые предложения; финансовое учреждение выступало гарантом его интересов; возникающие проблемы решались быстро и с минимальными потерями. Дело здесь не в том, что клиент сам по себе стал более требовательным, а потому что сам рынок эволюционировал, сформировалась новая сервисная модель цифровой экономики, клиент получил успешный опыт обслуживания в других отраслях и сегментах — и он хочет переложить этот положительный опыт и на финансовый сектор [1].

Доверие клиента к банку, лояльность, готовность в дальнейшем работать и наращивать объемы деятельности, использовать новые продукты и сервисы напрямую зависят от уровня сервисного обслуживания и полученного клиентского опыта.

Big Data для банков означает переход от анализа транзакционных данных к анализу взаимодействия с клиентом и его опыта. И это следующий уровень понимания клиента, который очень важен для банков.

В настоящее время с целью повышения ориентированности бизнеса на клиентов компании приходят к выводу, что необходимо управлять не только взаимоотношениями с клиентами, но и их так называемым клиентским опытом (Customer Experience).

Клиентский опыт включает в себя совокупность всех ощущений и впечатлений, получаемых клиентом при покупке товаров или услуг на протяжении всего времени взаимодействия с поставщиком, начиная от поиска информации, ее оценки и до непосредственного контакта, покупки, использования и даже участия в распространении положительной информации среди людей своего круга. Для оценки таких эмоциональных впечатлений необходимо наладить с клиентом обратную связь, а для того, чтобы управлять ими, следует иметь представление о предпочтениях, моделях поведения и иерархии ценностей тех или иных групп клиентов [2].

Результаты исследования Customer Experience Impact Report, проведенного Harris Interactive, говорят о том, что 86 % потребителей согласились бы платить на 25 % больше, если бы их клиентский опыт учитывался в полной мере. И лишь 1 % считает, что в настоящее время этот учет соответствует их ожиданиям [2].

Предшественником Customer Experience являются CRM-технологии, позволяющие сегментировать клиентов по различным демографическим и поведенческим характеристикам, определять уникальное для данной целевой группы предложение, а также назначать каналы доставки и сценарии взаимодействия. Данные возможности совместно с функционалом управления программами лояльности создают основу платформы для обеспечения уникального опыта клиента при взаимодействии с компанией.

CRM-технологии (Customer Relationship Management) представляют собой систему управления взаимоотношениями с клиентом, то есть, концепцию управления взаимоотношениями с клиентом на основе его потребностей с целью выстраивания долгосрочных отношений с ним. Неотъемлемой частью такой стратегии является комплекс мер по привлечению, удержанию и повышению доходности клиентов [3].

Как справедливо утверждает глава Европейского и Азиатско-Тихоокеанского направления SapientNitro по реализации проектов с платформами Customer Experience Сорабом Дас, CRM-решения позволяют управлять взаимоотношениями с клиентами и формировать потребительский опыт. Анализ данных клиентов, их поведения и последующее сегментирование дают возможность, например, определять уникальные для целевых групп предложения и разрабатывать сценарии взаимодействия. Но при этом важно не переоценивать роль CRM-систем в формировании ожиданий и поведения клиента. Необходимо понимать, что основное влияние на Customer Experience оказывают реальное качество продуктов и услуг, а также уровень обслуживания. [4].

По мнению специалистов программ лояльности и отношений с клиентами X5 Retail Group NV, CRM — это система, которая позволяет управлять всеми взаимоотношениями с клиентами. В идеале, такая система должна не только хранить и учитывать всю информацию о клиенте и всех «точках соприкосновения» с ним, но и анализировать поведение клиентов, выявлять закономерности в этом поведении, которые и формируют модели потребительского опыта. С помощью таких систем, при персонифицированном взаимодействии с клиентом, вполне возможно менять его поведение, то есть формировать потребительский опыт [2].

Согласимся с высказыванием специалистов компании «Инфосистемы Джет» о том, что формирование положительного опыта − это комплексная стратегия, определяющая подходы к взаимодействиям с клиентом при любом его контакте с компанией. Обеспечить согласованное обслуживание по всем каналам взаимодействия — сложная задача, особенно для крупных розничных компаний или банков, так как у различных групп потребителей разные ожидания от продуктов и услуг компании.

CRM-технологии позволяют сегментировать клиентов по различным демографическим и поведенческим характеристикам, определять уникальное для данной целевой группы предложение, назначать каналы доставки и сценарии взаимодействия. Совместно с функционалом управления программами лояльности, эти возможности ложатся в основу платформы для обеспечения уникального опыта клиента при взаимодействии с компанией [2].

Как отмечают эксперты портала Софт-Сервис, в целом работа CRM строится вокруг клиента как единицы построения успешного бизнеса и больших продаж, и основными направлениями и функциями системы служат маркетинг, продажи и обслуживание клиентов (рис. 1) [5].

Рис. 1. Принципиальная схема функционирования CRM-системы

Интересно утверждение ведущего бизнес-консультанта практики CRM консалтинговой группы «Борлас» Айгерима Мурзагалиева, что с одной стороны, у клиентов почти всегда есть свое видение того, что они хотят получить, взаимодействуя с компанией. С другой стороны, CRM-система помогает регламентировать те ожидания, которые ни в коем случае не должны быть нарушены. Большинство крупных CRM-систем имеют в своем арсенале определенный набор моделей данных, ключевых показателей и бизнес-процессов, позволяющих выявлять узкие места при взаимодействии с клиентом. После устранения выявленных недостатков у клиента складывается благоприятное впечатление, накапливается положительный потребительский опыт [2].

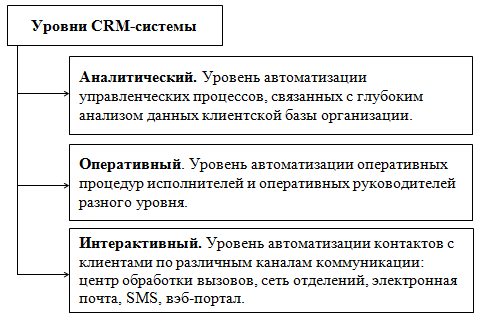

Основные уровни CRM-системы, которые были представлены в работе Никоновой О. Е. и Алиакберовой Л. З., рассмотрены на рисунке 2 [3].

Рис. 2. Основные уровни CRM-системы

Внедрение системы CRM в деятельность банка, по мнению Никоновой О. Е. и Алиакберовой Л. З., позволяет [3]:

- собрать информацию о каждом клиенте;

- определить целевых клиентов;

- разработать персональный пакет продуктов и услуг для каждого клиента;

- увеличить эффективность работы сотрудников;

- обеспечить более оперативные действия по ответам на запросы клиентов;

- своевременно реагировать на изменения конъюнктуры рынка.

В таблице 1 представлены основные значимые проекты Customer Experience в российских банках за 2013–2014 годы.

Таблица 1

Проекты Customer Experience в российских банках в 2013–2014 гг. [6]

|

Банк |

Решение |

Подрядчик |

Год |

Краткое описание клиентского функционала |

|

ВТБ 24 |

Виртуальный робот-консультант на сайте банка |

Наносемантика |

2014 |

Робот отвечает на вопросы пользователей в автоматическом режим 24 часа в сутки. Созданная база знаний позволяет виртуальному консультанту понимать запросы пользователей и правильно отвечать. Робот оказывает техподдержку, консультирует клиентов по вопросам предоставления услуг для физ- и юр лицам, реквизитов, позиций банка в рейтингах |

|

Лето Банк |

Oracle Siebel CRM 8.1.1. |

AT Consulting |

2014 |

Автоматизация продаж и обслуживания розничных продуктов, в том числе выдача и сопровождение кредитов в торговых точках, потребительских кредитов наличными, дебетовых карт |

|

Лето Банк |

SAS Credit Scoring for Banking, SAS Real-Time Decision Manager, интеграция с CRM-системой SAS Marketing Automation |

Лето Банк |

2013 |

Автоматизация процесса принятия решений по кредитным заявкам на базе аналитических инструментов |

|

Лето Банк |

На базе платформы Wings |

Вингс |

2014 |

Создан единый внутрибанковский SMS-шлюз, который забирает из банковских систем задания на отправку сообщений, формирует SMS в соответствии с настроенными шаблонами, осуществляет их маршрутизацию между операторами сотовой связи и провайдерами, производит отправку и отслеживает статусы доставки сообщений; выполняет функции сервера интеграции для различных систем банка, используемых, в том числе, для рассылки писем на бумажном носителе, email, проведения маркетинговых кампаний |

|

ТКС Банк |

NICE Real-Time Voice Authentication System |

NICE Systems |

2014 |

Первое в России решение для голосовой идентификации клиентов. Создается голосовой слепок для каждого звонящего в колл-центр, носитель распознается вне зависимости от языка. Личность клиента устанавливается за 7–10 секунд. Решение работает на 1 тыс. мест в колл-центре. Среднее время разговора клиента с оператором сократилось с 4 минут примерно на 40 секунд |

|

ТКС Банк |

ИТ-решение на основе IBM BPM и IBM ODM |

Техносерв Консалтинга |

2014 |

Оптимизация работы с должниками, производительность решения — свыше 300 кредитных дел в минуту. С запуском решения удалось увеличить сбор задолженности и оптимизировать внутренние процессы, сократив число ошибок и ускорив обработку кредитных дел |

|

ТКС Банк |

Платформа Good for Enterprise |

Good Technology |

2013 |

Решение для безопасного мобильного доступа к данным. Позволяет оптимизировать бизнес-процессы и предоставить менеджерам банка доступ к конфиденциальной информации клиентов. В платформе корпоративные бизнес-данные, хранимые в зашифрованном контейнере, отделены от личных данных каждого сотрудника. Решение предотвращает утечку данных, блокируя обмен с небезопасными приложениями |

|

Сбербанк |

Каскад |

Техносерв |

2014 |

Системы способствуют выявлению мошенничеств, с которыми трудно в таком объеме справится команде андеррайтеров. Система точно отсечет попытку получения кредита по украденному паспорту с переклеенной фотографией или даже той же (мошенник визуально похож на владельца паспорта), или же если в паспорте изменена одна буква фамилии |

|

УБРиР |

Комплекс решений SAP for Banking, SAP CRM, SAP BCM, SAP SAP BW, SAP Process Integration |

н/д |

2013 |

В несколько раз увеличилась скорость обслуживания клиентов, реализован максимальный возврат инвестиций от маркетинговых акций и повысилась эффективность работы со всеми категориями клиентов |

|

Юниаструм Банк |

Neoflex Call Queue Manager |

Неофлекс |

2014 |

Внедрена система планирования звонков и реализована интеграция с телефонией банка и другими информационными системами, задействованными в процессе взыскания просроченной задолженности |

Авторы портала CNews аналитика отмечают, что интеллектуальная система CRM в ВТБ24 тесно связана с обслуживанием клиентов (в том числе и дистанционным). Последние несколько лет банк уделял много внимания частным клиентам, сейчас дошла очередь до корпоративного сегмента. Исходя из исследования банка, корпоративные клиенты уже через несколько месяцев после заключения договора ожидают от банка персонального обращения, соответственно, важно иметь полную информацию о клиенте. Эта тенденция и формирует основные направления технологического развития корпоративного направления ВТБ24.

Другим интересным примером эффективного управления жизненным циклом клиентов, их доходностью и получения максимальных результатов от программы лояльности, является запуск единого автоматического многоканального фронтального решения для клиентов АО «СМП Банк», его интеграция с каналами коммуникаций CRM, хранилищем и аналитическим CRM. В результате стандартизируются регламенты работы с клиентом, вводятся автоматические напоминания о необходимости того или иного шага и, благодаря четкому распределению клиентов, исчезает внутренняя конкуренция между подразделениями [6].

Для кластеризации клиентов и подбора для них тех или иных продуктов одних только средств CRM уже недостаточно, необходимы инструменты для анализа не только анкет и обращений клиентов в банк, но и более широкого спектра их активностей. Социальные сети — это ближайшее будущее в изучении и формировании потребительского опыта. Уже сегодня социальные сети позволяют собирать информацию, анализировать и интерпретировать, дополняя ею данные, которые есть в корпоративной системе CRM. Можно лучше понимать поведение клиентов, прогнозировать и изменять его с помощью коммуникаций, а именно, через социальные сети. Социальные сети дают потребителю возможность общаться с брендом напрямую. Современные технологии позволяют брендам вести тщательный мониторинг социальной активности своих клиентов и разной степени сложности решений по управлению их настроениями и действиями.

CRM представляется как операционно-аналитическая система, идеально подходящая для сбора информации о Customer Experience, а вот задача интерпретации этих данных должна лежать не только на CRM. Управление клиентскими ожиданиями — это один из немногих процессов, которые автоматизируются с трудом, хотя уже есть ряд инструментов, помогающих его нормализовать.

По мнению И.Небесного, розничным компаниям, ориентированным на обеспечение уникального потребительского опыта, необходимо иметь полную и достоверную информацию обо всех контактах с клиентами. Иначе они не смогут контролировать параметры своей работы, обеспечивающие данный позитивный опыт. С этой целью все прикладные системы, в которых присутствует клиентская информация или которые непосредственно используются клиентами, должны быть интегрированы с CRM-системой, что позволит ей определять политику коммуникаций с клиентами по различным каналам [2].

Эволюция CRM-систем в CEM-системы. Термин «управление клиентским опытом» (Customer Experience Management — CEM) изобрел Бернд Шмитт, который в 2003 году охарактеризовал его как «процесс стратегического управления опытом взаимодействия клиента и компании, связанным с продуктом или компанией». CEM представляет собой науку, методологию и/или процесс всестороннего управления опытом клиента на всех стадиях его взаимодействия с компанией, продуктом, брендом или услугой [7].

Никонова О. Е. и Алиакберова Л. З. справедливо утверждают, что CEM-система представляет собой новый подход, связанный с радикальными преобразованиями в маркетинге и управлении, предлагающий аналитический и творческий взгляд на мир клиента и обеспечивающий управление его эмоциональным опытом. СЕМ-система неразрывно связана с понятием эмоционального интеллекта (EQ) [3].

Как отмечает в своей статье С. Дурнев, понятия CRM и CEM неделимы. CRM является логической частью, дающей клиенту объективную информацию о компании, товарах или услугах, способах приобретения, в то же время СЕМ должен воздействовать на эмоции, формируя дружественное восприятие компании и рассказывая о правильном применении продукта. [8].

Процесс управления клиентским опытом строится по схеме, состоящей из нескольких шагов, представленных в таблице 2.

Таблица 2

Основные этапы СЕМ [9]

|

Этап |

Описание |

|

1. Выбор приоритетных каналов взаимодействия |

Необходимо понять, каковы для каждого из используемых каналов характеристики взаимодействия с клиентами, количество контактов с целевой аудиторией за период времени, покрытие целевой аудитории, стоимость контакта, и так далее. На основании выделенных характеристик необходимо установить, с использованием каких каналов будет проводиться мониторинг удовлетворенности и эмоционального фона. |

|

2. Выбор технологии мониторинга |

Необходимо определиться с теми технологиями, которые будут использоваться для персонализированного мониторинга удовлетворенности, которые будут работать наиболее эффективно в определенной ситуации с приоритетными каналами. |

|

3. Анализ и подбор подходящих инструментов мониторинга |

На этом шаге стоит провести рыночный анализ поставщиков решений, основанных на тех технологиях, которые были выбраны перед этим, и организовать тендер на поставку решения и услуг по интеграции. |

|

4. Внедрение и интеграция |

Далее необходимо провести внедрение выбранных инструментов и их интеграцию с информационными системами компании, в которых хранятся транзакционные и персональные данные клиентов. |

|

5. Бизнес-процессы сбора и анализа данных |

Затем строятся бизнес-процессы сбора и анализа данных об удовлетворенности и эмоциональной составляющей взаимодействия, организация регулярной отчетности, построение аналитических моделей оценки влияния негативного клиентского опыта на лояльность. Внедрение показателей удовлетворенности в систему KPI компании. |

|

6. Обратная связь с клиентами |

Проводится построение бизнес-процессов «обратной связи» с клиентами на основании полученных данных, таких как отклики на претензии, процедуры по удержанию и специализированные маркетинговые программы. |

Еще недавно банки конкурировали исключительно с помощью процентных ставок, ассортимента продуктовой линейки, расположения офисов и количества филиалов. В настоящее время лидируют участники рынка, способные предоставить клиентам гармоничное обслуживание по всем предпочитаемым каналам, предвосхищая клиентские ожидания. [6]. Управление опытом клиентов является составной частью системы СRM в таких банках, как Royal Bank of Canada, Bank of America, Citizens Bank, Wells Fargo Bank и других [3].

Бернд Шмитт в книге «Customer Experience Management: A Revolutionary Approach to Connecting with Your Customers» выделяет следующие этапы построения системы СЕМ [3]:

- анализ мира потребителя;

- разработка платформы потребительского опыта;

- дизайн опыта взаимодействия потребителя с брендом;

- разработка структуры интерфейса взаимодействия с потребителем;

- вовлечение потребителя в инновационный процесс.

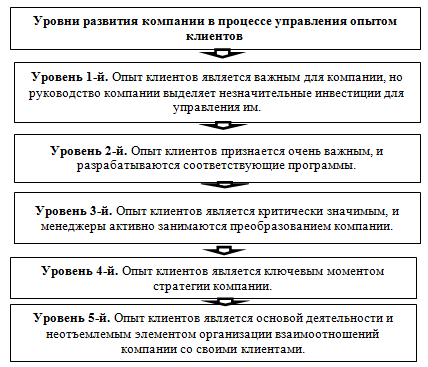

Аналитики компании Forrester Research, Inc., проводившие опрос 25-ти крупнейших фирм по проблемам управления опытом клиентов, разработали модель дифференциации, основанной на опыте (Experience-Based Differentiation — EBD). (рис. 3)

Рис. 3. Уровни развития компании в процессе управления опытом клиентов

Модель описывает 5 уровней развития компании в процессе управления опытом своих клиентов [3].

Нельзя не согласиться с мнением Никоновой О. Е. и Алиакберовой Л. З., что существует ряд причин, препятствующих полноценному внедрению систем CRM и CEM в практику российских банков [3]:

1) недооценка стратегической роли CRM и CEM в обеспечении конкурентоспособности и повышении эффективности деятельности на рынке банковских услуг;

2) неготовность персонала банков к изменению принципов работы с клиентами;

3) отсутствие финансовых возможностей для переоснащения базовых информационных систем;

4) отсутствие четкой формализованной методики оценки и прогноза эффективности внедрения систем CRM и CEM, которая могла бы служить надежным инструментом поддержки принятия решения об инвестициях в реализацию проектов.

Метод CEM обладает большими перспективами успешного применения в практической работе, однако эффективность его использования возможна лишь при наличии серьезной подготовки сотрудников.

Концепция Customer Experience для коммерческого банка. Значимость и продвинутость Customer Experience напрямую зависит от значимости используемой digital-технологии для решения бизнес-задач. Банкам необходимо внедрение большого количества сложных комплексных решений для обеспечения непрерывного взаимодействия с клиентом по всем каналам и подведения его к совершению конкретной транзакции. При этом общение клиента с банком должно быть единообразным в любой точке контакта, независимо от используемого канала [4].

Культура взаимодействия с клиентами в российских банках только начинает формироваться, и, несмотря на низкую распространенность систем CRM в российской банковской сфере, интерес к ним уже достаточно высок и будет усиливаться в дальнейшем.

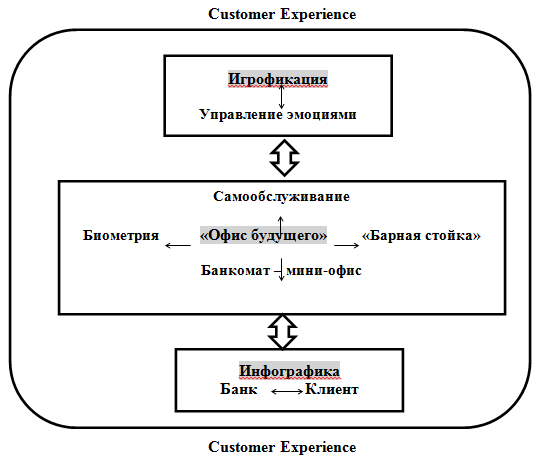

В качестве основополагающих элементов концепции Customer Experience для коммерческого банка можно предложить использование следующих технологий: «офис будущего», игрофикация и инфографика (рис.4).

Рис. 4. Концептуальная схема Customer Experience для коммерческого банка

Кратко охарактеризуем важнейшие составляющие концепции клиентского опыта для коммерческого банка.

«Офис будущего» представляет собой виртуальные технологии, с помощью которых клиенты могут осуществлять безналичные операции, получить консультации по ипотечному кредитованию, вкладам, брокерскому обслуживанию и совершить операции на рынке ценных бумаг. С наличными средствами можно оплатить платеж через устройства самообслуживания, внести или снять деньги в офисном банкомате, который также оснащен технологией биометрического 3D-сканирования. В «офисе будущего» может быть расположена «барная стойка», в которую встроено несколько компьютеров. Это позволяет управлять счетами и одновременно пить чай или кофе. [3].

Основным преимуществом новых программных продуктов, используемых в «офисе будущего» является то, что банкомат или терминал самообслуживания становится полноценным мини-офисом банка, позволяя клиентам обращаться за необходимыми консультациями и технической поддержкой в режиме онлайн. При этом происходит интегрирование устройств самообслуживания и сервисов Интернет-банка с контакт-центрами, обеспечивается видео- и аудиосвязь пользователей с сотрудниками финансовой организации. В свою очередь, это способствует развитию удаленных каналов обслуживания, стимулирует повышение лояльности клиентов и снижает операционные расходы банка [3]. Одним из ярких примеров является «офис будущего» Сбербанка России в центре Москвы.

По мнению портала Ассоциации Российских Банков с помощью игровых механизмов можно мотивировать людей отвлекаться от своих повседневных дел и получать дополнительную финансовую информацию. Игрофикация — это отличный способ заставить людей что-то делать. При этом он одинаково эффективен для представителей всех возрастных категорий [10].

Игрофикацию целесообразно использовать для информирования клиентов об изменении остатков средств на счете; объяснения принципов работы банковской системы; формирования у молодого поколения желания формулировать финансовые цели и экономить; помощи в выборе наиболее подходящих продуктов; повышения информированности клиентов о различных программах и онлайн-сервисах; визуализации потребительских привычек и расходования бюджета [10].

В системе визуального контента особое место занимает инфографика, представляющая собой вид визуальной передачи информации, грамотное использование которого позволяет легко и качественно донести до аудитории любую сложную информацию. Инфографика позволяет так скомбинировать текст, ряд картинок и понравившийся дизайн, что любая, даже самая сложная информация эффективно дойдет до целевой аудитории.

Как отмечают эксперты Comagency, по некоторым данным, с информацией, переданной в виде инфографики, пользователи знакомятся в 30 раз чаще, чем с любой другой [11].

В качестве примера использования инфогрфики специалисты портала FutureBanking приводят российские банки, которые уже взяли этот инструмент на вооружение. Сбербанк рассказывает в инфографике об услуге Автоплатеж за штрафы ГИБДД, Промсвязьбанк выпускает буклеты для малого бизнеса в виде настольной игры. Альфа-Банк показывает мобильное приложение O!pp в видео-инфографике, ВТБ24 использует инфографику на своих страницах в соцсетях [12].

Инфографика используется не только для продвижения бренда компании и его сервисов, но и для обратной связи. Так, австралийские банки уже выкладывают информацию о потребительском поведении клиентов в открытом доступе. Commonwealth Bank запустил платформу Signals, которая призвана в наглядной форме отражать потребительские предпочтения австралийцев. Как отмечается на портале FutureBanking, банк ежедневно обрабатывает 40 % операций в стране. Платформа позволяет собирать и анализировать данные, например, о состоянии рынка недвижимости, о том, сколько люди тратят на коммунальные услуги или сколько они едят дома и вне дома.

Современную инфографику можно охарактеризовать как мастерство передачи новостей с использованием приемов информационного дизайна, иллюстраций, картограмм и фотографий. Инфографика, в том числе, хорошо работает там, где нужно показать алгоритм и устройство работы, соотношение фактов и предметов в пространстве и времени, продемонстрировать тенденцию. Люди хотят получить нужную им информацию как можно быстрее, в этом плане создание инфографики — идеальный выбор. Инновации позволяют этому инструменту открывать все новые возможности и новые ценности. Таким образом, инфографика — это тренд, безусловно, имеющий свои плюсы, главная цель которого — возбуждение интереса [13].

Заключение. Сегодня многим российским банкам для удержания своих позиций на рынке необходимо предлагать уровень услуг, соответствующий современным требованиям имеющихся и потенциальных клиентов. Это обусловливает необходимость внедрения технологических инноваций и использования систем CRM и CEM. Как показывает зарубежная банковская практика, в большинстве случаев это прибыльно, а в некоторых случаях необходимо, так как способствует оптимизации существующих систем взаимодействия с клиентами, повышению их лояльности и увеличению доходности в целом.

Стратегия, направленная на улучшение клиентского опыта и выбор лучших практик, рано или поздно должна стать принципом работы всей компании, а не только подразделений, отвечающих за продажи [2].

Литература:

1. Геращенко А. Customer Experience как основа конкурентной стратегии банка. Блог о продажах, маркетинге и клиентском сервисе, — www.smartcapital.com.ua/blog/customer-experience-in-banks

2. Свинарев С. Как управлять Customer Experience. PC Week/RE, — № 17 (837) 25 июня 2013

3. Никонова О. Е., Алиакберова Л. З. Инновационные подходы к обслуживанию клиентов банков, — Nikonova.pdf

4. Клиент диктует свои правила: Customer Experience в действии. RETAIL&LOYALTY № 1 (40), 2014

5. Увеличение количества постоянных клиентов с помощью CRM систем — миф или реальность? Группа компаний «Софт-Сервис», — www.soft-servis.ru

6. Кочеткова Е. Обзор: ИТ в банках и страховых компаниях 2014. C News аналитик, — www.cnews.ru

7. Управление клиентским опытом (Customer Experience Management). Acctiva consulting, — www.acctiva.com.ua

8. Дурнев С. Сильные и слабые стороны «классической» CRM. Elma, журнал о процессах, эффективности и управлении, — www.elma-bpm.ru

9. Мозговой М. Клиентский опыт и впечатления — 10 технологий измерения и управления. ВМаркетинге.ру, — www.vmarketinge.ru

10. Игрофикация в секторе финансовых услуг. Тенденции рынка, 2015, — www.arb.ru

11. Визуальный контент и средства визуальной коммуникации. COM agency, — www.comagency.ru

12. Профессия будущего в банке: Директор по инфографике. FutureBanking, –www. futurebanking.ru

13. 16 способов создать потрясающую инфографику. Jet Style, — www.jetstyle.ru