Рассматриваются проблемы финансовой устойчивости и диагностирования вероятности банкротства коммерческих банков. Предлагается авторская методика экспресс-диагностики вероятности банкротства банка внешними пользователями финансовой информации.

Ключевые слова:банк, банкротство банка, диагностика банкротства банка, рейтинговая оценка.

Проблема раннего диагностирования банкротства коммерческих банков сегодня становится актуальной как никогда. Только за полтора месяца ЦБ РФ были отозваны лицензии у шести банков, а в прошлом году лицензий лишились порядка семидесяти банков, а восемь банков было ликвидировано. В сложившейся экономической и политической ситуации чрезвычайно важным становится вопрос - «кто следующий?». Стоит отметить, что данный вопрос значим не только банкиров, но и других субъектов экономических отношений, которые заинтересованы в сотрудничестве с устойчивыми и надежными кредитными организациями.

Ответ на поставленный вопрос лежит в плоскости рассматриваемой проблематики. Изучив существующие методики диагностики банкротства кредитных организаций, мы пришли к выводу, что специализированных методик как таковых не существует. Практически все методики рассматривают состояние банка только на один определенный момент времени и не учитывают характер изменения основных финансовых показателей во времени. Данные методики скорее констатируют факт банкротства или его отсутствия, а не прогнозируют его в течение какого-то промежутка времени. Кроме того, непрозрачность большинства методик расчета рейтингов делают их весьма субъективными. Чрезмерное количество используемых показателей также затрудняет использование некоторых методик.

Именно поэтому, в рамках нашего исследования разработана методика диагностирования банкротства коммерческого банка, которая включает анализ важнейших направлений его деятельности и может быть доступной для всех заинтересованных субъектов финансового рынка. В основе данной методики лежат показатели, используемые ЦБ РФ, рейтинговыми агентствами и некоторыми авторскими методиками анализа финансовой устойчивости коммерческих банков. Для анализа необходима информация только из официальной отчетности. Данная информация в обязательном порядке публикуется на сайтах всех банков и на сайте Банка России.

Как известно, в качестве правовой основы для признания банкротом банковской организации выступает федеральный закон № 40 «О несостоятельности (банкротстве) кредитных организаций», в соответствии с которым под несостоятельностью (банкротством) кредитной организации понимается признанная арбитражным судом ее неспособность удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. Из официальной трактовки следуют два принципиальных обстоятельства, при наступлении которых банку грозит банкротство:

- неуплата обязательных платежей и неисполнение требований кредиторов (в том числе, вкладчиков) в течение 14 дней;

- снижение стоимости имущества банка до той отметки, когда его становится недостаточно для уплаты обязательных платежей и исполнения кредиторских требований.

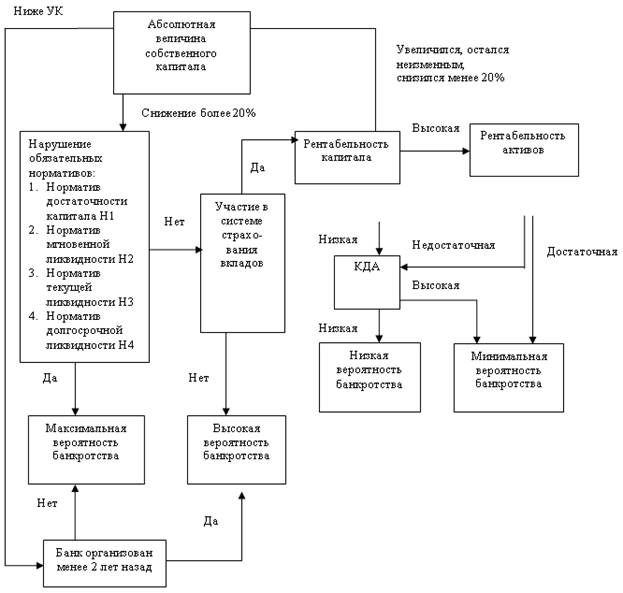

Именно эти принципы положены в основу предлагаемой методики, которая предполагает использование следующих критериев оценки: изменение величины собственного капитала; нарушение обязательных нормативов достаточности капитала и нормативов ликвидности; снижение рентабельности капитала и рентабельности активов, а также уровня деловой активности банка.

Реальное выражение названные критерии находят в расчете финансовых коэффициентов банка, которые, с одной стороны взаимосвязаны, с другой стороны, место каждого обусловлено его значимостью именно с точки зрения поставленной задачи диагностирования вероятности банкротства. Универсальность предлагаемой методики заключается в том, что все коэффициенты могут быть количественно определены.

Используемые в методики коэффициенты включают показатели абсолютной величины уставного капитала; темпы роста абсолютной величины собственного капитала; нарушение норматива достаточности капитала; нарушение нормативов ликвидности; рентабельность капитала; рентабельность активов; темпы роста прибыли, доходов, активов банка.

Кроме того, количественные показатели дополнены качественными характеристиками, а именно: продолжительность деятельности банка и участие в системе страхования вкладов.

Заключительным этапом является ранжирование коммерческих банков в соответствии с предлагаемым алгоритмом по следующим классификационным группам: банки с максимальной вероятностью банкротства; банки с высокой вероятностью банкротства; банки с низкой вероятностью банкротства; банки с минимальной вероятностью банкротства.

Авторский алгоритм диагностирования вероятности банкротства коммерческого банка представлена на рис. 1.

Рис. 1. Алгоритм диагностирования вероятности банкротства коммерческого банка

Апробация разработанной методики проводилась на основании информационной базы, отражающей сведения о деятельности российских коммерческих банков. Нами были выбраны банки с различной величиной активов, а также специально были включены в расчет два банка, лишенные лицензии в 2015 году. Для анализа были использованы показатели деятельности выбранных коммерческих банков за 2013–2014 годы. Результаты расчета приведены в таблице 1.

Таблица 1

Результаты расчета показателей в соответствии с авторской методикой

|

Название банка |

Срок работы банка |

Участие в ССВ

|

Изменение величины СК |

Нарушение обязат. нормативов |

Уровень РОЕ |

Уровень КДА |

Уровень РОА |

|

21 год |

да |

увеличился |

не нарушены |

высокий |

низкий |

достаточный |

|

|

21 год |

да |

снизился на 3,8 % |

не нарушены |

высокий |

низкий |

достаточный |

|

|

22 года |

да |

увеличился |

не нарушены |

высокий |

высокий |

достаточный |

|

|

21 год |

да |

увеличился |

не нарушены |

высокий |

низкий |

достаточный |

|

|

24 года |

да |

снизился на 88 % |

не нарушены |

низкий |

низкий |

недостаточный |

|

|

ООО КБ «АкадемРусБанк» |

24 года |

нет |

увеличился |

нарушен норматив Н2 |

низкий |

низкий |

недостаточный |

Используя предложенный алгоритм, можно сделать вывод о вероятности банкротства анализируемых банков. Итак, минимальную вероятность банкротства имеют ЗАО «БИНБАНК», ОАО КБ «Пробизнесбанк», АО КБ «ИВАНОВО», АКБ «Кранбанк» (ЗАО). ООО КБ «Сургутский Центральный» можно отнести к группе банков с высокой вероятностью банкротства, а ООО КБ «АкадемРусБанк» к банкам с максимальной вероятностью банкротства.

Для дальнейшего применения методики на практике немаловажным является вопрос достоверности полученных результатов. С одной стороны, полученные результаты подтверждаются современной ситуацией в анализируемых кредитных организациях (в 2015 году Банк России отозвал лицензии именно у КБ «Сургутский Центральный» и КБ «АкадемРусБанк»), с другой стороны, имеющимися оценками рейтинговых агентств.

Доступные сведения по рейтингам анализируемых банков систематизированы в таблице 2. Очевидно, что далеко не все банки представлены в расчетах рейтинговых агентств. Тем не менее, имеющиеся данные подтверждают полученные результаты по авторской методике.

Таблица 2

Рейтинговая оценка банков

|

агентство

Название банка |

S&P |

Moody’s

|

Fitch |

Рус-рейтинг |

Экспер РА |

НРА |

AK&M |

|

ПАО «БИНБАНК» |

ruBBB+ |

отозван |

- |

АА+ |

А+ |

АА |

- |

|

ОАО АКБ «Пробизнесбанк» |

- |

Baa2.ru |

отозван |

AA- возможное понижение |

- |

- |

- |

|

АО КБ «ИВАНОВО» |

- |

- |

- |

- |

А стабильный |

- |

- |

|

АКБ «Кранбанк» (ЗАО) |

- |

- |

- |

- |

А стабильный |

- |

отозван |

|

ООО КБ «Сургутский Центральный» |

- |

- |

- |

- |

- |

- |

- |

|

ООО КБ «АкадемРусБанк» |

- |

- |

- |

- |

- |

- |

- |

Таким образом, можно сделать вывод, что методика дает достоверные результаты и может найти дальнейшее применение в практике банковского дела, в том числе и для экспресс оценки вероятности банкротства банка внешними пользователями финансовой информации, потенциальными клиентами, инвесторами и иными контрагентами.

Литература:

1. О несостоятельности (банкротстве) кредитных организаций: Федеральный закон от 26 февраля 1999 г. № 40 — ФЗ (ред. 28.07.2012).

2. Инструкция № 110-И от 16.01.2004 «Об обязательных нормативах банков» (ред 28.04.2012)

3. Львов, В.С., Иванов, В. В. Анализ надежности банка: практическое пособие / В. С. Львов, В. В. Иванов. — М.: Издательство «Русская Деловая Литература», 1999.

4. Банки.ru — информационно-сервисный портал о банках [Электронный ресурс]. URL:http://bank.ru/

5. ЦБ РФ [Электронный ресурс] /официальный сайт. URL: http://www.cbr.ru/

Рейтинговое

Рейтинговое