В статье рассмотрены основные риски межбанковского кредитования под залог ценных бумаг, приведен алгоритм расчета оценочной стоимости залога и его прогноза, а также даны рекомендации по управлению и минимизации рисков межбанковского кредитования.

Ключевые слова: межбанковское кредитование, риски, ценные бумаги, МБК под залог ценных бумаг, оценочная стоимость, риск контрагента.

К настоящему времени в экономической теории отсутствует единая классификация рисков. Это связано с многообразием проявлений риска и сложностью разграничения различных его видов в зависимости от направлений деятельности банка. [1, c.7]

Одним из наиболее динамично развивающихся сегментов банковского бизнеса является межбанковское кредитование, которое играет значительную роль для государства, имеет большой вес в межбанковских операциях. После отзыва Банком России лицензий у некоторых банков, а также появления на рынке информации о существовании у ЦБ РФ «черного списка» банков, находящихся в зоне его особого внимания и, в частности, подозреваемых в отмывании денег, доверие к кредитным организациям было подорвано.

Необходимость снижения рискованности проведения операций на межбанковском рынке определяет актуальность поиска эффективных форм и методов управления рисками межбанковского кредитования.

Межбанковское кредитование (МБК) — один из основных инструментов поддержания банками текущей ликвидности. [2, c.214] Несмотря на свою спекулятивную составляющую, заключающуюся в размещении денежных средств по ставке выше, чем ставка привлечения, межбанковское кредитование является эффективным инструментом поддержания ликвидности в банковской системе, которое также позволяет банку-кредитору извлекать прибыль из временно свободных активов, а банку-заемщику оперативно поддерживать свою ликвидность, то есть отвечать по своим текущим обязательствам в случае недостатка средств.

В настоящее время рынок МБК внебиржевой. Уровень доверия участников банковского бизнеса друг к другу не велик, а участники российского рынка МБК разделены на группы в зависимости от размера кредитной организаций. В первую группу входят крупнейшие кредитные учреждения, вторую группу образуют банки второго эшелона, все остальные кредитные организации относятся к третьей группе. Как правило, банки меньшего размера могут размещать свои средства в банках из более высокой группы, а получить — нет. [3, c.20]

Однако в последнее время все больше набирает популярность инструмент межбанковского кредитования под залог ценных бумаг, согласно которому кредитная организация может получить кредит даже в случае отсутствия на нее лимита «классического» МБК в банке-кредиторе. При этом стоит отметить, что данная операция не является безрисковой и банку-кредитору необходимо при совершении данной операции уделить серьезное внимание процедуре управления рисками.

Среди рисков МБК под залог ценных бумаг можно выделить следующие:

1. Рыночные риски предмета залога;

2. Валютные риски при совершении разновалютных операций;

3. Риск отзыва лицензии у банка-заемщика.

При совершении операций МБК под залог ценных бумаг снижается риск контрагента, так как в данной ситуации наличие ценной бумаги призвано защитить от негативного влияния невозврата контрагентом денежных средств. [4, c.334] Однако банку в соответствии со своей лимитной политикой необходимо установить залоговые лимиты на бумаги, принимаемые в обеспечение. Для контроля соответствия стоимости принятых в обеспечение бумаг установленным залоговым лимитам, службе риск-менеджмента банка необходимо произвести расчет оценочной стоимости ценных бумаг.

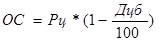

Оценочная стоимость эмиссионных ценных бумаг рассчитывается исходя из рыночной цены актива, уменьшенной на величину дисконта по данному виду ценных бумаг. Общий вид расчетной формулы:

, где

, где

Рц — рыночная цена эмиссионных ценных бумаг (российские рубли/иностранная валюта),

Дцб — величина дисконта, %.

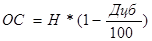

Оценочная стоимость векселей сторонних векселедателей рассчитывается исходя из номинальной стоимости векселей, уменьшенной на величину дисконта, определяемую в зависимости от минимального срока до наступления платежа:

, где

, где

Н — номинал векселя (российские рубли/иностранная валюта),

Дцб — величина дисконта, %.

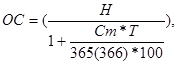

Оценочная стоимость собственных векселей Банка рассчитывается по формуле:

где

где

Н — номинал векселя (российские рубли/иностранная валюта),

Т — срок в днях с даты, следующей за датой выкупа по дату наступления срока платежа по векселю (включительно),

Ст — минимальная ставка выкупа, % годовых.

Как правило, перерасчет оценочной стоимости заложенных эмиссионных ценных бумаг производится в случае, если руководством банка принято решение об увеличении дисконтов, и/или в случае снижения рыночной цены эмиссионных ценных бумаг по сравнению с ценой на дату принятия бумаги в залог. В данной ситуации перед службой риск-менеджмента банка встает вопрос об онлайн-контроле рыночной цены и проблемы построения обоснованного прогноза динамики цен на предмет залога.

В настоящий момент в практике российских банков практически отсутствует опыт по прогнозированию будущей цены залоговых бумаг. Для решения данной проблемы предлагается использовать математический аппарат, основанный на расчете VaR величин, что позволит с большой долей вероятности делать предположения о будущей стоимости актива и необходимости увеличения залога. Это позволит финансистам-управленцам, т. е. специалистам широкого профиля, быстро оценить риски в едином формате для всех разноплановых бизнесов, находящихся в их ведении. Однако пользоваться данной моделью, измеряющими риск, нужно осмысленно, не отдавая их на откуп узкоспециализированным специалистам по моделированию, а самостоятельно разбираясь в предположениях, заложенных в расчетах.

Также при предоставлении МБК под залог собственных векселей перед банком возникает риск потенциального снижения привлечения внешнего фондирования Банка с помощью выпуска собственных векселей, что может отрицательно сказаться на ликвидности банка. Для решения данной проблемы предлагается казначейству банка до совершения операции МБК провести сценарный анализ показателей ликвидности банка, который позволит с большой вероятностью оценить будущую ликвидность банка в случае принятия собственных векселей в обеспечение.

Кроме того, службе риск-менеджмента следует особо контролировать ситуацию, при которой происходит принятие в обеспечение залога, номинированного в валюте, отличной от валюты кредита. На рисунке 1 представлен график изменения цены контрактов в паре рубль-доллар с расчетами «завтра» на период с 1 сентября 2014 года по 1 апреля 2015 года. [5]

Рис. 1. Изменения цены на контракт USDRUB_TOM

Как видно из представленного графика в случае развития кризисных факторов в экономике происходит резкое изменение курса иностранной валюты к рублю на коротком периоде времени. В случае резкого изменения цены может произойти ситуация, при которой сумма кредита, при пересчете в рубли резко возрастает, при этом стоимость залога остается неизменной. Для решения данной проблемы предлагается также использование инструментария прогнозирования, позволяющего с заданной долей вероятности определить возможное изменение курсов валют и предотвратить ситуацию, при которой МБК окажется необеспеченным.

Осуществление операций МБК под залог ценных бумаг призвано снизить риски банка-кредитора при предоставлении кредита банкам с низким кредитным качеством. В случае неспособности банком-заемщиком возвратить денежные средства к банку-кредитору переходит право собственности на заложенное имущество, которое он реализует с целью покрытия убытков от совершенной сделки. Однако на сегодняшний день в российской банковской системе существует практика, согласно которой в случае отзыва лицензии конкурсный управляющий оспаривает в судебном порядке все сделки, совершенные банком за последний месяц. В таком случае предмет залога, предоставленный банку-кредитору, может быть в судебном порядке возвращен на баланс банка-заемщика, а истребование средств МБК будет осуществляться на общих условиях в соответствии с законодательством РФ.

Для предотвращения подобной ситуации службе риск-менеджмента необходимо провести полноценный, углубленный анализ банка-контрагента на предмет выявления негативных тенденций в финансовом состоянии банка и устанавливать лимиты на заседаниях коллегиального органа, с учетом полученных в результате анализа данных. Предлагается проводить анализ с учетом прогнозирования изменений основных обязательных нормативов банка, а также провести мониторинг на предмет нарушения банком-заемщиком требований Банка России, которые могут послужить причиной для отзыва лицензии.

Рынок МБК остается весьма рискованным видом банковского бизнеса даже с учетом принятия залога. Однако совершенствование процедур риск-менеджмента позволит банку снизить риски при проведении данного вида сделок и увеличить свою доходность даже с учетом развития кризисных ситуаций в российской экономике.

Литература:

1. Шаталова Е. П. Оценка кредитоспособности в банковском риск-менеджменте: учебное пособие / Е. П. Шаталова, А. Н. Шаталов– 2-е изд., стер. — М.: КНОРУС, 2012.

2. Коробов Ю. И. Банковские операции: учеб. пособие для средн. проф. образования / под ред. Ю. И. Коробова. — М.: Магистр: Инфра-М, 2013.

3. Центральный Банк Российской Федерации [Электронный ресурс]: Сводная статистическая информация по крупнейшим банкам по состоянию на 1 января 2013–2014 г.г.– Официальный сайт Центрального Банка Российской Федерации, 2014. — Режим доступа: http://www.cbr.ru.

4. Гражданский кодекс Российской Федерации. Часть 1 от 30 ноября 1994г. № 51-ФЗ // Собрание законодательства Российской Федерации. 1994. — № 32. — Ст. 3301.

5. Аналитический ресурс инвестиционной компании «Финам» [Электронный ресурс]: Изменения цены на контракт USDRUB_TOM — Официальный сайт «Финам», 2015. — Режим доступа: http://www.finam.ru.