Развитие современного банковского сектора в последние годы, связано с тенденциями, которые проявились после влияния мирового финансового кризиса, произошедшего в 2008 году. Кризис не прошел мимо российской банковской системы, которая в полной мере ощутила на себе кризисные явления.

На сегодняшний день на развитие российских финансовых институтов, оказывают влияние западные санкции, которые фактически запретили возможность кредитования ведущих российских банков на мировых финансовых рынках, поэтому тенденции, набирающие обороты в мировой банковской системе, в России проявляются более резко, например, государственное регулирование в финансовом секторе.

Развитие банковской системы характеризуется рядом параметров, среди которых определяющими являются следующие: количество участников финансовой системы, величина активов, значение концентрации капитала в ведущих финансовых институтах.

Одной из основных характеристик финансовой системы является количество банковских учреждений. За последнее время во всем мире наметился тренд на уменьшение числа банков за счет слияний и поглощений, в меньшей степени за счет числа банкротств финансовых институтов. В таблице 1 представлено количество банков в шести самых крупных странах мира по числу финансовых институтов.

Таблица 1

Количество финансовых институтов в странах мира

|

№ |

Страна |

Количество финансовых институтов |

||

|

2005 |

2009 |

2014 |

||

|

1 |

США |

7475 |

6936 |

6891 |

|

2 |

Германия |

2200 |

2048 |

1842 |

|

3 |

Россия |

1516 |

1228 |

1094 |

|

4 |

Австрия |

882 |

867 |

731 |

|

5 |

Италия |

730 |

793 |

694 |

|

6 |

Япония |

134 |

127 |

121 |

Если рассматривать относительные показатели по сокращению банковского сектора, то Россия является абсолютным лидером среди всех стран (Таблица 2).

Таблица 2

Динамика изменений количества банков в странах мира

|

№ |

Страна |

Изменение, % |

|

1 |

США |

7,8 |

|

2 |

Германия |

16,3 |

|

3 |

Россия |

27,8 |

|

4 |

Австрия |

17,1 |

|

5 |

Италия |

4,9 |

|

6 |

Япония |

9,7 |

Такое лидерство объясняется не только укрупнением банковских учреждений, но и активной позицией Центробанка по отзыву лицензий у финансовых институтов.

Проведем более подробно анализ изменений параметров банковского сектора России за последние пятнадцать лет. В таблице 3 представлена информация по общему количеству кредитных организаций, числу действующих банков, их филиалам и дополнительным офисам. [1]

Таблица 3

Количество финансовых институтов в России

|

|

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Всего банков, шт. |

2124 |

2001 |

1826 |

1666 |

1516 |

1409 |

1345 |

1296 |

1228 |

1178 |

1146 |

1112 |

1094 |

1071 |

1049 |

|

Действующие банки, шт. |

1311 |

1319 |

1329 |

1329 |

1299 |

1253 |

1189 |

1136 |

1108 |

1058 |

1012 |

978 |

956 |

923 |

834 |

|

Филиалы, шт. |

3793 |

3433 |

3326 |

3219 |

3238 |

3295 |

3281 |

3455 |

3470 |

3183 |

2926 |

2807 |

2349 |

2005 |

1708 |

|

Дополнительные офисы, шт. |

- |

- |

- |

- |

- |

12181 |

15007 |

18979 |

21272 |

21641 |

22001 |

22565 |

23347 |

24486 |

23198 |

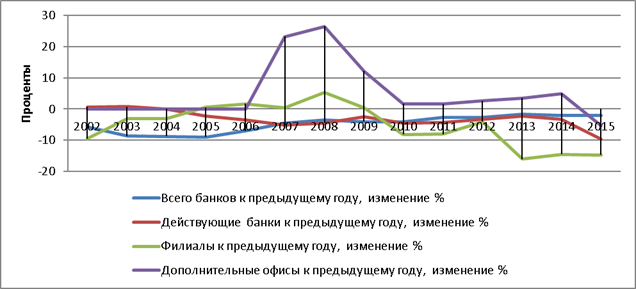

На основе приведенных данных проведем анализ динамики изменений в банковском секторе России (таблица 4), для большей наглядности представим данные на рисунке 1.

Таблица 4

Динамика изменений в банковском секторе России

|

|

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Всего банков к предыдущему году, изменение % |

-5,8 |

-8,7 |

-8,8 |

-9,0 |

-7,1 |

-4,5 |

-3,6 |

-4,1 |

-4,1 |

-2,7 |

-2,8 |

-1,6 |

-2,1 |

-2,1 |

|

Действующие банки к предыдущему году, изменение % |

0,6 |

0,7 |

0 |

-2,2 |

-3,5 |

-5,1 |

-4,5 |

-2,5 |

-4,5 |

-4,3 |

-3,4 |

-2,2 |

-3,4 |

-9,6 |

|

Филиалы к предыдущему году, изменение % |

-9,5 |

-3,1 |

-3,2 |

0,5 |

1,7 |

0,4 |

5,3 |

0,4 |

-8,2 |

-8,1 |

-4,1 |

-16,1 |

-14,6 |

-14,8 |

|

Дополнительные офисы к предыдущему году, изменение % |

0 |

0 |

0 |

0 |

0 |

23,2 |

26,5 |

12,1 |

1,7 |

1,6 |

2,6 |

3,5 |

4,9 |

-5,3 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рис. 1. Динамика изменений в банковском секторе России

Начиная с 2001 года, идет непрерывный процесс сокращения общего числа финансовых институтов, пик которого пришелся на 2004–2005 годы, что, скорее всего, было вызвано слиянием и поглощением более крупными банками мелких. На сегодня этот процесс стабилизировался и составляет около двух процентов в год, но скорее всего с развитием кризиса этот процесс может ускориться.

Одновременно с этим идет процесс сокращения действующих кредитных организаций, которые могут совершать банковские операции. Сокращение данных финансовых институтов шло, в более медленном темпе не превышая пяти процентов в год, а в последние годы снизилось до трех процентов. Но в последний год произошел резкий скачок в динамике сокращений почти до десяти процентов. Связано это в первую очередь с ужесточением финансовой политики Центрального Банка по отношению к кредитным организациям, а также начали сказываться кризисные явления, происходящие в экономике России, поэтому в дальнейшем этот процесс также может ускориться, все будет зависеть от масштабов кризиса.

Процесс развития филиальной сети финансовых институтов также находится в тренде на снижение. Особенно этот тренд начал ускорение после кризиса 2008 года и продолжается до сих пор, связано это с решением банков оптимизировать свою структуру и уменьшить затраты на содержание филиалов, поэтому территориальные подразделения укрупняются и функции управления передаются на верхний уровень.

Единственный процесс, который имел положительную динамику, был связан с развитием дополнительных офисов кредитных организаций, пик которого пришелся на 2008 год, но после кризиса пошел на спад, сохраняя положительную динамику, и только в 2015 году динамика стала отрицательной.

Данная тенденция связана, скорее всего, с ликвидацией в 2014 году ряда банковских учреждений, обладавших широкой сетью дополнительных офисов, с кризисными явлениями, а также развитием информационных технологий, в частности с внедрением интернет-банкинга, позволяющего сократить число дополнительных офисов и работать с клиентами через интернет. [2], [3]

В ближайшем будущем тренд на сокращение дополнительных офисов останется и будет обусловлен необходимостью уменьшения затрат в период кризиса.

Еще одной тенденцией в мировой финансовой системе является концентрация капитала, когда в нескольких крупных финансовых институтах сосредотачивается большая часть всех денежных средств.

В большинстве стран мира в банковском секторе доминирует олигополия, когда основным игрокам рынка принадлежит большая часть всех финансовых средств. [4]

Для оценки концентрации капитала в финансовых институтах применяются коэффициенты концентрации капитала в доле от общего рынка для трех крупнейших банков (топ-3, CR3), для пяти (топ-5, CR5), для десяти крупнейших финансовых институтов (топ-10, CR10) (таблица 5). [5], [6], [7], [8]

Таблица 5

Распределение капитала по финансовым институтам в странах мира

|

Страна |

Концентрация в банковском секторе на 2012 г, % |

||

|

CR3 |

CR5 |

CR10 |

|

|

США |

15 |

62 |

64 |

|

Германия |

22 |

31 |

46 |

|

Россия |

41 |

47 |

56 |

|

Австрия |

53 |

64 |

77 |

|

Италия |

27 |

40 |

54 |

|

Япония |

39 |

51 |

56 |

По показателю CR3<45 % Россия приближалась к умеренно концентрированному банковскому рынку.

Рассмотрим изменение концентрации капитала в России за последние несколько лет, чтобы отследить динамику изменений. [9]

Таблица 6

Концентрация капитала по банкам в России

|

Год |

CR3 |

CR5 |

CR10 |

|

2004 |

34,65 |

40,16 |

48,69 |

|

2005 |

37,90 |

42,77 |

50,58 |

|

2006 |

36,88 |

41,60 |

50,44 |

|

2007 |

35,61 |

40,69 |

49,80 |

|

2008 |

35,77 |

40,66 |

50,53 |

|

2009 |

38,99 |

44,58 |

54,82 |

|

2010 |

38,78 |

44,67 |

53,94 |

|

2011 |

38,76 |

44,47 |

54,25 |

|

2012 |

40,74 |

47,01 |

56,91 |

|

2013 |

41,68 |

47,83 |

57,68 |

|

2014 |

43,70 |

50,39 |

60,31 |

|

2015 |

48,57 |

56,20 |

69,23 |

В начале 2015 года российский банковский рынок перешел в сегмент умеренно концентрированных рынков, величина коэффициента CR3 превысила 45 %.

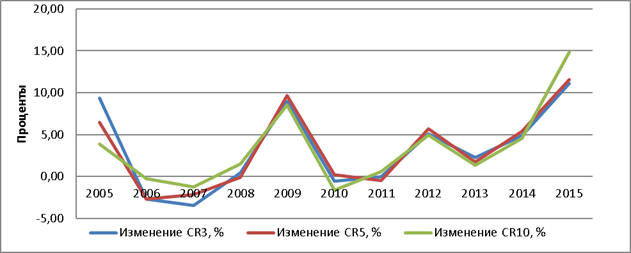

На основе приведенных данных проведем анализ динамики изменений в банковском секторе России по концентрации капитала (таблица 7), для большей наглядности представим данные на рисунке 2.

Таблица 7

Динамика изменения концентрации капитала по банкам в России

|

Год |

Изменение CR3, % |

Изменение CR5, % |

Изменение CR10, 5 |

|

2005 |

9,37 |

6,48 |

3,87 |

|

2006 |

-2,69 |

-2,73 |

-0,27 |

|

2007 |

-3,44 |

-2,19 |

-1,27 |

|

2008 |

0,45 |

-0,08 |

1,47 |

|

2009 |

9,00 |

9,64 |

8,48 |

|

2010 |

-0,55 |

0,22 |

-1,60 |

|

2011 |

-0,05 |

-0,46 |

0,56 |

|

2012 |

5,12 |

5,71 |

4,91 |

|

2013 |

2,30 |

1,75 |

1,35 |

|

2014 |

4,86 |

5,35 |

4,56 |

|

2015 |

11,14 |

11,53 |

14,80 |

Рис. 2. Динамика изменения концентрации капитала по финансовым институтам в России

Начиная с 2005 года в России, наблюдалось уменьшение концентрации капитала в ведущих финансовых институтах, но после мирового финансового кризиса 2008 года начал набирать обороты процесс увеличения концентрации капитала в крупных банках страны. Особенно наглядно этот процесс проявился в 2009 году, когда многие финансовые игроки ушли с финансового рынка. С этого момента процесс увеличения концентрации капитала стал ускоряться, достигнув в 2015 году максимальных значений. Эти показатели, связаны с резким сокращением количества игроков на банковском рынке (таблица 3), из-за банкротств или слияний многих региональных банков с крупными финансовыми институтами, например ОАО «Балтийский Банк» из-за финансовых проблем был санирован ОАО «Альфа-Банком». В перспективе данный процесс из-за кризисных явлений будет нарастать, многие мелкие кредитные организации будут вынуждены уйти с финансового рынка, либо перейти в структуры более сильных банков.

Еще одной общемировой тенденцией в банковском секторе является усиление роли государства на финансовом рынке, которая стала нарастать после мирового финансового кризиса 2008 года. Процесс участия государства в странах идет разными путями, например, в США крупнейшим финансовым институтам была оказана финансовая государственная поддержка, которая была предложена на условиях, ограничивающих свободу действий самих банков, примерно такими методами действовали в странах Европейского Союза, с учетом своей специфики.

В России роль государства в банковском секторе достаточно велика, государство является владельцем пакетов акций крупнейших финансовых институтов. На 2015 год в список банков с государственным участием входило 35 финансовых организаций, таких как ОАО «Сбербанк России», ОАО «ВТБ», ОАО «ГазПромБанк», ОАО «ВТБ 24», ОАО «Россельхозбанк» и другие. [10]

В общем числе действующих банков доля финансовых институтов с государственным участием составляет 4,1 %, что достаточно немного, но если рассматривать активы, которыми владеют банки с государственным участием, то их значение составляет (только с учетом банков, входящих в Топ-20) 62,25 %, т. е. практически две трети финансового рынка контролируется государством.

Рассмотрим изменение капитала банков с государственным участием за последние годы (таблица 8).

Таблица 8

Величина активов банков с государственным участием ко всему рынку

|

Год |

Величина активов, % |

|

2004 |

44,32 |

|

2005 |

46,96 |

|

2006 |

47,28 |

|

2007 |

48,96 |

|

2008 |

47,71 |

|

2009 |

52,05 |

|

2010 |

53,43 |

|

2011 |

52,42 |

|

2012 |

53,91 |

|

2013 |

54,39 |

|

2014 |

58,48 |

|

2015 |

62,25 |

На основе приведенных данных проведем анализ динамики изменений в финансовом секторе России по концентрации капитала в банках с государственным участием (таблица 9), для большей наглядности представим данные на рисунке 3.

Таблица 9

Динамика изменения величины активов в банках с государственным участием

|

Год |

Изменение величины активов, % |

|

2005 |

5,96 |

|

2006 |

0,68 |

|

2007 |

3,55 |

|

2008 |

-2,55 |

|

2009 |

9,10 |

|

2010 |

2,65 |

|

2011 |

-1,89 |

|

2012 |

2,84 |

|

2013 |

0,89 |

|

2014 |

7,52 |

|

2015 |

6,46 |

Рис. 3. Динамика изменений величины капитала в банках с государственным участием

За последние десять лет концентрация активов в финансовых институтах с государственным участием имела тенденцию к нарастанию, основной пик пришелся на 2009 год, когда многие игроки ушли с финансового рынка, а банкам с государственным участием была оказана финансовая поддержка. В последующие годы влияние государства в банковском секторе, скорее всего не уменьшится, а возможно и дальнейшее усиление роли государственного управления, обусловленного продолжением кризисных явлений в экономике.

В заключении можно сделать следующие выводы:

- российский банковский сектор подвержен основным тенденциям, присущим мировому финансовому рынку;

- за последние пятнадцать лет количество российских кредитных организаций сократилось более чем в два раза, обогнав по этому показателю все остальные экономически развитые страны;

- концентрация капитала на финансовом рынке превысила по показателю CR3 45 %, что привело к переходу российского рынка в сегмент умеренно концентрированных рынков;

- особенностью российского рынка является огромная роль государства в управлении банковским сектором, банки с государственным участием занимают 62,25 % всего рынка капитала и имеют дальнейшую тенденцию к увеличению своей доли.

Литература:

1. Официальный сайт «Центрального банка Российской федерации» Электронный ресурс Дата просмотра 5.04.2015 http://cbr.ru

2. А. В. Батаев Тенденции и перспективы развития рынка информационных технологий в банковском секторе России, Молодой ученый. 2013. № 10. С. 2680271 С. 268–271

3. А. В. Батаев Тенденции внедрения автоматизированных банковских систем иностранных производителей в России, Молодой ученый. 2013. № 11. с. 280–284

4. И. Э. Амелин Консолидация банковского капитала. Теоретические аспекты целесообразности. М.: Банковское дело, 2011, № 5.

5. И. А. Глухова Структура банковского рынка в России и мире Электронный ресурс. Дата просмотра 5.03.2015. http://sibac.info/10900

6. Д. Г. Родионов Стратегический обзор рынка, Рынок ценных бумаг. 2009. Т. 160. № 17. с. 31

7. А. Л. Баранников Слияния и поглощения в системе современной экономики. М.: РАГС, 2012, с. 182

8. А. В. Батаев, А. А. Поповский Банковское дело. Интегрированные банковские системы. Федеральное агентство по образованию, Санкт-Петербургский государственный политехнический университет. Санкт-Петербург, 2006.

9. Рейтинг банков России. Электронный ресурс. Дата просмотра 5.04.2015. http://www.topbankov.ru/Banks/Rating/Assets/Page1/

10. Государственные банки России. Список банков с государственным участием. Электронный ресурс. Дата просмотра 5.04.2015. http://finansoviyblog.ru