Многие экономисты и практики подтверждают, что за прошлые два десятилетия наблюдалось увеличение степени международной финансовой интеграции [1].

Главная цель этой статьи — выявление факторов, влияющих на масштабы движения капитала в форме потоков ПИИ. Эта работа позволит изучить и понять факторы масштабов движения ПИИ и сформулировать рекомендации по повышению степени международной финансовой интеграции и экономической политике.

Фон Фурстенберг был среди самых первых авторов, которые исследовали факторы международной финансовой интеграции [2]. Обстфельд и Тэйлор осуществили исторический обзор финансовой интеграции и рынков капитала [3].

Мы используем в качестве зависимой переменной такой относительный индикатор, как отношение совокупного объёма потоков ПИИ к объёму ВВП, обозначив его следующим образом: FDIGDP. Нам необходимо также определить независимые переменные, которые будут выступать детерминантами оборота ПИИ.

Во многих исследованиях меры контроля капитала классифицируются как юридические меры или рассматриваются как предпосылки для международной финансовой интеграции [4]. В данной модели для измерения официальных ограничений движения капитала используется переменная контроля за движением капиталов [ACR, average capital restrictions], значения которой являются средними арифметическими значений двух индексов — индекса ограничений притока ПИИ и индекса ограничений оттока ПИИ, предложенных МВФ.

Эдисон и другие делают вывод о слабом воздействии международной финансовой интеграции на экономический рост и предлагают изменить направление каузальности между движением капиталов и экономическим ростом в обратную сторону [5]. Поэтому, мы исследуем воздействие экономического роста [GROWTH] на масштабы движения ПИИ.

Фон Фурстенберг утверждает, что расширение масштабов движения капиталов требует завоевания доверия поставщиков финансовых услуг [2]. В нашей модели мы используем индекс развития институциональной среды [INST] для количественной характеристики уровня институционального риска.

Мы также исследуем связь между оборотом внешней торговли товарами и услугами и оборотом ПИИ. Согласно Лэйн и Милези-Феретти, торговая открытость может способствовать расширению объёмов международного движения капиталов [6]. Таким образом, имеет смысл включать торговую открытость (ТRADEOP) как объясняющую переменную в модель.

Кроме того, мы используем в данном исследовании такой показатель как отношение валового внутреннего кредита к валовому внутреннему продукту (DCREDIT) для количественной характеристики масштабности процессов кредитования во внутренней финансовой системе.

Известно, что выход к морю является очень важным фактором, влияющим на транспортные издержки в международной торговле, а также на принятие решения иностранными инвесторами об экспорте ПИИ. В этом исследовании мы используем фиктивную переменную [LANDLOCK] как индикатор наличия выхода к морю.

Налоговая политика — также фактор, который может влиять на движение международного капитала и оборот ПИИ [6]. В этом исследовании мы используем среднюю налоговую ставку на прибыль [TAXRATE] как индикатор налоговой политики.

Исходя из вышеизложенных рассуждений, мы формулируем восемь типов модели анализа панельных данных.

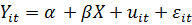

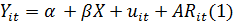

Первый тип модели, это — эконометрическая модель анализа панельных данных с учётом фиксированных индивидуальных эффектов:

,

,

где  — зависимая переменная со значениями относящимися к объекту i в период t,

— зависимая переменная со значениями относящимися к объекту i в период t,  — константа модели,

— константа модели,  — вектор-строка коэффициентов модели,

— вектор-строка коэффициентов модели,  – вектор-столбец объясняющих переменных модели,

– вектор-столбец объясняющих переменных модели,  — ненаблюдаемые фиксированные индивидуальные эффекты, а

— ненаблюдаемые фиксированные индивидуальные эффекты, а  — нормально распределённая независимая случайная ошибка. Индексы

— нормально распределённая независимая случайная ошибка. Индексы  и

и  указывают соответственно на порядковый номер страны и период времени.

указывают соответственно на порядковый номер страны и период времени.

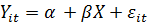

Второй тип модели, это — эконометрическая модель анализа панельных данных с учётом случайных индивидуальных эффектов:

,

,

где все обозначения те же, кроме одного:  — ненаблюдаемые нормально распределённые независимые случайные индивидуальные эффекты.

— ненаблюдаемые нормально распределённые независимые случайные индивидуальные эффекты.

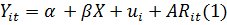

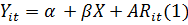

Третий тип модели, это — эконометрическая модель анализа панельных данных с учётом фиксированных индивидуальных эффектов и авторегрессивным процессом первого порядка:

,

,

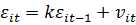

где все обозначения те же, как и в первой модели, но теперь случайная ошибка генерируется авторегрессивным процессом первого порядка  :

:  ,

,  , где

, где — коэффициент авторегрессии первого порядка,

— коэффициент авторегрессии первого порядка,  — нормально распределённая независимая случайная ошибка со средней арифметической, равной нулю и постоянной дисперсией.

— нормально распределённая независимая случайная ошибка со средней арифметической, равной нулю и постоянной дисперсией.

Четвёртый тип модели, это — эконометрическая модель анализа панельных данных с учётом случайных индивидуальных эффектов и авторегрессивным процессом первого порядка:

,

,

где при оценке коэффициентов модели здесь используется обобщённый метод наименьших квадратов (ОМНК), который позволяет учитывать случайные индивидуальные эффекты [6].

Пятый тип модели — это эконометрическая модель анализа панельных данных с учётом наличия межпанельной гетероскедастичности и автокореллированности:

,

,

где  уже не является независимой случайной ошибкой со средней арифметической, равной нулю и постоянной дисперсией.

уже не является независимой случайной ошибкой со средней арифметической, равной нулю и постоянной дисперсией.

Шестой тип модели — это эконометрическая модель анализа панельных данных с учётом не только наличия межпанельной гетероскедастичности и автокореллированности, но и авторегрессивного процесса 1-порядка в распределении случайных ошибок внутри каждой панели:

,

,

где  уже не является независимой случайной ошибкой, а авторегрессивным процессом первого порядка

уже не является независимой случайной ошибкой, а авторегрессивным процессом первого порядка  , причём коэффициент авторегрессии

, причём коэффициент авторегрессии  является одинаковым для каждой панели.

является одинаковым для каждой панели.

Седьмой тип модели — это эконометрическая модель анализа панельных данных с учётом не только наличия межпанельной гетероскедастичности, автокореллированности (межпанельной зависимости), авторегрессивного процесса 1-порядка в распределении случайных ошибок внутри каждой панели, но и внутрипанельной гетероскедастичности:

,

,

где  является авторегрессивным процессом первого порядка, содержащей

является авторегрессивным процессом первого порядка, содержащей  — случайную ошибку с меняющейся дисперсией внутри панели.

— случайную ошибку с меняющейся дисперсией внутри панели.

Построение моделей анализа панельных данных. В данном исследовании используются данные, охватывающие 26 стран[1] за период 2005–2013 гг. Источником данных являются базы статистических данных МВФ, Всемирного Банка (IMF’s International Financial Statistics и the World Bank’s World Development Indicators) и Всемирного Экономического Форума (World Economic Forum). Построение моделей анализа панельных данных осуществим с помощью программного обеспечения STATA 12.

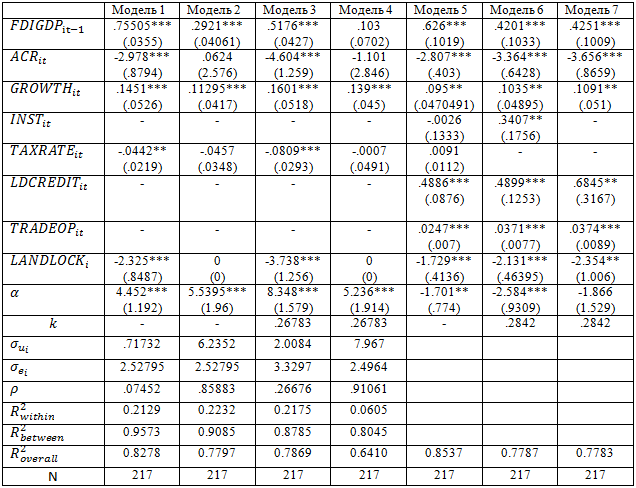

Описательно-статистический анализ выявил нормальность распределения данных. Тест Уолдриджа панельных данных на автокорреляцию первого порядка показал, что нулевая гипотеза об отсутствии автокорреляции 1-порядка отклоняется при 5 %-м уровне значимости, что говорит о наличии такой автокорреляции в панельных данных. Тест на мультиколлинеарность показал, что между объясняющими переменными существует допустимый уровень мультиколлинеарности. В таблице 1 приведены результаты панельного эконометрического моделирования доли суммарных потоков ПИИ в ВВП по 26 странам за 2005–2013 гг., где использованы следующие обозначения:  — стандартное отклонение оценок индивидуальных эффектов

— стандартное отклонение оценок индивидуальных эффектов  ;

;  — стандартное отклонение оценок случайных ошибок

— стандартное отклонение оценок случайных ошибок  ;

;  — коэффициент авторегрессивного процесса первого порядка

— коэффициент авторегрессивного процесса первого порядка  ;

;  — доля вариации оценок индивидуальных эффектов в общей вариации случайных отклонений;

— доля вариации оценок индивидуальных эффектов в общей вариации случайных отклонений;  — внутригрупповой коэффициент детерминации;

— внутригрупповой коэффициент детерминации;  — межгрупповой коэффициент детерминации;

— межгрупповой коэффициент детерминации;  — общий коэффициент детерминации; N — количество наблюдений.

— общий коэффициент детерминации; N — количество наблюдений.

В целом, при соответствующих уровнях значимости можно заключить, что: i) рост потоков ПИИ относительно ВВП, что имело место годом раньше, оказывает положительное влияние на рост оборота ПИИ относительно ВВП в текущем году; ii) увеличение степени контроля за потоками капиталов на одну единицу уменьшает оборот ПИИ относительно ВВП в среднем на 1,5–2,5 % (его коэффициент оказался значимым в 5 из 7 моделей); iii) увеличение темпа экономического роста на 1 % уменьшает суммарные потоки ПИИ относительно ВВП в среднем на 0,1–0,12 %; iv) объём внутреннего кредита оказывает положительное воздействие на суммарные потоки ПИИ относительно ВВП: коэффициент эластичности колеблется в пределах 0,48–1,5 (но: данное утверждение существенно в 4 моделях из 7); v) положительное воздействие на суммарные потоки ПИИ относительно ВВП оказывает открытость внешней торговли (данное утверждение существенно в 4 моделях из 7); vii) можно однозначно утверждать, что в 90 % случаев отсутствие выхода к морю приведёт к сокращению оборота ПИИ по отношению к ВВП на 1,7–3,73 %.

Таблица 1

Результаты панельного эконометрического моделирования суммарных потоков ПИИ по отношению к ВВП по 26 странам за 2005–2013 гг.

* — 10 %-й уровень значимости коэффициента переменной;

** — 5 %-й уровень значимости коэффициента переменной;

*** — 1 %-й уровень значимости коэффициента переменной

Исходя из того, что модели 5, 6 и 7 являются наиболее качественными, чем другие, то можно утверждать, что все только что перечисленные выше переменные являются значимыми. При этом, неоднозначным является существенность уровня развития институциональной среды: только в модели 6 наблюдается существенность его коэффициента при 5 %-м уровне значимости. В целом, уровень развития институтов положительно связан с долей потоков ПИИ в ВВП, но эта связь очень слабая (их значимость не всегда подтверждается). Ставка налога на прибыль не оказалась однозначно существенным фактором доли ПИИ в ВВП. Хотя видно, что между ними есть отрицательная связь, эта связь не значима для генеральной совокупности.

Мы заключили, что такие переменные, как контроль за потоками капиталов, открытость международной торговли, внутренний кредит, выход к морю и экономический рост являются весьма значимыми предикторами, т. е. важнейщими факторами масштабов международного движения капиталов в форме ПИИ. Касательно наращивания объёмов привлечения ПИИ в Республику Узбекистан, следует отметить, что: а) в стране необходимо и далее поддерживать высокие темпы экономического роста; б) отсутствие выхода к морю должно компенсироваться мерами по развитию и оптимизации транспортно-логистической инфраструктуры, направленной на сокращение транспортных расходов на грузоперевозки; в) необходимо по мере повышения конкурентоспособности экономики повышать уровень открытости внешней торговли.

Литература:

1. Agenor, P.-R. 2003, 'Benefits and Costs of International Financial Integration: Theory and Facts', World Economy, vol. 26, no. 8, pp. 1089–1118; Lane, P.R. & Milesi-Ferretti, G.M. 2003, 'International Financial Integration', Institute for International Integration Studies Discussion Paper;Morrison, A.D. & White, L. 2004, 'Financial Liberalisation and Capital Regulation in Open Economies', Oxford Financial Research Centre Working Paper, no. 2004-FE-10.

2. Von Furstenberg, G.M. 1998, 'From Worldwide Capital Mobility to International Financial Integration: A Review Essay', Open Economies Review, vol. 9, pp. 53–89.

3. Obstfeld, M. & Taylor, A.M. 2001, 'Globalization and Capital Markets', Globalization in Historical Perspective, Santa Barbara.

4. Prasad, E. et al. 2003, Effects of Financial Globalization on Developing Countries: Some Empirical Evidence, The Centre de Referència d'Economia Analítica.

5. Edison, H.J. et al. 2002, 'International Financial Integration and Economic Growth', Journal of International Money and Finance, vol. 21, no. 6, pp. 749–776.

6. Lane, P.R. & Milesi-Ferretti, G.M. 2003, 'International Financial Integration', Institute for International Integration Studies Discussion Paper.

[1] Австралия, Юж. Корея, Китай, Индия, Япония, Гонконг, Сингапур, Малайзия, Таиланд, Филиппины, Индонезия, Российская Федерация, Казахстан, Германия, США, Украина, Киргизская Республика, Пакистан, Франция, Бразилия, Чили, Канада, Парагвай, Армения, Азербайджан, Эфиопия.