10 ноября 2014 г. Банк России объявил о переходе в режим плавающего валютного курса, отменив интервал допустимых значений стоимости бивалютной корзины.

Переход к плавающему курсу планировался на начало 2015 г. с 2012 г., однако новые экономические условия, в которых оказалась страна: падение цен на нефть, санкции, рецессия в экономике — заставили ЦБ поторопить переход и осуществить его в ноябре 2014 г.

В процессе подготовки Банк России повышал гибкость курсовой политики, постепенно уменьшал степень своего участия на валютном рынке, сокращая размеры валютных интервенций. Но является ли верным решение Банка России о переходе в режим плавающего валютного курса? Плавающий валютный курс подразумевает практически уход ЦБ с валютного рынка, предоставляя возможность рынку самому на основе спроса и предложения устанавливать обменный курс рубля.

Так же, как и любой процесс, переход к плавающему курсу имеет как положительные, так и негативные стороны. Рассмотрим основные преимущества и недостатки перехода к такому режиму.

Во-первых, режим плавающего валютного курса охраняет экономику страны от негативных внешних потрясений, таких как, например, резкое снижение цен на нефть, от которого зависит величина экспорта России, следовательно, и сальдо торгового баланса.

Во-вторых, он позволяет снизить воздействие спекулятивных операций на рубль. При фиксированном курсе национальной валюты на конкретном уровне спекулянты могли извлечь выгоду за счет разницы реального курса и установленного.

Переход в плавающий курс не означает, что Банк России не будет вмешиваться в формировании обменного курса рубля. В случае развития негативных событий Банк России выйдет на валютный рынок с внезапными интервенциями с целью стабилизации ситуации. Так, например, в марте 2014 г. ЦБ продал 22296 млн. долл. США и 2 268 млн. евро валютных резервов с целью сглаживания резких скачков валютного курса, возникшего вследствие решения Совета Федерации о вводе российских войск на Украину.

В-третьих, этот переход обеспечит независимость денежно-кредитной политики, позволяя Банку России сосредоточиться на решении внутренних задач по снижению инфляции, безработицы. В связи с принятием решения не проводить валютные интервенции возникают средства для претворения поставленных ЦБ других экономических задач.

В-четвертых, в условиях рыночной экономики, к которой стремится Россия, цены на товары, услуги, активы должны определяться по законам рынка. В этом смысле иностранную валюту можно считать одним из активов, существующих на рынке. Цены на молоко, масло, квартиры и другие товары и услуги формируются под влиянием спроса и предложения, иностранная валюта не должна быть исключением.

По словам генерального директора ЗАО «Финансовый брокер» Август» К. Туманянца никто не знает какой должна быть величина валютного курса. «Когда Центральный банк активно влиял на значение валютного курса, то это означало, что ему был известен некий «правильный» уровень курса рубля и своими действиями Банк России пытался текущую «неправильную» цену на валютном рынке приблизить к «правильному» Но никто не знает этот «правильный курс», и он постоянно меняется. Сегодня мы, предположим, по какой-то формуле его посчитали, а завтра та же самая формула может дать другие результаты. Поэтому это такая «блуждающая цель», которую невозможно достичь» [5].

В ситуациях, когда спрос на валюту превышал предложение, ЦБ продавал иностранную валюту, содержащуюся в валютных резервах. Так случилось, в 1998 году, когда ЦБ объявил о дефолте и уходе с валютного рынка.

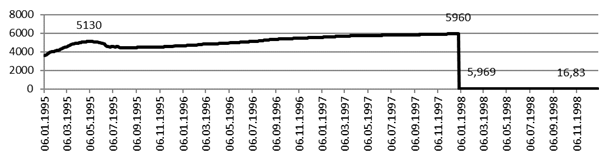

Рис. 1. Динамика валютного курса в 1995–1998 гг. (рублей)

С конца 1997 г. Банк России регулярно проводил валютные интервенции. В результате из 25 млрд.долларов США, принадлежащих ЦБ в 1997 г. к августу 1998 г. осталось 3 млрд.долларов США. С помощью валютных интервенций ЦБ стремился укрепить обменный курс рубля. В последующие месяцы курс рубля упал с 6 рублей за доллар США до 21 рубля к концу 1998 г. (представлено на рис.1). Может быть в случае, если бы ЦБ не проводил такую политику, то не случилось бы таких последствий и девальвация рубля была бы более плавной, и последствия были бы менее болезненны.

В 2006–2007 гг. Банк России наоборот не продавал, а скупал иностранную валюту, так как укрепление рубля отрицательно сказывалось на экспортерах и для отечественных предприятий из-за дешевого импорта.

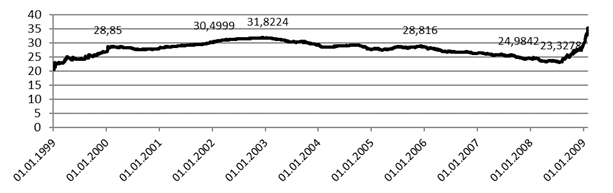

Рис. 2 Динамика валютного курса в период с 1999 г. до 2009 г., (рублей)

В 1998 г. и до 2002 г. валютный курс вырос до 32 рублей за доллар. А с 2003 г. до 2008 г. курс снизился до 23 рублей за доллар. ЦБ скупал валюту, чтобы стабилизировать курс на уровне 25–26 рублей (представлено на рис. 2). Это приводило к высокой инфляции, так как Банк России эмитировал рубли и покупал за них валюту. Эти рубли пополняли денежную массу России, в результате темп инфляции оставался выше 10 % в год.

Рассмотрим теперь недостатки плавающего валютного курса:

Во-первых, плавающий курс в условиях нестабильности экономики лишь повышает риски неустойчивости. Мнения экспертов в этом вопросе также различаются. Так, например, Инвестбанк Morgan Stanley считает, что в условиях санкций режим свободного курса рубля выглядит невероятным и создает угрозу для финансовой и ценовой стабильности страны, учитывая огромный внешний долг России, который по предварительной оценке в 2015 г. составляет 599,5 млрд. долл. США [5].

Противники плавающего курса опасаются, что может повториться ситуация, которая произошла в марте 1993 г., когда из-за «обвального» падения рубля многие российские компании должны были расторгнуть долгосрочные контракты в убыток себе в связи с невозможностью выполнения ранее заключенных договоров.

Во-вторых, как показывает практика, плавающий курс эффективен в странах с развитой промышленностью, где основная статья экспорта — продукция производства. Режим плавающего валютного курса установили 34- % всех стран мира. Большинство стран, установивших режим плавающего курса, это промышленные страны, в экспорте которых 70- % промышленности. Для стран-экспортеров нефти характерны другие валютные курсы.

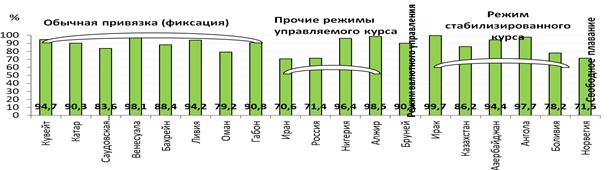

Представим страны, доходы которых зависят от нефтяного сектора, и их режимы валютных курсов (представлено на рис. 3).

Рис. 3 Режим валютного курса крупнейших стран-экспортеров нефти и доля топливно-энергетических товаров в структуре экспорта, на дату — май 2014 [4]

Как мы видим из рисунка, все страны кроме Норвегии придерживаются режима фиксированного или стабильного валютного курсов.

Снижение цен на энергоносители влияет на динамику курса рубля. Однако это не самый главный фактор и это доказывает курс стран-нефтеэкспортеров.

Рис. 4 Недельные колебания валют крупнейших стран-экспортеров нефти и газа, в % к предыдущей неделе [4]

По графику на рисунке 4 видно, с августа 2014 г., когда началась тенденция к снижению цен на нефть, курс стран-нефтеэкспортеров масштабного давления, которое привело бы к резким скачкам не испытал. Девальвация рубля относительно доллара составила почти 50 %, в остальных разброс от 3- % до 20- %. Национальная валюта Норвегии просела на 9–13- % с 20 июня по 1 декабря.

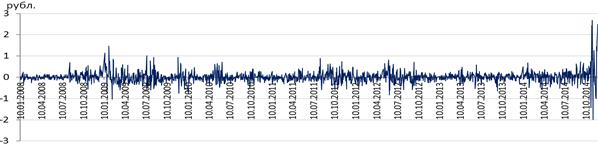

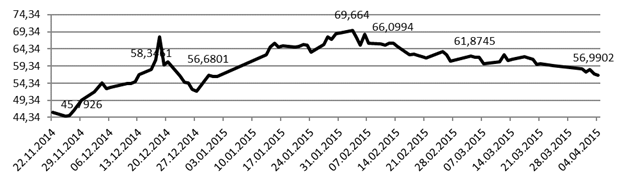

В-третьих, В задачу Центрального Банка входит защита и обеспечение устойчивости рубля. Каждый день валюта отклоняется на несколько пунктов (показано на рисунке 5), в связи с этим у многих противников возникает вопрос о соответствии действий ЦБ с возложенными на него задачами.

Рис. 5 Ежедневное колебание курса рубля, в рублях (по данным Банка России) [5].

В-четвертых, основными участниками валютного рынка являются экспортеры и импортеры, которые с переходом к плавающему курсу и ослаблением роли ЦБ на валютном рынке, получают существенную рыночную власть. На долю экспортеров приходится 72- % поступающей в страну выручки в иностранной валюте, они могут спекулировать на рубле в свою пользу, пользуясь тем, что ЦБ не вмешивается в валютный рынок.

Так к чему же приведет плавающий валютный курс? О последствиях плавающего курса можно судить исходя из текущей статистики, опубликованной Банком России, Минфином и Росстатом. Как видно из этих данных, вопреки ожиданиям многих экспертов обвала в экономике не наблюдается, некоторая финансовая статистика уже вышла, и она говорит о том, что экономика показывает признаки стабилизации.

Рис. 5 Динамика валютного курса с конца 2014 г. до начала 2015 г., (рублей), [6]

В конце января курс российской валюты составлял 70 руб. за доллар США, но с конца февраля она торгуется ниже уровня 65 руб. за доллар США, хотя цена на нефть в последнее время опустилась ниже 60 долларов за баррель. Необходимо отметить, что после 2 февраля Банк России не проводил валютных интервенций.

Официальный курс доллара снизился 3 апреля на 23,7 копеек до 56,75 рублей. В ходе торгов доллар поднимался выше 57 рублей, но потом снова уходил вниз.

Позиции российской валюты достаточно крепки, и подтолкнуть ее вверх может лишь достаточно сильное падение нефтяных котировок [6].

В мировой практике нет какой-либо одной модели, которая обеспечила бы успешный переход к свободному плаванию валютного курса. Необходимо рассмотреть специфику экономики страны. Россия является страной экспортером сырья, которая как доказал 2014 год, очень зависит от условий торговли, поэтому ей выгоден переход к плавающему валютному курсу.

Переход к плавающему валютному курсу осложнился замедлением темпов экономического роста, это связано с политическими конфликтами, снижением цен на нефть и другими факторами. Решение о переходе к плавающему валютному режиму является продуманной и эффективной мерой денежно-кредитной политики.

Литература:

1. Годовой отчет Банка России 1998 года [Электронный ресурс] / Официальный сайт Центрального банка Российской Федерации. — Режим доступа: http://cbr.ru/publ/God/ar_1998.pdf.

2. Годовой отчет Банка России в период с 1999 до 2013 гг. [Электронный ресурс] / Официальный сайт Центрального банка Российской Федерации. — Режим доступа: http://cbr.ru/publ/?PrtId=god.

3. Заявление Председателя Банка России Эльвиры Набиуллиной по итогам заседания Совета директоров 11 декабря 2014 года [Электронный ресурс] / Официальный сайт Центрального банка Российской Федерации. — Режим доступа:http://cbr.ru/Press/print.aspx?file=press_centre/Nabiullina_11122014.htm&pid=press&sid=ITM_24300.

4. Международный валютный фонд [Электронный ресурс]. — Режим доступа: http://www.imf.org/external/russian/index.htm

5. Плавающий курс рубля: чего нам ждать? [Электронный ресурс]./ Центр научной политической мысли и идеологии. — Режим доступа: http://rusrand.ru/forecast/plavajuschij-kurs-rublja-chego-nam-zhdat.

6. Официальный сайт Центрального Банка Российской Федерации [Электронный ресурс]. — Режим доступа: http://cbr.ru/.