Новые технологии как совокупность способов преобразования ресурсов в заданный продукт изменяют порядок осуществления банковских операций. Если продуктовые инновации определяют отношения банк — клиент, то технологические инновации отражают качество этих отношений. Основными параметрами качества можно назвать: скорость продуктообразования и доставки, экономию на издержках потребителя банковских продуктов и банка при продуктообразовании.

Сущность омниканальной стратегии. По мнению аналитиков Бостонской консалтинговой группы, понятие омниканальность представляет собой маркетинговую стратегию продвижения, задачей которой является объединить различные каналы, такие как веб-сайты, приложения, социальные сети, электронные купоны, флеш-продажи, pop-up-магазины (или «всплывающие магазины») и прочее, в одно целое.

Главной целью данной стратегии является полное отсутствие границ между ними. Клиенту не требуется переключаться на какой-либо другой канал, он может использовать все сразу — начать с онлайн- и завершить покупку оффлайн режиме, и наоборот. Формируется комфортная бизнес-среда и для клиента, и для продавцов. Как результат — омниканальные покупатели тратят в два раза больше, чем покупатели одного канала. Схема отличия линейных продаж от омниканальных представлена на рисунке 1.

Рис. 1. Эволюция каналов продаж

Источник: http://ebukr.com/2013120319215/omnikanalnost-budushchee-ritejla

Более подробно основные моменты омниканальной стратегии и этапы ее развития отражены на рисунке 2.

Рис. 2. Омниканальные продажи как результат развития многоканальных продаж [1]

Источник: www.bankir.ru

Интересным представляется исследование подразделения Cisco по интернет-решениям для бизнеса (Cisco® Internet Business Solutions Group, IBSG).

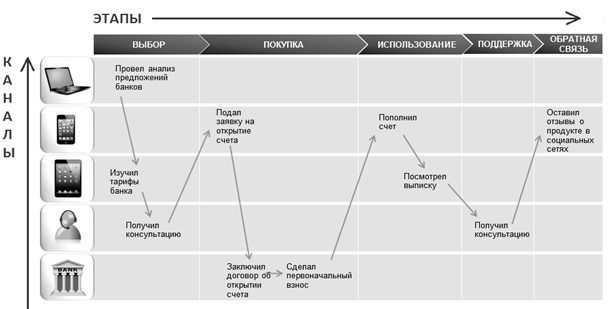

Клиенты омниканальных банков сами выбирают канал взаимодействия, который они хотят использовать в любой момент времени. Они могут начать общение с банком с помощью одного канала (с мобильного устройства, например, находясь дома) и закончить его с помощью другого канала (например, зайдя в отделение банка по дороге домой с работы) (см. рис. 3).

Рис. 3. Последовательность действий клиента омниканального банка [2]

Источник: www.bankir.ru

Банк, использующий омниканальную стратегию, открывает более широкие возможности, делая банковские финансовые услуги легкодоступными и буквально интегрируя их в повседневную жизнь физических и корпоративных клиентов. В основе омниканальной стратегии лежат девять инновационных концепций (см. табл.1).

Концепции омниканальности [3]

|

Название концепции |

Описание концепции |

|

Виртуальное отделение (VirtualBanking) |

В этой концепции у банков больше нет физических отделений. Кассовые операции проводятся исключительно через банкоматы. Клиенты встречаются со своими банковскими или инвестиционными консультантами с помощью видеосвязи через Интернет. Банковские служащие показывают необходимую финансовую информацию на экранах своих компьютеров, а документы «подписываются» в цифровом виде. |

|

Отделение с полным набором банковских услуг (SpecialtyBranch) |

Эта концепция превращает отделение в «универсальный магазин», предлагая широкий спектр услуг, включая юридические консультации, продажи страховых полисов и других финансовых продуктов и сервисов. Такие отделения могут также иметь кафетерий для встреч с друзьями и коллегами и проведения мероприятий для местных клиентов и залы для видео-конференций. |

|

Отделение с самообслуживанием (StreamlinedBranch) |

Эта концепция представляет собой небольшое помещение, в котором присутствует небольшое количество сотрудников-консультантов, несколько банкоматов и нет традиционного операционного зала. Эти отделения аналогичны офисам самообслуживания, которые в настоящее время используются авиакомпаниями, где сотрудники используют планшеты для помощи клиентам. Более сложные услуги оказываются удаленными специалистами, с которыми можно общаться в комнате с оборудованием для HD-видеоконференции. |

|

Видеокиоск (BankingPod) |

Эта концепция представляет собой небольшой автоматизированный киоск, который включает в себя видеоэкран и банкомат, которые позволяют клиентам проводить как базовые, так и более сложные операции, такие как печать выписок, открытие счетов и взаимодействие с сотрудниками банка. Так как видеокиоски полностью автоматизированы, их можно легко разместить в различных местах, например, в торговых центрах и автосалонах. |

|

Представители банка в офисах бизнес-партнеров (AgentBranch) |

Эта концепция, в настоящее время используемая в развивающихся странах, является моделью, подобной франшизе, в которой организация, такая как автосалон, магазин розничной торговли, предлагает финансовые услуги от имени банка. |

|

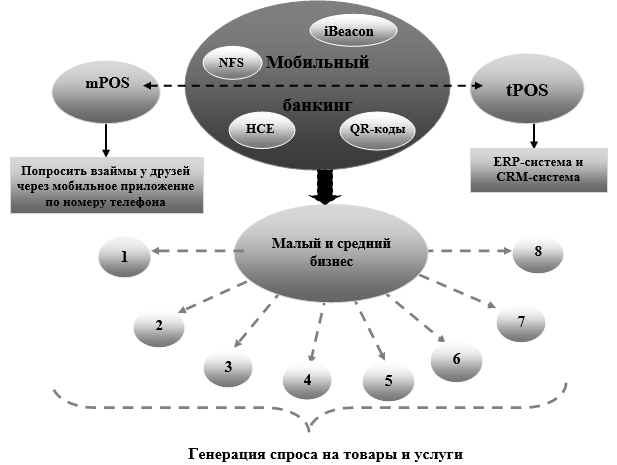

Мобильный банкинг (MobileBanking) |

В этой концепции упор делается на предоставлении максимального количества услуг через мобильные устройства, такие как смартфоны и планшетные компьютеры. Максимальные преимущества мобильного банкинга достигаются за счет персонализированного сервиса, учитывающего текущее местоположение клиента, используемое как дополнительная информация о клиенте. |

|

Социальный банкинг (SocialMedia) |

В этой концепции для доступа к управлению депозитами, переводу денежных средств, получение кредитов и открытие счетов используют социальные сети, например, Facebook, Twitter или «ВКонтакте» |

|

Персональное предложение (CustomerSensing) |

В этой концепции информация о клиенте, такая как история операций по кредитным картам и активность в соцсетях (например, «лайки» в Facebook), используется для создания для него персонализированного предложения и скидок от бизнес-партнеров. |

|

Управление цифровым следом клиента (DigitalFootprintManagement) |

В основе этой концепции лежит предоставление клиенту сервиса по мониторингу и анализу его «цифровых следов», которые он оставляет во время серфинга финансовых услуг или общения в социальных сетях и форумах в Интернет, операции через мобильные устройства или во время онлайн-платежей. Банк осуществляет мониторинг «цифровых следов» их клиентов и передает им сигнала безопасности и персональные рекомендации для обеспечения безопасного цифрового следа. |

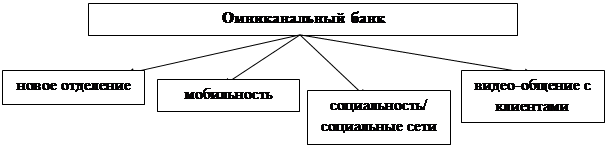

Формат общения омниканального банка опирается на четыре составляющие, которые представлены на рисунке 4.

Рис. 4. Основные составляющие омниканального банка

В настоящее время доступ к Интернету с мобильных устройств становится очень популярным, поэтому происходит стремительное развитие мобильного канала, как канала осуществления банковских операций. Особой популярностью в мобильном интернет-банке пользуются возможности отслеживания различных банковских операций клиентов.

Социальный канал в интернет-банке еще недостаточно развит, так как подавляющее число клиентов не хотят смешивать банковские операции с активностью в социальных сетях. На использование социальных сетей переходят в основном более молодые, технически подкованные клиенты, особенно живущие в развивающихся странах, которые, как правило, недовольны своими банками.

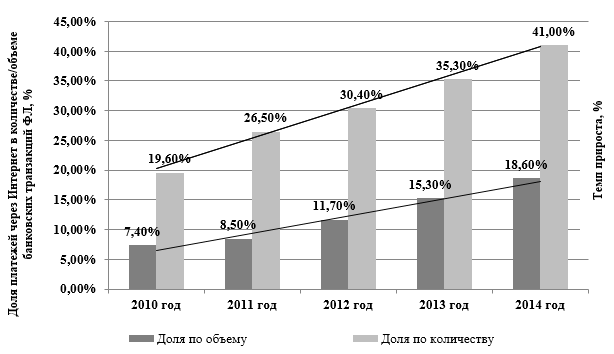

Обзор рынка дистанционного банковского обслуживания. Результаты исследования агентства Эсперт РА показали, что в 2013 году 35,3 % от общего количества банковских платежей клиентов — физических лиц было совершено через сеть Интернет (рост на 4,9 п. п. по сравнению с 2012 г.).

Доля данных транзакций в общем объеме платежей физических лиц составила15,3 % (1,1 трлн. руб. в абсолютном выражении) за 2013 г., превысив аналогичный показатель 2012 г. на 3,6 п. п. Темп прироста доли платежей через Интернет в количестве банковских транзакций физических лиц практически не изменился, а в их совокупном объеме — замедлился (см. рис. 5).

Рис. 5. Доля банковских транзакций населения, совершенных через Интернет, растет, а темпы прироста стабилизируются [5]

Представители топ-10 систем интернет-банкинга по внешнему платежному функционалу представлены в таблице 2, где указано, что российские банки уже давно освоили полный перечень востребованных клиентами платежей. Тем не менее, количество поставщиков услуг растет разными темпами, что обеспечивает ежегодные смены позиций ведущих интернет-банков.

Таблица 2

Топ систем интернет-банкинга: внешний функционал [5]

|

Место |

Интернет-банкинг |

Число поставщиков услуг, всего, штук |

Налоговые платежи |

Штрафы ГИБДД |

Онлайн-конвертация валют |

Платеж на произвольные реквизиты |

|

1 |

Банки-участники системы HandyBank |

7 812 |

1 |

1 |

1 |

1 |

|

2 |

АКБ «ЭКСПРЕСС- ВОЛГА»; ОАО «Вуз-банк»; ОАО «Газэнергобанк» |

5114 |

1 |

1 |

1 |

1 |

|

3 |

Процессинговый центр Faktura.ru (ГК ЦФТ) |

16009 |

1 |

1 |

1 |

1 |

|

4 |

ЗАО «Банк Интеза» |

9 500 |

1 |

1 |

1 |

1 |

|

5 |

ОАО «АЛЬФА-БАНК» |

12480 |

1 |

1 |

1 |

1 |

|

6 |

Банк «Таврический» (ОАО) (сейчас санируется) |

3 310 |

1 |

1 |

0 |

1 |

|

7 |

ОАО «Банк «Санкт-Петербург» |

1 353 |

1 |

1 |

1 |

1 |

Рейтинг по внутреннему функционалу и сервисным функциям за 2014 год претерпел кардинальные изменения. Банки запускали новые версии систем дистанционного банковского обслуживания (ДБО), в ряде случаев измененных до неузнаваемости. Для пользователя период адаптации к новому интерфейсу компенсировали вспомогательные сервисы, облегчающие управление личными финансами. (см. таблицу 3)

Таблица 3

Топ-10 систем интернет-банкинга: внутренний функционал и сервисные функции [5]

|

Место |

Интернет — банкинг |

Операция с депозитами |

Автоматические платежи по графику, заданному пользователем |

Платеж по образцу ранее совершенного платежа |

Отчет по кадровым операциям за любой период, выбранный пользователем |

Информация о текущих кредитах (остаток задолженности, наличие просроченных платежей и график погашения) |

Поручение на платеж будущей датой |

Персональный бюджет и финансовое планирование |

Мгновенное открытие виртуальной карты |

|

1 |

ОАО «АЛЬФА-БАНК» |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

2 |

ФГ ЛАЙФ (ОАО АКБ «Пробизнес- банк»; ЗАО АКБ «ЭКСПРЕСС- ВОЛГА»; ОАО «Вуз-банк»; ОАО «Газэнергобанк») |

1 |

1 |

1 |

1 |

1 |

1 |

0 |

1 |

|

3 |

ЗАО «Банк Русский Стандарт» |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

4 |

Банки-участники системы |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

5 |

Банки-участники системы HandyBank |

0 |

1 |

1 |

1 |

1 |

0 |

1 |

1 |

|

6 |

Процессинговый центр Faktura.ru (ГК ЦФТ) |

1 |

1 |

1 |

1 |

1 |

1 |

0 |

0 |

|

7 |

«НОМОС-БАНК» (ОАО) |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

8 |

ТКС Банк (ЗАО) |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

9 |

ОАО «Банк «Санкт-Петербург» |

1 |

1 |

1 |

1 |

1 |

1 |

0 |

1 |

|

10 |

«Запсибкомбанк» ОАО |

1 |

1 |

1 |

0 |

1 |

1 |

1 |

1 |

Интернет-банкинг и дистанционное банковское обслуживание в современных условиях постепенно трансформируются в омниканальную стратегию развития банковского бизнеса. (см. таблицу 4)

Таблица 4

Топ-10 систем интернет-банкинга: информационная и финансовая безопасность [5]

|

Место |

Интернет-банкинг |

Отдельные пароли на каждую операцию |

Генератор одноразовых паролей |

Виртуальная клавиатура |

САРТСНА |

Лимиты по операциям, устанавливаемые клиентом |

Детализация истории входов в систему (время, место) |

Автоматический выход из системы при длительной активности |

|

1 |

Банки-участники системы HandyBank |

1 |

1 |

1 |

1 |

0 |

1 |

1 |

|

2 |

ЗАО «Банк Русский Стандарт» |

1 |

1 |

1 |

0 |

1 |

1 |

1 |

|

3 |

«НОМОС-БАНК» (ОАО) |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

4 |

ООО КБ «АйМаниБанк» |

1 |

0 |

1 |

1 |

1 |

1 |

1 |

|

5 |

ОАО «АЛЬФА-БАНК» |

1 |

1 |

1 |

0 |

1 |

1 |

1 |

|

6 |

ФГ ЛАЙФ (ОАО АКБ «Пробизнесбанк»; ЗАО АКБ «ЭКСПРЕСС-ВОЛГА»; ОАО «Вуз-банк» ОАО «Газэнергобанк») |

1 |

0 |

1 |

1 |

1 |

1 |

1 |

|

7 |

ОАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» |

1 |

0 |

1 |

1 |

1 |

1 |

1 |

|

8 |

«КУБ» ОАО |

1 |

0 |

1 |

1 |

1 |

0 |

1 |

|

9 |

ОАО «ВБРР» |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

10 |

ОАО Банк «Открытие» |

1 |

0 |

1 |

0 |

1 |

1 |

1 |

Концепция омниканальной стратегии развития для коммерческого банка. Многие банки обладают современной высокотехнологичной ИТ-инфраструктурой, которая включает важнейшие элементы дистанционного обслуживания. Однако, у большинства банков каждый канал является отдельной составляющей для покупки и продажи услуг, поэтому целесообразно предложить построение всей архитектуры на основе принципа философии омниканальности: «все каналы как один».

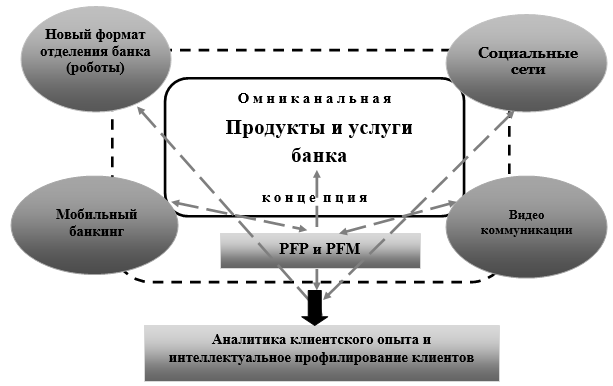

Расширение числа каналов продвижения банковских продуктов и услуг через SMS-сообщения, push-сервисы, голосовые звонки, через call-центры, социальные сети, видеобанкоматы и другие каналы продвижения дают возможность снизить затраты на продвижение нового продукта банка или услуги, привлечь необходимую аудиторию клиентов и укрепить свои позиции на рынке. На рисунке 6 представлена платформа омниканальной стратегии продвижения банковских продуктов с использованием разнообразных каналов продвижения одновременно.

Рис. 6. Омниканальная стратегия продвижения банковских продуктов

На рисунке 6 показано, что все каналы продвижения банковского продукта должны взаимодействовать с PFM и PFP сервисами. По мнению экспертов Markswebb Rank & Report, будущее за теми банками, которые логично пытаются совместить сервисы PFM и PFP, чтобы данные о расходах позволяли понять клиентам, в каком направлении они движутся и смогут ли зарабатывать больше, как им достичь поставленных целей.

За 2013–2014 гг. было создано множество сервисов и платформ PFM и PFP системы (Simplee.com, Mint.com, Creditkarma.com, Your Money и другие), которые привлекли огромное количество инвесторов и денежных средств. Поэтому развитие функционала и объединения PFM и PFP, является главной задачей банков. [8]

По мнению аналитиков, мобильный канал остается главным трендом развития финансовых и банковских услуг. Основным преимуществом мобильного канала является его распространенность и удобство, так как мобильным телефоном пользуется практически каждый человек, и он всегда находится под рукой пользователя. Структура мобильного канала продвижения банковских продуктов и услуг представлена на рисунке 7.

Рис. 7. Структура мобильного канала продвижения банковских продуктов и услуг

|

Пояснения к рисунку 7 |

|

|

1.Удаленный прием заказа на товары |

5.Прием платежей по банковским картам |

|

2.Онлайн факторинг |

6.Отслеживание запасов на складе |

|

3.Бухгалтерия и электронный документооборот для МСБ |

7.Индивидуальные бизнес страницы МСБ |

|

4.Удалённый прием заказа на товары |

8.Аналитика транзакций |

В настоящее время мобильное устройство постоянно усовершенствуется и уже может заменить компьютер. Следует отметить, что для роста вовлеченности населения в процессы финансовой мобилизации, также существует определенные преимущества мобильного канала продвижения перед другими технологиями удаленного банковского обслуживания. (см. табл. 7)

Таблица 7

Основные преимущества мобильного банкинга [8]

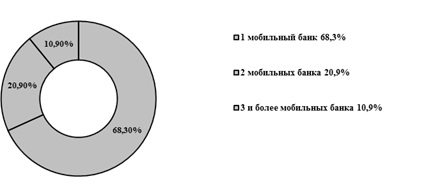

Клиенты в основном пользуются только услугами одного мобильного банка. Это связано и с тем, что мобильный банк начинают использовать для наиболее частых операций с банковским продуктом, который используется чаще всего, и с тем, что многие мобильные банки сильно уступают по функциональности традиционным интернет-банкам. (см. рис. 8)

Рис. 8. Распределение пользователей мобильных банков по количеству используемых банков [8]

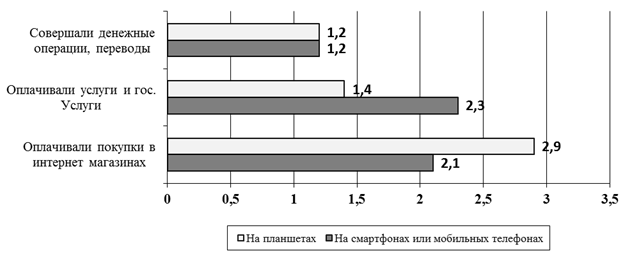

Благодаря мобильному банкингу пользователю можно в любо время связаться со своим банком и осуществить различные операции. Основные операции, проводимые пользователями с помощью мобильного устройства показаны на рисунке 9.

Рис. 9. Количество пользователей интернета, совершивших платежные операции с мобильных устройств онлайн (млн. человек, за месяц) [8]

Рис. 9. Количество пользователей интернета, совершивших платежные операции с мобильных устройств онлайн (млн. человек, за месяц) [8]

В таблице 8 показан рейтинг эффективности использования мобильных устройств банками. В 2014 году самыми эффективными мобильными банками для смартфонов iPhone и Android стали приложения ТКС Банка и Альфа-Банка.

Таблица 8

Рейтинг эффективности мобильных банков для iPhone,Androidи iPad[4]

|

Наименование Банка |

Баллы |

||

|

iPhone |

Android |

iPad |

|

|

ТКС Банк |

75 (6,9/4,2) |

75 (6,9/4,2) |

65 (5,4/3,9) |

|

Альфа-Банк |

72 (6,2/4,2) |

73 (6,4/4,2) |

72 (6,2/4,2) |

|

Московский Индустриальный Банк |

66 (5,7/3,9) |

66 (5,6/3,9) |

65 (5,7/3,8) |

|

Банк Санкт- Петербург |

65 (5,5/3,9) |

65 (5,5/3,9) |

- |

|

ФК Открытие (Номос-Банк) |

65 (6,5/3,6) |

67 (6,5/3,7) |

63 (6,5/3,5) |

|

Связной Банк (Qbank) |

64 (5,1/4) |

64 (5,1/4) |

- |

|

Московский Кредитный Банк |

63 (5,2/3,8) |

63 (5,2/3,8) |

- |

|

Сбербанк России |

61 (4,8/3,8) |

50 (2,5/3,9) |

59 (4,8/3,7) |

|

Промсвязьбанк |

60 (5,7/3,5) |

60 (5,6/3,5) |

- |

|

Лайф (Пробизнесбанк) |

59 (4,9/3,6) |

60 (4,7/3,8) |

- |

|

Райффайзенбанк |

56 (5,4/3,3) |

56 (5,3/3,3) |

58 (5,4/3,4) |

|

Хоум Кредит Банк |

55 (4,3/3,5) |

56 (4,7/3,5) |

55 (4,4/3,5) |

|

ЮниКредит Банк |

55 (4,3/3,5) |

53 (4,3/3,4) |

- |

|

Газпромбанк |

54 (5,1/3,2) |

53 (5/3,2) |

- |

|

Русский Стандарт |

54 (4,8/3,3) |

54 (4,8/3,3) |

54 (4,1/3,5) |

|

Банк Москвы |

52 (3,2/3,7) |

51 (3,1/3,7) |

- |

|

МТС-Банк |

52 (4,7/3,2) |

54 (4,8/3,3) |

- |

|

ОТП Банк |

52 (5/3,1) |

52 (5/3,1) |

51 (4,8/3,1) |

|

УБРиР |

50 (4,5/3,1) |

50 (4,5/3,1) |

- |

|

МДМ Банк |

49 (3,9/3,2) |

37 (1,8/3) |

- |

|

ВТБ24 |

48 (5,4/2,8) |

48 (5,4/2,8) |

- |

|

Ханты-Мансийский Банк |

47 (3,5/3,2) |

|

- |

|

Росбанк |

46 (3,6/3,1) |

46 (3,6/3,1) |

- |

|

Восточный Банк |

42 (3,4/2,9) |

44 (3,4/3) |

- |

|

Банк Уралсиб |

40 (5/2,4) |

40 (5/2,4) |

- |

|

Банк Возрождение |

35 (1,5/3) |

35 (1,5/3) |

- |

|

Ренессанс Кредит (Handybank) |

34 (2,8/2,5) |

31 (1,8/2,6) |

34 (2,4/2,6) |

|

Ситибанк |

34 (2,1/2,7) |

34 (2,1/2,7) |

34 (2,4/2,6) |

В таблице 7 указана итоговая оценка эффективности использования банками мобильного канала по шкале от 0 до 100 баллов. В скобках приведены оценки функциональности мобильного банка по шкале от 0 до 10 баллов и оценки удобства использования по шкале от 1 до 5 баллов.

В будущем мобильный телефон станет одним из основных инструментов идентификации клиента при доступе к банковским ресурсам и проведении платежей и, возможно, заменит платежную карту.

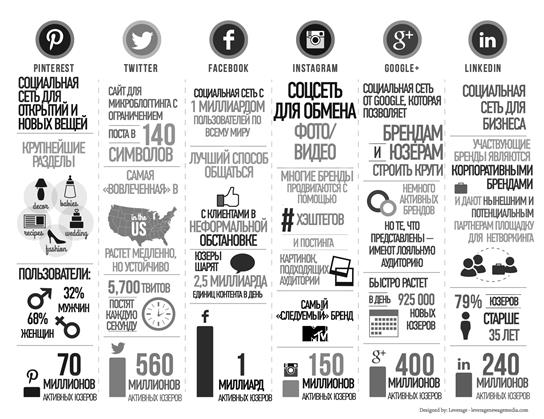

Вторым важнейшим элементом омниканальной стратегии являются социальные сети. Продвижение банковских продуктов при помощи социальных сетей Facebook Twitter, или LinkedIn уже используется зарубежными банками, такими как ICICI, City, Tinkoff применительно к массовым продуктам (кредитные карты). Популярность социальных сетей среди пользователей виртуального мира указана на рисунке 10.

Рис. 10. Популярность социальных сетей в мире среди пользователей виртуального мира [8]

В 2014 году российские банки испытывали затруднения с массовым кредитованием из-за насыщения рынка. Данная ситуация стимулировала банки заниматься продвижением кредитных продуктов именно в социальных сетях. (см. рис. 11)

Социальные сети дают возможность следить как за жизнью своих клиентов, так и за жизнью потенциальных клиентов. Делить своих потенциальных клиентов можно по интересам и поведению. В социальных сетях размещать информацию о новых услугах банка следует только заинтересованной потенциальной группе людей. Для продвижения кредитных продуктов не подходит контекстная реклама, баннеры и прочие традиционные способы онлайн-маркетинга.

Рис. 11. Основные сервисы социальной сети, как канала продвижения банковских продуктов и услуг

Для установления контакта с потенциальными клиентами и для привлечения их в свой банк необходимо не выставлять все сведения о банке на всеобщее обозрение. Основная ценная информация, интересующая пользователя должна храниться «под замком» в социальных сетях. Скрытая и недоступная информация должна мотивировать потенциального клиента самому наладить контакт с банком, таким образом, банк сможет получить всю необходимую информацию о данном пользователе и собрать основную целевую аудиторию, которая ему необходима.

На рынке продвижения банковских продуктов огромной популярностью пользуются две специализированные социальные сети ASMALLWORLD и Internations, которые рассчитаны для определенного круга лиц. Практически вся аудитория (99 %) — это состоятельные, экономические активные люди со всего мира, среди которых больше 60 % — собственники, а остальные топ-менеджеры крупнейших компаний. [6]

Социальная сеть ASMALLWORLD представляет собой площадку для продвижения «специфических» финансовых услуг и ряда других долгосрочных сервисов, оплатить которые может далеко не каждый. Поэтому прежде чем попасть в социальную сеть необходимо получить приглашение от действующего члена ASMALLWORLD, а затем пройти скоринг.

Особенностью Internations является определённая иерархия участников, часть из которой несет ответственность за проведение деловых встреч пользователей сообщества. Таким образом, Internations позволяет создавать своим членам более устойчивые социально-экономические связи, чем другие социальные сети. [6]

Таким образом, можно сделать вывод, что социальные сети в настоящее время являются еще одним из каналов продвижения банковских продуктов и услуг. Они помогают банкам собрать необходимую информацию о клиентах, снизить затраты при установлении контакта с новыми пользователями, дешевым путем (способом) увеличить продажи новых банковских продуктов или услуг, обеспечить качественную поддержку клиентов за счет организации четкого контроля и оценки этой деятельно и многое другое.

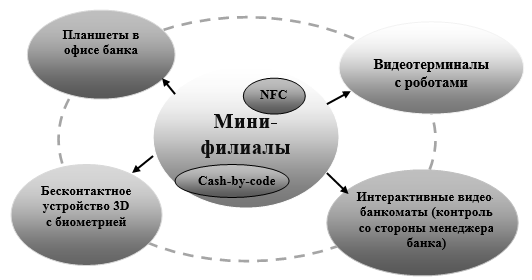

Перейдем к краткой характеристике видеоканала как элемента омниканальной стратегии. В мировой практике достаточно много пилотных разработок в данной сфере. Сбербанк и ВТБ 24 также используют в работе видеокиоски в крупных городах. Более наглядно роль видеокоммуникаций в предлагаемой концепции представлена на рисунке 12.

Рис 12. Новые виды форматов видеобанкоматов и видеокоммуникаций [7]

Рекомендуем ВТБ24 обратить внимание на видеоканалы, личное финансовое планирование клиентов и социальные сети, как на важнейшие элементы омниканальной стратегии.

Выводы. Продуманная стратегия банка, органично вписанная в процесс его функционирования, создает основы для совершенствования банковского продукта, повышения его конкурентоспособности на финансовом рынке. Омниканальная стратегия формирует устойчивые обратные связи банка и клиента, долгосрочные лояльные взаимоотношения.

Использование данной стратегии позволит банкам укрепить свои позиции на рынке, расширить свои возможности в банковской деятельности и быть более востребованными среди российских граждан.

Литература:

1. Оганесян А. Омниканальность, или верните клиента из онлайна в банк // www.bankir.ru — 23.04.2014 г.

2. Оганесян А. Омниканальность, или верните клиента из онлайна в банк // www.bankir.ru — 23.04.2014 г.

3. Эрикссон Й., Фарах Ф.,Вермейрен А., Букале Л. Выигрышные стратегии для OmnichannelBanking // www.cisco.com

4. Краткий обзор результатов исследования Markswebb-Mobile-Banking-Rank-2014 г.

5. Интернет-банкинг в России: клиент всегда прав // http://raexpert.ru/researches/banks/internet-2014

6. http://bgmtsystems.ru/analitika/dve-socialnye-seti-dlya-prodvizheniya-vip-uslug/

7. Суворова Е. Банкомат с человеческим лицом // www.Banki.ru

8. Деньги будущего. Основные инновации в финансовой сфере в 2013 году и тренды-2014 // www.fb.com/Life.SREDA