Как известно, между статьями актива и пассива существует тесная взаимосвязь. Каждая статья актива имеет свои источники финансирования. Так, источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства.

Оборотные (текущие) активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы оборотные активы были наполовину сформированы за счет собственного, а наполовину — за счет заемного капитала. В зависимости от источников формирования общую сумму текущих активов (оборотных средств) принято делить на две части:

а) переменную, которая создана за счет краткосрочных обязательств предприятия;

б) постоянный минимумтекущих активов (запасов и затрат), который образуется за счет собственного капитала [1, c. 131–132].

Элементы оборотного капитала являются частью непрерывного потока хозяйственных операций. Покупка приводит к увеличению производственных запасов и кредиторской задолженности; производство ведет к росту готовой продукции; реализация ведет к росту дебиторской задолженности и денежных средств в кассе и на расчетном счете. Этот цикл операций многократно повторяется и в итоге сводится к денежным поступлениям и платежам.

Особенностью оборотных средств является то, что в условиях нормальной хозяйственной деятельности оборотные средства не расходуются, а авансируются в различные виды текущих затрат предприятия, возвращаясь после завершения каждого оборота к своей исходной величине.

В практике управленческого учета, планирования и анализа выделяют группы оборотных средств в зависимости от:

- функциональной роли в процессе производства (оборотные производственные средства и средства в обращении);

- практики контроля, планирования и управления (нормируемые оборотные средства и ненормируемые оборотные средства);

- источников формирования оборотного капитала (собственный оборотный капитал и заемный оборотный капитал);

- ликвидности (скорости превращения в денежные средства: абсолютно ликвидные средства, наиболее ликвидные активы, быстроликвидные (реализуемые) средства и медленно ликвидные средства);

- степени риска вложения капитала (оборотный капитал с минимальным риском вложений, оборотный капитал с малым риском вложений, оборотный капитал со средним риском вложений, оборотный капитал с высоким риском вложений);

- стандартов учета и отражения в балансе предприятия (оборотные средства в запасах, денежные средства, расчеты и прочие активы);

- материально-вещественного содержания (предметы труда: сырье, материалы, топливо, незавершенное производство и др., готовая продукция и товары, денежные средства и средства в расчетах).

Задача такой классификации — выявление тех текущих активов, возможность реализации которых представляется маловероятной. Эффективное управление оборотным капиталом предприятия предполагает как поиск и привлечение дополнительных источников финансирования, так и рациональное размещение их в активах предприятия, особенно в текущих [4, c. 251].

Как правило, минимальная потребность предприятия в оборотных средствах покрывается за счет собственных источников финансирования:

- уставного капитала,

- добавочного капитала,

- прибыли, остающейся в распоряжении организации (резервный капитал, нераспределенная прибыль, фонды специального назначения),

- амортизационных отчислений,

- целевого финансирования и поступлений [2, с. 299].

Формирование собственных оборотных средств происходит в момент организации предприятия, когда создается его уставный фонд. Источником формирования в этом случае служат инвестиционные средства учредителей предприятия. В дальнейшем минимальная потребность предприятия в собственных оборотных средствах покрывается за счет собственных источников: прибыли, резервного капитала, фонда накопления. Однако в силу ряда объективных причин (инфляция, рост объемов производства, задержки в оплате счетов клиентов и др.) у предприятия возникают временные дополнительные потребности в оборотных средствах. В этих случаях финансовое обеспечение хозяйственной деятельности сопровождается привлечением заемных источников: банковских и коммерческих кредитов, займов, инвестиционного налогового кредита, инвестиционного вклада работников предприятия, облигационных займов и так называемых устойчивых пассивов. Это средства, которые не принадлежат предприятию, но постоянно находятся в его обороте. Такие средства служат источником формирования оборотных средств в сумме их минимального остатка. К ним относятся: минимальная переходящая из месяца в месяц задолженность по оплате труда работникам предприятия, резервы на покрытие предстоящих расходов, минимальная переходящая задолженность перед бюджетом и внебюджетными фондами, средства кредиторов, полученные в качестве предоплаты за продукцию (работу, услуги), средства покупателей по залогам за возвратную тару, переходящие остатки фонда потребления и др. [4, c. 255].

Схематически взаимосвязь активов и пассивов баланса можно представить следующим образом [3, c. 473–475].

|

1. Внеоборотные активы |

Долгосрочные кредиты, займы, лизинг |

|

|

Собственный капитал |

||

|

2. Оборотные активы |

||

|

Краткосрочные обязательства |

Согласно этой схеме основным источником финансирования внеоборотных активов, как правило, является перманентный капитал (собственный капитал и долгосрочные кредиты и займы).

Собственный капитал в балансе отражается общей суммой в разделе III пассива баланса. Чтобы определить, сколько его вложено в долгосрочные активы, необходимо из общей суммы внеоборотных активов вычесть долгосрочные кредиты банка для инвестиций в недвижимость (ДКБ) и задолженность по лизингу (3Л).

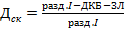

Доля собственного капитала (Дск) в формировании внеоборотных активов определяется следующим образом:

.

.

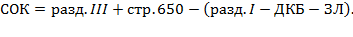

Чтобы узнать, какая сумма собственного капитала используется в обороте (СОК), необходимо от общей суммы собственного капитала вычесть сумму долгосрочных (внеоборотных) активов (разд. I актива баланса) за минусом той части, которая сформирована за счет долгосрочных кредитов банка и лизинга.

Если СОК = 0, то ОА= КФО, т. е. оборотные активы полностью сформированы за счет заемных средств.

|

Внеоборотные активы (основной капитал) |

Долгосрочные кредиты, займы и лизинг |

Перманентный капитал |

|

Собственный капитал |

||

|

Оборотные активы |

Краткосрочные обязательства |

Переменный капитал |

Если СОК > 0, то OA > КФО. Это означает, что в формировании оборотных активов участвуют не только заемные, но и собственные средства.

|

Внеоборотные активы (основной капитал) |

Долгосрочные кредиты, займы и лизинг |

Перманентный капитал |

|

|

Собственный капитал |

|||

|

Оборотные активы |

|||

|

Краткосрочные обязательства |

Переменный капитал |

Рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме. Отношение собственного оборотного капитала к общей его величине получило название коэффициента маневренности капитала, который показывает, какая часть собственного капитала находится в обороте, т. е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент маневренности должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия [1, c. 133–135].

Темпы роста собственного капитала зависят от таких факторов как:

- рентабельность продаж (отношение чистой прибыли к выручке);

- оборачиваемость капитала (отношение выручки к среднегодовой сумме капитала);

- структура капитала (характеризующей финансовую активность предприятия по привлечению заемных средств (отношение среднегодовой суммы валюты баланса к среднегодовой сумме собственного капитала);

- доля отчислений чистой прибыли на развитие производства (отношение реинвестированной прибыли к сумме чистой прибыли).

Так, при внутреннем анализе осуществляется углубленное изучение причин изменения запасов и затрат, оборачиваемости текущих активов, а также резервов сокращения долгосрочных и текущих материальных активов, ускорения оборачиваемости средств, увеличения собственного оборотного капитала.

Литература:

1. Киреев В. Л. Основы финансового анализа: Учебное пособие. — М.: МИИТ, 2006. — 154 с.

2. Любушкин Н. П. Комплексный экономический анализ хозяйственной деятельности: учеб. Пособие для студентов вузов, обучающихся по специальностям 060500 «Бухгалтерский учет, анализ» и 060400 «Финансы и кредит» / Н. П. Любушкин. — 3-е изд., перераб. и доп. –М.: ЮНИТИ — ДАНА, 2006. — 448 с.

3. Савицкая Г. В. Анализ хозяйственной деятельности предприятия: Учебник. — 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2010. — 536 с. — (Высшее образование).

4. Шеремет А. Д. Комплексный анализ хозяйственной деятельности. — М.: ИНФРА — М, 2006. — 415 с. — (Высшее образование).