Российские организации функционируют в условиях нестабильной рыночной среды. Для своевременного и гибкого реагирования на динамичные изменения внешней среды у предприятий возникает потребность постоянного мониторинга финансовой устойчивости и изучения факторов ее роста.

Анализу и оценке финансовой устойчивости хозяйствующих субъектов посвящены многочисленные работы отечественных и зарубежных ученых (М.С. Абрютина, B.C. Балабанов, И.Т. Балабанов, Т.Б. Бердникова, Ю. Бригхем, Л Гапенски, Л.Т. Гиляровская, А.В. Грачев, АФ. Ионова, М.Н. Крейнина, В.В. Ковалев, Т.М. Ковалева, Н.П. Любушин, М.В. Мельник, Е.В. Негашев, P.C. Сайфулин, Р.С. Хиггенс, А.Д.Шеремет, Е.И. Шохин и др.). Между тем, исследование факторов роста финансовой устойчивости для коммерческих организаций остается по-прежнему актуальным. Статистические данные, приведенные в таблице 1, свидетельствуют об отрицательной динамике ряда ключевых коэффициентов, характеризующих устойчивость финансового состояния российских организаций, за последние 6 лет.

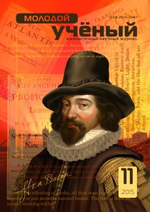

Динамика финансовой устойчивости организаций (без субъектов малого предпринимательства) по Российской Федерации в наиболее общем виде представлена на основе публикуемых Росстатом трех наиболее востребованных в оценке устойчивости финансового состояния коэффициентов: коэффициента автономии, коэффициента обеспеченности собственными оборотными средствами, коэффициента текущей ликвидности.

Рис. 1. Динамика показателей финансового состояния организаций по Российской Федерации

Данные рисунка 1 показывают снижение в 2011 и 2012 гг. коэффициентов, характеризующих устойчивость финансового состояния организаций Российской Федерации: коэффициента автономии, коэффициента обеспеченности собственными оборотными средствами.

Негативная динамика указанных показателей наблюдается с 2009 г. в целом по экономике и в организациях большинства округов, в том числе Приволжского федерального округа, к которому относятся предприятия Оренбургской области.

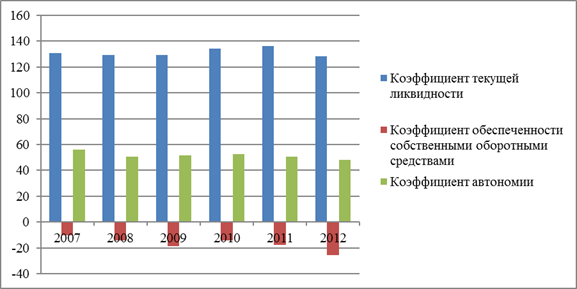

Рис. 2. Динамика показателей финансового состояния организаций (без субъектов малого предпринимательства) Приволжского федерального округа, в процентах за 2009 -2013 гг. [1].

Рассматривая основные индикаторы финансовой устойчивости, опирающиеся на изучение соотношения собственного и заемного капитала, обратим внимание на динамику коэффициента автономии и коэффициента обеспеченности собственными оборотными средствами. В течение исследуемых 6 лет происходило снижение доли собственных источников в совокупном капитале организаций. В 2013году организации Приволжского региона имели лишь 8% , в 2012 году - 9,1% собственных источников при более высоких среднестатистических данных по экономике в целом (48, 2% в 2012г.) и рекомендуемых нормативных значениях (50 %) [1]. Поэтому для повышения финансовой устойчивости предприятий Приволжского региона, в том числе в Оренбургской области, важным направлением управления финансовой устойчивостью является стратегия управления активами, обеспечивающая наращивание собственного капитала.

Собственный капитал, являясь источником формирования собственных оборотных средств организаций, становится фактором роста такого показателя финансовой устойчивости как коэффициент обеспеченности собственными оборотными средствами. Значение вышеназванного коэффициента было отрицательным на протяжении всего исследуемого периода с 2009 по 2013гг. как по экономике в целом, так и в изучаемом регионе, и имело тенденцию к дальнейшему снижению. Проблема повышения финансовой устойчивости организаций чрезвычайно актуальна для российских организаций в течение длительного периода времени.

Основным источником увеличения собственного капитала организации является прибыль. Снижение доходности продаж показывает ограниченность основного источника укрепления финансовой устойчивости: прибыли. Статистические данные свидетельствуют о том, в течение последних лет с 2007 г. по 2013 г. наблюдалась устойчивая тенденция снижения рентабельности проданных товаров, продукции, работ, услуг с13,1 % до 8,6% [1]. Причем, несмотря на общность внешних факторов, отражающих неблагоприятные макроэкономические условия функционирования, каждая организация разрабатывает собственную стратегию укрепления финансовой устойчивости.

В основе разработки таких стратегий может быть использована стратегия повышения финансовой устойчивости на основе системы сбалансированных показателей, представленная ранее в работе А.А. Верколаб, К.А. Миннибаевой, Ю.Г. Хасановой на примере механических заводов Оренбургской области [2] .

Заслуживает внимания алгоритм реализации стратегии финансовой устойчивости, представленный в исследованиях Пихтаревой А.В. [3]. Для успешной реализации стратегии финансовой устойчивости корпорации автором предложен подход, обеспечивающий достижение и поддержание финансовой устойчивости на основе сбалансированной динамики объема продаж, активов и структуры источников финансирования. При выборе направлений, ориентированных на достижение или поддержание стабильного уровня финансовой устойчивости предприятия, на основе модели устойчивого роста Р.С. Хиггенса рассчитывается сбалансированное соотношение прироста объема продаж, структуры активов и капитала.

G* = =

= ,

,

де G* - темпы прироста объема продаж, ограниченные ростом собственного капитала, %;

CK - собственный капитал на начало отчетного года, ден. ед.;

ΔCK - изменение собственного капитала за год, ден. ед.;

RR - коэффициент реинвестирования (капитализации);

ЧП - чистая прибыль за отчетный год, ден. ед.

Модель Хиггенса позволяет определить максимальный прирост объема продаж без риска нарушения финансовой устойчивости организации.

Основными альтернативами реализации стратегии финансовой устойчивости, которые ориентированы на ее повышение, являются политика управления собственным и заемным капиталом и политика управления активами. Использование в совокупности таких источников обновления внеоборотных активов, как амортизационные отчисления, прибыль и выбор оптимального варианта управления оборотными активами, позволяют повышать эффективность финансово-хозяйственной деятельности, формировать стабильный уровень финансовой устойчивости.

Литература:

1. Федеральная служба государственной статистики [Электронный ресурс]. – Режим доступа: http://www.gks.ru. – 5.04. 2015.

2. Верколаб, А.А. Использование индикаторов финансовой устойчивости организации в формировании сбалансированной системы показателей деятельности организации/ А.А. Верколаб, К.А. Миннибаева, Ю.Г.Хасанова //Экономика и предпринимательство. – 2014. – №12 . – Ч. 3. – С. 464- 469.

3. Пихтарева, А.В. Направления реализации стратегии повышения финансовой устойчивости корпораций / А.В. Пихтарева // Экономические науки. – 2014. – № 5(114). – С. 92 -95.