Несмотря на большое количество материальных свидетельств существования денежного обращения с древних времен, вопросы о первых простейших кредитных учреждениях и о самом периоде возникновения банков остались без ответов.

До нашего времени дошли сведения о первых деньгах древних народов (ракушках, мехах, золотых слитках, первобытных монетах), но не о банках. Более того, сам период возникновения банков не определен и, следовательно, не описан в экономической литературе, не ясна их истинная природа [3, 14].

Невозможность установления точной исторической даты возникновения банков связана с тем, что элементы развития банковской деятельности встречались в Италии, Греции, Вавилоне, Египте и других странах.

Само слово «банк», происходящее от итальянского слова banco — стол, еще больше запутало ученых, создав дополнительные трудности в получении истинного представления о первых кредитных учреждениях.

Уже в 10 веке на площадях Италии, где проходила оживленная торговля товарами, устанавливались эти «банко-столы». Единообразной системы монет не существовало. Поэтому люди расплачивались монетами различной формы, достоинства. В связи с этим возникла необходимость в специалистах, которые разбирались в множестве обращающихся монет и могли дать советы по обмену. Такие специалисты, менялы сидели в местах торговли с особыми столами. Они обменивали одни монеты на другие и хранили у себя деньги и прочие драгоценности купцов.

В этом отношении можно провести аналогию с менялами Древней Греции — трапезидами, что буквально означало «человек за столом». Трапезиды, их доверенные лица и слуги осуществляли примитивные банковские операции (банкиры). По всем сделкам велись торговые книги. В книгу записывали сумму вклада, имя депонента и имена тех, кому он доверяет свой вклад.

В Древнем Риме существовали менсарии (от лат. mensa — стол), занимавшиеся обменом валют, а также некоторыми другими денежными операциями. Получается, что первые банки возникали на основе «меняльного дела» — обмена денег различных городов и стран [4, 16].

Менялы накапливали огромные суммы денег, которые использовались для выдачи ссуд и получения процентов. Часто они становились ростовщиками. Менялы давали в ссуду не только собственные деньги, но и деньги, доверенные им на хранение или врученные для уплаты другим лицам, что означало превращение их в банкиров. Деятельность менял способствовала появлению безналичного (вексельного) платежа [1, 196].

Надежным местом для хранения денег и других ценностей были храмы. Воры были религиозны и с почтением относились к храмам, алтарям. Кроме хранилища денег, культовые сооружения, церкви, храмы выполняли другие функции банков: выдавали ссуды, осуществляли денежные операции (учет и обмен денег, кассовые и расчетные операции).

Торговыми домами на Руси выступали монастыри и церкви. В начале 13 века центрами торговли и денежных операций были Новгород и Псков. К примеру, церковь Святого Иоанна в Новгороде занималась денежными операциями: собрала свой капитал за счет взносов купечества, принимала вклады и выдавала ссуды.

Поскольку накопление огромных богатств, которые лежали без движения, не приносило особого результата, первые банкиры стали давать денежные средства во временное пользование под залог тем, кому они были нужнее. При этом залогом выступали корабли, товары, дома, драгоценные вещи, рабы.

Банкиры были посредниками в платежах и кредитах. Прямые отношения между теми, кто обладал свободными денежными средствами, и теми, кто предъявлял спрос на них, становились все более затруднительными, поскольку количество потенциальных участников кредитных отношений постоянно возрастало в связи с развитием товарного производства и обмена [2, 199].

За ссуды взимались высокие проценты, почти 36 % годовых. Дорого стоили на Руси и первые кредиты. Во времена Ярослава Мудрого была установлена предельная ставка не выше 20 % годовых. Однако она могла возрастать до 40 % годовых, если ссуда выдавалась на короткое время. Наказание за чрезмерно высокий процент полагалось лишь в том случае, если его размер доходил до 60 % годовых [4, 16].

Со временем совместно с кредитными операциями в банках стали развиваться и расчеты по обслуживанию вкладчиков. Производились расчеты с помощью метода переноса денег с одной таблицы на другую, называемой трансфертом.

Роль банков в экономике еще больше возрастает с распространением кредитных денег. Объем выпуска кредитных денег зависит от степени развития национального капитала. Банки организовывали их выпуск и обращение. Таким образом, к функциям банков добавился выпуск банкнот, чеков, векселей.

Процесс роста промышленных и торговых предприятий на протяжении 18- 19 веков привел к тому, что возросла потребность в банковских (депозитных) деньгах. Основой депозитных денег стали развивающиеся депозитные операции, обращение которых связано с чеком — приказом, полученным от собственника счета об уплате какой-либо суммы денег.

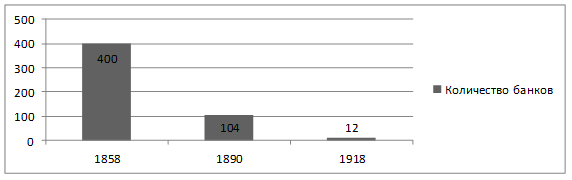

Рассмотрим результаты деятельности депозитных банков на примере Англии. Взяв на себя функцию посредников между акционерными обществами и населением, лондонские банки за период с 1840–1860 г.г. увеличили в 13 раз сумму своих депозитов. Постепенно в результате их деятельности, которая вела к концентрации денежного капитала, количество банков стало сокращаться. Если в 1858 году банковские операции выполняли 400 банков, то к 1918 году их осталось 12 (Рис.1).

Рис. 1. Динамика изменения количества банков за период с 1858–1918 годы [1, 200]

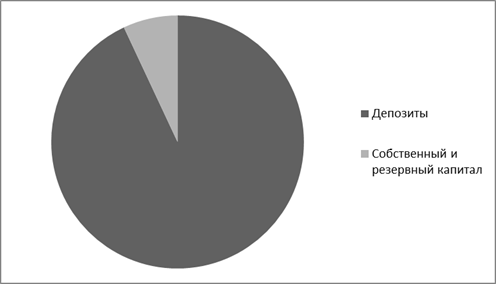

В то же время депозиты в 1926 году по пассиву общего баланса составляли 87,9 %, а собственные и резервные капиталы — только 6,6 % (Рис. 2) [1, с 200].

Рис. 2. Пассив общего баланса в 1926 году [1,200]

Таким образом, изначально банки возникли как частные коммерческие организации — элементы торгово-рыночной инфраструктуры. Первые банкиры были ростовщиками, предоставляя деньги взаймы, они тем самым стремились обеспечить самый простой способ получения прибыли. Государственные банки возникли значительно позже частных. Постепенное усложнение структуры банков, их развитие привело к возникновению финансовых рынков.

Литература:

1. Белоглазова Г. Н. Банковское дело: учебник / Г. Н. Белоглазова, Л. П. Кроливецкая. — М.: Финансы и статистика, 2003. — 592 с. — ISBN 5–279–02609–3

2. Белоглазова Г. Н. Деньги, кредит, банки: учебник / Г. Н. Белоглазова. — М.: Высшее образование, 2009. — 392 с.

3. Лаврушин О. И. Банковское дело: учебник / О. И. Лаврушин, И. Д. Мамонова, Н. И. Валенцева. — М.: КНОРУС, 2009. — 768 с. — ISBN 978–5-390–00452–4

4. Лаврушин О. И. Деньги. Кредит. Банки.: учеб. пособие / О. И. Лаврушин. — М.: КНОРУС, 2010. — 320 с. — ISBN 978–5-406–00313–8