Экономической эффективностью является соотношение экономического результата деятельности и затрат факторов (ресурсов) производственного процесса. Экономическая эффективность — это результативность экономической системы, которая выражается в отношении полезных конечных результатов её функционирования к затраченным ресурсам.

В экономической литературе существуют различные подходы к определению критериев эффективности. Сформулируем основные:

- Максимум результата при оптимальной величине затрат;

- Максимум результата при минимуме затрат;

- Максимум результата на единицу затрат;

- Минимум затрат на единицу результата.

Так как основной целью предпринимательской деятельности в условиях рыночных отношений является прибыль, то в качестве критерия экономической эффективности выступает максимизация прибыли на единицу затрат капитала (ресурсов).

Для количественного определения экономической эффективности используется относительные показатели эффективности деятельности, которые рассчитываются исходя из абсолютных характеристик результата и затрат (ресурсов). Рассмотрим более детально существенные моменты, связанные с оценкой эффективности.

Оценка эффективности может производиться на уровне:

- народного хозяйства, субъекта Федерации, региона, отрасли. Эти показатели принято условно называть народнохозяйственными или глобальными;

- предприятия, его подразделений, сегментов и т. п. Показатели, которые здесь используются, принято называть локальными.

Результат деятельности при расчете показателей эффективности выражается:

1. Производственным результатом, а именно объемом произведенной продукции (работ или услуг), а также величиной выручки (нетто) от ее продажи;

2. Финансовым результатом, то есть валовой прибылью, прибылью от продаж, прибылью до налогообложения, чистой прибылью.

При оценке эффективности деятельности предприятия рассматривают два подхода. Первый подход — затратный. Он состоит в том, что при расчете показателей эффективности результат соотносится с текущими затратами ресурсов, которые обеспечили получение этого результата. Второй подход — ресурсный. Ресурсный подход предполагает, что результат соотносится с величиной примененных, а не затраченных ресурсов в процессе создания результата.

В зависимости от целей аналитического исследования и решаемых для их достижения задач могут быть рассчитаны: Обобщающие показатели и частные. Обобщающие показатели эффективности, которые характеризуют эффективность деятельности организации в целом. При их расчете учитывается весь совокупный результат и все совокупные затраты (ресурсы) предприятия. Частные показатели эффективности, характеризующие эффективность использования отдельного вида ресурса или эффективность деятельности отдельного подразделения организации, и т. п. При их расчете учитываются результат затраты (ресурсы), которые соответствуют объекту расчета эффективности.

Следует отметить, что объектом расчета и оценки эффективности, наряду с вышеприведенными, могут быть также новая техника, и капитальные вложения, и отдельные организационно-технические мероприятия, вид деятельности, сегмент, операция (сделка) и т. п.

Комплексная оценка эффективности деятельности предприятия, как правило, предполагает расчет и анализ как обобщающих, так и частных показателей эффективности.

Как было сказано ранее, экономическая эффективность выражается относительными показателями, которые по способу их расчета могут быть: прямыми и обратными.

Прямые показатели рассчитываются как отношение результата к затратам. Таким образом, чем выше уровень прямого показателя эффективности, тем выше результативность деятельности.

Обратные показатели рассчитываются как отношение затрат к результату. Здесь, чем выше уровень обратного показателя эффективности, тем ниже результативность деятельности.

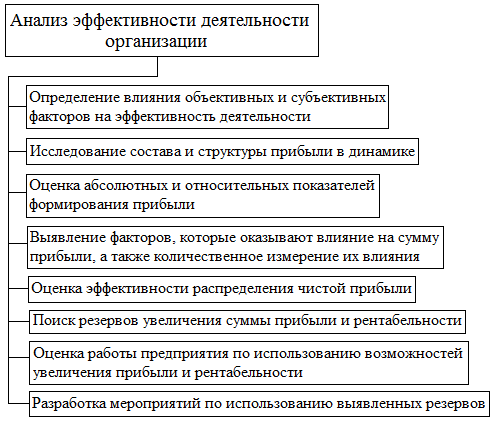

Далее нами были рассмотрены основные задачи анализа эффективности деятельности организации. Данные задачи представлены на рисунке 1.

Рис. 1. Задачи анализа эффективности деятельности организации

Коммерческие организации работают в условиях неопределенности и повышенного риска. С одной стороны, они завоевали право свободно распоряжаться собственными средствами, самостоятельно заключать контракты, договора и сделки на внутреннем и внешнем рынке. Это побудило предприятия самостоятельно заниматься проблемами поиска надежных партнеров, а также умения качественно оценивать их финансовую устойчивость и платежеспособность. С другой стороны, предприятия с большим интересом стали относиться к оценке собственных возможностей. При этом возникает ряд вопросов касающихся финансово-хозяйственной деятельности:

1. Могут ли они отвечать по своим обязательствам?

2. На сколько эффективно используется имущество?

3. На сколько рационально сформирована структура капитала?

4. Окупаются ли вложенные в активы средства?

5. На сколько целесообразно расходуется чистая прибыль?

Для того чтобы ответить на эти вопросы, предприятиям необходимо обращаться к методам и приемам экономического анализа для оценки эффективности своей деятельности.

Текущие кризисные экономические условия осложняют решение этих вопросов. Ведь финансовый кризис оказывает существенное влияние на эффективность деятельности многих предприятий. Рассмотрим методы оценки эффективности деятельности организаций в этих условиях.

В первую очередь в условиях финансового кризиса под угрозу ставится материальное состояние предприятия, что ведет к потере контроля над основной деятельностью. Финансовый кризис сильно влияет на состав имущества предприятия, его ликвидность, социально-психологический климат коллектива. Негативные последствия кризиса включают в себя: банкротство организации, сокращение заработной платы, ухудшение финансового состояния предприятия, города, области, субъекта федерации, страны. Если рассматривать воздействие кризиса на компанию, то он влечет за собой материальные потери, потерю контроля над основными бизнес-процессами, угрозу репутации предприятия, снижение выпуска основного вида продукции, увеличение рисков производственного характера.

Под методом оценки эффективности деятельности в условиях кризиса подразумевается получение первичной достоверной информации о разнице между потраченными усилиями на производство продукта и доходами от его реализации.

Основным результатом такого анализа является карта бизнес-процессов и ресурсов, разделенных по признаку участия в основной деятельности, по получению продуктов предприятия и других бизнес-процессов: сопровождения, управления, развития, получающих ресурсы по остаточному признаку.

При проведении экономического анализа эффективности лучше всего действовать по апробированным методикам: факторный анализ, статистический анализ (горизонтальный и вертикальный), коэффициентный анализ. С помощью этих методов, возможно выявить и исключить риск потери управления ключевыми процессами или риск потери ключевых человеческих ресурсов.

Методы и скорость преодоления кризиса зависят от того, каковы причины его возникновения и насколько быстро он будет выявлен. Только при устранении причин появления кризиса возможен выход из него. Для этого проводится тщательный и всесторонний анализ внешней и внутренней среды. При этом необходимо выделить те компоненты, которые имеют приоритетное значение для предприятия: запасы, оборудование, ключевой персонал. Требуется собрать информацию по каждому компоненту, и оценить реальное положение предприятия.

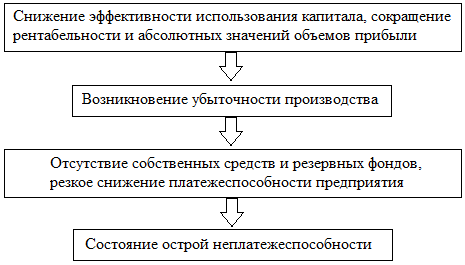

Развитие финансового кризиса происходит в четыре стадии (рис. 2).

Рис. 2. Стадии развития финансового кризиса

Из вышесказанного можно сделать следующий вывод — чтобы предприятие в период финансового кризиса, а также в период всей своей хозяйственной деятельности, могло работать с положительным финансовым результатом, необходимо пристально следить за изменением финансового результата и его составляющих, анализировать причины и факторы этого изменения, наращивать тенденции положительного, а не отрицательного финансового результата. А для этого необходимо проводить анализ эффективности деятельности.

Для практического анализа, для примера, нами были выбраны показатели бухгалтерской финансовой отчетности ОАО «Тольяттихлеб» за 2012 и 2013 года. Предприятие ОАО «Тольяттихлеб» ежегодно публикует свою отчетность для различных групп внешних пользователей. Для динамического анализа эффективности деятельности данного предприятия нами были рассчитаны и представлены в табличном виде такие показатели, как показатели рентабельности и показатели деловой активности организации.

Таблица 1

Показатели рентабельности на предприятии (%)

|

Наименование |

Расчетная формула |

Предыдущий период |

Отчетный период |

Отклонения |

|

1. Рентабельность продаж (ROS) |

Прибыль от продаж / прибыль от реализации |

12 |

11 |

-1 |

|

2.Рентабельность основной деятельности |

Прибыль от продаж / Затраты на производство и себестоимость |

14 |

12 |

-2 |

|

3.Рентабельность активов (ROA) |

Чистая прибыль / среднегодовая величина активов |

-9 |

34 |

43 |

|

4.Рентабельность собственного капитала (ROE) |

Чистая прибыль / среднегодовая величина собственного капитала |

-20 |

8 |

28 |

|

5.Фондорентабельность |

Прибыль от продаж / среднегодовая величина ОС |

33 |

32 |

-1 |

Из данных, приведенных в таблице, видно, что рентабельность продаж на предприятии снизилась на 1 %. Это могло произойти из-за сокращения объема продаж, изменения ассортимента затрат, изменения норм затрат и т. д. Данные обстоятельства свидетельствуют о снижении эффективности деятельности предприятия.

Снижение рентабельности основной деятельности на 2 % произошло из-за увеличения затрат на производство и сбыт продукции. Данные обстоятельства свидетельствуют об уменьшении объема прибыли, приходящейся на один рубль затрат.

Так же на предприятии снизилась фондорентабельность. Это могло произойти за счет уменьшения стоимости основных средств за отчетный период. Данные обстоятельства свидетельствуют о снижении эффективности использования предприятием основных средств.

Несмотря на это, произошло повышение показателя рентабельности активов и собственного капитала. На данное повышение могло повлиять снижение темпов роста собственных активов и собственного капитала над темпом роста чистой прибыли.

Для более детального анализа рентабельности используется факторный анализ, согласно которому можно рассчитать влияние отдельных факторов на прибыль/убыток.

Таблица 2

Показатели деловой активности

|

Наименование показателя |

Расчетная формула |

Предыдущий период |

Отчетный период |

Отклонения (+;-) |

|

1.Оборачиваемость активов (количество оборотов) |

Выручка/ валюту баланса |

1,97 |

1,76 |

-0,21 |

|

2.Оборачиваемость собственного капитала (количество оборотов) |

Выручка / среднегодовая величина соб. капитала |

4,1 |

4,42 |

0,32 |

|

3.Фондоотдача (количество оборотов) |

Выручка / среднегодовая величина ОС |

2,73 |

2,94 |

0,21 |

|

4.Оборачиваемость текущих активов (количество оборотов) |

Выручка / среднегодовая величина текущих активов |

5,43 |

5,85 |

0,42 |

|

5.Оборачиваемость запасов (количество оборотов) |

Себестоимость реализованной продукции / среднегодовая величина запасов |

16,58 |

18,14 |

1,56 |

|

6. Оборачиваемость дебиторской задолженности (количество оборотов) |

Выручка / среднегодовая величина дебиторской задолженности |

10,32 |

11,13 |

0,81 |

|

7.Оборачиваемость кредиторской задолженности (количество оборотов) |

Себестоимость реализованной продукции / среднегодовая величина кредиторской задолженности |

8,56 |

9,36 |

0,8 |

|

8.Оборачиваемость запасов (дни) |

360 дней / оборачиваемость запасов в оборотах |

21,71 |

19,85 |

-1,86 |

|

9.Оборачиваемость дебиторской задолженности (дни) |

360 дней / оборачиваемость дебиторской задолженности в оборотах |

34,88 |

32,35 |

-2,53 |

|

10.Оборачиваемость кредиторской задолженности (дни) |

360 дней / оборачиваемость кредиторской задолженности в оборотах |

42,06 |

38,46 |

-3,6 |

|

11.Продолжительность операционного цикла (дни) |

Оборачиваемость запаса в днях + Оборачиваемость дебиторской задолженности в днях |

56,59 |

52,2 |

-4,39 |

|

12.Продолжительность финансового цикла (дни) |

Продолжительность операционного цикла — Оборачиваемость кредиторской задолженности в днях |

14,53 |

13,74 |

-0,79 |

Из данных, приведенных в таблице, видно, что за отчетный год оборачиваемость активов снизилась на 0,21. Это произошло из-за снижения выручки предприятия и увеличения валюты. Выручка могла снизиться из-за увеличения себестоимости продукции в результате неэффективного использования ресурсов предприятия, применения старых технологий производства и т. д.

Оборачиваемость собственного капитала увеличилась на 0,32. Это произошло за счет уменьшения среднегодовой величины собственного капитала. Увеличился и показатель фондоотдачи на 0,21 из-за снижения среднегодовой величина ОС. Также вырос показатель оборачиваемости текущих активов за счет уменьшения среднегодовой величины текущих активов. Количество оборотов запасов увеличилось вследствие понижения среднегодовой величины запасов. Также выросло количество оборотов дебиторской задолженности на 0,81 за счет уменьшения среднегодовой величины дебиторской задолженности.

На предприятии снизилась оборачиваемость запасов в днях. Это произошло в результате увеличения стоимости всех запасов предприятия. Также снижение оборачиваемости дебиторской задолженности в днях произошло из-за увеличения суммы дебиторской задолженности.

Увеличение показателя оборачиваемости кредиторской задолженности в оборотах связно с уменьшением среднегодовой величины кредиторской задолженности.

Снижение оборачиваемости кредиторской задолженности в днях произошло за счет увеличения общей суммы кредиторской задолженности предприятия. Это произошло за счет привлечения предприятием дополнительных заемных средств.

Замедление операционного цикла связано с ростом деловой активности предприятия, т. к. увеличивается оборачиваемость оборотного капитала, у предприятия нет потребностей в денежных средствах, и, как следствие, нет затруднений с финансами.

Продолжительность финансового цикла характеризует организацию финансирования производственного процесса. С экономической точки зрения финансовый цикл представляет собой часть операционного цикла, не профинансированную за счет непосредственных участников производственного процесса.

В отчетном периоде продолжительность финансового цикла снизилась на 0,79. Сокращение финансового цикла стало возможным за счет преобладания авансов, полученных от покупателей в счет будущих поставок продукции, над авансами, уплаченными поставщикам за сырье и материалы. Снижение данного показателя в динамике свидетельствует о снижающейся потребности предприятия в финансировании текущей производственной деятельности.

В заключении следует отметить, что анализируя хозяйственную деятельность предприятия в динамике, можно выявить его сильные и слабые стороны. Такие данные помогут руководителям следить за развитием деятельности организации, укажут в каких направлениях стоит двигаться для решения более важных проблем. Все это в будущем приведет к повышению финансового результата деятельности организации.

Литература:

1. Бариленко В. И., «Анализ финансовой отчетности: учебное пособие / Коллектив авторов под общей редакцией». — 4-е изд., перераб. — М.: КНОРУС, 2014г.;

2. Бухонова С. М., «Комплексная методика анализа финансовой устойчивости предприятия» / Экономический анализ: теория и практика. — 2011г.;

3. Воеводина Н. В., «Управление финансовыми рисками» / Дальневосточный государственный университет. — Владивосток, 2001г.;

4. Ковалев В. В., «Финансовый менеджмент: теория и практика» — М.: ТК Велби, Изд-во Проспект, 2008г.;

5. Ковалев В. В., «Финансы предприятий: Учебное пособие» /- М.: ВИТРЭМ, 2005г.