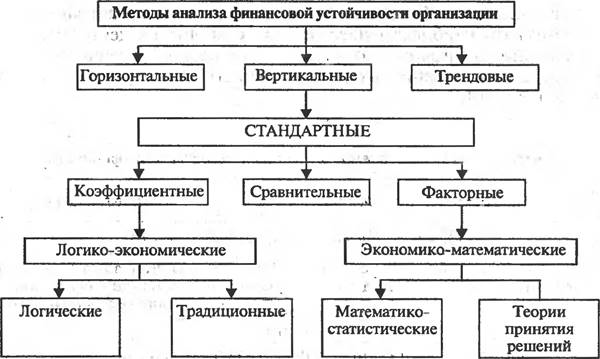

Для измерения платежеспособности и финансовой устойчивости используются различные методы (рисунок 1)

Рис. 1. Методы анализа финансовой устойчивости

Для управления финансовой устойчивостью используют абсолютные показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования такие как:

– наличие собственных оборотных средств;

– наличие собственных и долгосрочных заемных источников формирования запасов и затрат;

– общая величина основных источников формирования запасов и затрат;

– излишек или недостаток собственных оборотных средств и др.

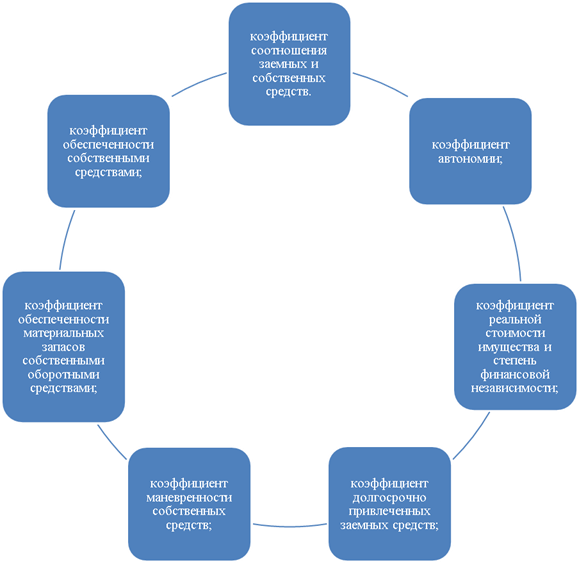

Кроме того проводя анализ, являющийся основой управления финансовой устойчивостью и платежеспособностью предприятия используются также относительные показатели (коэффициенты) (рисунок 2):

Рис. 2. Коэффициенты, используемые для анализа

Платежеспособность предприятия — это степень возможности досрочного или просто ускоренного погашения его задолженностей. Проще говоря, если компания на своё развитие взяла кредит на какую-то сумму, то её платежеспособность тем выше, чем скорее она может в случае надобности выплатить этот кредит. Это является своеобразным показателем финансовой стабильности предприятия.

Если говорить обобщённо, то измеряется эта степень путём деления имеющихся в распоряжении фирмы средств на общую сумму долгов. Если она менее 0,2, показатель этот крайне низкий. Высокие показатели помогут предприятию «выжить» в период кризиса или просто во время финансовой нестабильности. Низкие же гарантируют банкротство практически при любом форс-мажоре.

Проблема заключается не только в том, как долго сможет выдержать организация в непредвиденных кризисных условиях. Уровень её ликвидности, платежеспособности — это один из показателей, важных для потенциальных партнёров. Выгодное партнёрство важно для любой фирмы, но если она в перспективе может быть объявлена банкротом, лица, которые могут предложить длительное и плодотворное сотрудничество, в большинстве случаев будут проходить мимо. То же касается и инвесторов — мало кто заинтересуется предприятием с малой ликвидностью, разве что какие-либо другие показатели будут внушать серьёзное доверие. А ведь многие организации могут успешно существовать лишь с помощью инвестиций.

Поэтому повышение платежеспособности и ликвидности предприятия крайне важно для владельца. Сделать это можно путём комплексных решений, направленных на улучшение его финансового состояния и уменьшения задолженностей. Основные меры, путём которых можно обеспечить повышение ликвидности, таковы:

- максимально возможное уменьшение стоимости дебиторской задолженности;

- увеличение прибыли;

- оптимизация структуры капитала предприятия;

- уменьшение стоимости материальных активов.

Отдельный вопрос, как этого добиться. Для оптимизации производства необходима грамотная схема управления, и если её составление не под силу владельцу, что вполне вероятно, то разумно потратить какую-то сумму и нанять ещё одного работника — талантливого специалиста, который создаст работающую и приносящую дополнительную прибыль схему.

Другие пути повышения платежеспособности — финансовая стабилизация и понижение дебиторской задолженности. Достигнуть этого можно, анализируя активы для их более рационального распределения, планируя всю финансовую деятельность предприятия и, помимо планирования, ещё и соблюдения сроков данных планов. Что касается финансовой стабилизации, здесь нужен очень грамотный подход, направленный на уменьшение ежемесячных расходов.

Повышение платежеспособности также можно обеспечить рефинансированием дебиторской задолженности и ускорением её оборотов. Таким образом, можно увеличить сумму финансовых активов. С помощью установления нормативов, регулирующих запасы предприятия, проводится оптимизация материальных или товарных ценностей. Проведение технико-экономических расчетов также поможет в оптимизации.

Размышляя над тем, каким образом увеличить прибыль от продаж, руководство предприятием рассматривает различные варианты, некоторые из которых могут быть чрезвычайно рискованными, а некоторые — невыполнимыми. При этом различные решения проблемы, как правило, противоречат друг другу, и приходится останавливаться на каком-нибудь одном варианте. Ошибка в выборе может быть для предприятия довольно болезненной и даже привести его в убытки. Вот почему так важно, принимая решение, ориентироваться не на интуицию, а на математические расчеты и глубокий анализ рынка.

Для начала необходимо рассмотреть все возможности, позволяющие потенциально увеличить прибыль от продаж, затем сравнить их между собой, оценив предполагаемый прирост прибыли и уровень риска, и лишь затем изменять товарную, ценовую или иную политику компании.

Первый и самый простой способ увеличения прибыли — это увеличение цены на предлагаемую продукцию. На самом деле, цену обязательно нужно повышать до того уровня, пока ее увеличение не отразится на спросе. Определить этот порог могут позволить анализ ценовой политики конкурентов, так и эксперименты с ценами и скидками на отдельные группы продукции самого предприятия. Однако, если спрос на продукцию даже падает одновременно с ростом цены, это не означает, что прибыль также понизится. В этом случае необходимо определить, насколько сократятся объемы, посчитать возможный убыток, и сравнить его с дополнительным доходом, получаемым от увеличения цены.

Если проведенный анализ показал, что добиться роста прибыли, увеличивая цену, не получится, возможно, то можно сделать это, снизив объемы продаж. Создание искусственного дефицита позволит в определенных случаях покупателям бороться за продукцию, что сделает рост цены вполне естественным.

Однако более эффективным способом является наращивание объемов продаж. Если еще есть покупатели, готовые покупать продукцию по текущей цене, то нужно бросить все усилия на удовлетворение этого спроса, что позволит, гарантировано увеличить прибыль от продаж. Если же цену придется снизить, то эффективность такого решения рассчитывается аналогично анализу эффекта от повышения цены. Однако ценовая политика не является единственным фактором, влияющим на прибыль. Также можно поработать с ассортиментов продукции. Обратить внимание на то, какая продукция продается лучше всего: более качественные и дорогие или менее качественные и дешевые. В зависимости от этого, необходимо скорректировать товарную политику. Если же покупатели готовы платить за бренд, то увеличить прибыль от продаж можно, поставив высокую цену за уникальное фирменное изделие.

Добиться положительных изменений в динамике прибыли можно также, пересмотрев маркетинговую политику. Конечно, определить эффективность рекламной кампании довольно непросто, однако если у предприятия будет иметься достаточная статистическая база, то можно определить, какая продукция является фаворитом, какая разновидность рекламы не приносит должного эффекта и т. д. Для более детальной работы в этом направлении можно нанять специалистов.

И наконец, последний способ увеличения прибыли от продаж связан с уменьшением налоговых обязательств перед государством. Не забывайте, что определение чистой прибыли предполагает вычет налогов из суммы валовой прибыли, поэтому налоговый менеджмент не менее важен, чем товарная или ценовая полтика. При этом необходимо постараться воздержаться от использования нелегальных или «серых» способов снижения налоговых выплат, что может быть чревато большими неприятностями и даже уголовным преследованием.

Увеличив объёмы реализуемой продукции, можно рассчитывать на скорое повышение ликвидности и платежеспособности предприятия. Активно применяя имеющиеся в наличии средства, предприятие может добиться роста уровня доходности и размера получаемой прибыли. Расширение границ рынка сбыта также поможет в увеличении ликвидности и платежеспособности фирмы.

Ещё один важный аспект — повышение производительности труда рабочего персонала за счёт более жёстких рамок, более высоких требований и штрафов за нарушение.

Литература:

1. Богатин Ю. В. Экономическая оценка качества и эффективности работы компании. — М.: изд. стандартов, 2013. –214с.

2. Булатов А. С. Экономика. — М., 2012. — 319 с.

3. Валдайцев С. В. Оценка операций и управление стоимостью компании, учеб, пособие для вузов М.: ЮНИТИ — ДАНА, 2012. — 720с.