Сущность процесса легализации незаконных доходов заключается во введении теневых капиталов в легальный оборот преимущественно через банковские учреждения, предпринимательскую и иную экономическую деятельность.

Практически всегда мегарегулятор может отследить возникшие проблемы в кредитной организации, но на особом контроле стоит вопрос о вовлечении банка в процесс легализации незаконных доходов. В этом случае особое внимание уделяется таким вопросам как

- несвоевременная отправка сведений в Росфинмониторинг, согласно требованиям по обязательному контролю или отказ от данной процедуры;

- изменение руководящего состава;

- ограниченная клиентская база;

- увеличение просроченной задолженности;

- увеличение количества безнадежных ссуд;

- неисполнение платежных поручений;

- пограничные значения нормативов ликвидности и достаточности капитала;

- потеря деловой репутации (большое количество жалоб от заемщиков, негативная информация в СМИ).

Понятно, что доходы, полученные преступным путем и размещенные в банковской системе, угрожают ее устойчивости и интересам вкладчиков и кредиторов.

Основные цели отмывания доходов следующие: извлечь пользу от доходов, полученных в результате преступной деятельности, избежать обнаружения правоохранительными органами, замаскировать преступное происхождение имущества, сохранить контроль над имуществом.

Швейцарский ученый Цюнд А. в 1989 году создал модель круговорота отмывания денег, сравнив ее с круговоротом воды [7] — после выполнения полного цикла практически происходит стирка «грязных денег» с последующим их внедрением в узаконенный бизнес.

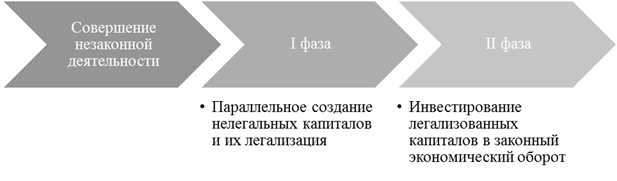

Самая простая и самая быстрая по обороту схема, которая применяется для отмывания нерегулярных и небольших доходов — это двухфазная модель отмывания денег [6].

Двухфазная модель отмывания денег представлена на рисунке 1.

Рис. 1. Двухфазная модель отмывания денег

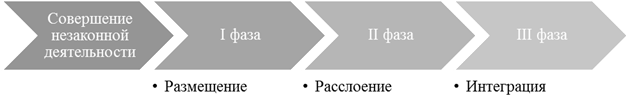

Однако процесс отмывания денег принимает различные формы, и единой модели отмывания денег нет, но наиболее распространенной является трехфазная модель отмывания денег [4], представленная на рисунке 2.

Рис. 2. Трехфазная модель отмывания денег

Размещение — это первая фаза «отмывания» денег, которая характеризуется взносом наличных денег на счета, покупкой дорогостоящих товаров, собственности или бизнес-активов.

Коммерческие банки используются для отмывания незаконных доходов путем размещения и перевода средств за рубеж и их легализации как иностранных инвестиций.

С этой целью используются следующие банковские операции:

- за рубежом неофициально создаются представительства банков;

- осуществляются денежно-валютные операции;

- открываются счета, которые обслуживаются при помощи пластиковых карт;

- применяют метод дробления (структурирования) денежных средств;

- заключаются договора со страховыми компаниями о совместной деятельности;

- гасятся полученные на легальной основе кредиты денежными средствами от преступной деятельности.

Все чаще используются банки, которые зарегистрированы в странах группы повышенного риска. В России для отмывания доходов, полученных преступным путем, стали применяться и нефинансовые структуры. В этом случае преступные доходы смешиваются с легальными и отражаются в выручке. Для этой цели создаются фиктивные предприятия, организовывается мнимая хозяйственная деятельность и отражаются незаконные доходы. Доходы, полученные преступным путем, могут быть легче всего выявлены именно на этом этапе посредством банковского контроля.

Расслоение — это запутывание следов. На этой стадии происходит сокрытие или искажение реального источника и владельца средств с помощью проведения ряда финансовых операций, которые нарушают связь между деньгами и их криминальным происхождением.

Интеграция — это завершающий этап легализации, когда незаконные средства вкладываются в высокорентабельные сферы предпринимательской деятельности и все финансовые операции выглядят как законные. Иными словами, денежные средства полученные преступным путем возвращаются в экономику как законные.

В целом стоит отметить, что трехфазная модель представляет собой упрощенную модель и не отражает процесс отмывания преступных доходов полностью.

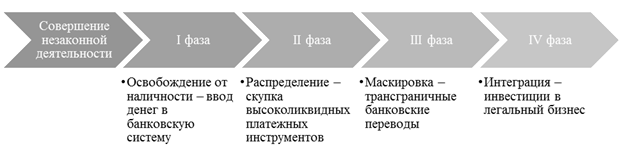

Эксперты ООН используют, как правило, четырехфазную модель отмывания денег [4]. При этом стадии легализации, следующие: перечисление на счета подставных лиц наличных денег с целью освобождения от них; распределение наличности путем скупки высоколиквидных платежных документов; маскировка следов совершения преступлений; интеграция.

Эта модель изображена на рисунке 3.

Рис. 3. Четырехфазная модель отмывания незаконных доходов

Также стоит отметить, что по степени сложности методы отмывания преступных доходов различаются в зависимости от следующих факторов:

- места совершения и вида преступления;

- наличия доступа к технологиям;

- располагаемых активов;

- структуры и уровня организации преступной компании;

- профессиональных навыков и знаний легализаторов;

- привлечения финансовых экспертов для разработки и применения схем легализации преступных доходов.

В России существует несколько сотен различных криминальных экономических схем отмывания денежных средств и иного имущества, однако единая принятая классификация таких схем на данный момент еще не разработана, несмотря на предпринимаемые Группой разработки финансовых мер борьбы с отмыванием денег (ФАТФ) и Евразийской группой по противодействию легализации преступных доходов и финансированию терроризма (ЕАГ) попытки в данной сфере.

Так, среди наиболее часто встречающихся схем легализации доходов, полученных преступным путем, можно выделить следующие:

- с применением счетов физических лиц;

- с использованием простых и переводных банковских векселей;

- с построением кредитных схем (получение кредита под залог преступного имущества и перечисление кредитных средств в офшорную зону);

- с использованием импорта услуг.

В связи с тем, что схемы имеют тенденцию усложняться и трансформироваться Банк России выпустил Письмо № 236-Т от 31 декабря 2014 г. «О повышении внимания кредитных организаций к отдельным операциям клиентов», в котором для кредитных организаций указаны дополнительные признаки операций, совершаемых в целях легализации преступных доходов:

- денежные средства зачисляются на счет клиента несколькими физическими лицами большим количеством с последующим списанием;

- операции проводятся ежедневно на протяжении длительного времени;

- налоговая нагрузка клиента является минимальной;

- со счета в бюджетную систему РФ уплата налогов не осуществляется или происходит в незначительных размерах.

Анализ схем и моделей легализации доходов, полученных преступным путем, должен привести к усовершенствованию системы банковского сектора в области ПОД/ФТ.

Для того чтобы своевременно распознавать схемы, модели легализации незаконных доходов, в банковской системе необходимо создать такую автоматизированную банковскую систему (АБС), которая будет обучена не только выявлять случаи мошенничества и отмывания денег, но и предлагать новые механизмы для их расследования. Отлаженная система, встроенная в АБС с помощью механизмов документооборота и делопроизводства, предоставит возможность настраивать систему на определение порядка изучения событий ответственным за ПОД/ФТ лицам.

Согласно Федеральному закону № 115-ФЗ от 7 августа 2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» пользователь АБС может наложить ограничение по времени на производимые им расследования. В этом случае сотрудник банка должен получить уведомление на электронную почту, которое будет создано автоматически системой, с указанием заданий и поручений в рамках проводимого расследования. Для последующего анализа все действия пользователей и системы фиксируются и протоколы хранятся в АБС.

В заключение стоит отметить, что только оперативное реагирование на использование многоуровневых схем и на изменения действующего законодательства сможет помочь провести достойное расследование и определить истинный источник происхождения легализуемых доходов. Вопрос стоит таким образом, что уже сегодня необходимо позаботиться о финансовом благополучии и благосостоянии, нет необходимости ждать со стороны Банка России ужесточения надзора, для этого необходимо повышать культуру рисков в кредитной системе, используя продвинутые технологии АБС, в том числе и международный опыт в этой области.

Литература:

1. Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (редакция от 31.12.2014) // КонсультантПлюс URL: http://www.consultant.ru/document/cons_doc_LAW_173889/

2. Федеральный закон от 28.06.2013 № 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям» (редакция от 21.07.2014) // КонсультантПлюс URL: http://www.consultant.ru/document/cons_doc_LAW_166223/

3. Письмо 236-Т от 31 декабря 2014 г. «О повышении внимания кредитных организаций к отдельным операциям клиентов» // КонсультантПлюс URL: http://www.consultant.ru/document/cons_doc_LAW_173222/

4. Бекряшев А. Теневая экономика и экономическая преступность [Электронный ресурс] — Режим доступа. — http://newasp.omskreg.ru/bekryash/contents.htm

5. Зимин О. В. «Современные способы, экономические схемы и классификация моделей легализации (отмывания) преступных доходов» //Законодательство и экономика. — 2007. — № 8. — С. 29–36

6. Bemasconi P. Finanzunterwelt. Zurich-Wiesbaden, 1986. — 30 р.

7. Zund A. Geldwascherei: Motive-Formen-Abwehr // Der schweizer Treuhandler. — 1990. — № 9. — 403–408 р.