В данной статье будут рассмотрены особенности системы налогообложения на примере стран: РФ, Германия, Эстония, Латвия, Финляндия.

В РФ, Германии, Латвии, Финляндии трёхуровневая налоговая система (федеральные (государственные) налоги; региональные налоги и сборы; местные налоги). В Эстонии — двухуровневая (федеральные (государственные) налоги; местные налоги).

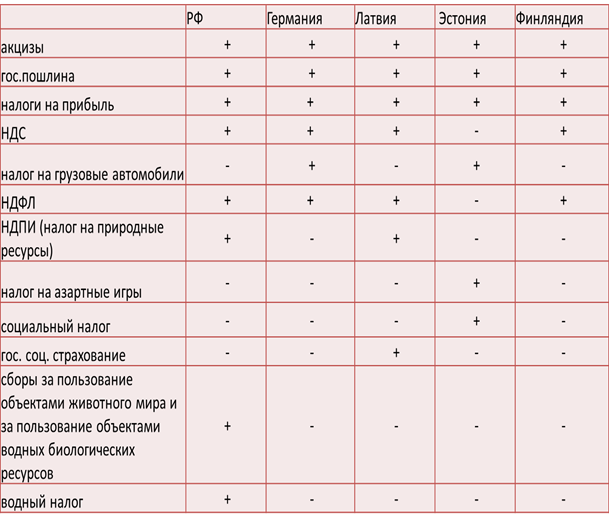

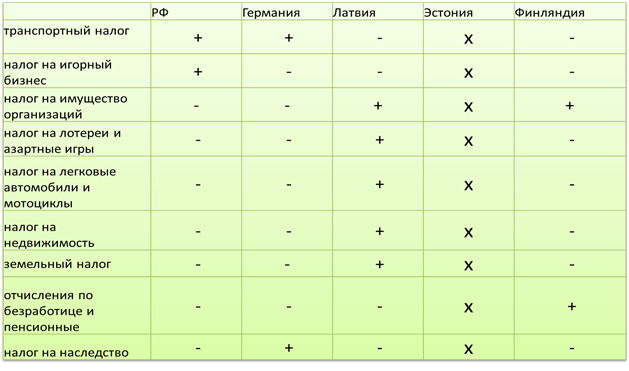

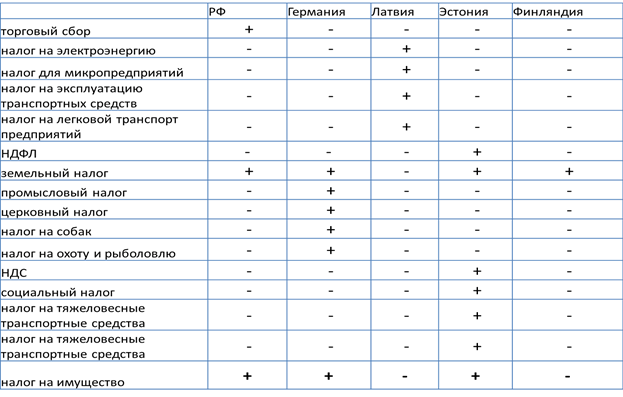

Во всех вышеупомянутых странах акцизы, государственная пошлина, налог на прибыль относятся к федеральным налогам (таблица 1). Что примечательно, НДС и НДФЛ относится к федеральным налогам в РФ, Латвии, Финляндии, Германии, а в Эстонии к местным (таблица 3). Отличительно от остальных сравниваемых стран в Эстонии к федеральным налогам относятся социальный налог, налог на азартные игры. Земельный налог в Латвии относится к региональным налогам (таблица 2), а в остальных сравниваемых странах — к местным. [3,c.3]

Таблица 1

Федеральные (государственные) налоги в разрезе стран: РФ, Германия, Латвия, Эстония, Финляндия

Таблица 2

Региональные налоги и сборы в разрезе стран: РФ, Германия, Латвия, Эстония, Финляндия

Таблица 3

Местные налоги в разрезе стран: РФ, Германия, Латвия, Эстония, Финляндия

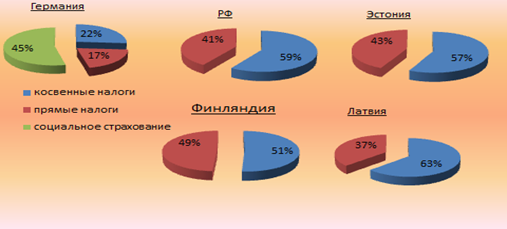

Рассмотрим соотношение прямых и косвенных налогов в РФ, Германия, Латвия, Эстония, Финляндия (рисунок 1).

В отличие от Германии в РФ, Латвии, Эстонии, Финляндии преобладают косвенные налоги. В этих странах необходимо пересмотреть налоговую систему в сторону ее приближения к англосаксонской модели, то есть к преобладанию прямых налогов. Косвенные налоги скрывают от каждого гражданина ту сумму, которую он платит государству, тогда как прямой налог ничем не «замаскирован», взимается открыто. Прямые налоги побуждают граждан контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению. Чем больше будет косвенных налогов, тем менее прозрачна и более запутана будет налоговая система. Решение об усилении роли косвенных налогов в финансовой системе может привести к увеличению бюджетного дефицита и, возможно, обострению социальных проблем.

На диаграмме (рисунок 1) соотношения прямых и косвенных налогов Германии выделена значительная доля социального страхования (45 %), что является важнейшей характеристикой социально ответственного государства. Похожее соотношение наблюдается также в Бельгии, Австрии, Франции и Нидерландах. В то же время в Германии, несмотря на высокопрофессиональную рабочую силу, хорошо развитую инфраструктуру и другие привлекательные для иностранных инвесторов факторы, высокие налоги часто препятствуют увеличению капиталовложений.

Рис. 1. Соотношение прямых и косвенных налогов в РФ, Германии, Латвии, Эстонии, Финляндии [1]

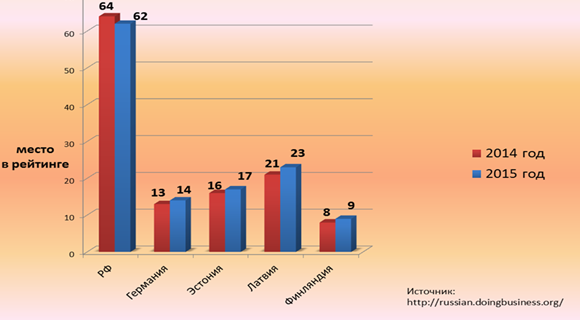

Подробнее остановимся на рейтинге налогового администрирования в РФ, Германии, Латвии, Эстонии, Финляндии за 2014 и 2015 гг. (рисунок 2). В отличие от ранее перечисленных стран Россия в 2015 году по сравнение с прошедшим поднялась с 64 места на 62 в рейтинге налогового администрирования, что, несомненно, является положительным моментом. Существенное улучшение позиции России в мировом рейтинге ведения бизнеса обусловлен в этом году изменением методики подсчета. Во все предыдущие года обо всей стране судили по ее столице. Исследователи брали Москву в качестве эталона и по ней делали выводы об удобстве ведения бизнеса во всей стране. Эта практика применяется для всех стран. Для России, в расчет теперь будут брать данные по Санкт-Петербургу. Всемирный банк отметил ряд успешных бизнес-реформ, которые провела Россия за минувший год. Прежде всего, при помощи «дорожных карт» Национальной предпринимательской инициативы. Это документы, в которых содержится план работы органов власти по облегчению отдельных процедур, связанных с созданием и ведением собственного дела.

Так, авторы исследования отметили, что в России за последний год стало проще зарегистрировать предприятие — отменена обязательная предварительная оплата уставного капитала при создании новой компании. Также была упрощена процедура перерегистрации собственности. Представители всемирного банка отметили ускорение реформ, проводимых в России. Впрочем, РФ не вошла в десятку стран, которые за прошедший год продвинулись в рейтинге сильнее всего.

Германия, Латвия, Эстония, Финляндия опустились в рейтинге на 1–2 пункта. Но, в целом, Россия сильно отстаёт от этих стран. Финляндия продолжает держаться в десятке.

Рис. 2. Рейтинг налогового администрирования за 2014 и 2015 гг.

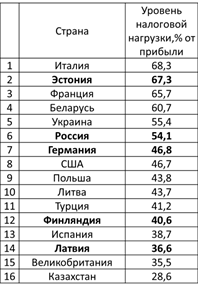

Таблица 4

Налоговое бремя [2]

В таблице 4 представлены показатели уровня налоговой нагрузки в разрезе стран.

Среди рассматриваемых стран (РФ, Германия, Эстония, Латвия, Финляндия) Эстония имеет наибольший уровень налоговой нагрузки (67 % от прибыли) при низких зарплатах, и это является одним из факторов повышения структурной безработицы. Такая ситуация в Эстонии способствует сохранению эмиграции.

Налоговая система Германии также характеризуется высокой налоговой нагрузкой, которая, прежде всего, обусловлена высоким уровнем социального обеспечения, финансируемого за счет взносов и налогов.

В Латвии и в Финляндии низкое налоговое бремя, но также и низкий уровень социального обеспечения. Такая ситуация влечет за собой необходимость уменьшить налоговое бремя, повысив необлагаемый минимум и минимальную зарплату. В сфере налогов на рабочую силу планируется соблюдать предусмотренное законом снижение ставки подоходного налога с населения и не вводить дифференцированные ставки налога для различных уровней дохода.

Высокий уровень налоговой нагрузки России (54,1 % от прибыли) объясняется нерациональностью распределения налоговой нагрузки, сложностью и запутанностью налогового законодательства, в ряде случаев двойным налогообложением.

В России стоит задача реформирования налоговой системы. Рациональное распределение налогового бремени позволит не только увеличить собираемость налогов, но и сформировать у российских граждан психологию добросовестных налогоплательщиков, повысить налоговую культуру в стране.

Литература:

1. http://russian.doingbusiness.org/

2. Paying Taxes. PwC, 2014г.

3. Тенденции развития налогообложения в Европе. Налоговед № 12, 2014г.