В статье рассматривается порядок исчисления и уплаты ЕНВД, а также отражение операций в учете и отчетности на примере организации, занимающейся розничной торговлей.

Рассмотрим порядок исчисления и уплаты налогов, отражение операций в учете и отчетности применяемого торговой организацией специального налогового режима единый налог на вмененный доход для определенных видов деятельности.

Для исчисления суммы единого налога в зависимости от вида предпринимательской деятельности используются физические показатели, характеризующие определенный вид предпринимательской деятельности, и базовая доходность в месяц.

В таблице 1 представлены показатели, касающиеся розничной торговли.

Таблица 1

Физические показатели, характеризующие розничную торговлю, и базовая доходность в месяц

|

Виды предпринимательской деятельности |

Физические показатели |

Базовая доходность в месяц (руб.) |

|

Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

Площадь торгового зала (в квадратных метрах) |

1800 |

|

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

Количество торговых мест |

9000 |

|

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

Площадь торгового места (в квадратных метрах) |

1800 |

|

Развозная и разносная розничная торговля |

Количество работников |

4500 |

Налоговая база = БД * К1 * К2 * ФП,

БД — базовая доходность;

K1, К2 — корректирующие коэффициенты;

ФП — физический показатель.

Базовая доходность — это условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя (кв. м., рубль, количество работников, автотранспортных средств и т. д.), характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Базовая доходность определяется в рублях и устанавливается на единицу физического показателя в месяц по каждому виду предпринимательской деятельности (п. 3 ст. 346.29 НК РФ). [1]

Корректирующие коэффициенты базовой доходности — это коэффициенты, показывающие степень влияния того или иного условия на результат предпринимательской деятельности, облагаемой единым налогом на вмененный доход.

К1 — это устанавливаемый на календарный год коэффициент-дефлятор, учитывающий изменение потребительских цен на товары (работы, услуги) в РФ в предшествующем периоде. Коэффициент-дефлятор определяется Минэкономразвития РФ по согласованию с Минфином РФ и ежегодно, не позднее 20 ноября, публикуется им в «Российской газете». В 2015 году коэффициент — дефлятор К1 равен 1,798. [3]

К2 — это корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, величину доходов, особенности места ведения деятельности, площадь информационных полей электронных табло, наружной рекламы и иные особенности.

Корректирующий коэффициент К2 устанавливается представительными органами муниципальных районов, городских округов, законодательными (представительными) органами государственной власти городов Москвы и Санкт-Петербурга. Значения К2 могут быть установлены только в пределах от 0,005 до 1 включительно. Значения корректирующего коэффициента К2 округляются до третьего знака после запятой. Значения физических показателей указываются в целых единицах. Все значения стоимостных показателей декларации указываются в полных рублях. Значения стоимостных показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Рассмотрим расчет единого налога на вмененный доход торговой организацией за первый квартал 2015года.

1) Торговая точка № 1

Для расчета налога по этой торговой точке используется физический показатель «Площадь торгового места в квадратных метрах», поскольку площадь торгового места превышает 5 кв.м., и равна 8 кв.м.

Базовая доходность на единицу физического показателя в месяц составляет 1800 рублей.

Корректирующий коэффициент К1 равен 1,798.

Корректирующий коэффициент К2 равен 0,6

Налоговая база = БД * К1 * К2 * ФП, что выражается в сумме 15535 рублей в месяц.

Торговая точка вела деятельность на протяжении всего налогового периода, следовательно, налоговая база за три месяца составила 46605 рублей.

Ставка налога равна 15 процентам, таким образом, сумма исчисленного налога по рассматриваемой торговой точке, составляет 6991 рубль за налоговый период.

Аналогичным способом рассчитывается налог по остальным торговым точкам организации, подпадающим под вид деятельности «Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы».

2) Торговая точка № 2.

Площадь торгового места составляет менее 5 кв.м., физическим показателем для расчета является количество торговых мест — одно.

Базовая доходность на единицу физического показателя в месяц составляет 9000 рублей.

Корректирующий коэффициент К1 равен 1,798.

Корректирующий коэффициент К2 равен 0,6

Налоговая база = БД * К1 * К2 * ФП, что выражается в сумме 9709 рублей в месяц.

Налоговая база за три месяца составила 29127 рублей.

Сумма исчисленного налога составляет 4369 рублей за квартал по данной торговой точке.

Общая сумма исчисленного аналогичным способом единого налога на вмененный доход за первый квартал 2015 года по всем торговым точкам организации составила 242055 рублей.

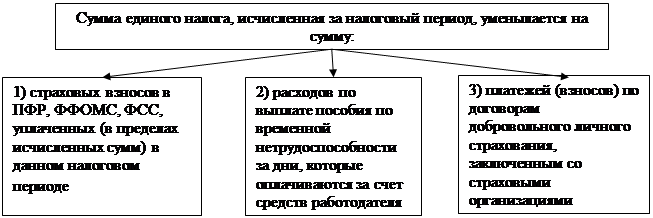

Организация имеет право уменьшить уплачиваемую сумму налога на сумму страховых взносов, платежей и расходов, предусмотренных пунктом 2 статьи 346.32 НК РФ. [2]

На рисунке 1 представлены условия уменьшения исчисленной суммы ЕНВД за налоговый период.

Рис. 1. Условия уменьшения исчисленного ЕНВД

Указанные страховые платежи (взносы) и пособия уменьшают сумму единого налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог. При этом сумма единого налога не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов. [2]

Сумма указанных выше платежей за первый квартал 2015 года составила 144576 рублей.

Таким образом, общая сумма единого налога на вмененный доход подлежащая уплате в бюджет за первый квартал 2015 года равна 121028 рублей.

Срок уплаты ЕНВД до 25 числа месяца, следующего за отчетным периодом (ст. 346.32 НК РФ). [2]

Налоговые декларации представляются в налоговый орган по итогам каждого квартала — не позднее 20-го числа месяца следующего за кварталом (ст. 346.32 НК РФ), по форме утвержденной Приказом ФНС России от 04.07.2014 № ММВ-7–3/353@. [4]

Организациями, находящимися на специальном налоговом режиме ЕНВД, осуществляется раздельный учет показателей:

1) по каждому виду деятельности, облагаемой ЕНВД;

2) в отношении деятельности, облагаемой ЕНВД и деятельности, облагаемой в рамках иных режимов налогообложения.

Также обязателен учет показателей по налогам, исчисляемым в качестве налоговых агентов, и прочим налогам и сборам.

Согласно Закону от 06.12.2011 N 402 «О бухгалтерском учете», организации на режиме налогообложения ЕНВД обязаны вести бухгалтерский учет в полном объеме. [5]

В бухгалтерском учете проводки по начислению и уплате единого налога на вмененный доход отражаются проводками, представленными в таблице 2.

Таблица 2

Проводки по начислению и уплате ЕНВД

|

Дебет |

Кредит |

Описание проводки |

Сумма |

Документ-основание |

|

99 |

68 |

Начисление налога на ЕНВД |

121028 |

Бухгалтерская справка-расчет |

|

68 |

51 |

Отображение выплаты налога на ЕНВД |

121028 |

Платежное поручение, банковская выписка |

Согласно законодательству Российской Федерации организации, применяющие систему налогообложения ЕНВД должны представлять следующую отчетность, представленную в таблице 3.

Согласно законодательству, для тех организаций, в которых за год получили доходы 10 и более человек, обязательна подача справок по форме 2-НДФЛ в электронной форме. Также, в соответствии с утвержденными изменениями в законе (№ 188-ФЗ), если количество наемных работников предприятия превышает 25 человек, вся отчетность по страховым взносам в ПФР и ФСС должна быть представлена в электронном виде.

Таблица 3

Отчетность, представляемая организациями — плательщиками ЕНВД

|

Контролирующий орган |

Вид отчетности |

Срок |

|

ИФНС |

Налоговая декларация |

Ежеквартально |

|

2-НДФЛ |

до 01 апреля |

|

|

Среднесписочная численность |

до 20 января |

|

|

Баланс по итогам года, Отчет о финансовых результатах, приложения |

до 31 марта |

|

|

ПФР |

Отчет по форме РСВ-1 |

ежеквартально |

|

ФСС |

Отчет по форме № 4-ФСС |

ежеквартально |

|

Статистика |

Баланс по итогам года, Отчет о финансовых результатах, приложения |

до 01 апреля |

Отчетность в электронном виде и документы, подтверждающие ее получение налоговым органом, распечатывать не обязательно, но хранить необходимо в течение пяти лет на внешних носителях (дискетах или CD-дисках).

Формы налоговых деклараций и бухгалтерской отчетности в электронном виде, представленные в соответствии с требованиями, установленными законодательством, являются оригиналами, имеют юридическую силу, подлежат хранению и могут использоваться в качестве доказательств в суде, а также при рассмотрении споров в досудебном порядке. При этом все документы в электронном виде необходимо хранить с электронной цифровой подписью.

Литература:

1. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 06.14.2015),п. 3 ст. 346.29

2. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 06.14.2015),ст. 346.32

3. Об установлении коэффициентов-дефляторов на 2015 год: приказ Министерства экономического развития Российской федерации от 29.10.2014 № 685 (Зарегистрирован в Минюсте РФ 18 ноября 2014г.)

4. Об утверждении формы налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности, порядка ее заполнения, а также формата представления налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности в электронном виде: приказ ФНС России от 04.07.2014 № ММВ-7–3/353@ (зарегистрировано в Минюсте РФ 01 сентября 2014 г. N 33922) (ред. от 04.07.2014г)

5. О бухгалтерском учете: федеральный закон от 06.12.2011 № 402-ФЗ (ред. от 28.12.2013) (с изм. и доп.,вступ. в силу с 01.01.2014)

6. Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи: приказ МНС России от 02.04.2002 г. N БГ-3–32/169.(зарегистрировано в Минюсте РФ 16 мая 2002 г. N 3437)