Ключевые слова: банки,банковская деятельность, биржа, биржевое дело, финансовые рынки, рынок ценных бумаг.

Ведение предпринимательской деятельности в банковском секторе требует от собственников и менеджмента кредитных организаций высокой оперативности, адекватности и эффективности принимаемых ими решений. Особенно, когда речь идет об использовании дополнительных источников финансирования. Учитывая интенсивный рост банковского сектора и расширение спектра операций, перед многими банками встает вопрос об увеличении объемов собственного капитала, который мог бы выступить в качестве основы расширения банковского бизнеса. Одним из наиболее перспективных инструментов привлечения финансовых ресурсов все чаще становится первичное предложение акций на открытом рынке (IPO).

IPO (initial public offering) можно представить в виде первоначального публичного предложение акций банка, который осуществляет вывод бумаги на биржу, широкому кругу лиц. Основными целями проведения IPO являются: привлечение капитала, возможность получения наиболее объективной оценки стоимости банка, повышение ликвидности капитала банка. Как правило, компания, которая провела IPO, становится прозрачной и публичной, что значительно расширяет возможности для бизнеса, в том числе и на международных рынках.

IPO состоит из нескольких этапов. На предварительном этапе будущий эмитент проводит глубокий финансовый анализ своего положения с привлечением сторонних организаций, анализирует структуру активов и пассивов, а также структуру управления. Глубоко изучается информационная система организации, так как от её прозрачности зависит возможность IPO. На основе сделанных выводов принимается управленческое решение, в зависимости от результата анализа, о выходе на IPO или об откладывании этой процедуры на будущее, когда организация будет готова. Если решение положительно, то советом директоров принимается также план действий по реформированию систем организации для устранения слабых сторон, и разрабатывается план мероприятий, необходимых для выхода на IPO.

Подготовительный этап заключается в подборе посредников IPO (выбор брокеров, бирж, андеррайтеров и других партнёров), с которыми согласовываются все действия по проведению IPO, а также устанавливается правовое положение нового выпуска акций (создаётся проспект ценных бумаг и инвестиционный меморандум), проводится листинг и начинается рекламная компания.

На основном этапе происходит сбор заявок в установленной организацией и законодательством форме, затем исполнение заявок, начиная с более высоких цен, подводятся итоги IPO.

Завершающий этап — окончательная оценка успешности состоявшегося IPO, начало обращение акций и контроль за условиями листинга на бирже.

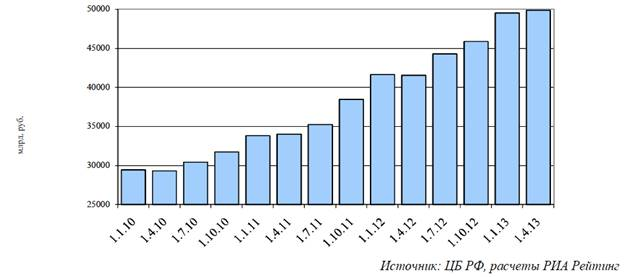

В течение последних 4 лет активы банковской системы демонстрировали довольно быстрый рост, за первый квартал 2013 года активы банковской системы РФ увеличились на 0.7 % или на 329 млрд руб., и достигли 49.8 трлн. руб. (см. рис. 1).

Рис. 1. Объемы активов банков России с 2010–2013 годы [1, c.4–8].

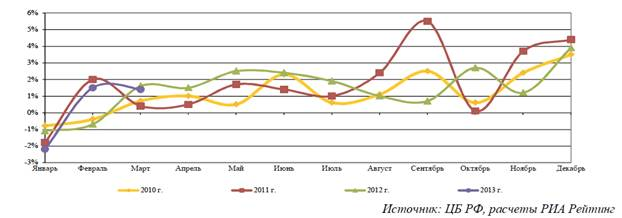

Прирост активов во втором квартале 2013 года не превысит 5–6 %, а по итогам года уступит результату 2012 года. В среднем за это время темп прироста активов составил 42,3 % (см. рис. 2).

Рис. 2. Темпы роста активов банка [1, c. 8].

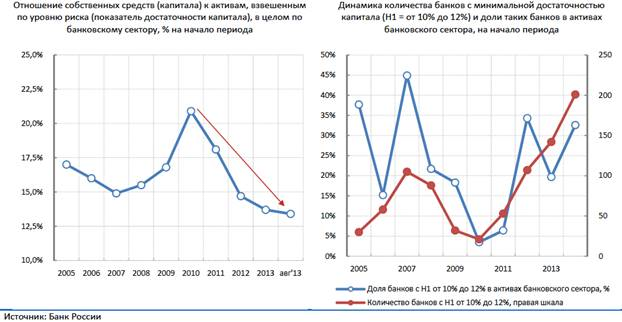

Нормативы Центрального банка требуют от коммерческих банков соблюдения определенного соотношения банковского капитала и активов. Динамика собственного капитала банков имеет положительный характер, однако в относительном измерении она неуклонно снижается. Средний темп прироста собственного капитала по банковской системе составил примерно 25,8 %, что ниже, чем темпы прироста активов. Cнижение достаточности капитала банковского сектора вызывает тревогу — на конец июля отношение собственных средств (капитала) к активам, взвешенным по уровню риска, снизилось до 13,4 %, что является минимальным значением с 2005 года (например, на начало 2010 года достаточность капитала достигала почти 21 %). Одновременно количество банков с минимальной достаточностью капитала (H1 = 10 %‐12 %) выросло до рекордного уровня — 201 кредитная организация, а доля таких банков в активах банковской системы достигла 33 % (см. рис. 3) [3, c. 2–15].

Рис. 3. Отношение собственных средств к активам банков и количество банков c минимальными уровнями достаточности капитала с 2005–2013 года

Таким образом, банки, с одной стороны, продолжают активно наращивать объемы своих активов, чему способствует благоприятная макроэкономическая ситуация в стране и развитие многих сегментов рынка банковских услуг, с другой, их стремление к увеличению прибыли влечет за собой нарастающую нехватку капитала. Многие представители отечественных банков хотели бы видеть норматив сниженным до 7–9 % уже сейчас.

Успешность IPO можно оценить тем, насколько число заявок на покупку превысило предложение и разницей между номинальной ценой акции и средневзвешенной ценой размещения.

Прежде чем делать выводы о преимуществах и недостатках IPO в российских условиях, следует рассмотреть практические примеры проведения IPO российских ОАО. В качестве примеров мной выбрано два крупнейших IPO на отечественном фондовом рынке за последние годы. На этих примерах будут сделаны выводы об особенностях проведения IPO в России. Источником информации об IPO послужил известный электронный ресурс «2stocks.ru», на котором можно найти подробные сведения о российских эмитентах и их IPO.

Одним из самых крупных публичных размещений стало IPO «Сбербанка», которые было вторичным размещением. Оно проводилось для частичной приватизации крупнейшего коммерческого российского банка, но с сохранением у государства (Банка России) контрольного пакета в 57,6 %. С этого момента акции Сбербанка стали, наряду с акциями Газпрома, самыми ликвидными на Российском рынке. IPO проводилось с 22 февраля по 24 марта 2007 г. на биржах РТС и ММВБ. Сбербанку удалось разместиться по средневзвешенной цене в 89 руб. за акцию при номинале в 3 руб., было привлечено 8,8 млрд долл. США.

Замыкает тройку самых крупных IPO первичное размещение «ВТБ». При проведении IPO преследовались цели снижения доли государства с сохранением контрольного пакета и повышение прозрачности деятельности второго по размеру коммерческого банка России. IPO ВТБ проходило вскоре после SPO Сбербанка с 9 апреля по 14 мая 2007 г. на LSE, РТС и ММВБ. Общий объём привлечённых средств составил 7,94 млрд долл. США. Размещение прошло по средней цене в 14 коп. за акцию при номинале в 1 коп.. На тот момент после IPO доля государства в капитале ВТБ снизилась до 85,5 %. В последние время Правительством РФ взят курс на дальнейшую приватизацию государственных компаний, в том числе ВТБ, об этом говорит продажа в феврале 2011 г. 2 % пакета государства на биржах РТС и ММВБ, и 8 % Банку Нью-Йорка. Сейчас доля государства составляет 75,5 %, что даёт государству максимальный контроль над банком.

На основе всего вышесказанного можно сделать вывод о том, что IPO является весьма специфическим источником привлечения капитала. Несмотря на кажущуюся бесплатность и безвозмездность этого капитала, собственники могут полностью или частично потерять контроль над компанией, что может привести к негативным последствиям для самой организации и её собственников. IPO выгодно тем компаниям, которые могут удовлетворять требованиям публичной компании, имеют достаточный размер капитала и финансовую устойчивость для прохождения листинга на бирже. Таким образом, резюмируя, можно сказать, что IPO доступно не для каждого крупного ОАО и не всегда. Это очень важный шаг для организации на пути её стратегического финансового развития.

Литература:

1. Аналитический бюллетень «РИАРейтинг» Банковская система России: тенденции и прогнозы. — Режим доступа: http://vid1.rian.ru/ig/ratings/b_banki_13.pdf

2. Аналитический бюллетень «АИЖК» Рынок жилья и ипотечное кредитование в I полугодии 2013 года. — Режим доступа: http://www.ahml.ru/common/img/uploaded/files/agency/reporting/quarterly/report2q2013.pdf