В статье рассматриваются современные проблемы инвестиционно-сберегательного поведения в России. Определены объективные причины низкой инвестиционной активности населения, связанные с низким уровнем доходов и неравномерным распределение богатства. Сделаны выводы о необходимости развития мер государственного регулирования и формирования инструментов стимулирования российских инвесторов.

Ключевые слова: инвестиции, сбережения, финансовый рынок, сберегательное поведение, финансы населения, финансовая грамотность, регулирование.

Формирование финансово-ресурсной базы инвестиционного процесса является традиционной и не теряющей актуальности проблемой российской экономики, характеризующей стабильно низкий уровень эффективности финансовой системы, которая не в состоянии обеспечить потребности народного хозяйства устойчивыми источниками финансирования. В кризисных и нестабильных условиях функционирования в российской экономике прерываются финансовые потоки, чрезмерно зависимые от мировых рынков капитала и поведения крупных иностранных инвесторов. Перспективным способом решения проблемы является мобилизация внутренних источников финансовых ресурсов, и прежде всего путем развития механизмов вовлечения сбережений населения в инвестиционно-финансовые процессы. Известно, что в странах с устойчивой рыночной экономикой инвестиционной активности населения уделяется особое внимание, а рост ВВП как основного показателя экономического развития страны связывается не только с величиной совокупных сбережений, но также с наличием адекватных финансовым потребностям физических лиц инструментов, гарантирующих сохранность и прирост индивидуальных накоплений. Поэтому национальные правительства стремятся создать стимулы для формирования сбережений и эффективные механизмы, которые позволили бы регулировать инвестиционную активность населения в интересах аккумулирования и действенного использования в экономике финансовых ресурсов населения.

Сберегательно-инвестиционное поведение населения направлено на финансовое обеспечение долгосрочных потребностей домашнего хозяйства и извлечение дохода из размещенных средств. Оно основывается на ряде объективных и субъективных параметров хозяйственной деятельности физических лиц, в числе которых особое внимание следует уделять уровню благосостояния домохозяйств, характеризующему текущий доход, объем и состав сбережений, опыту инвестиционной деятельности, и степени информированности населения о возможностях финансовых вложений [4, с. 119].

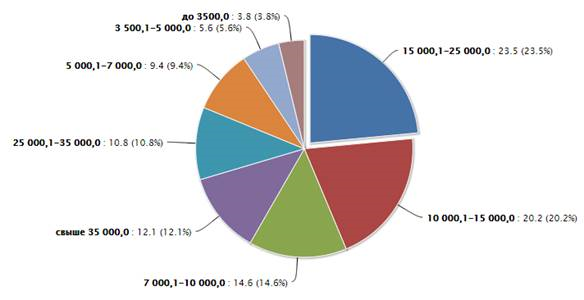

Для характеристики уровня благосостояния российского населения можно обратиться к данным Федеральной службы государственной статистики, согласно которым средние денежные доходы на душу населения в мае 2015 года составили 27656 руб., что на 5,5 % больше чем в мае 2014 года. В то же время реальные располагаемые денежные доходы, рассчитываемые как доходы за вычетом обязательных платежей и скорректированные на индекс потребительских цен, в мае 2015 года снизились на 6,4 % по сравнению с соответствующим периодом предыдущего года [5]. По представленным на рисунке 1 данным видно, что по итогам 2014 года лишь 12 % населения России обладают среднемесячными доходами свыше 35 000 рублей.

Рис. 1. Распределение населения по уровню доходов, 2014 г. [10]

Представленные в публикациях российских экономистов теоретический анализ содержания и структуры заработной платы [9, с. 101], а также эмпирические исследования формирования и распределения доходов населения [3, с. 178] позволяют сделать вывод о том, что сложившийся в России механизм распределения доходов не соответствует принципам социально-ориентированной экономики, приводит к углублению социального неравенства и увеличению роли социальных трансфертов в бюджетах домашних хозяйств.

Одним из последствий неравномерного распределения доходов является углубление экономического неравенства, проявляющегося в том, что меньшинство населения владеет большей частью национального богатства, и различные категории населения имеют неодинаковый доступ к социально значимым благам, дефицитным ресурсам, ликвидным ценностям [6, с. 214]. Для характеристики степени неравномерности распределения национального богатства как материальной основы сбережений и инвестиций в экономике приведем данные масштабного международного исследования, ежегодно проводимого транснациональной страховой компанией Allianz SE. Это рейтинг стран по объему чистых финансовых активов на душу населения, которые рассчитываются как сумма всех банковских депозитов и ценных бумаг (т. е. основных форм организованных сбережений) за вычетом финансовых обязательств (кредитной задолженности населения). В 2012 г. Россия занимала 45 место в мире по данному показателю с объемом финансовых активов на душу населения 1,7 тыс. евро (для сравнения, в США, которые занимали 2-ое место, данный показатель составил 100,7 тыс. евро). По итогам 2013 г. среднедушевой объем богатства в России увеличился незначительно — до 1,8 тыс. евро, а в США вырос до 119,6 тыс. евро [14, с. 123].

В соответствии с проведенными компанией расчетами, в 2013 г. примерно 55 % финансовых активов в России находилось в руках 10 % населения. Это самый высокий показатель среди стран Восточной Европы [14, с. 45]. Демонстрируя тенденцию к росту данного показателя с 2000 г., Россия, наряду с США, Германией, Великобританией и Индией, попадает в число обществ с «элитарной» структурой, где богатейшие 10 % населения владеют более чем половиной финансовых активов, и их доля постепенно увеличивается. По информации Национального агентства финансовых исследований, в 2015 г. 54 % россиян не делают никаких сбережений, предпочитая сразу тратить имеющиеся средства на покупку товаров и оплату услуг. Этот показатель увеличился втрое по сравнению с 2009 г., когда от сбережений отказывались 17 % опрошенных [2].

Таким образом, объективно инвестиционная активность физических лиц в России сдерживается негативными тенденциями в развитии инвестиционно-сберегательного потенциала населения. В то же время даже имеющиеся у домохозяйств сбережения в незначительной степени интегрированы в финансовую систему страны. Так, российское население в целом предпочитает банковские вклады и покупку недвижимости более рискованным, но потенциально более доходным операциям с ценными бумагами и инвестициям в развитие собственного дела (таблица 1). Если рассматривать привлекательность вкладов с позиции их роли в формировании финансово-инвестиционной базы банковского сектора, то важно понимать, какие параметры банковских депозитов привлекают вкладчиков, чтобы осознавать ориентиры для активных (инвестиционных) операций коммерческих банков.

Таблица 1

Какие из способов вложения денег представляются Вам сейчас наиболее надежными? (%, возможны 3 ответа) [8]

|

1 кв. 2012 |

3 кв. 2012 |

1 кв. 2013 |

3 кв. 2013 |

1 кв. 2014 |

3 кв. 2014 |

|

|

Покупка недвижимости |

49 |

54 |

46 |

49 |

51 |

51 |

|

Открытие счета в Сбербанке |

28 |

27 |

30 |

28 |

31 |

26 |

|

Покупка золота, драгоценностей |

24 |

27 |

21 |

22 |

20 |

19 |

|

Накопления денег в рублях и хранение их в наличном виде |

12 |

11 |

12 |

13 |

16 |

13 |

|

Покупка иностранной валюты и её хранение |

5 |

9 |

10 |

9 |

11 |

11 |

|

Открытие счета в коммерческом банке |

5 |

4 |

5 |

5 |

7 |

5 |

|

Покупка акций предприятий |

6 |

6 |

7 |

6 |

6 |

6 |

|

Вклады в пенсионные фонды |

4 |

6 |

9 |

3 |

4 |

5 |

|

Паевые инвестиционные фонды (ПИФ) |

1 |

2 |

3 |

2 |

3 |

4 |

|

Другое |

4 |

3 |

6 |

3 |

2 |

2 |

Российские экономисты отмечали противоречивый характер финансового поведения россиян в условиях нестабильности макроэкономической финансово-кредитной среды, когда даже при почти нулевой доходности домашние хозяйства уверенно открывают банковские вклады [13, с. 142]. При этом следует рассматривать совокупность причин, которые, предопределяя индивидуальные инвестиционные решения домашних хозяйств, формируют направленность инвестиционно-сберегательного поведения населения в целом. На наш взгляд, наиболее общими факторами, определяющими динамику инвестиционной активности населения в современных условиях, являются недостаточный уровень финансовой грамотности населения [12, с. 104] и неполное использование возможностей государственного регулирования инвестиционной деятельности в части защиты интересов индивидуальных инвесторов.

Наиболее известной формой регулирования инвестиционно-сберегательного поведения населения, воздействующей на критерии принятия финансовых решений, являются страхование банковских вкладов и система налоговых вычетов. Несмотря на наличие некоторых недостатков в работе российской системы страхования вкладов [7, с. 58], она гарантирует частным лицам защиту сбережений и позволяет рассматривать банковские вклады (до определенного лимита) как практически безрисковый вариант использования средств. Налоговые вычеты направлены на поддержание населения при решении жилищных проблем и до недавнего времени практически не могли рассматриваться как стимул для трансформации сбережений в инвестиции посредством традиционных инструментов финансового рынка.

В 2015 году в России запущен новый инструмент регулирования, основанный на налоговых вычетах и предназначенный для повышения привлекательности частных инвестиций в инструменты фондового рынка — индивидуальный инвестиционный счет (ИИС). Он представляет собой счет внутреннего учета, который предназначен для обособленного учета денежных средств, ценных бумаг клиента — физического лица, обязательств по договорам, заключенным за счет указанного лица [1]. Индивидуальные инвестиционные счета могут быть двух типов. Первый тип подразумевает, что налогоплательщик сможет ежегодно получать налоговый вычет по налогу на доходы физических лиц в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет. Вычет делается по ставке НДФЛ, соответственно максимальная сумма вычета в год составит 52 тысячи рублей. Второй тип ИИС предполагает, что клиент сможет получить налоговый вычет по операциям с ценными бумагами по окончанию действия договора ИИС, то есть не менее чем через 3 года. Этот тип не предполагает наличие налогооблагаемого дохода. Таким образом, ИИС как элемент регулирования инвестиционно-сберегательной активности населения направлен на привлечение долгосрочных средств на финансовый рынок.

Для повышения привлекательности инструментов фондового рынка с позиции инвестиционных решений частных лиц Национальная ассоциация участников фондового рынка (НАУФОР) подготовила предложения по созданию системы страховании инвестиций физических лиц на рынке ценных бумаг [11]. Они предполагают создание компенсационного фонда, предназначенного для владельцев индивидуальных инвестиционных счетов, покрывающего возможные потери непрофессиональных инвесторов на рынке ценных бумаг в пределах определенной суммы.

Таким образом, в условиях неравномерного распределения доходов населения и непопулярности активных форм инвестирования (за исключением банковских вкладов) российское правительство должно уделять внимание развитию механизмов регулирования инвестиционно-сберегательного поведения физических лиц, стимулируя их мерами информационного и финансово-налогового характера к инвестированию временно свободных средств в финансовые инструменты внутреннего рынка капитала.

Литература:

1. Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг», ст. 10.3. URL: www.consultant.ru

2. Алексеевских А. Треть россиян перестали сберегать деньги // Известия. 19.06.2015. URL: http://izvestia.ru/news/587888

3. Васькина М. Г., Ермакова Т. Н. Формирование и распределение доходов населения в условиях макроэкономической нестабильности // Путь в науку. Горизонты экономической науки. — Ростов н/Д: Изд-во «Содействие-XXI век», 2014.

4. Давыденко И. Г. Состав финансов населения и индикаторы измерения его финансового потенциала // Приоритеты инновационного развития финансовой системы России. — М.: Вузовская книга, 2013.

5. Информация о социально-экономическом положении России — 2015 // Федеральная служба государственной статистики. URL: http://www.gks.ru/

6. Кравченко А. И. Основы социологии и политологии: учебник для бакалавров. — М.: Проспект, 2014.

7. Савенко О. Л., Малышевская М. В., Петруня О. А. Система страхования вкладов населения в России: содержание и направления совершенствования // Финансовые аспекты модернизации экономики России. — Ростов н/Д: Изд-во «Содействие-XXI век», 2014.

8. Сбережения и инвестиции: вкладываем в недвижимость // ВЦИОМ, 2015. URL: http://wciom.ru/index.php?id=236&uid=115115

9. Стрельченко Е. А. Структура заработной платы в условиях формирования новой модели оплаты труда // Экономическая политика хозяйственного роста. Тематический сборник научных трудов. — Ростов-на-Дону, 2014.

10. Уровень жизни населения // Федеральная служба государственной статистики. URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/

11. Царева Л., Кузнецов И. Страховка по фондовому счету // Коммерсантъ. 2015. № 76. URL: http://www.kommersant.ru/doc/2718978

12. Шевченко Д. А., Давыденко А. В. О содержании и взаимосвязи понятий «финансовая грамотность» и «финансовая культура» // Финансовые аспекты модернизации экономики России: Сборник статей. — Ростов н/Д: Содействие-XXI век, 2014.

13. Шевченко Д. А., Давыденко А. В. Финансовая грамотность населения как фактор сберегательного поведения домашних хозяйств // TERRA ECONOMICUS. — 2013. — Том 11. — № 4.2.

14. Allianz Global Wealth Report 2014. — München: Allianz, 2014. URL: https://www.allianz.com/en/economic_research/publications/specials_fmo/agwr14e.html