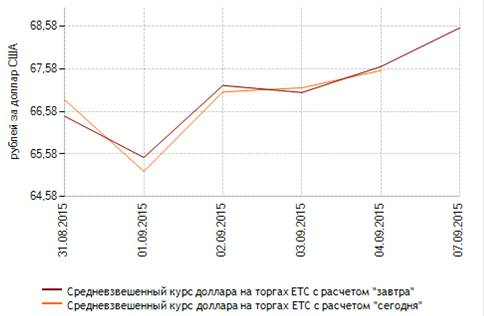

Проблемы анализа кредитоспособности являются чрезвычайно актуальными для российских кредитных организаций в настоящее время. Это связано со многими факторами. Во-первых, деятельность финансового и непосредственно банковского сектора нашей страны сейчас сопряжена со многими вызовами. Текущая внешнеэкономическая ситуация характеризуется существенной степенью неопределенности и формирует потенциальные риски для российской экономики и финансовой системы. Наряду с макроэкономическими факторами риска, связанными прежде всего с ухудшением перспектив роста экономик еврозоны и Китая, существенную роль играют геополитические риски, обусловленные ситуацией на Украине. Влияние глобальных рисков на финансовую стабильность в России осуществляется по нескольким каналам. Конъюнктура мировых товарных рынков, прежде всего нефти, определяет объем значительной доли экспортных доходов, нефтегазовых доходов бюджета, а также динамику валютного курса. За последний месяц наблюдался резкий скачок курса доллаора США (рисунок 1).

Рис. 1. Средневзвешенный курс доллара США на торгах ЕС [1]

Значимым каналом прямого воздействия глобальных рисков на финансовую стабильность являются потоки капитала частного сектора.

Активные вложения международных инвесторов в локальные финансовые активы и недвижимость обусловили в ряде стран появление признаков пузырей, а также избыточный леверидж финансовых институтов. В России наблюдается чистый отток частного капитала (61 млрд. долларов США в 2013 году и 85,2 млрд. долларов США за январь-сентябрь 2014 года), который в значительной степени обусловлен накоплением иностранных активов российского нефинансового сектора, в том числе в форме прямых инвестиций (43,2 млрд. долларов США за январь — сентябрь 2014 года), а также спросом на наличную иностранную валюту (15,1 млрд. долларов США за тот же период) [2].

Негативным фактором стало усиление напряженности на Украине и введение секторальных санкций в отношении российских банков и компаний со стороны США, ЕС и ряда других стран. Прямым эффектом санкций является потеря доступа компаний, попавших под санкции, к внешнему рынку — источнику относительно дешевых и долгосрочных средств. Косвенный эффект санкций связан в том числе с тем, что, во избежание их более широкой трактовки властями США и ЕС и опасаясь возможного распространения ограничений на более широкий круг российских компаний, иностранные контрагенты предпочитают минимизировать свои риски, в частности они:

- ограничивают рефинансирование внешних заимствований — не только компаний, попавших под санкции, но в ряде случаев и других российских заемщиков;

- снижают лимиты на российские банки даже по операциям, не подпадающим под ограничения (свопы и краткосрочные кредиты);

- увеличивают цикл проведения платежей в иностранной валюте (в результате процедур проверки происходят задержки платежей длительностью от нескольких часов до нескольких дней).

Кроме того, иностранные рейтинговые агентства прекратили присваивать рейтинги новым инструментам компаний, попавших под санкции, что ограничивает эмитентов в размещении облигаций среди институциональных инвесторов, которые обязаны осуществлять вложения в облигации с рейтингом не ниже определенного уровня.

Во-вторых, в настоящее время высоки кредитные риски банковских организаций.

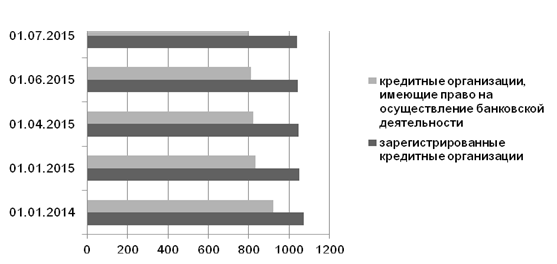

Вышеописанные негативные факторы привели к изменению в институциональных характеристиках банковского сектора. По данным ЦБ РФ, количество зарегистрированных кредитных организаций в РФ снизилось с 1071 в 01.01.2014 г. до 1040 на 01.07.2015 г., а количество кредитных организаций, имеющих право на осуществление банковских операций, снизилось за тот же период на 13,7 % (динамика представлена на рисунке 2).

В сложившейся непростой ситуации банковские организации вынуждены более внимательно относиться к оценке кредитоспособности потенциальных заемщиков. Данная задача осложняется нестабильным финансовым положением многих предприятий, работающих в РФ.

Рис. 2. Количество кредитных организаций в РФ

По данным Федеральной службы государственной статистики РФ, по итогам 1 полугодия 2015 года 31,2 % организаций были убыточными, хотя данная доля снизилась по отношению к аналогичному периоду 2014 года (по итогам 1 полугодия 2014 года доля убыточных организаций составляла 32,4 %) [3]. Наибольший процент убыточных организаций наблюдается в отрасли сухопутного транспорта (54,7 %), наименьший — в транспортировке по трубопроводам (13,8 % от общего числа организаций отрасли). Показатели убыточности по отраслям, на наш взгляд, следует учитывать при оценке кредитоспособности потенциальных заемщиков.

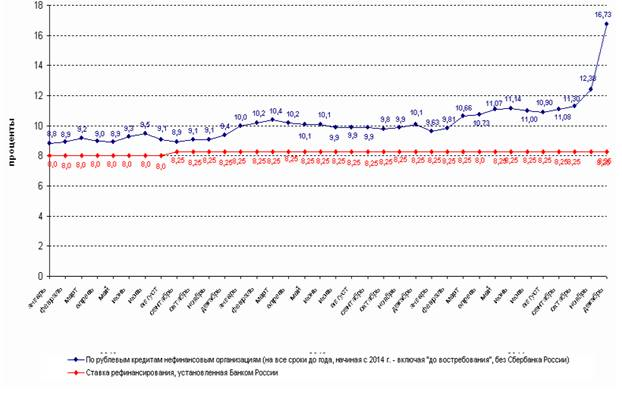

Непростая ситуация на финансовых рынках повлекла за собой резкий рост ставок по кредитам, которые растут вне зависимости от динамики ставки рефинансирования ЦБ РФ (рисунок 3).

В итоге произошедшие изменения во внешней и внутренней среде банковского сектора не моги не повлиять на финансовые результаты деятельности кредитных организаций. С 2013 года, по данным Федеральной службы государственной статистики РФ, объем прибыли, полученной действующими кредитными организациями, сократился на 42 % — с 1011889 млн. руб. за 2012 год до 589141 млн. руб. в 2014 году.

Рис. 3. Средневзвешенные ставки по кредитам, предоставленным финансовыми организациями и ставка рефинансирования ЦБ РФ, % [4]

Вместе с тем, объем выданных кредитов кредитными организациями за период с начала 2014 года значительно вырос — с 40535,3 млрд. руб. до 51223,2 млрд. руб., рост составил 26,4 %.

Как видно из данных таблицы 1, объем кредитования юридических лиц за период с начала 2014 года вырос на 30,6 %, в то время как кредитование физических лиц возросло на 7,7 %. Очевидно, что банки стали больше доверять корпоративным клиентам. Это вполне обоснованно, учитывая данные роста просроченной задолженности. В то время, как доля просроченной задолженности по кредитованию юридических лиц составляет на 01.07.2015 года 5,86 % от общего объема кредитования, просроченная задолженность по кредитам физическим лицам составляет 7,52 %.

В целом же данные роста просроченной задолженности говорят о серьезном ухудшении кредитоспособности заемщиков:

- объем просроченной задолженности по кредитам нефинансовых организаций вырос за рассматриваемый период на 84,3 % — с 933,7 млрд. руб. на 01.01.2014 г. до 1720,5 млрд. руб. на 01.07.2015 г., в то время как общий объем кредитования данного вида клиентов вырос только на 30,6 %;

- объем просроченной задолженности физических лиц вырос чуть меньше — на 83,1 % — с 440,3 млрд. руб. до 806,3 млрд. руб., в то время как объем выданных кредитов возрос всего на 7,7 %.

Таблица 1

Динамика просроченной задолженности по субъектам кредитования (в млрд. руб.)

|

Наименование показателя |

01.01. 2014 |

01.01. 2015 |

01.04. 2015 |

01.06. 2015 |

01.07. 2015 |

|

Кредиты и прочие ссуды, всего |

40535,3 |

52115,7 |

51442,4 |

50311,1 |

51223,2 |

|

Темп роста базисный, % |

100,0 |

128,6 |

126,9 |

124,1 |

126,4 |

|

Из них: кредиты и прочие размещенные средства, предоставленные нефинансовым организациям |

22499,2 |

29536 |

29631,6 |

28879,3 |

29384,4 |

|

Темп роста базисный, % |

100,0 |

131,3 |

131,7 |

128,4 |

130,6 |

|

В т. ч. просроченная задолженность |

933,7 |

1250,7 |

1487,6 |

1662,6 |

1720,5 |

|

Темп роста базисный, % |

100,0 |

134,0 |

159,3 |

178,1 |

184,3 |

|

Доля задолженности, % |

4,15 |

4,23 |

5,02 |

5,76 |

5,86 |

|

Из них: кредиты и прочие размещенные средства, предоставленные физическим лицам |

9957,1 |

11329,5 |

10940,8 |

10773,9 |

10726,8 |

|

Темп роста базисный, % |

100,0 |

113,8 |

109,9 |

108,2 |

107,7 |

|

В т. ч. просроченная задолженность |

440,3 |

667,5 |

758,5 |

792,3 |

806,3 |

|

Темп роста базисный, % |

100,0 |

151,6 |

172,3 |

179,9 |

183,1 |

|

Доля задолженности, % |

4,42 |

5,89 |

6,93 |

7,35 |

7,52 |

Примечание: Рассчитано автором по данным [6]

Динамика общей суммы просроченной задолженности представлена в таблице 2.

Таблица 2

Динамика общей суммы просроченной задолженности (в млрд. руб.)

|

Наименование показателя |

01.01. 2014 |

01.01. 2015 |

01.04. 2015 |

01.06. 2015 |

01.07. 2015 |

|

Нефинансовые организации |

933,7 |

1250,7 |

1487,6 |

1662,6 |

1720,5 |

|

Физические лица |

440,3 |

667,5 |

758,5 |

792,3 |

806,3 |

|

Кредитные организации |

11,3 |

44,3 |

37,8 |

29,2 |

30,3 |

|

Итого |

3399,3 |

3977,5 |

4298,9 |

4499,1 |

4572,1 |

|

Темп роста цепной, % |

|

117,0 |

108,1 |

104,7 |

101,6 |

|

Темп роста базисный, % |

100,0 |

117,0 |

126,5 |

132,4 |

134,5 |

Как видно из представленных данных, общая сумма просроченной задолженности с 01.01.2014 г. по 01.07.2015 г. выросла на 34,5 % с 3399,3 млрд.руб. до 4572,1 млрд.руб., в то время как общая сумма кредитования выросла на 26,4 %. Таким образом, просроченная задолженность растет опережающим темпом.

Структура просроченной задолженности показана на рисунке 4.

Рис. 4. Структура просроченной задолженности, млрд. руб.

Подводя итог проведенному анализу, можно сделать вывод о том, что кредитоспособность заемщиков в РФ под воздействием внешних и внутренних рисков существенно ухудшилась, что вызывает необходимость систематически проводить оценку кредитоспособности потенциальных заемщиков со стороны кредитных организаций, что требует разработки методики, адаптированной к конкретному экономическому субъекту.

Особенно важно представляется уделять внимание кредитоспособности заемщиков в условиях Калининградского региона, поскольку здесь наблюдаются дополнительные негативные факторы, представляющие угрозы кредитоспособности потенциальных заемщиков, а именно:

- эксклавность региона, о чем упоминалось в трудах многих ученых — регионалистов, в том числе Л. Б. Самойлова указывала на данный факт, препятствующий быстрому росту экономики области в ряде своих трудов [7,8];

- окончание режима Особой экономической зоны в 2016 году;

- сильная зависимость экономики от курса национальной валюты.

Все эти факторы указывают на необходимость разработки адаптированной методики оценки кредитоспособности потенциального заемщика.

Литература:

1. http://www.cbr.ru/hd_base/?PrtID=micex_doc&pid=finr&sid=m1_4

2. Обзор финансовой стабильности Центрального банка РФ за октябрь 2014 года.

3. http://www.gks.ru/bgd/free/b04_03/IssWWW.exe/Stg/d06/173.htm.

4. http://www.gks.ru/free_doc/new_site/finans/fin32ga.htm.

5. http://www.gks.ru/free_doc/new_site/finans/fin33.doc

6. http://www.cbr.ru/analytics/bank_system/obs_1508.pdf

7. Самойлова Л. Б. Особенности развития институционализма в России: роль калининградского эксклава: научные труды 5-й междунар. научной конференции. «Перспективы экономики калининградского региона и развитие EU”. — Калининград: изд-во ФБГОУ ВПО «КГТУ», 2011.

8. Samoylova L/ The Special Economic Zone as a new institution in Kaliningrad Region of Russia/ Summer Seminar “Institutional requirements for emerging market development in the transitional economics”, occasional paper № 6- new Haven: Yale University? 1998)