Проблемы определения риска и доходности на финансовом рынке

Автор: Кашина Оксана Ивановна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

международная научная конференция «Актуальные вопросы экономических наук» (Уфа, октябрь 2011)

Статья просмотрена: 1778 раз

Библиографическое описание:

Кашина, О. И. Проблемы определения риска и доходности на финансовом рынке / О. И. Кашина. — Текст : непосредственный // Актуальные вопросы экономических наук : материалы I Междунар. науч. конф. (г. Уфа, октябрь 2011 г.). — Уфа : Лето, 2011. — С. 56-59. — URL: https://moluch.ru/conf/econ/archive/11/1017/ (дата обращения: 25.04.2025).

Развитие российской экономики напрямую связано с активизацией инвестиционной деятельности предприятий на финансовом рынке. Однако деятельность на финансовом рынке всегда сопряжена с определенными рисками. Инвесторам, приобретающим ценные бумаги, приходится принимать решения в условиях неопределенности, когда невозможно точно предсказать будущий результат, вследствие чего любому решению присущи определенные риски.

Высокая изменчивость фондового рынка и во многом хаотический характер процессов формирования рыночных цен затрудняет определение доходности, которую получит инвестор, остается возможным рассчитать ожидаемую доходность. Однако, согласно исследованиям, проведенным в данной области, где ожидаемая доходность финансовых активов определяется на основе теории полезности, связано с определенными трудностями. Дело в том, что ожидаемая доходность не поддается непосредственному измерению.

Для того чтобы проанализировать данную проблему, необходимо четко определить понятие риска и доходности. [1, c. 102]

Под риском понимается вероятность получить результат, отличный от ожидаемого. Принимая решение, необходимо учитывать не только ожидаемую эффективность от вложения средств в те или иные ценные бумаги, но и оценивать степень риска инвестиций.

В зависимости от отношения к риску можно выделить две крайние позиции инвесторов.

Первый тип представляют собой инвесторы, полностью игнорирующие риск и принимающие решения, базируясь только на показателях будущей доходности, которая может быть определена только с определенной степенью вероятности. В результате благоприятного стечения обстоятельств можно получить высокий доход. Однако инвестор может понести и серьезные потери, если ситуация будет складываться не в его пользу.

Ко второму типу можно отнести инвесторов, которые избегают риск и предпочитают отказаться от вложений в ценные бумаги и потенциальных будущих доходов, так как нет полной гарантии получения положительного результата. В данной ситуации инвестор застрахован от рисков и возможных потерь. Однако он отказывается и от будущей возможной прибыли, то есть инвестор несет убытки в виде упущенной выгоды.

Таким образом, инвестор должен опасаться риска и принимать его в разумных пределах для осуществления тех или иных вложений, разрабатывая систему оценки и управления рисками.

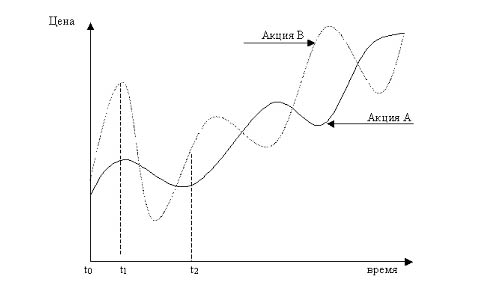

Далее остановимся на принципиальных вопросах оценки риска на примере акций. Если рассматривать инвестиционный процесс за длительный период времени, то акции, как правило, растут в цене, но в краткосрочном периоде рост курсовой стоимости акций происходит неравномерно. На рис. 1 продемонстрировано, что акции компании А и компании В за рассматриваемый период возросли в цене и принесли их владельцам одинаковый доход. Однако в отдельные периоды было снижение курсовой стоимости. Если инвестор купил акции на дату t1, а затем ему потребовались денежные средства, и он продал их в дату t2, то он понес убыток, так как акции в цене упали. При этом убыток по акции В был больше, чем по акции А.

Рис.1 Динамика курсовой стоимости акций компании А и компании В

На представленном рисунке 1 отчетливо видно, что обе акции в цене растут. Однако отклонения курсовой стоимости акции В от среднего значения выше по сравнению с акцией А. [2, c. 145]

Свойство цены акции отклоняться от своего среднего значения называют волатильностью (изменчивостью). По уровню волатильности можно судить о степени рискованности акций. Чем выше волатильность, тем больше риск. Инвесторы по-разному относятся к волатильности. Одни считают волатильность злом и стараются избегать покупки высоко волатильных акций. Другим инвесторы, наоборот, приобретают акции, имеющие высокую волатильность, желая получить высокую доходность. Учитывая, что ценовые колебания по акции В больше чем по акции А, акция В считается более рискованной.

В связи с этим важно оценить степень риска и дать его количественную оценку. При традиционном подходе к оценке риска количественно волатильность измеряется показателем стандартного отклонения (σ), который рассчитывается на основе статистических данных за длительный период времени.

Дадим экономическую интерпретацию данного показателя. Например, среднегодовая доходность акции А за длительный период времени составила 20%, а показатель стандартного отклонения по данной акции равен 32%. На основании статистических исследований доказано, что с вероятностью 68,3% инвестор получит годовую доходность в интервале 20% (так обозначается стандартное отклонение). В нашем примере инвестор с вероятностью 68,3% вправе ожидать финансовый результат от инвестиций в интервале от -12% до +52%.

Однако данный показатель может быть использован в качестве показателя, характеризующего риск финансового актива только в том случае, если распределение фактических доходностей по вероятностям для данной акции было симметричным, то есть подчинялось нормальному закону распределения. В противном же случае, риск финансового актива не может быть оценен путем расчета данного показателя.

Для оценки риска актива существует еще один показатель – это коэффициент вариации (Var), который определяется соотношением стандартного отклонения актива и среднего ожидаемого значения доходности. Данный показатель измеряется в процентах и характеризует, сколько процентов риска приходится на один процент доходности, позволяет сравнивать рискованность активов с разными ожидаемыми доходностями. Поскольку расчет данного показателя основывается на использовании стандартного отклонения и ожидаемой доходности, то мы возвращаемся к ранее указанным проблемам. [3, c. 845]

Важно также подчеркнуть, что немалое влияние на риск инвестирования оказывает временной горизонт.

На длительных периодах инвестирования меняется и волатильность финансовых инструментов. В таблице 1 приведены данные о разбросе значений доходности ценных бумаг за различные периоды владения.

В таблице 1 приведены данные по акциям крупных компаний и по государственным долгосрочным облигациям. Если рассматривать вариацию доходности каждого года за рассматриваемый период, то разброс годовых значений доходности по акциям очень большой: от +54% до -43,3%. По облигациям доходность колеблется от +40,4% до -9,2%, но максимальные потери, все-таки, ограничены 9,2%. Поэтому на годовом отрезке инвестирования более предпочтительными выглядят облигации.

Таблица 1

|

Вариация годовой доходности за период |

73 однолетних периода |

69 пятилетних периодов |

64 десятилетних периода |

54 двадцатилетних периода |

||||

|

Акции |

Облигации |

Акции |

Облигации |

Акции |

Облигации |

Акции |

Облигации |

|

|

Максимальная |

54 |

40,4 |

24,1 |

21,6 |

20,1 |

15,6 |

17,7 |

11,1 |

|

Средняя |

11,2 |

5,3 |

10,3 |

4,5 |

10,1 |

4,6 |

10,5 |

4,9 |

|

Минимальная |

-43,3 |

-9,2 |

-12,5 |

-2,1 |

-0,9 |

0,1 |

3,1 |

0,7 |

Если же рассматривать 10-летний период инвестирования, то доходность по акциям варьировалась от +20,1% до -0,9%, то есть разброс показателей значительно меньше. На 20-летнем отрезке вариация доходностей акций еще меньше, при этом ни из периодов не был убыточным. Следует отметить, что за этот период по акциям все показатели доходности: максимальная, средняя и минимальная превысили аналогичные показатели облигаций. [1, c. 103]

Таким образом, временной горизонт существенным образом меняет представление о степени риска финансовых инструментов.

На длительных временных отрезках возникает другой вид риска, который обычно игнорируется инвесторами, а именно, риск инфляции. В первую очередь это относится к инструментам с фиксированной доходностью: депозитам и облигациям, которые традиционно считаются менее рискованными. Инфляция превращает эти низко рискованные финансовые инструменты в достаточно рискованные. Однако даже если удастся снизить инфляцию, и ставки по облигациям и депозитам будут превышать уровень инфляции, риск инвестиций в инструменты с фиксированной доходностью на длительную перспективу сохраняется. При этом он значительно выше, чем по акциям. Рассмотрим следующий пример:

Объем инвестирования = 10 млн. руб.

Срок

инвестирования = 20 лет

Финансовый

инструмент: депозитный вклад

Инфляция

по пятилетиям: 1–5 гг. = 7%; 6–10 гг. = 6%; 11–15

гг. = 5%; 16-20 гг. = 4%.

При этом в расчетах принято, что ставки по депозиту превышают уровень инфляции. Но даже при таком благоприятном для российской действительности предположении денежные накопления инвестора обесцениваются.

Таким образом, при длительных сроках инвестирования волатильность акций не имеет существенного значения, а на первый план выдвигается риск инфляционного обесценения накоплений. Инфляция превращает «безрисковые» инвестиции в высоко рискованные.

Определяя проблемы оценки доходности финансовых активов можно выделить следующие.

Во-первых, основываясь на временном ряде фактических доходностей, путем расчета математического ожидания, мы можем лишь определить интервал, в котором будет находиться доходность.

Во-вторых, существующие модели оценки финансовых активов, например, САРМ, которая демонстрирует тесную связь между нормой доходности и риском финансового инструмента, плохо применима для прогноза будущей доходности. Дело в том, что данная модель содержит предположения, далекие от реалий торговли на финансовом рынке, например, предположение об однородности ожиданий всех инвесторов. [3, c. 867]

Таким образом, существующие проблемы определения риска и доходности финансовых активов открывают перспективы исследований в описании оценивания активов на финансовом рынке.

-

- Литература:

Кашина О.И., Петров С.С. «Совершенствование методики прогнозирования доходности финансовых активов на основе мониторинга предпочтений инвесторов»: Промышленное развитие России: проблемы, перспективы: Сборник статей по материалам VIII Международной научно-практической конференции преподавателей, ученых, специалистов, аспирантов, студентов: В 4 т. - Н. Новгород: ВГИПУ, 2010. - 235 c.

Сосhrane J.H. «Asset pricing» . Princeton University Press. 2000 - 462 р.

Шарп У.Ф., Александер Г.Дж., Бэйли Дж.В. «Инвестиции»: пер. с англ. - М.: «Инфра-М». 1998. –ХII, 1028 с.