Современное состояние и проблемы развития кредитования малого и среднего бизнеса

Автор: Курбанова Айна Абдулаевна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

IV международная научная конференция «Проблемы современной экономики» (Челябинск, февраль 2015)

Дата публикации: 30.01.2015

Статья просмотрена: 7222 раза

Библиографическое описание:

Курбанова, А. А. Современное состояние и проблемы развития кредитования малого и среднего бизнеса / А. А. Курбанова. — Текст : непосредственный // Проблемы современной экономики : материалы IV Междунар. науч. конф. (г. Челябинск, февраль 2015 г.). — Челябинск : Два комсомольца, 2015. — С. 51-56. — URL: https://moluch.ru/conf/econ/archive/132/7186/ (дата обращения: 25.04.2025).

Малое и среднее предпринимательство в России на сегодняшний день — важнейшая сфера экономики в целом, основные показатели которой имеют тенденцию к постоянному росту, способствуют снижению безработицы, обеспечению занятости, развитию конкуренции, увеличения налоговых поступлений в госбюджет, повышению жизненного уровня населения.

Несмотря на это, малое и среднее предпринимательство в Российской Федерации слабо развито. Фактически пребывает в состоянии стагнации. К сожалению, для этого сектора экономики еще не созданы столь благоприятные условия для его развития. Значительная часть российских предприятий МСБ не выдерживают конкуренции уже после первых лет работы и «сходят с дистанции».

В среднем, ежегодно число фирм малого бизнеса увеличивается на 9 %, а закрывается из уже работающих — 7 %. В последнее время наметилась тенденция вывода капитала малого и среднего бизнеса за рубеж. Отток капитала из этой сферы бизнеса — большая новая проблема для России.

Аналитики считают, что эта тенденция продолжится, и называют причины: плохая доступность кредитов; тяжелое налоговое бремя; изменения в российском законодательстве, которые невыгодны малому бизнесу; значительное повышение в крупных городах ставок арендных платежей.

Что касается изменений в российском законодательстве. В Госдуму внесли законопроект с поправками в Налоговый кодекс, т. е. в России готовятся к введению ежеквартальных муниципальных сборов с малого бизнеса. Их могут обязать выплачивать от 6 до 600 тысяч рублей каждый квартал (не год!). Малый и средний бизнес чутко реагирует на изменение налогообложения. В связи с внешнеполитическими и экономическими факторами, в сегменте малого и среднего бизнеса прибыльных компаний становится все меньше. Ситуация для многих предпринимателей сейчас действительно очень тяжелая. Малый бизнес в России сейчас слаб, он страдает от нехватки средств. В 2014 году образовалась кредитная просроченная задолженность в этом секторе экономики (Чем платить за кредит, если нет денег?). А тут еще и сборы. Предприятия малого и среднего бизнеса наоборот начнут закрываться в удвоенном темпе. В условиях кризиса, наоборот, малый и средний бизнес нужно освобождать от налогов, хотя бы частично.

Одна из наиболее актуальных проблем для субъектов малого и среднего предпринимательства заключается в том, что они не обладают финансовыми ресурсами для осуществления своей хозяйственной деятельности. Решением данной проблемы может стать возможность получения кредита, как можно, с более низкой процентной ставкой и, как можно, на более длительный срок.

Ситуация с выдачей таких кредитов в России всегда была непроста. ФЗ № 209 «О развитии малого и среднего предпринимательства в Российской Федерации» не предполагает для субъектов МСБ предоставления льготных кредитов на специальных условиях. Таким образом, решение проблем кредитования малого и среднего бизнеса становится задачей банковских организаций, а также органов местной власти.

Сейчас ключевой вопрос в том, каким образом можно стимулировать развитие малого и среднего бизнеса, потому что для модернизации российской экономики — это один из ключевых резервов, который еще недостаточно используется.

По данным Министерства экономического развития и торговли РФ, малый и средний бизнес нуждается в 30 млрд. кредитов ежегодно, но получает только 10–15 % от этой суммы. От общего объема всех выдаваемых кредитов только 6 % выдается малому и среднему бизнесу. Доступ предприятий малого и среднего бизнеса (МСБ) к кредитным средствам в текущем году усложнился, а для ряда компаний он практически закрыт. В течение текущего года отмечается ужесточение требований банков к заемщикам. Если ранее оформление кредита занимало месяц, то в текущем году — 2,5–3 месяца.

Таблица 1

Динамика объемов кредитов, предоставленных малому и среднему бизнесу в 2012–2014 гг.

|

|

млрд. руб. |

Темп прироста в 2013 году относительно 2012 года |

Темп прироста в 2014 году относительно 2013 года |

||

|

2012 год |

2013 год |

2014 год |

|||

|

1 января |

6 055 |

6 943 |

8 064 |

+ 14,7 |

+ 16,1 |

|

1 апреля |

1 435 |

1 663 |

1 839 |

+ 15,9 |

+ 10,6 |

|

1 июля |

3 180 |

3 604 |

3 834 |

+ 13,3 |

+ 6,4 |

|

1 октября |

4 911 |

5 729 |

5 690 |

+ 16,7 |

- 0,7 |

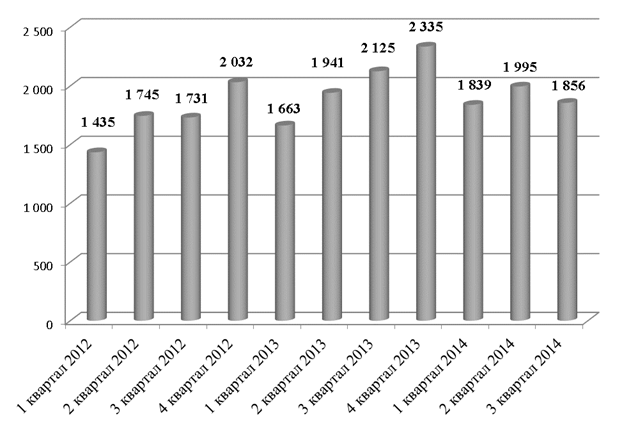

Объемы выданных кредитов малому и среднему бизнесу с каждым годом растут, но медленными темпами. (Табл.1.) Так, общий объем предоставленных кредитов субъектам малого и среднего предпринимательства в России на 1 октября 2014 года составил 5,7 трлн. руб., что на 0,7 % меньше, чем за аналогичный период прошлого года. В последней колонке видно, что с января по октябрь 2014 года наблюдается снижение объема выданных кредитов, т. е. темпы кредитования замедляются. Грандиозного снижения нет. Скорее, топтание на одном месте.

Рис. 1. Поквартальная динамика объемов кредитов, предоставленных малому и среднему бизнесу

Кредитный портфель по кредитам МСБ в этом году по сравнению с 2013 годом незначительно увеличился, но в течение года темпы прироста идут вниз. (Табл.2.) За период с 1 января по 1 октября 2014 года наблюдается снижение. Причиной этому послужило снижение спроса на кредитные ресурсы со стороны малого и среднего бизнеса вследствие роста стоимости кредитов: сказались повышение ключевой ставки Банка России и ухудшение доступа банков к западным рынкам капитала.

Таблица 2

Динамика размера кредитного портфеля МСБ в 2012–2014 гг.

|

|

млрд. руб. |

Темп прироста в 2013 году относительно 2012 года |

Темп прироста в 2013 году относительно 2012 года |

||

|

2012 год |

2013 год |

2014 год |

|||

|

1 января |

3 843 |

4 494 |

5 161 |

+ 16,9 |

+ 14,8 |

|

1 апреля |

4 009 |

4 647 |

5 314 |

+ 15,9 |

+ 14,3 |

|

1 июля |

4 226 |

4 873 |

5 357 |

+ 15,3 |

+ 9,9 |

|

1 октября |

4 345 |

5 079 |

5 116 |

+ 16,9 |

+ 0,7 |

В первом полугодии 2014 года снижение экономической активности и ухудшение финансового состояния малого и среднего бизнеса (МСБ) привели к ускорению роста просроченной задолженности в этом сегменте (Рис.2.). В ответ банки начали устанавливать более высокие требования к клиентам и сокращать беззалоговое кредитование — один из основных драйверов роста рынка последние два года.

Рис.2. Динамика объемов задолженности по кредитам малому и среднему бизнесу в 2009–2014 гг.

Основные негативные тенденции на рынке кредитования МСБ на данный момент объясняются стремлением банков снизить свои риски и «укротить» рост просроченной задолженности. В связи с этим крупные банки, применяющие механизмы «кредитной фабрики» и соответственно более подверженные росту просроченной задолженности, снизили свою активность на рынке. Этому также поспособствовало желание банков сконцентрироваться на привлечении клиентов из числа крупного бизнеса, которые потеряли возможность фондироваться за границей. В результате доля топ-10 банков по активам в совокупном объеме предоставленных кредитов снизилась в I полугодии на 3 п.п. до 50 % (Табл.3.).

По объему выданных кредитов малому и среднему бизнесу в 1 полугодии 2014 года лидирует ОАО «Сбербанк России». Второе место, не менее стабильно, занимает банк «ВТБ-24». По процентному соотношению, объем выданных кредитов МСБ у банка «Возрождение» снизился — на 2,1 % до 119 765 млрд руб., что соответствует третьему месту.

Таблица 3

ТОП-10 банков по объемам выданных кредитов МСБ по итогам 1 полугодия 2014 года

|

№ |

Банк |

Объем кредитов, выданных МСБ, млн. руб. |

Темп прироста, 1П2014/1П2013, % |

|

|

За 1П2014 |

За 1П2013 |

|||

|

1 |

392 696 |

319 062 |

23.1 |

|

|

2 |

213 060 |

177 444 |

20.1 |

|

|

3 |

119 765 |

122 285 |

-2.1 |

|

|

4 |

73 906 |

79 299 |

-6.8 |

|

|

5 |

50 862 |

50 119 |

1.5 |

|

|

6 |

50 005 |

32 764 |

52.6 |

|

|

7 |

29 540 |

21 054 |

40.3 |

|

|

8 |

25 951 |

27 136 |

-4.4 |

|

|

9 |

24 886 |

33 458 |

-25.6 |

|

|

10 |

23 764 |

24 754 |

-4.0 |

|

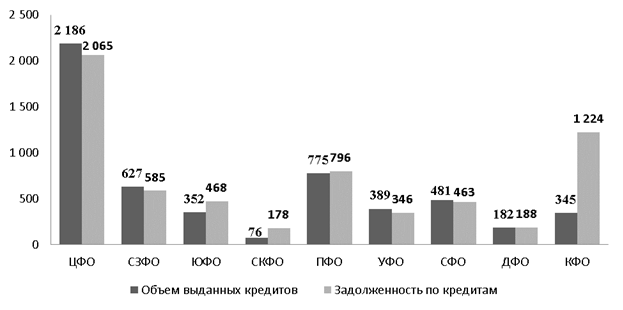

Среди федеральных округов по объемам кредитования и величине просрочки первое место занимает, вполне ожидаемо, Центральный Федеральный Округ. Наименьшие значения обоих показателей у Северо-Кавказского ФО: объем кредитования составил 76 млрд. руб., а объем просроченной задолженности — 178 млрд. руб.

Рис. 4. Банковское кредитование в региональном разрезе по состоянию на 01.09.2014, млрд. руб.

Проблема кредитования малого и среднего бизнеса в нашей стране остается нерешенной на протяжении длительного периода времени. Сейчас в связи с непростой экономической и геополитической ситуацией происходит обострение существующих и появление новых глобальных проблем.

Проблемы кредитования малого и среднего бизнеса всегда были препятствием на пути к его успешному развитию. А успешное развитие бизнеса всегда тормозилось недостатком средств.

Эти проблемы взаимосвязаны. Причём связь эта выражается закономерностью: чем меньше денег есть у предпринимателя, тем меньший кредит он может взять. То есть для малого и среднего предпринимательства доступней всего микрокредитование.

На решения кредитной организации о выдаче займа клиенту влияют три основных фактора:

- финансовое состояние;

- наличие залогового обеспечения;

- кредитная история.

А также ряд дополнительных факторов:

- кредитный счёт в банке;

- прозрачная финансовая отчетность;

- наличие долговременных торговых связей;

- репутация заёмщика и поручительства третьих лиц.

Для решения проблем кредитования бизнеса необходимо комплексный и системный подход. Поддержка должна исходить как со стороны малого и среднего бизнеса, так и государства. Основная же задача банков в условиях развития кредитования — повышение доверия предпринимателей к своим банковским продуктам. Банк тоже заинтересован в процветании малого и среднего бизнеса, поскольку от этого будет зависеть доходность операций кредитования бизнеса.

Малому и среднему бизнесу в нашей стране необходимо дальнейшее развитие по целому ряду направлений. Сюда можно отнести совершенствование системы оценки предприятий малого и среднего бизнеса, создание новых кредитных программ, улучшение условий кредитования, снижение процентных ставок.

Мировой опыт показывает, что малый и средний бизнес выполняет свою существенную функцию в деле повышения эффективности развития экономики. В этой связи процессы кредитования малого и среднего бизнеса должны опираться на мировую практику и использовать положительный опыт, накопленный в этой сфере. Кредитование и финансирование МСБ в настоящее время должно соответствовать требованиям времени, гибко реагируя на вызовы современности.

Литература:

1. Акопян П. А., Маляров А. С., Как кредитовать малый и средний бизнес: российско-итальянский проект//Банковское кредитование. — 2013.-№ 5.

2. Банк и банковские операции: учебник /под ред. О. И. Лаврушина. — М.: КНОРУС, 2012. — 272 с.

3. Гиблова Н. М. Как помочь малому и среднему бизнесу? // Банковское кредитование — 2014.- № 3.

4. Кртян А. С. Проблемы кредитования малого и среднего бизнеса // Молодой ученый. — 2014.

5. Сараев А., Растем по инерции//Банки и деловой мир-2014-№ 5.

6. Официальный сайт Центрального банка РФ www.cbr.ru.