Анализ моделей формирования финансовой стратегии как фактора экономического поведения предприятия

Автор: Агапова Ирина Владимировна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

IV международная научная конференция «Экономика, управление, финансы» (Пермь, апрель 2015)

Дата публикации: 17.03.2015

Статья просмотрена: 2481 раз

Библиографическое описание:

Агапова, И. В. Анализ моделей формирования финансовой стратегии как фактора экономического поведения предприятия / И. В. Агапова. — Текст : непосредственный // Экономика, управление, финансы : материалы IV Междунар. науч. конф. (г. Пермь, апрель 2015 г.). — Пермь : Зебра, 2015. — С. 64-71. — URL: https://moluch.ru/conf/econ/archive/133/7614/ (дата обращения: 25.04.2025).

Финансовая стратегия представляет собой один из важнейших видов функциональной стратегии предприятия, обеспечивающей все основные направления развития его деятельности и способствующей реализации основной стратегической цели — максимизации благосостояния собственников.

Выработано несколько моделей разработки и классификации финансовых стратегий предприятия, основанных на разных финансовых показателях и разных методологических подходах. Анализ современной литературы по теории финансов и финансового менеджмента позволяет констатировать, что отечественные ученые развивают зарубежные матричные модели: BCG Бостонской консалтинговой группы и матрицу стратегий Франшона и Романе.

Представителями методологического подхода, развивающего зарубежную концепцию матричного портфельного моделирования, основанную на концептуальном подходе BCG, являются ученые Новосибирского государственного университета экономики и управления: Т. В. Гениберг, H. A. Иванова, О. В. Полякова, описавшие свой взгляд на проблему разработки финансовой стратегии предприятия. Авторы исходят из концепции темпа устойчивого роста BCG и модели взаимосвязи рентабельности активов, рентабельности реализованной продукции и ресурсоотдачи предприятия «DuPont».

Т. В. Гениберг, Н. А. Иванова, О. В. Полякова полагают, что темп устойчивого роста — единственно возможная скорость увеличения продаж при неизменности четырех коэффициентов — рентабельности продаж (RM), оборачиваемости активов (AT), финансового рычага (FL), нормы накоплений(R). Если темп развития предприятия становится иным, какой-то из коэффициентов должен измениться и, следовательно, либо в финансовой политике, либо в политике финансирования происходят перемены [2, с.9].

Коэффициент рентабельности продаж (RM) отражает политику цен и положение предприятия на рынке, а также контроль над текущими производственными и непроизводственными расходами предприятия, влияющими на прибыль от операций по основной деятельности. Оборачиваемость активов (AT) демонстрирует в агрегированной форме эффективность предприятия, практику управления инвестированным капиталом при существующей финансовой политике предприятия: сложившемся ассортименте, рыночной позиции. Норма накопления или реинвестирования (R) зависит от системы использования внутренних источников финансирования, прибыли и политики выплат собственникам. Коэффициент финансового рычага (FL) отражает принципы привлечения капитала, возможности наращивания прибыли и риска.

Рассмотрим матричную модель финансовой стратегии Бостонской консалтинговой группы (BCG) на примере продукции мебельной фабрики ООО «Интеди».

ЗАО «Фабрика мебели «Интеди» была создана и зарегистрирована в Администрации г. Ялуторовска от 12 января 1998 г. В 2010 году Совет акционеров принял решение о смене организационной формы собственности предприятия, и Закрытое Акционерное Общество было переименовано в Общество с Ограниченной Ответственностью. Местонахождение ООО «Интеди»: 627016, Российская Федерация, Тюменская область, г. Ялуторовск, ул. Русакова, д. 10. Основными видами деятельности фабрики являются: производство мебели; розничная торговля мебелью и товарами для дома; розничная и оптовая торговля офисной мебелью; оптовая торговля бытовой мебелью; деятельность автомобильного грузового транспорта; рекламная деятельность.

На основе Матрицы BCG следует сформировать товарную стратегию продвижения продукции предприятия. Товарная стратегия относительно продукции, производимой ООО «Интеди» будет рассмотрена с помощью показателей темпов роста и доли товара в общем объеме выпуска. В таблице 1 представлен объем реализации продукции фабрики.

Таблица 1

Объем реализации продукции ООО «Интеди»

|

Наименование |

Количество |

Изменение 2011/2010 |

Изменение 2012/2011 |

Изменение 2012/2011 |

Удельный вес, % |

|||||||||

|

2010 |

2011 |

2012 |

2013 |

шт. |

% |

шт. |

% |

шт. |

% |

2010 |

2011 |

2012 |

2013 |

|

|

Шкаф |

10 204 |

16 303 |

17 354 |

16 742 |

+6 099 |

59,77 |

+1 051 |

6,45 |

-612 |

-3,53 |

32,20 |

33,75 |

34,05 |

36,4 |

|

Полка |

2 778 |

4 197 |

4 592 |

2 998 |

+1 419 |

51,08 |

+395 |

9,41 |

-1 594 |

-34,71 |

8,77 |

8,69 |

9,01 |

6,52 |

|

Кровать |

6 648 |

9 614 |

12 155 |

11 978 |

+2 966 |

44,61 |

+2 541 |

26,43 |

-177 |

-1,46 |

20,98 |

19,91 |

23,85 |

26,04 |

|

Тумба |

6 647 |

10 271 |

8 969 |

7 824 |

+3 624 |

54,52 |

-1 302 |

-12,68 |

- 1 145 |

-12,77 |

20,98 |

21,27 |

17,60 |

17,01 |

|

Стол |

3 535 |

4 931 |

4 683 |

3 871 |

+1 396 |

39,49 |

-248 |

-5,03 |

-812 |

-17,34 |

11,16 |

10,21 |

9,19 |

8,43 |

|

Прочее |

1 875 |

2 983 |

3 208 |

2 577 |

+1 108 |

59,09 |

+225 |

7,54 |

-631 |

-19,66 |

5,92 |

6,18 |

6,30 |

5,6 |

|

Итого |

31 687 |

48 299 |

50 961 |

45 990 |

+16 612 |

52,43 |

+2 662 |

5,51 |

-4 971 |

-9,75 |

- |

- |

- |

- |

Источник: составлено автором на основе [5].

Из таблицы 1 видно, что в период с 2010–2013 гг. наибольший удельный вес занимает продукция «шкафы». В 2013 г. удельный вес составил 36,4 %. Наименьший удельный вес занимает продукция «полки», удельный вес 6,52 %, а также прочая продукция, удельный вес которой составляет 5,6 %.

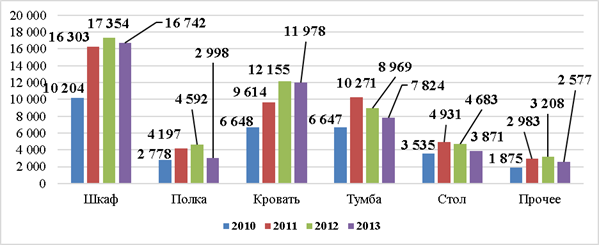

На рисунке 1 рассмотрим данные ООО «Интеди» относительно структуры выпуска продукции.

Рис. 1. Структура продаж продукции за 2010–2013 гг. Источник: составлено автором на основе [5].

Из рисунка видно, что в 2012 г. по сравнению с 2011 г. ООО «Интеди» увеличила реализацию продукции на 2 662 шт. или на 5,5 %, в том числе реализацию шкафов, полок, кроватей и прочей продукции увеличилось, а реализация тумб и столов снизилась. В 2013 г. произошел спад продажи продукции по сравнению с 2012 г. Из этого следует, что покупателей удовлетворяет не весь ассортимент продукции фабрики.

Рассчитаем темпы роста (ТР) по каждой продукции через индекс темпа её роста за период 2011–2013 гг. Поскольку ООО «Интеди» после преобразования начала свою деятельность во втором квартале 2010 г., поэтому показатели данного периода не принимаем во внимание. Далее рассчитаем долю каждой продукции в общем объеме реализации предприятия в процентах. Все данные в таблице 2.

Таблица 2

Данные для построения матрицы BCG для товаров ООО «Интеди»

|

№ |

Наименование |

Темп роста |

Доля товара в общей сумме продаж, % |

|||

|

2012/2011 |

2013/2012 |

2011 |

2012 |

2013 |

||

|

1 |

Шкаф |

1,06 |

0,96 |

33,75 |

34,05 |

36,40 |

|

2 |

Полка |

1,09 |

0,65 |

8,69 |

9,01 |

6,52 |

|

3 |

Кровать |

1,26 |

0,98 |

19,91 |

23,85 |

26,00 |

|

4 |

Тумба |

0,83 |

0,87 |

21,27 |

17,60 |

17,01 |

|

5 |

Стол |

0,94 |

0,83 |

10,21 |

9,19 |

8,42 |

|

6 |

Прочее |

1,08 |

0,80 |

6,18 |

6,30 |

5,60 |

Источник: составлено автором.

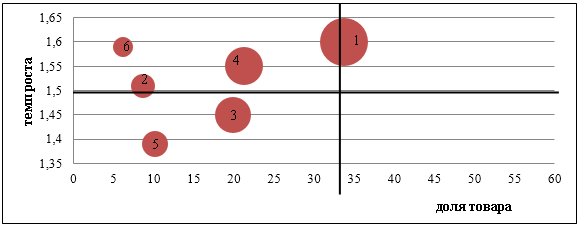

В качестве масштаба оценки отдельных товаров (средние значение в матрице) используем: индекс темпов роста; долю товара в общем объеме реализации (%) -среднюю величину в диапазоне от «min» до «max»; размер круга для графического изображения товара строится пропорционально доле объема товара в общем объеме реализации предприятия. Используя показатели таблицы 2, рассчитаем исходные данные для построения матрицы и представим на рисунке 2.

Рис. 2. Матрица BCG для продукции ООО «Интеди» за 2011–2012 гг. Источник: составлено автором

На основании построенной матрицы BCG можно сказать следующее: товар «шкафы» попадает в сегмент «звезды», товары «полка», «тумбы» и «прочее» попадают в сегмент «проблемы», а товары «кровати» и «столы» относятся к сегменту «собаки». Далее рассмотрим, как распределятся товары в 2012–2013 гг.

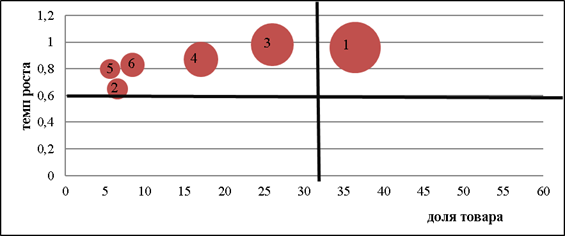

Рис. 3. Матрица BCG для продукции ООО «Интеди» за 2012–2013 гг. Источник: составлено автором

На основании построенной матрицы на рисунке 3, можно сделать выводы:

1. Товар «шкафы» попадает в сегмент «звезды», то есть ассортимент продукции данной группы приносит предприятию существенную часть прибыли. ООО «Интеди» следует укреплять позиции этого товара на рынке за счет дополнительных вложений денежных средств в развитие данного ассортиментного ряда и необходимо увеличить объем выпуска продукции;

2. Товары полка, кровати, столы, тумбы и «прочее» попадают в сегмент «проблемы»», то есть их ассортимент находится в неопределённом положении: прибыль приносит, но не в таком объеме в каком могла бы. Это означает, что ООО «Интеди» следует больше внимания уделить ассортименту этих групп, так как они является весьма перспективными направлениями для развития и предприятию лишь нужно принять решение об увеличении выпуска либо о сокращении.

Таким образом, позиции товара шкафы следует оберегать и укреплять, проводить мероприятия по поддержанию и стимулированию спроса. В этом случае при благоприятном дальнейшем развитии товар шкафы может попасть в сегмент «дойные коровы» и приносить предприятию более высокую прибыль. Сравнив соотношение ассортимента в 2012/2011 и в 2013/2012 гг., и позицию товаров той или иной группы в матрице, можно сделать вывод о том, что реализация тумб и столов перешла из подгруппы «собак» в подгруппу «трудные дети». Это означает, что реализация данных товаров имеет высокий темп роста и предприятию следует больше внимания уделить данному ассортименту. Возможно, ассортимент какой-либо группы уменьшить за счет увеличения ассортимента в другой группе.

Второй зарубежной матричной моделью, которую развивают отечественные ученые, является матрица финансовых стратегий Франшона и Романе. Наиболее подробно методологический подход, основанный на развитии матрицы Франшона и Романе, сформулирован профессором В. Б. Акуловым. Для построения матрицы автором используется финансовая отчетность предприятия и данныебухгалтерского учета за отчетные годы и прогнозная управленческая отчетность.

Заслугой В. Б. Акулова является то, что понятия, используемые в зарубежной матрице, — хозяйственной (РХД), финансовой (РФД) и финансово-хозяйственной деятельности (РФХД) — адаптированы к российской системе бухгалтерской отчетности. Использование матрицы финансовых стратегий позволяет принимать обоснованные решения о комплексном использовании всех активов и пассивов предприятия [1, с.33]. На базе матрицы можно проводить экспресс-анализ финансово-хозяйственного состояния предприятия, выявить основные закономерности дальнейшего его развития.

Недостатки методологического подхода, основанного на построении матрицы Франшона и Романе не преодолены и в методологическом подходе профессора Б. В. Акулова: излишне укрупненный характер критериальных показателей; субъективность определения стратегической позиции предприятия; необходимость использования дополнительных методов анализа. Данный методологический подход не учитывает также отраслевой специфики и этапа жизненного цикла предприятия [1, с.34].

Оригинальные отечественные методологические подходы к разработке финансовой стратегии предприятия, базирующиеся на построении финансовых матриц можно дифференцировать на две группы:

- базирующиеся на построении матриц классификации финансовых решений;

- в основе которых лежит рейтинговая матрица финансовых стратегий.

Представителем методологического подхода, базирующегося на построении матрицы возможного набора финансовых решений, в отечественной науке является специалист киевского международного института бизнеса М. Сорокин. Автор полагает, что низкая платежеспособность предприятий, дефицит денежных средств, дороговизна ресурсов, «поедание» стоимости во многом обусловлены отсутствием в инструментарии финансового менеджмента адекватных показателей и систем их оценки, учета и контроля. Для преодоления указанной проблемы М. Сорокин предложил новый подход к систематизации финансовых коэффициентов, базирующийся насистемном подходе, обеспечивающем эффективность и рациональность использования показателей [6, с.6].

Для обоснования необходимости нового методологического подхода автор систематизировал базовые подходы и свел их к пяти типам:

- привязка к отчетной форме;

- по «однородности» состава коэффициентов;

- по аспектам финансового состояния (сферам принятия решений);

- по типам (точке зрения) основных субъектов анализа;

- комбинированный [6, с. 8].

Основная цель привязки к финансовой отчетности — упростить поиск исходных данных, но, в условиях частого изменения форм отечественной финансовой отчетности возникает необходимость пересмотра методик, ориентированных на отчетные формы. Как отмечает М. Сорокин, доминирующим подходом стало выделение, наряду с решениями об инвестировании и финансировании, операционных решений, которые принимаются в связи с текущей деятельностью предприятия, управлением оборотным капиталом [6, с.8.]. Данная концепция закреплена принятием международного стандарта бухгалтерского учета, в котором аналогичное деление присутствует в отчете о денежных потоках.

Еще до принятия международных стандартов в работе Э. Хелферта отмечалось: прирост стоимости акционерного капитала зависит в конечном итоге от грамотного подхода к трем областям принятия решений, характерных для любых видов деятельности:

1) отбор, реализация и мониторинг капитальных вложений, основанных на продуманной стратегии, экономическом анализе и эффективном менеджменте;

2) оперативный менеджмент на базе эффективного использования ресурсов и принятия компетентных решений на основе анализа выгод и потерь;

3) проведение разумной финансовой политики на основе баланса потенциальной выгоды ипредполагаемого риска при выборе между собственным и заемным капиталом в структуре источников финансирования [3].

Методологический подход, в основе которого лежит рейтинговая матрица финансовых стратегий, предложен М. Л. Дорофеевым.

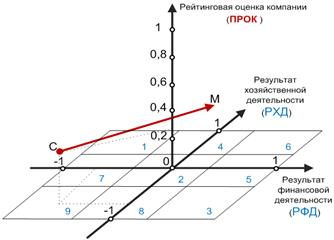

Рейтинговая матрица финансовых стратегий (матрица РФС) представляет собой трехмерную систему, в которой присутствует показатель рейтинговой оценки предприятия (ПРОК) [2, с.9]. Данная матрица представлена на рисунке 4.

Рис. 4. Модель матрицы РФС

Комплексный показатель ПРОК представляет собой формализованный интегрированный результат и объединения аналитических результатов различных финансовых и нефинансовых показателей, состав которых определяется экспертным путем в зависимости от специфики анализируемого предприятия. Введение показателя ПРОК в матрицу РФС, как полагает автор, придает ей высокую универсальность и результативность при управлении корпоративными финансами [2, с.9–10].

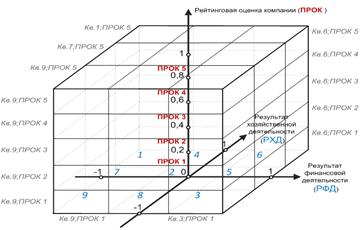

В матрицу РФС включен также вектор финансовых стратегий (СМ), отражающий тренд развития анализируемого предприятия к полной реализации поставленных стратегических финансовых целей. На рисунке 5 представлена развернутая матрица РФС.

Рис. 5. Развернутая матрица РФС

Вектор СМ состоит из бесконечного числа точек в координатах матрицы РФС. Он начинается в точке «С» и стремится в точку «М». Точка «С» отражает фактическое финансовое состояние предприятия. Точка «М» — состояние бизнеса, соответствующее финансовой стратегии предприятия. Все промежуточные точки вектора отражают переходные финансовые состояния к реализации финансовой стратегии [2, с.11].

Метод комплексной финансовой оценки предприятия при помощи матрицы РФС состоит из трех последовательных этапов:

1. Расчет значения рейтинговой оценки предприятия с использованием комплексного финансовогопоказателя ПРОК, включающий в себя:

- выбор системы финансовых показателей для оценки;

- определение системы весов показателей в оценке;

- распознавание уровня показателей;

- построение рейтинговой оценки ПРОК;

2. Построение вектора финансовых стратегий СМ;

3. Заключение о финансовом состоянии предприятия и подготовка рекомендаций по дальнейшему ее развитию [2, с.11].

В таблице 3 представлена классификация М. Л. Дорофеева для значений показателя рейтинговой оценки предприятия и их обобщенная экономическая интерпретация.

Таблица 3

Экономическая интерпретация показателей рейтинговой оценки предприятия

|

Интервал значений |

Уровень показателя |

Экономическая интерпретация |

|

0–0,2 |

ПРОК 1 |

Предприятие развивается неэффективно: поставленные цели не достигнуты. Неточность планирования. Разрушение стоимости бизнеса. Необходимы меры по реформированию предприятия. |

|

0,2–0,4 |

ПРОК 2 |

Управление финансами предприятия недостаточно эффективно: низкие темпы реализации финансовых целей. Неточность планирования. Незначительный прирост стоимости бизнеса. |

|

0,4–0,6 |

ПРОК З |

Средняя эффективность развития. Средние темпы роста стоимости предприятия. |

|

0,6–0,8 |

ПРОК 4 |

Предприятие работает эффективно: поставленные цели достигаются в сроки и в полном объеме. Стоимость бизнеса растет. |

|

0,8–1 |

ПРОК 5 |

Максимальная эффективность реализации стратегических финансовых целей. Полное соответствие запланированных результатов и фактических достижений. |

Источник: [4].

Финансовая матрица РФС и ОТФ при совместном использовании позволяет значительно повысить объективность аналитической информации, на основании которой будут приниматься управленческие решения, так как в этом случае охватываются в совокупности и стратегические и тактические аспекты функционирования предприятия.

Эффективность функционирования предприятий зависит от верного выбора и обоснования финансовой стратегии, являющейся основным компонентом экономической стратегии. Финансовая стратегия определяет поведение предприятия на рынке, формирует его рыночную позицию в зависимости от наличия финансовых ресурсов.

Основная цель общей экономической стратегии предприятия связана с тенденциями развития соответствующего товарного рынка, которые могут не совпадать с тенденциями развития финансового рынка, следовательно, может возникнуть ситуация, когда цели общей экономической стратегии развития предприятия не смогут быть реализованы в связи с различными финансовыми ограничениями. Противоречие общей экономической стратегии и финансовой стратегии усугубляется изначально тем, что достижение выбранной стратегической цели может противоречить достижению поставленных финансовых целей (таблица 4) [4]. Возникающее противоречие связано с тем, что любое предприятие действует в условиях ограниченности ресурсов. И реализация выбранной финансовой стратегии может привести к снижению прибыли в краткосрочном периоде, ухудшению финансовой устойчивости и ликвидности предприятия.

Таблица 4

Сравнительный анализ финансовой и общей экономической стратегий

|

Цели финансовой стратегии |

Цели общей экономической стратегии |

|

Ускорение роста выручки |

Увеличение доли рынка |

|

Ускорение роста прибыли |

Более высокий, безопасный рейтинг в отрасли |

|

Увеличение дивидендов |

Повышение качества продукции |

|

Увеличение маржи |

Более низкие затраты по сравнению с конкурентами |

|

Рост рентабельности инвестиций |

Более широкий или более привлекательный спектр выпускаемой продукции |

|

Усиление рейтинга облигаций и кредитного рейтинга |

Улучшение репутации у потребителей |

|

Увеличение потока денежных средств |

Лучшее обслуживание клиентов, потребителей |

|

Рост стоимости акций |

Распознание предприятия как лидера в технологии или инновациях продуктов |

|

Распознание предприятия как «Голубой фишки» |

Увеличение возможности конкурировать на международных рынках |

|

Более диверсифицированная база поступлений выручки |

Расширение возможностей для роста |

|

Стабильная прибыль в период спада |

Увеличение заработной платы и прочих благ для сотрудников |

Источник: [4].

В настоящее время разработка финансовой стратегии является не фантазией или особенностью отдельных «продвинутых» предприятий, а необходимостью для всех участников бизнеса, которые видят свою задачу в поступательном развитии и сохранении устойчивого положения на рынке. Грамотно построенная финансовая стратегия предприятия позволяет не только обеспечить предприятие финансовыми ресурсами и оптимизировать риски, но и определить пакет стратегический целей для дальнейшего эффективного развития предприятия. Особое внимание при разработке финансовой стратегии уделяется полноте выявления денежных доходов, мобилизации внутренних ресурсов, максимальному снижению себестоимости продукции, правильному распределению и использованию прибыли, определению потребности в оборотных средствах, рациональному использованию капитала предприятия.

Литература:

1. Акулов В. Б. Финансовый менеджмент: учебное пособие. 4-е издание / В. Б. Акулов.-Петрозаводск: ФЛИНТА, 2010. — 264 с.

2. Дорофеев М. Л. Матричные методы управления корпоративными финансами. Автореферат дисс. насоиск. ученой степени к. э.н. — М., 2010. — 21 с.

3. Ивашковская И. Финансовые измерения качества роста//Журнал «Управление качеством» [Электронный ресурс]. — URL:http://www.zhuk.net/page.php?id=129

4. Калашникова Т. В. Финансовый менеджмент. / Т. В. Калашникова. -Томск: Томский политехнический университета2010. — 141 с. [Электронный ресурс]. — URL:http://www.pandia.ru/text/79/027/58707.php

5. Реализация мебельной продукции ООО «Интеди» за 2010, 2011, 2012, 2013 года

6. Сорокин М. Мастерство финансовых решений // Финансовый директор. — 2009. — № 9.- С.5–10.