Интернет-банкинг за рубежом: история и современное состояние

Авторы: Назаренко Виктория Александровна, Бочкова Елена Владимировна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

IV международная научная конференция «Экономика, управление, финансы» (Пермь, апрель 2015)

Дата публикации: 20.03.2015

Статья просмотрена: 13480 раз

Библиографическое описание:

Назаренко, В. А. Интернет-банкинг за рубежом: история и современное состояние / В. А. Назаренко, Е. В. Бочкова. — Текст : непосредственный // Экономика, управление, финансы : материалы IV Междунар. науч. конф. (г. Пермь, апрель 2015 г.). — Пермь : Зебра, 2015. — С. 84-87. — URL: https://moluch.ru/conf/econ/archive/133/7635/ (дата обращения: 24.04.2025).

Первые проекты, связанные с управлением банковскими счетами через персональные компьютеры, были реализованы западными банками еще в 1980-х гг. Вкладчикам предоставили возможность проверять свои счета, связываясь с компьютером банка по телефону (данная услуга получила название Home banking). Распространение Интернета позволило ведущим банкам мира внедрить системы доступа к информации, а затем — и к операциям со счетами. В 1995 г. в США был создан первый в мире виртуальный банк — Security First Network Bank. Главной причиной создания данного банка послужило то, что в США существовало ограничение на открытие банками филиалов в других штатах. Он успешно работает и на сегодняшний день, являясь одним из лучших банков такого рода.

В Европе первым виртуальным банком был Advance Bank, дочерняя структура Дрезденской банковской группы (Германия), который начал свою деятельность в 1996 г.

В это же время в экономической литературе появляется новый термин branchlessbank (бесфилиальный) — банк, который функционирует исключительно в Сети. К примеру, в Европе существует два банка, обслуживающих население, которые ведут в Интернете весь свой бизнес. Таким является голландский ING Direct, оперирующий более, чем в пяти европейских странах, и Egg, деятельность которого в основном представлена в Великобритании и во Франции.

Наряду со стационарными банками, предоставляющими услугу интернет-банкинга, на Западе успешно работают виртуальные банки и онлайновые ссудные компании — организации, у которых нет ни одного физического отделения для работы с клиентами: все банковские операции совершаются через Интернет. Единственное исключение — это связь клиента и банковского персонала с помощью телефона в экстренных случаях. Стоимость привлечения и удержания клиентов для виртуальных банков достаточно высока. Задачей банков является перевод пользователей от стадии получения информации на стадию совершения электронных транзакций.

Тем не менее, несмотря на ряд преимущества, интернет-банкинг имеет и недостатки, которые систематизированы и представлены в таблице 1.

Таблица 1

Преимущества и недостатки интернет-банкинга

|

Преимущества |

Недостатки |

|

Возможность открытия счета в любом банке |

Риск взлома системы банка |

|

Быстрый и эффективный способ управления банковским счетом |

Задержка банком денежных переводов (начисляемые банком пени за каждый день просрочки) |

|

Получение доступа к счету с любого компьютера из любой точки земного шара, имеющего выход в Интернет |

Проблемы с получением SMS-сообщения с кодом подтверждения при пребывании за границей |

|

Отслеживание операций с пластиковыми картами, а также перевод денег и использование услуг интернет-магазинов |

Несовершенство правовой базы |

|

Экономия на банковских комиссиях |

Риск потери денежных средств |

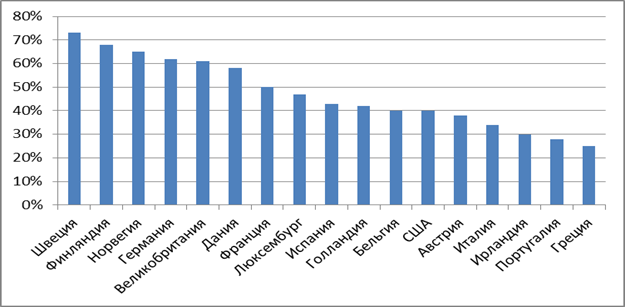

Интернет-банкинг высоко развит на территории стран Европы, где лидерами по популярности этого вида услуг являются Нидерланды, Германия и Дания. А в Швеции такими онлайновым услугами по состоянию на 2012 г. пользуются 73,7 % от общего числа пользователей Интернета. Второе место прочно удерживают США, а замыкает список стран — Россия [1].

В США почти все крупнейшие банки оказывают услугу интернет-банкинга, и на Интернет приходится 3 %, а в Европе — 4 % от общего объема всех банковских операций.

Интернет-банкинг как вид услуг, несмотря на определенные трудности, довольно быстро развивается — ведь в условиях серьезной конкуренции со стороны традиционных банков, интернет-банки вынуждены предлагать значительно более высокий процент — до 4 % годовых, в то время как традиционные банки редко выставляют более 0,5–0,6 % [2].

На Западе количество банковских операций, осуществляющихся через сеть, уже превысило 30 % от общего объема операций, проводимых клиентами кредитных учреждений. Количество клиентов интернет-банкинга в Европе и США уже превысило 120 млн чел., при этом в одной только Европе оборот интернет-банкинга составляет сегодня 5 млрд евро. По данным компании Gomez Advisors, специализирующейся на исследовании деятельности банков, финансовых организаций и брокерских фирм, 62 % опрошенных банков предоставляют по Интернету информацию о совершении транзакций в реальном времени.

Общий рейтинг интернет-пользователей, использующих услугу интернет-банкинга по состоянию на 2012 г., представлен на рисунке 1.

Рис. 1. Рейтинг пользователей услуги интернет-банкинга по странам (составлено автором на основе [1])

Общий объем операций, осуществляемых вне банковских отделений, т. е. через банкоматы, телефоны и компьютеры, в США растет ежегодно на 15 % и сейчас составляет около 75 %; 80 % банков предлагают услуги домашнего банкинга — от электронной оплаты счетов до управления инвестиционными портфелями. В настоящее время в странах Западной Европы таких, как Германия, Испания, Франция и Нидерланды, электронных банков в 2 раза больше, нежели в США. У потребителей наивысшим рейтингом по качеству предоставляемых онлайновых услуг пользуются следующие банки: Security First Network Bank; Wells Fargo Bank; Citibank; Salem Five Cents Saving Bank; Bank of America.

Наиболее широко банковские интернет-услуги представлены в странах Северной Европы — Финляндии, Норвегии, Швеции, где их оказывают приблизительно 95 % банков и пользуются 80 % клиентов. Согласно данным Шведской ассоциации банков, в этой стране услугами интернет-банкинга пользуются почти 40 % населения, что ставит Швецию в один ряд с мировыми лидерами в области развития систем интернет-банкинга. Достаточно высокая для Европы степень «интернетизации» населения привела к тому, что шведские банки одними из первых стали предлагать свои услуги через Интернет. На сегодняшний день безусловным лидером интернет-банкинга в Швеции признан Skandia Banken, являющийся подразделением страховой группы Skandia [3].

Не стоит забывать, что сам рынок интернет-банкинга возник именно в США и на данный момент все же является одним из наиболее развитых в мире. Прежде всего, это выражается в том, что клиент американского банка может получить максимальное количество услуг через интернет: помимо всех операций со счетом, покупки/продажи валют, торговли на фондовых рынках, клиент может застраховать свои депозиты, получить различные кредиты, получать персонифицированную финансовую информацию и пр. Также, в отличие от Европы и России, вход в саму систему интернет-банкинга для клиентов некоторых американских банков может осуществляться путем ввода данных пластиковой карточки (выданной банком клиента) на сайте банка. Также, сравнивая рынки России и США, можно отметить следующие особенности.

Во-первых, американская интернет-система, через которую клиент осуществляет все операции, чаще всего не отделяется от сайта банка: у нее нет отдельного названия, пользовательский интерфейс / дизайн похож на интерфейс / дизайн сайта, вход в систему осуществляется с главной страницы банка и пр.

Во-вторых, в США для обеспечения защиты используются только стандартные методы, в том числе самый распространенный протокол шифрования информации SSL.

В-третьих, никакой абонентской платы и платы за подключение не существует. Можно смело сказать, что в США данный рынок услуг является рынком совершенной конкуренции, соответственно цены сводятся к издержкам по оказанию данной услуги. Понятно, эти издержки очень малы, поэтому могут быть покрыты за счет минимальных комиссионных.

В США почти все крупнейшие банки оказывают услугу интернет-банкинга, в том числе Citicorp, Bank of America, Wells Fargo, Bank One, First Union. Всего 86 банков из 100 крупнейших банков Америки оказывают интернет-услуги. Несмотря на то, что все банки стараются предоставить своим клиентам полный спектр финансовых интернет-услуг, у некоторых банков существуют свои специфические черты в интернет-обслуживании. Так, Wells Fargo позволяет своим частным клиентам интегрировать свою систему с такими программами учета личных финансов, как Microsoft Money и Quicken, а Citibank позволяет клиенту составить годовую схему платежей по коммунальным и прочим услугам.

Любопытно, что, по данным различных аналитических компаний, количество пользователей банковских интернет-услуг в США сильно разнится: от 8,8 млн. до 28,5 млн. человек. Основной услугой, которой клиенты американских банков пользуются через Сеть, является получение выписки со счета. Все аналитики предсказывают большие темпы прироста новых пользователей и увеличения спроса на различные виды банковских интернет-услуг.

Из-за опасений, связанных с безопасностью транзакций и традиционно высокой доли расчетов с использованием бумажных чеков, США несколько отстают от Европы. Тем не менее, удаленные сервисы используют уже около 50 % американцев, имеющих расчетные счета и депозиты.

Таким образом, можно сделать вывод о том, что услуга интернет-банкинга продолжает с каждым годом завоевывать всё новые и новые страны, неуклонно возрастает число пользователей данной услуги, что в конечном итоге скажется и на качестве предоставляемой услуги. Отметим, что по числу пользователей интернет-банкинга первое место прочно удерживают страны Северной Европы (Швеция, Финляндия), несмотря на то, что пионерами в организации первого виртуального банка являются США.

Литература:

1. Коробов, Ю. И. Развитие информационных технологий и их влияние на банковскую деятельность / Ю. И. Коробов, А. В. Канофьев // Банковские услуги. — 2003. — № 5. — С. 15–17.

2. Научная библиотека Кибер Ленинка. URL: http://cyberleninka.ru/article/n/internet-banking-kak-innovatsionnyy-vid-setevyh-finansovyh-otnosheniy#ixzz3UZsHx0xs.

3. Финансово-кредитный словарь. T. 3. — М.: Финансы и статистика, 2010.