Ключевые показатели финансового анализа бухгалтерской отчетности

Авторы: Бердникова Лейла Фархадовна, Альдебенева Светлана Петровна

Рубрика: 10. Учет, анализ и аудит

Опубликовано в

IV международная научная конференция «Экономика, управление, финансы» (Пермь, апрель 2015)

Дата публикации: 28.03.2015

Статья просмотрена: 6499 раз

Библиографическое описание:

Бердникова, Л. Ф. Ключевые показатели финансового анализа бухгалтерской отчетности / Л. Ф. Бердникова, С. П. Альдебенева. — Текст : непосредственный // Экономика, управление, финансы : материалы IV Междунар. науч. конф. (г. Пермь, апрель 2015 г.). — Пермь : Зебра, 2015. — С. 108-116. — URL: https://moluch.ru/conf/econ/archive/133/7640/ (дата обращения: 03.04.2025).

Современный этап развития экономики в нашей стране отмечается существенным расширением прав организаций. Следовательно, при принятии решений организационно-экономического характера руководству предприятий необходимо сопоставлять и взвешивать их последствия, что подразумевает постоянное взаимодействие со специалистами бухгалтерской службы. При вступлении во взаимоотношения с партнерами, организации должны подтвердить свою платежеспособность и финансовую устойчивость, что подразумевает представление бухгалтерской (финансовой) отчетности, которая приобретает публичный характер, т. е. становится доступной для всех заинтересованных пользователей.

Л. В. Донцова, Н. А. Никифорова отмечают, что бухгалтерская (финансовая) отчетность представляет собой информационную базу финансового анализа, подчеркивая, что финансовый анализ в классическом понимании — это анализ данных финансовой отчетности [10].

А. Д. Шеремет, Е. В. Негашев определяют финансовый анализ как анализ финансовых показателей, отражающих финансовые результаты деятельности и финансовое состояние организации. При этом данные исследователи отмечают, что анализ по данным публичной финансовой отчетности принято определять как «внешний» финансовый анализ, что его рамки сужает, поскольку не вся финансовая информация организации отражается в отчетности [18].

И. А. Жулега отмечает, что наиболее полным источником информации для финансового анализа являются внутренние (рабочие) бухгалтерские документы — оборотные ведомости и главная книга, данные первичного бухгалтерского учета. Эти источники информации позволяют выявить внутренние тенденции показателей отчетности [12].

Тем не менее, основная роль в информационном обеспечении финансового анализа большинством исследователей отведена бухгалтерской (финансовой) отчетности, ввиду её следующих преимуществ:

а) единообразие формы отчетности, т. е. использование одних методов расчета показателей;

б) открытость, из чего следует, что отчетность для оценки организации могут использовать как внутренние, так и внешние пользователи;

в) обязательность составления бухгалтерской (финансовой) отчетности, соответственно её использование не подразумевает дополнительных затрат на проведение анализа [12].

Анализу бухгалтерской отчетности посвящены исследования многих авторов экономической литературы.

Л. В. Донцова, Н. А. Никифорова определяют анализ бухгалтерской отчетности как процесс, способствующий оценке прошлого и текущего финансового положения деятельности организации. Однако основной целью является оценка финансово-хозяйственной деятельности организации в плане будущих условий существования [10].

Л. А. Бернстайн отмечает, что анализ финансовой отчетности заключается в применении аналитических инструментов и методов к показателям финансовых документов для определения существенных характеристик и связей, которые являются необходимыми для принятия того или иного решения [6].

На наш взгляд, выражение «анализ бухгалтерской отчетности» подчеркивает роль информационной базы при финансовом анализе, так как эта отчетность содержит основную долю используемой при проведении аналитических процедур информации.

Наиболее общие положения в отношении отчетности содержит Федеральный закон «О бухгалтерском учете». Согласно данному закону бухгалтерская отчетность — это «единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам» [1].

Годовая бухгалтерская (финансовая) отчетность организаций в соответствии с Федеральным законом от 6 декабря 2011 г. № 402‑ФЗ «О бухгалтерском учете», за исключением отчетности бюджетных организаций включает: бухгалтерский баланс; отчет о финансовых результатах; приложения к бухгалтерскому балансу и отчету о финансовых результатах (отчет об изменениях капитала; отчет о движении денежных средств; отчет о целевом использовании полученных средств; пояснения в табличной и текстовой форме) [1].

Бухгалтерский баланс отражает финансовое положение организации в денежной оценке на отчетную дату. Показатели отчета о финансовых результатах отражают эффективность хозяйствования по всем направлениям деятельности и составляют основу экономического развития организации. В отчете об изменениях капитала приводят информацию о наличии и изменениях собственного капитала организации на начало и конец отчетного периода. В отчете о движении денежных средств присутствуют сведения, непосредственно вытекающие из записей по счетам учета денежных средств.

Таким образом, данные внутрихозяйственного бухгалтерского учета привлекаются при осуществлении всех видов анализа внутренними пользователями в пределах их компетенции. Для внешних пользователей основным источником информации является бухгалтерская отчетность, которая может быть использована любым партнером организации [2].

Финансовый анализ бухгалтерской отчетности основан на расчете и интерпретации различных групп показателей [19]. Наиболее упоминаемы и используемы в экономической литературе такие группы финансовых показателей: финансовой устойчивости; платежеспособности; ликвидности; деловой активности; рентабельности.

Анализ финансовой устойчивости является одной из важнейших составляющих финансового анализа бухгалтерской отчетности. Стоит отметить, что понятие финансовой устойчивости по-разному трактуется различными авторами экономической литературы (таблица 1).

Таблица 1

Понятие финансовой устойчивости в интерпретации авторов экономической литературы

№ п/п |

Авторы |

Трактовка |

|

1. |

В. В. Бочаров |

«Такое состояние денежных ресурсов, которое обеспечивает развитие предприятия преимущественно за счет собственных средств при сохранении достаточной платежеспособности и кредитоспособности при минимальном уровне предпринимательского риска» [8, с.77]. |

|

2. |

В. В. Ковалев, Вит.В. Ковалев |

«Способность предприятия поддерживать целевую структуру источников финансирования» [14, c.265]. |

|

3. |

В. Р. Банк, С. В. Банк, А. В. Тараскина |

«Результат наличия определенного запаса прочности, защищающего предприятие от случайностей и резких изменений внешних факторов» [4, с.91]. |

|

4. |

К. А. Анущенкова, В. Ю. Анущенкова |

«Такое состояние финансовых ресурсов, которое соответствует требованиям рынка и отвечает потребностям развития предприятия и является главным компонентом общей устойчивости предприятия» [3, с.216]. |

Исходя из приведенных трактовок, можем заключить, что финансовую устойчивость организации характеризует степень обеспечения запасов и затрат собственными и заемными источниками их формирования, соотношение объемов собственных и заемных средств, и определяется она системой абсолютных и относительных показателей.

Способы расчета основных показателей финансовой устойчивости и принятые нормативы согласно методикам различных авторов экономической литературы представлены в таблице 2.

Таблица 2

Сравнительная характеристика способов расчета основных показателей финансовой устойчивости по методикам различных авторов

|

Способы расчета показателей и рекомендуемые значения по методикам авторов экономической литературы |

||

|

Л. В. Донцова, Н. А. Никифорова [10] |

Л. С. Васильева, М. В. Петровская [9] |

А. Д. Шеремет, Е. В. Негашев [18] |

|

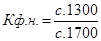

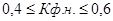

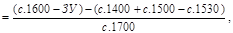

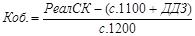

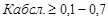

1. Коэффициент концентрации собственного капитала |

||

|

|

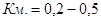

Приемлемо: 0,3–0,7 |

|

|

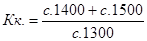

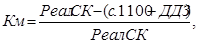

2. Коэффициент капитализации |

||

|

|

|

|

|

3. Коэффициент маневренности |

||

|

Не рассчитывают |

|

где

|

|

4. Коэффициент обеспеченности собственными оборотными средствами |

||

|

Нижняя граница:

Оптимально: |

Нормативное:

Рекомендуемое: |

|

|

5. Коэффициент финансовой устойчивости |

||

|

|

|

Не рассчитывают |

Таким образом, в целом наборы рассчитываемых коэффициентов финансовой устойчивости у большинства авторов экономической литературы сходны. Но присутствуют некоторые различия в их именовании, способе расчета и нормативах. По методике А. Д. Шеремета, Е. В. Негашева представлены наиболее детальные расчеты — с использованием показателя реального собственного капитала. Л. С. Васильева, М. В. Петровская используют значение собственного капитала и как итог третьего раздела бухгалтерского баланса, и его уточненный расчет с корректировкой на доходы будущих периодов, последний вариант и представлен в таблице. Л. В. Донцова, Н. А. Никифорова представляют, на наш взгляд, наиболее общий подход к расчету большинства показателей. Существует множество коэффициентов финансовой устойчивости, в данной таблице представлены самые основные и наиболее полно отражающие финансовую устойчивость организации [10, 9, 18].

В условиях применения ко многим организациям процедур банкротства точная и объективная оценка финансового состояния приобретает первостепенное значение. Важнейшими критериями такой оценки считаются показатели платежеспособности и ликвидности организации. Зачастую показатели платежеспособности и ликвидности приравнивают, однако мы считаем, что данные понятия как экономические категории не тождественны, но взаимосвязаны.

Сравнительная характеристика понятий «ликвидность» и «платежеспособность» представлена в таблице 3.

Таблица 3

Сравнительная характеристика понятий «ликвидность» и «платежеспособность» с позиции авторов экономической литературы

№ п/п |

Авторы |

Трактовка понятия |

|

Ликвидность |

Платежеспособность |

||

|

1. |

О. В. Ефимова |

«Ликвидность (текущая платежеспособность) — способность предприятия платить по своим краткосрочным обязательствам» [11, c.37]. |

«Долгосрочная платежеспособность — способность предприятия рассчитываться по своим обязательствам в долгосрочной перспективе» [11, c.37]. |

|

2. |

В. Р. Банк, С. В. Банк, А. В. Тараскина |

«Способность превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока» [4, с.71]. |

«Готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств» [4, с.70]. |

|

3. |

А. И. Алексеева, Ю. В. Васильев, А. В. Малеева, Л. И. Ушвицкий |

«Ликвидность (текущая платежеспособность) — одна из важнейших характеристик финансового состояния организации, определяющая возможность своевременно оплачивать счета, и фактически является одним из показателей банкротства» [15, с.384]. |

«Готовность организации погасить долги в случае одновременного предъявления требований о платежах со стороны всех кредиторов» [15, с.387]. |

|

4. |

Бочаров В. В. |

«Способность предприятия быстро и с минимальным уровнем финансовых потерь преобразовать свои активы (имущество) в денежные средства» [8, с. 89]. |

«Возможность и способность предприятия своевременно и полностью выполнять свои финансовые обязательства перед внутренними и внешними партнерами, а также перед государством» [8, с. 89]. |

Таким образом, исходя из данных таблицы 3, можем заключить, что не все исследователи проводят четкую грань между понятиями «ликвидность» и «платежеспособность». О. В. Ефимова, А. И. Алексеева и многие другие авторы экономической литературы приравнивают понятие ликвидности к текущей платежеспособности [11, 15]. На наш взгляд, это не совсем верно. Понятие ликвидности более емкое. Платежеспособность организации характеризуется его способностью и возможностью полностью и своевременно выполнять платежные обязательства, которые вытекают из торговых, кредитных и иных операций денежного характера, а ликвидность характеризует способность организации превращать свои активы в денежные средства для покрытия по мере наступления срока всех необходимых платежей.

При характеристике платежеспособности необходимо уделять внимание следующим показателям: денежные средства в кассе предприятия, на расчетных счетах в банках, убытки, просроченная кредиторская и дебиторская задолженность, непогашенные в срок кредиты и займы. Ликвидность предприятия характеризует наличие у него ликвидных средств, таких как денежные средства — наличные и на счетах в банках, и легкореализуемые элементы оборотных ресурсов.

В большинстве методик финансового анализа нет четкого разграничения анализа ликвидности и платежеспособности. Данные показатели нами разграничены и представлены в таблице 4 и таблице 5 соответственно.

Таблица 4

Сравнительная характеристика способов расчета основных показателей ликвидности по методикам различных авторов

|

Способы расчета показателей и рекомендуемые значения по методикам авторов экономической литературы |

||

|

Л. В. Донцова, Н. А. Никифорова [10] |

Л. С. Васильева, М. В. Петровская [9] |

А. Д. Шеремет, Е. В. Негашев [18] |

|

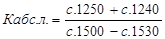

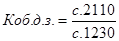

1. Коэффициент абсолютной ликвидности |

||

|

где

|

|

|

|

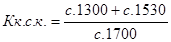

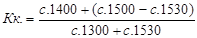

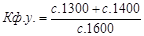

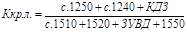

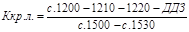

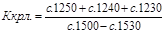

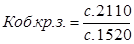

2. Коэффициент критической ликвидности |

||

|

Желательно: Допустимо: |

Нормальное: Допустимо: |

|

|

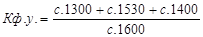

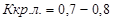

3. Коэффициент текущей ликвидности |

||

|

Необходимое значение Оптимальное |

|

|

Только в методике А. Д. Шеремета и Е. В. Негашева показатели ликвидности и платежеспособности рассматриваются по отдельности. В методике Л. В. Донцовой, Н. А. Никифоровой все представленные показатели именуются показателями платежеспособности, а у Л. С. Васильевой, М. В. Петровской — показателями ликвидности [18,10, 9].

В целом перечень рассчитываемых коэффициентов ликвидности и платежеспособности у большинства исследователей сходен. Но присутствуют некоторые различия в способе расчета и нормативах.

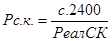

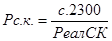

Таблица 5

Сравнительная характеристика способов расчета основных показателей платежеспособности по методикам различных авторов

|

Способы расчета показателей и рекомендуемые значения по методикам авторов экономической литературы |

||

|

Л. В. Донцова, Н. А. Никифорова [10] |

Л. С. Васильева, М. В. Петровская [9] |

А. Д. Шеремет, Е. В. Негашев [18] |

|

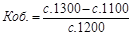

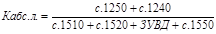

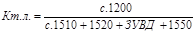

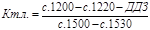

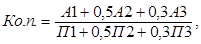

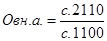

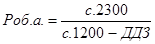

1. Коэффициент общей платежеспособности |

||

|

где

|

Не рассчитывают |

где

|

|

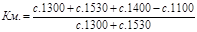

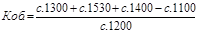

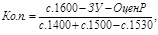

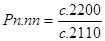

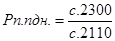

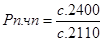

2. Коэффициент платежеспособности за период |

||

|

Не рассчитывают |

где

|

|

Особо отметим важность расчета коэффициента платежеспособности за период, в нем прослеживается связь между поступлением денежных средств и погашением обязательств. Данный показатель рассчитывается по отчету о движении денежных средств.

Финансовое положение предприятия, его ликвидность и платежеспособность, непосредственно зависят от того, насколько быстро средства, вложенные в активы, превращаются в денежные средства. Оценить это помогает анализ показателей деловой активности. Сущность данного понятия с точки зрения авторов экономической литературы представлена в таблице 6.

Таблица 6

Сущность деловой активности в интерпретации авторов экономической литературы

№ п/п |

Авторы |

Трактовка |

|

1. |

В. Р. Банк, С. В. Банк, А. В. Тараскина |

«Результативность работы предприятия относительно величины авансированных ресурсов или величины их потребления в процессе производства» [4, с.135]. |

|

2. |

Л. В. Донцова, Н. А. Никифорова |

Направление результативности, проявляется в динамичности развития организации, достижении ею поставленных целей, в финансовом аспекте проявляется, прежде всего, в скорости оборота средств [10]. |

|

3. |

К. В. Бородкин |

Характеризует результаты и эффективность текущей основной производственной деятельности [7]. |

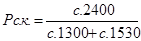

Из представленных в таблице 6 данных можем заключить, что деловая активность прослеживается в динамичности развития организации, достижении ею поставленных целей и скорости оборота средств. Деловую активность можно оценить с помощью качественных и количественных критериев. В рамках финансового анализа деловой активности по бухгалтерской (финансовой) отчетности можно оценить абсолютные показатели — выручка, прибыль, активы и т. п. и относительные показатели, представленные в таблице 7.

Исходя из данных таблицы 7, можем отметить, что в расчете некоторых коэффициентов оборачиваемости нет единого подхода, например коэффициент оборачиваемости запасов. Расчет, при котором в числителе выручка, представляет собой наиболее общий подход [9, 18]. На наш взгляд, оба представленных способа допустимы. Можем наблюдать различия в именовании показателей, но от этого в целом их общий экономический смысл не меняется. В экономической литературе практически не представлены нормативы по показателям деловой активности, однако необходимо по каждому показателю отмечать, какая динамика будет являться положительной, а на конкретном предприятии устанавливать рекомендуемые значения на основе изучения финансовых показателей прошлых лет.

Относительными характеристиками финансовых результатов организации выступают показатели рентабельности. Они характеризуют окупаемость затрат, доходность различных направлений деятельности, эффективность предприятия в целом и т. д.

Таблица 7

Сравнительная характеристика способов расчета основных показателей деловой активности по методикам различных авторов

|

Способы расчета показателей и рекомендуемые значения по методикам авторов экономической литературы |

||

|

Л. В. Донцова, Н. А. Никифорова [10] |

Л. С. Васильева, М. В. Петровская [9] |

А. Д. Шеремет, Е. В. Негашев [18] |

|

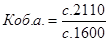

1. Коэффициент оборачиваемости активов |

||

|

|

Не рассчитывают |

Рост положителен при прибыльной деятельности. Если деятельность убыточна, то рост |

|

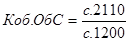

2 Коэффициент оборачиваемости оборотных активов |

||

|

|

|

|

|

3. Коэффициент оборачиваемости запасов |

||

|

Не рассчитывают |

|

|

|

4. Оборачиваемость дебиторской задолженности |

||

|

Не рассчитывают |

|

|

|

5. Коэффициент оборачиваемости кредиторской задолженности |

||

|

|

||

|

6. Отдача внеоборотных активов |

||

|

Рассчитывают только фондоотдачу |

Не рассчитывают |

|

Сущность понятия «рентабельность» с точки зрения различных авторов экономической литературы представлена в таблице 8.

Таблица 8

Сущность понятия рентабельности в интерпретации авторов экономической литературы

№ п/п |

Авторы |

Трактовка |

|

1. |

В. Р. Банк, С. В. Банк, А. В. Тараскина |

«Один из основных стоимостных качественных показателей эффективности производства на предприятии, характеризующий уровень отдачи затрат и степень средств в процессе производства и реализации продукции (работ, услуг)» [4, с.130]. |

|

2. |

А. Ф. Ионова, Н. Н. Селезнева |

Измеряет прибыльность организации с различных позиций в соответствии с интересами участников функционирования бизнеса [13]. |

|

3. |

Н. П. Любушин |

«Относительный показатель, характеризующий размер прибыли, приходящейся на рубль потребляемых ресурсов» [17, с.415]. |

Таким образом, рентабельность — это обобщающий показатель, характеризующий эффективность функционирования организации. Показатели рентабельности, на наш взгляд, более полно, чем прибыль (убыток), характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с имеющимися или использованными ресурсами. Основные показатели рентабельности представлены в таблице 9.

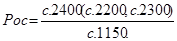

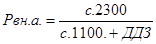

Таблица 9

Сравнительная характеристика способов расчета основных показателей рентабельности по методикам различных авторов

|

Способы расчета показателей и рекомендуемые значения по методикам авторов экономической литературы |

||

|

Л. В. Донцова, Н. А. Никифорова [10] |

Л. С. Васильева, М. В. Петровская [9] |

А. Д. Шеремет, Е. В. Негашев [18] |

|

1. Анализ рентабельности активов и собственного капитала |

||

|

1.1 Рентабельность собственного капитала |

||

|

|

|

|

|

1.2 Рентабельность активов |

||

|

|

|

|

|

1.3 Рентабельность внеоборотных активов |

||

|

Не рассчитывают |

Рассчитывают только рентабельность основных средств

|

|

|

1.4 Рентабельность оборотных активов |

||

|

|

||

|

2. Анализ рентабельности продаж |

||

|

2.1 Рентабельность продаж по прибыли от продажи |

||

|

|

||

|

2.2 Рентабельность продаж по прибыли до налогообложения |

||

|

Не рассчитывают |

|

|

|

2.3 Рентабельность продаж по чистой прибыли |

||

|

|

|

|

|

2.4 Рентабельность производства продукции |

||

|

|

|

|

Таким образом, исходя из данных таблицы 9, можем сделать вывод, что большинство показателей рентабельности исследователи рассчитывают, указывая в числителе различные виды прибыли. Наиболее обоснованную оценку эффективности функционирования организации, на наш взгляд, можно получить, рассчитывая рентабельность на основе прибыли до налогообложения. Поскольку с одной стороны — показатель прибыли уменьшен на сумму прочих доходов и расходов, с другой — ещё не скорректирован с учетов налогов, т. е. позволяет при расчете рентабельности дать наиболее справедливую оценку эффективности деятельности организации в целом. Отмечаем различия в именовании показателей и отсутствие нормативных значений показателей рентабельности в методиках данных исследователей.

В настоящее время особый интерес вызывает стратегический анализ финансового состояния организации, результаты которого позволят выбрать эффективную стратегию развития в долгосрочной перспективе [20].

Таким образом, расчет и интерпретация представленных показателей финансовой устойчивости, ликвидности, платежеспособности, деловой активности, рентабельности представляет собой коэффициентный анализ финансовой отчетности, который имеет как преимущества, так и недостатки.

Применение финансовых коэффициентов требует понимания следующих аспектов:

а) результаты анализа напрямую зависят от надежности представленной в отчетности информации;

б) изменения в учетной политике анализируемой организации оказывают влияние на результаты расчета показателей и их интерпретацию, что отрицательно сказывается на сопоставимости показателей;

в) показатели финансового анализа бухгалтерской отчетности взаимосвязаны и оказывают влияние друг на друга [2].

Положительные стороны использования финансовых коэффициентов, разделенных на отдельные группы, в анализе бухгалтерской отчетности:

а) представление информации отчетности в виде удобном для понимания;

б) возможность проведения оценки динамики;

в) возможность проведения отраслевых сравнений [2].

Таким образом, на наш взгляд, ключевыми показателями финансового анализа бухгалтерской отчетности являются показатели финансовой устойчивости, ликвидности, платежеспособности, деловой активности и рентабельности. Их совместное или обособленное применение определяется целями проводимого анализа. Факторами, определяющими эффективность проведения такого анализа, с нашей точки зрения, являются с правильное понимание сущности данных экономических категорий и умение аналитически интерпретировать полученные результаты расчетов. В противном случае использование данного инструмента будет носить скорее арифметический, нежели экономический характер.

Литература:

1. Федеральный закон «О бухгалтерском учете» от 6 декабря 2011 г. № 402-ФЗ (ред. от 04.11.2014 г.).

2. Анализ финансовой отчетности: учеб. пособие для студентов, обучающихся по специальностям «Финансы и кредит», «Бухгалт. учет, анализ и аудит» / под ред. О. В. Ефимовой, М. В. Мельник. — 2-е изд., испр. и доп. — М.: Изд-во ОМЕГА-Л, 2006. — 408 с.: табл.

3. Анущенкова, К. А. Финансово-экономический анализ: учебно-практическое пособие / К. А. Анущенкова, В. Ю. Анущенкова. — М.: ИТК «Дашков и Ко», 2008. — 404 с.

4. Банк, В. Р. Финансовый анализ: учеб. пособие / В. Р. Банк, С. В. Банк, А. В. Тараскина. — М.: ТК Велби, Изд-во Проспект, 2006. — 344 с.

5. Бердникова Л. Ф. Информационное обеспечение финансового анализа / Л. Ф. Бердникова, С. П. Альдебенева // Молодой ученый. — 2014. — № 14. — С. 131–136.

6. Бернстайн, Л. А. Анализ финансовой отчетности: теория, практика и интерпретация / Л. А. Бернстайн. — М.: Финансы и статистика, 2003. — 624 с.: ил.

7. Бородкин, К. В. Комплексные методы финансовой диагностики / К. В. Бородкин. — Воронеж: ВГТУ, 2002. — 183 с.

8. Бочаров, В. В. Финансовый анализ. Краткий курс / В. В. Бочаров. — 2-е изд. — СПб.: Питер, 2009. — 240 с.: ил.

9. Васильева, Л. С. Финансовый анализ: учебник / Л. С. Васильева, М. В. Петровская. — М.: КНОРУС, 2006. — 544 с.

10. Донцова, Л. В. Анализ финансовой отчетности: учеб. пособие / Л. В. Донцова, Н. А. Никифорова. — 2-е изд. — М.: Издательство «Дело и Сервис», 2004. — 336 с.

11. Ефимова, О. В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник / О. В. Ефимова. — 3-е изд., испр. и доп. — М.: Издательство «Омега-Л», 2010. — 351 с.: ил., табл.

12. Жулега, И. А. Методология анализа финансового состояния предприятия: монография / И. А. Жулега. — СПб.: ГУАП, 2006. — 235 с.: ил.

13. Ионова, А. Ф. Финансовый анализ: учебник / А. Ф. Ионова, Н. Н. Селезнева. — М.: ТК Велби, Изд-во Проспект, 2006. — 624 с.

14. Ковалев, В. В. Финансовая отчетность. Анализ финансовой отчетности (основы балансоведения): учеб. пособие / В..В. Ковалев, Вит.В. Ковалев. — 2-е изд., перераб. и доп. — М.: ТК Велби, Изд-во Проспект, 2006. — 432 с.

15. Комплексный экономический анализ хозяйственной деятельности: учеб. пособие / А. И. Алексеева [и др.]. — М.: Финансы и статистика, 2006. –672 с.

16. Лиференко, Г. Н. Финансовый анализ предприятия: учеб. пособие / Г. Н. Лиференко. — М.: Издательство «Экзамен», 2005. — 160 с.

17. Любушин, Н. П. Экономический анализ: учебник / Н. П. Любушин. — 3-е изд. — М.: ЮНИТИ-ДАНА, 2010. — 575 с.

18. Шеремет, А. Д. Методика финансового анализа деятельности коммерческих организаций / А. Д. Шеремет, Е. В. Негашев. — 2-е изд., перераб. и доп. — М.: ИНФРА-М, 2008. — 208 с.

19. Бердникова Л. Ф. Методические основы анализа ресурсного потенциала строительной организации: автореф. дис. канд. эконом. наук: — Тольятти, 2009. — 17 с.

20. Бердникова Л. Ф., Бердников А. А. Стратегический анализ финансового состояния организации: сущность и методика / Л. Ф. Бердникова, А. А. Бердников// Карельский журнал. 2014. № 3. — С.43–45.

/ коэффициент финансовой независимости

/ коэффициент финансовой независимости  / коэффициент автономии

/ коэффициент автономии

где

где  - реальный собственный капитал;

- реальный собственный капитал; - задолженность учредителей по взносам в уставный капитал

- задолженность учредителей по взносам в уставный капитал

/ коэффициент соотношения заемных и собственных средств (плечо финансового рычага)

/ коэффициент соотношения заемных и собственных средств (плечо финансового рычага)

- долгосрочная дебиторская задолженность

- долгосрочная дебиторская задолженность

,

, - задолженность перед участниками (учредителями) по выплате доходов

- задолженность перед участниками (учредителями) по выплате доходов

— наиболее ликвидные активы: денежные средства и краткосрочные вложения;

— наиболее ликвидные активы: денежные средства и краткосрочные вложения; — быстрореализуемые активы: краткосрочная дебиторская задолженность;

— быстрореализуемые активы: краткосрочная дебиторская задолженность; - медленно реализуемые активы: запасы и НДС по приобретенным ценностям;

- медленно реализуемые активы: запасы и НДС по приобретенным ценностям; - наиболее срочные обязательства: кредиторская задолженность;

- наиболее срочные обязательства: кредиторская задолженность; -краткосрочные обязательства: краткосрочные кредиты и займы;

-краткосрочные обязательства: краткосрочные кредиты и займы; - долгосрочные обязательства.

- долгосрочные обязательства.

- оценочные резервы.

- оценочные резервы.

- остатки денежных средств на начало периода;

- остатки денежных средств на начало периода; - поступление денежных средств за период;

- поступление денежных средств за период; - сумма денежных средств, направленных на погашение различных обязательств.

- сумма денежных средств, направленных на погашение различных обязательств. / Ресурсоотдача

/ Ресурсоотдача

/ оборотного капитала

/ оборотного капитала  / оборотных (мобильных) средств

/ оборотных (мобильных) средств

; Рост

; Рост  положителен

положителен

; Рост

; Рост

;

;

;

; ;

;

(общая рентабельность

(общая рентабельность  и экономическая рентабельность

и экономическая рентабельность )

)

;

;

:

:

/ Чистая рентабельность

/ Чистая рентабельность

/ затратоотдача

/ затратоотдача  / рентабельность продаж как отношение прибыли от продаж к себестоимости

/ рентабельность продаж как отношение прибыли от продаж к себестоимости