Итоги кризиса для России: курсовая политика

Автор: Емельянцева Мария Евгеньевна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

международная научная конференция «Экономическая наука и практика» (Чита, февраль 2012)

Статья просмотрена: 1147 раз

Библиографическое описание:

Емельянцева, М. Е. Итоги кризиса для России: курсовая политика / М. Е. Емельянцева. — Текст : непосредственный // Экономическая наука и практика : материалы I Междунар. науч. конф. (г. Чита, февраль 2012 г.). — Чита : Издательство Молодой ученый, 2012. — С. 56-59. — URL: https://moluch.ru/conf/econ/archive/14/1779/ (дата обращения: 25.04.2025).

Стремительное развитие кризисных процессов, начавшееся в 2008 году, вынудили Банк России принять решение о корректировке валютной политики с целью ее приведения в соответствие с изменившимися внешними и внутренними экономическими условиями.

В докризисный период динамика курса рубля характеризовалась трендом на укрепление к доллару США, этому способствовал ряд факторов:

Наблюдался стабильный рост нефтяных цен. В результате это оказало влияние на величину экспорта в этом периоде, так как в основном экспортируемые товары из России это сырье или производные этого сырья, цена на которые сильно коррелирует с ценой на нефть. При росте цены на нефть увеличивается поток выручки от экспорта нефти, поступающий в Россию. Так как выручка поступает в долларах, то предложение доллара на денежных рынках России возрастает, что приводит к снижению курса американской валюты и росту российского рубля.

Стабильным оставался спрос на национальную валюту. Спрос на валюту во многом зависит от процентных ставок. В России в предкризисные 2006-2007 гг. наблюдались более высокие, чем на мировых финансовых рынках процентные ставки, что обусловило приток на внутренний валютный рынок большого объема иностранной валюты.

В России наблюдался профицит платежного баланса. Основными компонентами, складывающими платежный баланс в России в данный момент, являются сальдо торгового баланса и сальдо баланса движения капиталов (притоки-оттоки капитала). В 2005-2006 гг. наблюдался постепенный рост сальдо торгового баланса, что определялось повышением цен на энергоносители, составляющими больше половины всего экспорта и относительно небольшими притоками импорта. Благоприятная обстановка обусловила рост чистого экспорта до сентября 2008 г. (до начала кризиса). В IV квартале 2008 г. по сравнению с аналогичным кварталом 2007 г. стоимость вывезенной за рубеж продукции сократилась на 11,5 млрд. долларов США (на 10,5%).

С началом кризиса на фоне существенного ухудшения ситуации на мировых финансовых и товарных рынках рубль стал обесцениваться. С середины августа 2008 г. приток капитала на российский фондовой рынок сменился оттоком, и курс рубля начал испытывать давление в сторону понижения.

Этому есть ряд определенных причин. С началом финансово-экономического кризиса в России на фоне падения мирового спроса и цен произошло значительное снижение активного сальдо баланса текущих операций. Если в III квартале 2008г оно составляло 29,6 млрд. долл., то в IV квартале 2008г. – всего 8,5 млрд. долл., снизившись на 71%. Падение мировых цен на нефть в три раза (цена барреля нефти марки Brent составила 140 долл. в июле и только 45 долл. в декабре 2008г.), а также на продукцию ориентированную на экспорт, отраслей металлургии, химии сильно отразилось на российском товарном экспорте.

Россия вступила в кризис со значительными финансовыми ресурсами, накопленными в течение нескольких лет быстрого экономического роста. По состоянию на 1 октября 2008 г. объем Резервного фонда составлял почти 3,56 млрд. руб., Фонда национального благосостояния – чуть менее 1,23 млрд. руб., а международные резервы достигали 556,8 млрд. долл.

В начале развития кризисных процессов в мировой экономике Банк России поддерживал неизменный курс национальной валюты по отношению к бивалютной корзине. Это сопровождалось снижением международных резервов и сокращением денежной массы. В середине ноября 2008 г. Банк России принял решение больше не удерживать валютный курс рубля на прежнем уровне и отказаться от введения ограничений на объемы продаваемой им валюты, что соответствовало принципам валютной либерализации. ЦБ приступил к плавному ослаблению национальной валюты посредством постепенного расширения коридора (на 50 коп.) допустимых колебаний стоимости бивалютной корзины.

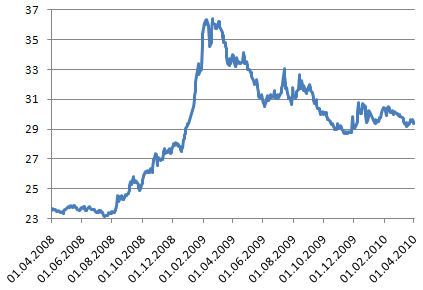

Рис. 1. Динамика рублевой стоимости бивалютной корзины Банка России в 2008-2010 гг. (руб.)

Имеющийся объем международных резервов позволил Банку России провести плавную девальвацию национальной валюты, оказывая тем самым поддержку экономическим агентам – корпоративному сектору и частным лицам – за счет продажи им по заниженному курсу значительной части международных резервов. Об окончании плавной девальвации рубля было объявлено в конце января 2009 г., в связи с приближением рыночного курса рубля к уровню, обеспечивающему сбалансированность текущего счета платежного баланса России с учетом изменившихся внешних условий. Банком России 22 января 2009 года были объявлены предельные границы допустимых колебаний валютного курса — на уровне 41 рубля и 26 рублей за бивалютную корзину. В результате, за период с августа 2008 г. по февраль 2009 г. рубль «потерял» около трети своей стоимости по отношению к доллару США (35%) и бивалютной корзине (27%). Максимальное значение курса рубля по отношению к доллару было достигнуто 07.02.2009, курс тогда составил 36,3798.

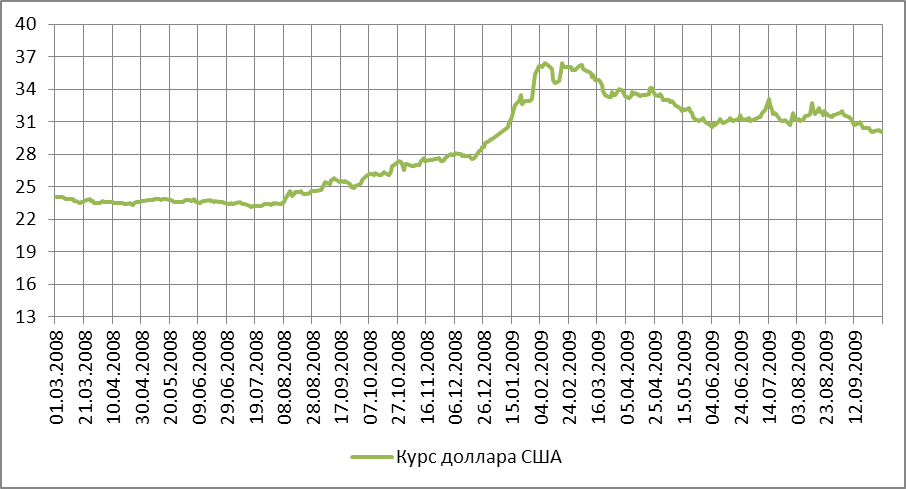

Во второй половине февраля ситуация на финансовых рынках стабилизировалась, цены на сырьевые товары вновь пошли в рост, сохранилась положительная разница в процентных ставках внутреннего и внешнего рынков. Все эти факторы способствовали повышению привлекательности российских активов, что отразилось на укреплении национальной валюты.

Рис. 2. Динамика курса доллара к рублю 2008-2009 гг. [3]

Проведение плавной девальвации рубля показывает, что ЦБ РФ меняет свою политику с поддержания курса рубля на борьбу с инфляцией. Это свидетельствует о том, что Банк России движется в направлении перехода к режиму таргетирования инфляции – к режиму, когда основной целью денежных властей являются показатели инфляции.

Это означает, что главная задача ЦБ — удержание роста цен в некоторых границах. Достигается она с помощью монетарных методов — регулирования процентных ставок и размера денежной массы. Делается это ради плавного экономического роста в стране. При этом вопрос стабильности курса национальной валюты отходит на второй план. Таким образом, власти поставили сразу несколько целей: снижение инфляции и ставок по кредитам, а также переход на свободный валютный курс рубля.

Для реализации поставленных целей Банк России стремится отпустить рубль в свободное плавание. Однако, как отмечает руководство ЦБ, переход к плавающему курсу будет проходить постепенно. По словам Владимира Путина «экономика должна быть готова к переходу к плавающему курсу рубля». «Постепенно, когда экономика будет взрослеть, будет более устойчивой, более рыночной, балансировок будет больше в самой экономике, когда у граждан будет другая ситуация с доходами, накоплениями, тогда постепенно можно переходить», — добавил он.

В России постепенный переход к плавающему курсу рубля осуществляется с помощью механизма регулирования валютного курса, известного как "плавающий коридор". Когда рубль у нижней границы Банк России покупает валюту, когда у верхней – продает; когда рубль в середине коридора, активность ЦБ минимальна.

Банк России намерен постепенно снижать свое присутствие на валютном рынке, тем самым позволив участникам, подготовится к плавающему курсу и к связанным с этим значительным колебаниям. В течение переходного периода ЦБ намерен сглаживать волатильность курса рубля не допуская его резкое укрепление или снижение, а также компенсировать дисбалансы спроса и предложения на внутреннем валютном рынке.

В октябре 2010 года Банк России отменил фиксированные границы бивалютного коридора, отказавшись от привязки к абсолютным значениям курса рубля к корзине и оставив лишь плавающие ограничители скорости. В последующие месяцы, Банк России поэтапно увеличивал дистанцию между этими ограничителями и снижал объем накопленных интервенций, которые требуются для их сдвига.

Так, в октябре 2010 года ЦБ расширил плавающий коридор корзины с 3 до 4 руб. и снизил до 650 млн. долл. величину накопленных интервенций, приводящих к сдвигу границ операционного коридора на 5 коп. [4]

С 1 марта 2011 года Банк России расширил коридор бивалютной корзины с 4 до 5 рублей, снизил величину накопленных интервенций с $650 млн. до $600 млн. долл.

И как сообщил департамент внешних и общественных связей Банка России с 27 декабря ЦБ расширил коридор бивалютной корзины с 5 до 6 рублей, снизил величину накопленных интервенций с $600 млн. до $500 млн. долл. По словам первого заместителя председателя Центрального банка России Алексея Улюкаева, границы плавающего валютного коридора после расширения находились на отметках 32,20-38,20 рубля.

Соответствующие изменения произведены в рамках постепенного перехода к режиму инфляционного таргетирования. Переход к свободному плаванию курса рубля, согласно основным направлениям единой государственной денежно-кредитной политики на 2011-2013 гг., является приоритетной задачей регулятора в среднесрочной перспективе.

Повышение потенциальной гибкости валютного курса, обусловленное принятыми изменениями, будет способствовать повышению действенности процентной политики, используемой Банком России для обеспечения ценовой стабильности, подчеркивается в сообщении.

Также, согласно основным направлениям единой государственной денежно-кредитной политики на 2011-2013 гг. «В 2011—2013 годах основными факторами изменения курса рубля будут баланс внешнеторговых операций и динамика трансграничных потоков капитала при растущей роли последних». «Трансграничные потоки капитала могут быть подвержены резким колебаниям вслед за изменением настроений участников российского и мировых финансовых рынков. Следствием этого, а также результатом сокращения участия Банка России в операциях на валютном рынке станет рост неопределенности динамики курса рубля в среднесрочной перспективе. В данных условиях возрастет значение управления курсовым риском экономическими агентами, как в реальном, так и в финансовом секторе», – отмечают эксперты Банка России.[1]

В последнее время появляется много разговоров и мнений относительно свободного рубля. К его преимуществам можно отнести самостоятельную денежно-кредитную политику, которую Центральный банк может проводить, если перестает осуществлять интервенции. Плавающий обменный курс уравновешивает спрос и предложение и, таким образом, балансирует интересы участников рынка самостоятельно, а не административно. Он упрощает адаптацию агентов к меняющимся экономическим условиям, особенно если торговых партнеров у страны много и ни один из них не доминирует. Одним из основных недостатков плавающего курса рубля является высокая волатильность. Очевидно, что одним из основных недостатков плавающего курса рубля является высокая волатильность. Очевидно, что стабильности внешнеторговым отношениям это не добавляет, тем более что обычно развивающиеся рынки не обладают настолько развитой инфраструктурой, чтобы позволить компании эффективно страховать свои валютные риски.

Литература:

Основные направления единой государственной денежно-кредитной политики на 2012 год и период 2013 и 2014 годов, [электронный ресурс]. – Режим доступа: www.cbr.ru/today/publications_reports/on_2012(2013-2014).pdf

«Модернизация денежно-кредитной политики Банка России для перехода к таргетированию инфляции», Банковское дело №1, 2010 г.

База данных по курсам валют с сайта www.cbr.ru. – Режим доступа: http://www.cbr.ru/currency_base/dynamics.aspx

Рублем – по рублю "Российская газета" – Федеральный выпуск №5420 (44) [электронный ресурс]. – Режим доступа: http://www.rg.ru/2011/03/02/ulyukaev-site.html от 03.03.2011