Анализ молочной отрасли России посредством построения карт стратегической группировки и матриц потребителя, производителя для ведущих игроков рынка

Автор: Порозова Юлия Михайловна

Рубрика: 7. Отраслевая экономика

Опубликовано в

Статья просмотрена: 2577 раз

Библиографическое описание:

Порозова, Ю. М. Анализ молочной отрасли России посредством построения карт стратегической группировки и матриц потребителя, производителя для ведущих игроков рынка / Ю. М. Порозова. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы I Междунар. науч. конф. (г. Санкт-Петербург, апрель 2012 г.). — Санкт-Петербург : Реноме, 2012. — С. 50-55. — URL: https://moluch.ru/conf/econ/archive/15/2007/ (дата обращения: 24.04.2025).

- Молочные продукты являются одним из самых больших сегментов продуктового рынка. Любое колебание в нем отражается на производителях, поставщиках, ритейлерах и в конечном итоге на покупателях.

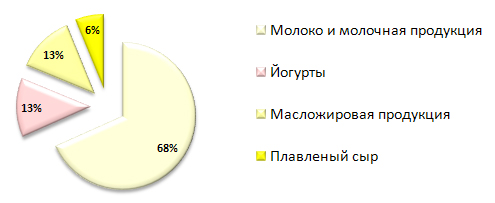

Рис.1. Структура рынка молочных продуктов в денежном выражении, 2007-2010гг.,%. [http://adindex.ru, рынок молочных продуктов: рекламный и товарный аспекты]

На рынке молочных продуктов главный фактор, влияющий, в первую очередь, на мелких производителей, - сезонность. Так, в летние месяцы обычно наблюдается рост производства молока и снижение закупочных цен на него, а к осени наоборот: производство молока снижается, а цены увеличиваются. Однако летом 2010 года впервые наблюдалась следующая картина: цены на молоко не снизились, как обычно, а, наоборот, стали выше зимнего периода 2010 года. Причина этому – аномальная жара, повлекшая за собой снижение надоев. Рост закупочных цен, не свойственный рынку в летние месяцы года вынудил производителей повысить стоимость готовой продукции, что отрицательно сказалось на спросе и распалило конфликт между производителя сырья, переработчиками и властями.

Конфликт частично был разрешен введением организацией «Союзмолоко» «ценового коридора», ограничивающий рост цен на закупку. «Союзмолоко» представляет собой альянс, включающий в себя более 3000 предприятий по производству и переработке молока. Основной целью «Союзмолоко» является обеспечение выгодных условий для производства и переработки молока, информирование о ситуации в молочной отрасли членов Союза, стимулирование повышения качества производимой в молочной отрасли продукции, защита интересов его членов в муниципальных и государственных органах власти, общественных и международных организациях.[4]

Слабая оснащенность и отсутствие современного модернизированного оборудования на большинстве предприятий по производству молока провоцирует постоянный дефицит сырого молока на рынке, что в свою очередь приводит к росту цен на готовую продукцию. Именно поэтому важно постоянно инвестировать молочную отрасль.

По официальной статистике Минсельхоза, экономический кризис сократил молочную отрасль России на 200 тыс. дойных коров. В связи с этим по отношению к молочной продукции Белоруссии были приняты ограничительные меры.

В отличие от России Белоруссия придерживается плановой экономики, где пищевая промышленность и сельское хозяйство, субсидируются государством. Отсутствие пошлин на ввозимую по демпинговым ценам в Россию продукцию белорусских производителей, затормозило развитие отечественной молочной отрасли.

Развитие молочной отрасли в России ограничивается практикой замещения молочных ингредиентов жирами и белками растительного происхождения, а также снижением потребительского спроса, сдерживающее возможность поднимать цены на сырое молока, закупаемое молочными заводами и как следствие развитие молочного животноводства.

Объем импорта масла растительного происхождения за последние пять лет увеличился практически вдвое, составив в 2008 году более 900 тысяч тонн. Этот показатель превосходит суммарный объем импорта в Россию сливочного масла, сухого молока и сыров более чем на 50%. В 2008 году средняя стоимость 1 кг тропического масла была практически в 3 раза ниже стоимости сливочного масла. Объем замещения молочного жира, по экспертным оценкам, при производстве пищевых продуктов составляет до 500 тысяч тонн, что эквивалентно 6,5 млн. тонн молока.

В ближайшее время будут сильно ужесточены меры по отношению к мороженому. Так, словом «Мороженое по ГОСТу имеют право называться традиционные виды мороженого на молочной основе, когда как другие, выработанные на том же оборудовании, замороженные продукты на основе белков и жиров не молочного происхождения, должны называться по-другому.

Развитие молочной отрасли также сдерживается пониженным спросом на сухое молоко. По этой причине производство сухого молока сократилось примерно в 2 раза. Так, в 2009 возник прецедент невостребованности 1,5 млн. тонн молока в летний период.

В начале 2009 года на молоко и продукты его переработки был принят технический регламент. Согласно ему молоком может называться только продукция, изготовленная из натурального, цельного молока. Однако, термин «молочный напиток» на прилавках магазинов так и не появился по причине недоверия такому названию потребителей, несмотря даже на то, что 14 июля 2010 года, Совет Федерации уточнил значение термина «молочный напиток».[4]

В целях стабилизации ситуации в молочной отрасли необходимо провести меры по повышению потребительского спроса, привив потребителю культуру потребления молока и молочных продуктов, также необходимо снизить объем импорта растительных масел, расширив объемы использования молочного жира и сухого молока при производстве пищевых продуктов.

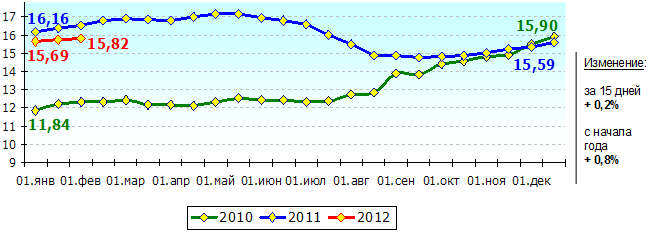

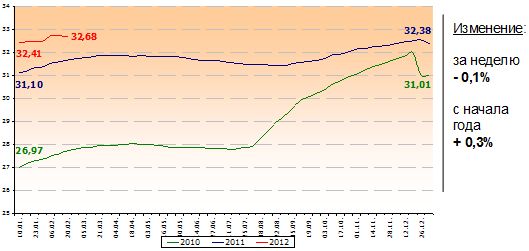

Далее рассмотрим статистику, взятую с официального сайта «СОЮЗМОЛОКО». По данным на 27 февраля 2012 года, закупочная цена сырого молока выросла на 0,2%. Потребительские цены на сыры и молоко снизились на 0,1%, сливочное масло - на 0,2%. Объемы импорта сливочного масла (без учета Белоруссии), сыра и сухого молока снизились по сравнению с уровнем 2011 года. Мировые цены на молоко за последний период сократились на 1,1%, на сыры, наоборот, увеличились на 2,5%,а на сливочное масло остались без изменений.

Рис 1. Цена закупки сырого молока у производителей, руб./кг [4]

Табл.

1. Сельское хозяйство [4]

Табл.

1. Сельское хозяйство [4]

|

с 01.01 по 01.02 |

2011 г. |

2012 г. |

% |

|

Валовой надой молока (в хозяйствах всех категорий), тыс. т |

1 883,9 |

1 954,2 |

103,7 |

|

Поголовье коров на конец периода (в сельскохоз. организациях), тыс. голов |

3 680,5 |

3 677,0 |

99,9 |

Рис2. Потребительские цены, руб./кг. [4]

Табл.

2. Импорт молочной продукции, тыс. тонн [4]

|

с 01.01 по 31.12 |

2010 г. |

2011 г. |

% |

|

Масло сливочное 040510 |

108,9 |

104,1 |

95,6 |

|

в т.ч. из Белоруссии |

40,8 |

40,6 |

99,5 |

|

Сыры и творог 0406 |

430,9 |

433,4 |

100,6 |

|

в т.ч. из Белоруссии |

127,2 |

130,4 |

102,5 |

|

Молоко сухое и концентр. 0402 |

236,4 |

179,3 |

75,9 |

|

в т.ч. из Белоруссии |

157,6 |

148,6 |

94,3 |

|

Молоко цельное 0401 |

190,1 |

204,5 |

107,6 |

|

в т.ч. из Белоруссии |

162,4 |

178,5 |

109,9 |

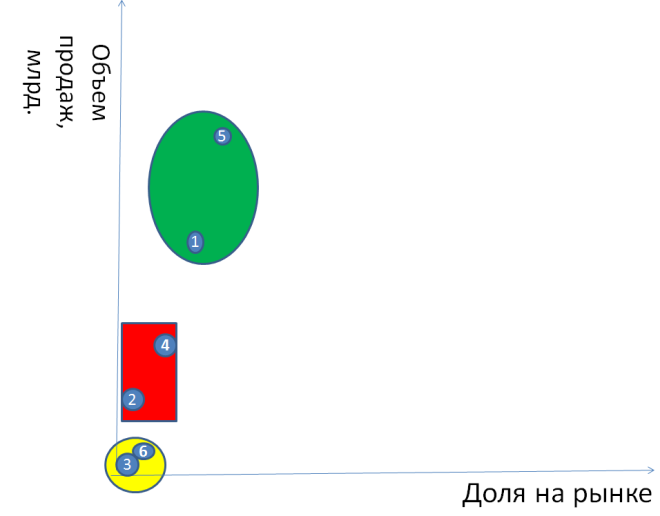

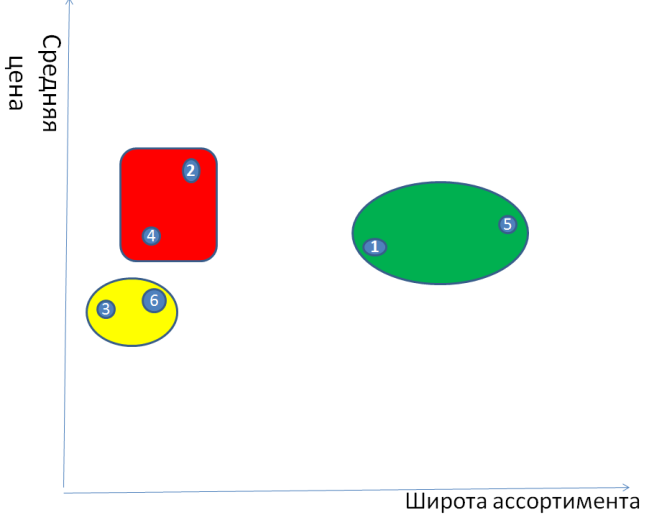

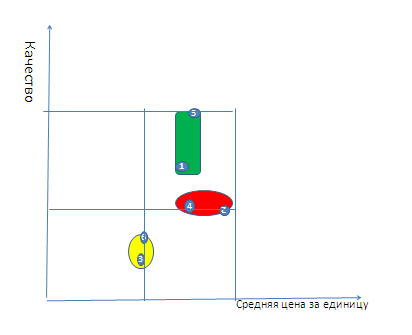

- На наш взгляд представляется интересным выделить основных игроков молочного рынка России, определить зоны конкуренции и занимаемое ими положение в отрасли. Для этого построим карты стратегической группировки по следующим параметрам: (ср.цена/широта ассортимента), (объем продаж/ доля на рынке). Процедура конструирования карты стратегической группировки включает в себя выявление отличительных конкурентных характеристик анализируемых компаний, нанесение этих характеристик на двухкоординатный график и определение относительных конкурентных позиций фирм. [2]

- В России ведущими игроками молочного рынка являются компании «Юнимилк», «Danone», «Вимм – Билль – Данн», «Ehrmann», «Campina».Для построения карт стратегической группировки выделим отличительные конкурентные характеристики для каждого игрока молочного рынка, затем нанесем их на двухкоординатный график и проанализируем позиции компаний. В таблице 3 приведены отличительные характеристики для молочных компаний.[5]

- Табл. 3. Показатели эффективности деятельности компаний.

- На наш взгляд представляется интересным выделить основных игроков молочного рынка России, определить зоны конкуренции и занимаемое ими положение в отрасли. Для этого построим карты стратегической группировки по следующим параметрам: (ср.цена/широта ассортимента), (объем продаж/ доля на рынке). Процедура конструирования карты стратегической группировки включает в себя выявление отличительных конкурентных характеристик анализируемых компаний, нанесение этих характеристик на двухкоординатный график и определение относительных конкурентных позиций фирм. [2]

|

Характеристики |

«Юнимилк» |

«Valio» |

«Campina» |

«Danone» |

«ВБД» |

«Ehrmann» |

|

42 млрд. |

1,8млрд. |

2 млрд. |

23 млрд. |

78млрд. |

16 млрд. |

|

52 |

23 |

8 |

17 |

78 |

16 |

|

14% |

3% |

1% |

10% |

20% |

2% |

|

43 |

58 |

34 |

45 |

47 |

35 |

- Полученные карты

стратегической группировки позволяют выделить конкурентов в молочной

отрасли. Так, лидирующая позиция компаний «Юнимилк» и

«ВБД» характеризуется высоким объемом продаж и большим

ассортиментом. Присущие компаниям «Valio»,

«Danone»

маленькие ассортимент и объем продаж, сопровождающиеся высокой ценой

- явный признак эксклюзивности товаров. «Campina»,

«Ehrmann» характеризуются маленьким объемом продаж,

маленькой ценой, то есть являются отсталыми товарами.

- Карты были построены на основании данных за 2011 год, когда ВБД составляла существенную конкуренцию компании «Юнимилк». Сейчас же после слияния конкурентов «Danone» и «Юнимилк», на наш взгляд, ситуация резко изменится и отнюдь не в пользу ВБД.

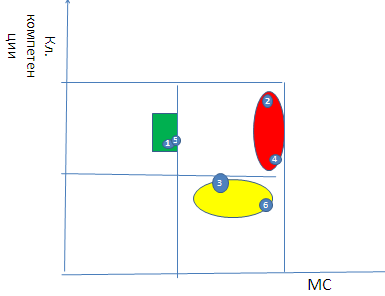

- Заключительным этапом анализа положения компаний на рынке является построение матриц потребителя и производителя для определения возможных направлений дальнейшего движения.

- Для построения матриц потребителя и производителя необходимо выделить показатели, характеризующие качество выпускаемой продукции и ключевые компетенции компании. Затем провести ранжирование полученных показателей, рассчитать сумму рангов для каждой компании и нанести полученные ранги на соответствующую матрицу.

- Определение позиций компаний на матрицах потребителя и производителя начинается с выделения ключевых факторов, характеризующих качество выпускаемой продукции и ключевые компетенции. Затем проводится ранжирование по качеству и ранжирование по ключевым компетенциям. Для компаний молочной отрасли нами были выделены следующие показатели качества: широта ассортимента и эффективность =

, а также показатели, характеризующие ключевые компетенции компании:

средняя цена и эффективность

=

, а также показатели, характеризующие ключевые компетенции компании:

средняя цена и эффективность

= .После определения факторов, необходимо эти факторы проранжировать.

Количество рангов обычно совпадает с количеством анализируемых

компаний. В нашем случае это количество равно 6. Для ранжирования

очень важно определить шаг – разницу между рангами, для этого

необходимо выбрать наибольший показатель по группе, вычесть из него

наименьший и поделить на количество компаний. Определив ранги для

всех групп факторов, необходимо найти сумму по каждой. Затем

полученные суммы рангов нанести на матрицы потребителя и

производителя. На матрицу потребителя наносятся сумма рангов для

каждой компании по качеству на ось ординат и средняя цена продукции

на ось абсцисс. На матрицу производителя соответственно сумма рангов

для каждой организации по ключевым компетенциям и маржинальные

издержки. Полученные точки, характеризуют положение компании на

рынке и определяют возможные направления движения.[1]

.После определения факторов, необходимо эти факторы проранжировать.

Количество рангов обычно совпадает с количеством анализируемых

компаний. В нашем случае это количество равно 6. Для ранжирования

очень важно определить шаг – разницу между рангами, для этого

необходимо выбрать наибольший показатель по группе, вычесть из него

наименьший и поделить на количество компаний. Определив ранги для

всех групп факторов, необходимо найти сумму по каждой. Затем

полученные суммы рангов нанести на матрицы потребителя и

производителя. На матрицу потребителя наносятся сумма рангов для

каждой компании по качеству на ось ординат и средняя цена продукции

на ось абсцисс. На матрицу производителя соответственно сумма рангов

для каждой организации по ключевым компетенциям и маржинальные

издержки. Полученные точки, характеризуют положение компании на

рынке и определяют возможные направления движения.[1]- Построим матрицы потребителя и производителя для ведущих игроков молочного рынка. Для этого выделим факторы, характеризующие качество выпускаемой продукции и ключевые компетенции. (см. табл.4) [6]

- Карты были построены на основании данных за 2011 год, когда ВБД составляла существенную конкуренцию компании «Юнимилк». Сейчас же после слияния конкурентов «Danone» и «Юнимилк», на наш взгляд, ситуация резко изменится и отнюдь не в пользу ВБД.

Табл. 4. Факторы, характеризующие качество выпускаемой продукции и ключевые компетенции

|

Наименование компании |

Объем продаж |

Широта ассортимента |

Средняя цена за единицу |

Общие издержки |

Численность персонала |

Чистая прибыль |

|

Юнимилк(1) |

442 млрд. |

52 |

43 |

13,44 млрд. |

14000 |

28,56 млрд. |

|

Валио(2) |

11,8 млрд. |

23 |

58 |

7,6 млрд. |

4300 |

4,2 млрд. |

|

Campina(3) |

22 млрд. |

8 |

34 |

1,095 |

895 |

905млн |

|

Danone(4) |

23 млрд. |

17 |

45 |

16,028млрд. |

6600 |

6,972млрд. |

|

ВБД(5) |

78 млрд. |

78 |

47 |

27,3млрд. |

19500 |

50,7млрд. |

|

Ehrmann(6) |

16 млрд. |

16 |

35 |

16,1946млрд. |

5200 |

-194,6млн. |

1)Ранжирование

(Качество): ассортимент, эффективность =![]()

|

Порядковый номер |

Широта ассортимента |

Ранг 1 |

Эффективность |

Ранг 2 |

|

|

1 |

52 |

4 |

3 |

4 |

8 |

|

2 |

23 |

2 |

2,744 |

2 |

4 |

|

3 |

8 |

1 |

2,235 |

1 |

2 |

|

4 |

17 |

1 |

3,48 |

5 |

6 |

|

5 |

78 |

6 |

4 |

6 |

12 |

|

6 |

16 |

1 |

3 |

3 |

4 |

|

8-20(1) 20-32(2) 32-44(3) 44-56(4) 56-68(5) 68-80(6) |

2,235 – 2,535(1) 2,535 – 2,835(2) 2,835 – 3,135(3) 3,135 – 3,435(4) 3,434 – 3,735(5) 3,735 – 4,035(6) |

Матрица потребителя

2) Ранжирование

(Компетенции):

средняя цена,

эффективность =![]()

|

Порядковый номер |

Средняя цена |

Ранг 1 |

Эффективность |

Ранг 2 |

|

|

1 |

43 |

3 |

1,75 |

6 |

9 |

|

2 |

58 |

6 |

1,553 |

5 |

11 |

|

3 |

34 |

1 |

1,26 |

2 |

3 |

|

4 |

45 |

3 |

1,435 |

4 |

7 |

|

5 |

47 |

4 |

1,7 |

6 |

10 |

|

6 |

35 |

1 |

0,98 |

1 |

2 |

1)0,32

2)0,644

3)0,547

4)1,101

5)0,35

6)0,26

|

34 – 38(1) 38 – 42(2) 42 – 46 (3) 46 -50(4) 50 – 54(5) 54 – 58(6)

|

0,98- 1,121 (1) 1,121 – 1,261(2) 1,261 -1,401(3) 1,401 – 1,541(4) 1,541– 1,681(5) 1,681– 1,821(6)

|

Таким образом, из полученных выше данных мы можем сделать вывод, что компании Campina и Erhmann являются аутсайдерами, так как производят товары низкого качества, несут высокие издержки на их производство (у Erhmana чистая прибыль за 2011 год отрицательная), компании Danone и Valio являются защитниками качества, так как для них характерны высокое качество, высокие издержки и цена, а «Юнимилк» и ВБД являются сфокусированными анализаторами, причем после объединения Юнимилка с Danonом, объединенная компания станет диверсифицированным анализатором, так как за счет эффекта синергии увеличит свое присутствие на различных сегментах рынка. Ведь до объединения Danone присутствовал в основном на европейской территории России, тогда как у "Юнимилка" была более развита деятельность на востоке страны; продукция французской группы позиционировалась в более дорогом сегменте, в то время как российский производитель всегда был успешен на рынке традиционных молочных продуктов.

Литература:- Ансофф, И. Стратегический менеджмент. Классическое издание: Пер. с англ. [Текст] / И. Ансофф. – СПб.: Питер, 2009

Гольдштейн, Г.Я. Стратегический менеджмент [Текст] / Г.Я. Гольдштейн. – Т. : ТРТУ, 1997. – 93 с.

Гурков, И.Б. Стратегический менеджмент организации [Текст] / И.Б. Гурков. – М. : ТЕИС, 2004.

http://www.souzmoloko.ru - национальный союз производителей молока. Еженедельный обзор молочного рынка по данным Министерства сельского хозяйства России.

http://www.finansmag.ru – рейтинг Финанс 500

http://www.raexpert.ru –рейтинг Эксперт 400