Теоретическое обоснование выбора золота в качестве инвестиционного актива

Автор: Синюшин Павел Сергеевич

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

Статья просмотрена: 406 раз

Библиографическое описание:

Синюшин, П. С. Теоретическое обоснование выбора золота в качестве инвестиционного актива / П. С. Синюшин. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы I Междунар. науч. конф. (г. Санкт-Петербург, апрель 2012 г.). — Санкт-Петербург : Реноме, 2012. — С. 109-115. — URL: https://moluch.ru/conf/econ/archive/15/2105/ (дата обращения: 26.04.2025).

В настоящее время золото выполняет роль квазиденег. Согласно п. 23 Положения о совершении сделок с драгоценными металлами на территории Российской Федерации, утвержденного Постановлением Правительства РФ от 30 июня 1994 г. N 756, не допускается использование слитков золота и серебра в качестве средства платежа, в том числе путем осуществления операций по специальным счетам, открытым в специально уполномоченных банках, а также в расчетах за кредиты, предоставляемые коммерческими банками добывающим предприятиям[1].

1. Золото и валюты

В основном по операциям с золотом выделяют три основные цели: - спекулятивную, то есть желание заработать, часто на кратковременных колебаниях; - инвестиционную, в общем, то же желание заработать, только на более длинных позициях; - тезаврационную, что означает сохранить свои сбережения «на черный день».

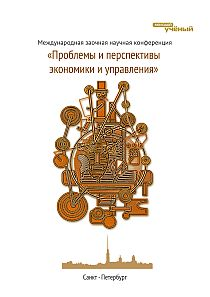

Рис 1. Покупательная способность золота и ряда валют в США (рассчитанная на основе дефлятора ВВП США и обменных курсов иностранных валют, по отношению к доллару США)[2].

“Волнообразная динамика, сотрясающая экономическую систему, рецидивы периодов бума, за которыми следуют периоды депрессии, представляют собой неизбежные следствия попыток, повторяющихся вновь и вновь, понизить валовую ставку процента посредством кредитной экспансии. Способов избежать резкого схлопывания бума, вызванного кредитной экспансией, не существует. Альтернатива ограничена двумя вариантами: кризис наступит либо раньше как результат добровольного отказа от дальнейшей кредитной экспансии, либо позже как окончательная и всеобщая катастрофа денежной системы”[3,с. 534].

Наглядная иллюстрация слов фон Мизеса представлена на рис 1. На нем отображены изменения покупательной способности золота и ряда мировых валют, рассчитанные на основе дефлятора ВВП США и обменного курса мировых валют, по отношению к доллару США за последние 100 лет. Как видно из графика, единственным активом, который не только сохранил, но и увеличил свою покупательную способность, - является золото. Это увеличение объясняется естественными для экономики дефляционными процессами, основанными на росте производительности труда и, соответственно, снижением меновой ценности единицы условной продукции.

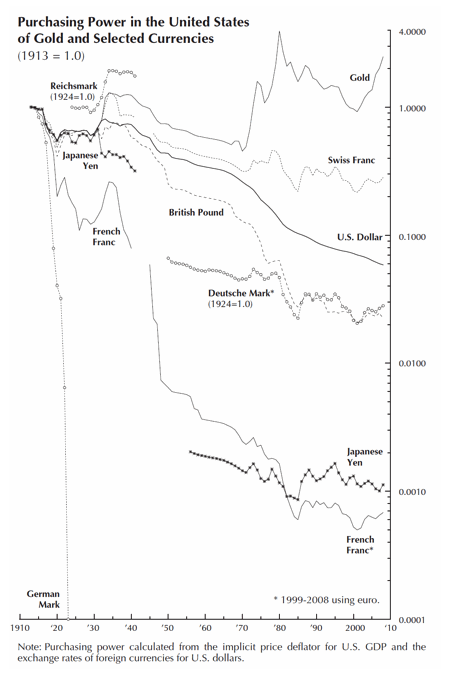

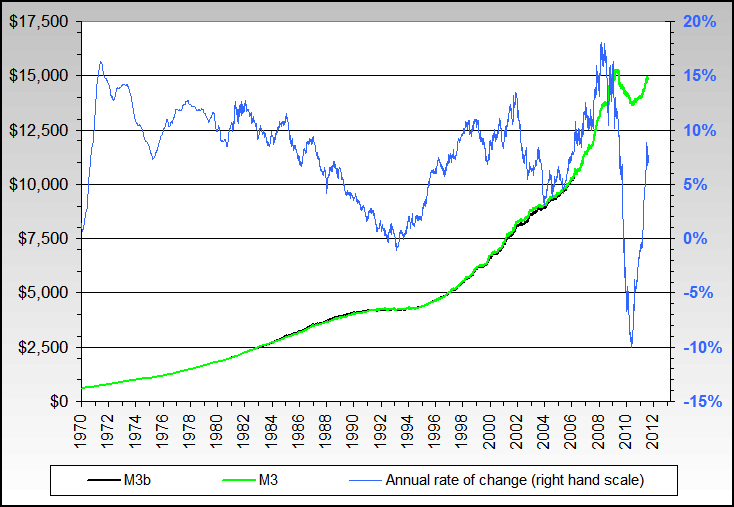

Программы количественного смягчения – QE, осуществляемые федеральной резервной системой США и монетарными властями иных стран, представляют собой не что иное, как попытки начать новый цикл кредитной экспансии(рис 2,3). Их последствия явно выражены в росте товарных, фондовых рынках и дальнейшем падении покупательной способности мировых валют. На этом фоне инвестиции в золото представляются крайне целесообразными и перспективными.

Рис 2. Монетарный агрегат М3 США[Key stats (M3) , 4].

Рис. 3. Совокупное предложение денег США (включая государственные программы поддержки экономики, постоянные и временные сделки РЕПО и т.д.)[Там же].

“Всем, конечно, давно

пора понять, что ценность валюты, размениваемой на золото

(или

другую валюту), не имеет своим источником ценности золота, а

просто

поддерживается на некотором уровне благодаря

автоматическому регулированию ее

количества”[5,с. 177].

Золото и иные сырьевые активы и металлы

Именно это свойство золота – достаточно стабильное, равномерное и медленное увеличение объема, находящегося в обращении, а также сравнительно небольшое потребление промышленностью, по сравнению с другими сырьевыми активами и металлами, - обеспечивает ему статус единственно значимого safe haven - убежища, при “бегстве в реальные ценности” в кризисной фазе кредитного цикла(рис 4,5,6). “Даже быстрое увеличение производства драгоценных металлов никогда не сможет достигнуть размаха, которого может достичь кредитная экспансии”[3,535]. Собственный инфляционный потенциал золота ограничивается превратностями золотодобычи.

Рис. 4. Рыночная цена золота за пятилетний период(на основе котировок закрытия торгов товарной биржи COMEX)[6].

Рис. 5. Рыночная цена платины за пятилетний период (на основе котировок закрытия торгов товарной биржи COMEX)[Там же].

Рис 6. Золото и другие сырьевые активы(сводный индекс)[Metals,4].

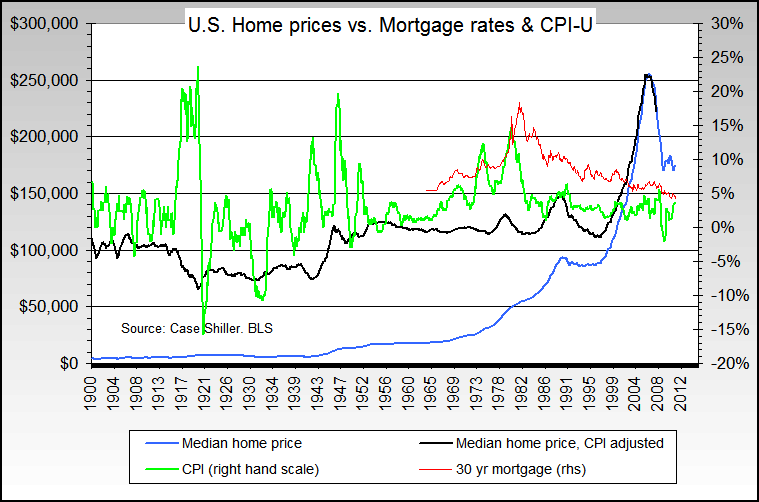

Зачастую привлекательным инвестиционным активом называют недвижимость. Однако недвижимость представляет собой продукт потребления(в случае жилой недвижимости), либо средство производства(в случае коммерческой). Интерес к ней оправдан только в условиях растущей экономики. Как показывает историческая ретроспектива, в среднем, очищенная от инфляции(CPI-Consumer price index), стоимость недвижимости остается на одном уровне, на протяжении столетия(рис. 7).

Таким образом, в долгосрочной и среднесрочной перспективе, золото является превосходным инструментом как для сохранения капитала, так и для инвестиций, ориентированных на его преумножение. Однако, как и для любой иной операции на рынке, необходимо правильно выбрать точку входа в рынок золота. Вследствие этого, возможные варианты и текущее состояние рынка следует рассмотреть детально.

Рис. 7. Цена недвижимости в США и величина 30-летней ипотечной ссуды[Real estate,4].

Текущее положение на рынке золота и перспективы.

Мнения финансовых аналитиков и инвесторов достаточно разнообразны, но, в целом, содержат оптимистичный взгляд на перспективы золота. Расхождения имеются лишь в сроках и величине ожидаемой коррекции к росту, но практически ни у кого не возникает сомнения, что повышательный тренд будет продолжен.

"Как и любой перегретый актив, золото может скорректироваться. Чисто техническое снижение на $200-400 способно застать врасплох незадачливых спекулянтов. Однако избыточная ликвидность будет поддерживать котировки", - уверен начальник отдела брокерских операций АКБ "Пробизнесбанк" Алексей Труняев.

Аналитик УК "Райффайзен Капитал" Ольга Митрофанова: "Сейчас себестоимость золота неуклонно растет, что связано с обеднением руды. Новых мощностей не так много, многие из них вводятся в строй взамен отработанных месторождений. Кроме того, не стоит забывать, что сейчас важной движущей силой продолжают оставаться покупки со стороны ЦБ многих развитых и развивающихся стран. Также в среднесрочной перспективе страх второй волны кризиса будет продолжать стимулировать инвестиционный спрос на золото". По словам г-жи Митрофановой, резкое августовское падение стоимости золота(рис.8) было обусловлено техническими причинами – повышением маржинальных требований на фьючерсы на золото оператором биржи COMEX - компанией CME Group, предпринятое с целью снизить волатильность металла и выдавить оттуда спекулянтов.

Высокие шансы на продолжения роста на рынке золота видит и заместитель генерального директора по инвестиционному анализу ИК "Церих Кэпитал Менеджмент" Андрей Верников: "В данный момент золото формирует базу с нечеткой нижней границей $1780-1790, и довольно четко выраженной верхней границей, равной $1840 за унцию. При прохождении верхнего сопротивления, равного $1840 за унцию, вероятно достижение предыдущих максимумов также как и установление новых"[7].

Рис. 8. 30-дневный график цен золота(на основе котировок закрытия торгов товарной биржи COMEX)[6].

Биржевой аналитик и риск менеджер Morris Hubbartt предлагает следующую разволновку (рис. 9). Согласно его интерпретации, в настоящий момент золото пробило линию сопротивления и, после консолидации, ожидается взрывной рост, называемый им “Super Highway”.

Рис 9. Технический анализ рынка золота. Morris Hubbartt[8].

“Gold is going global. There is enormous global demand, because gold ownership simply makes common sense. One of the themes I have written about since last spring, when silver went into to backwardation, is the coming shortage of gold. Many institutional money managers are beginning to wonder if the mines coming on line are going to be able to keep up with Asian demand for gold. A huge new Asian gold exchange is scheduled to open by year-end. China’s central bank has stated it intends to buy much more gold in the coming years, as have other banks. Can the mines deliver all that is required? My technical work on the super highway chart suggests the answer is no”[8].

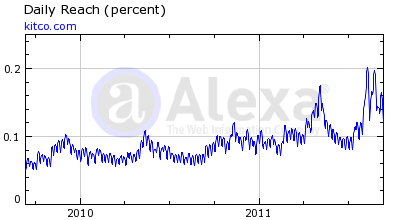

Косвенным образом подобные взгляды подтверждаются динамикой обращения к сайту kitco.com, который является крупнейшим сайтом, посвященным рынку золота(рис. 10).

Рис 10. Динамика обращений к сайту kitco.com[9]

“По мнению экспертов швейцарского банка UBS, цены на золото могут достигнуть в следующем году $2075 за тройскую унцию, таким образом, банк повысил свой прогноз на 50%. UBS отмечает, что непростые экономические условия, долговые проблемы Еврозоны и низкий уровень потребительского и инвестиционного доверия будут увеличивать спрос на драгоценный металл”[10].

Также можно привести прогноз John Alfred Paulson – основателя и президента хэдж-фонда Paulson & Co. в Нью-Йорке. Он ожидает роста золота в среднесрочной перспективе до уровня 2,500 - 4000$[11].

Наиболее радикальным является мнение Джима Синклера (Jim Sinclair). Когда золото пробило потолок в 1000$ за унцию, он уверенно заявил, что цена 1650$ не будет пиковой ценой этого «бычьего» тренда, а всего лишь промежуточным этапом. Его рассуждения выглядят следующим образом:

Во времена кризиса цена золота в долларах США всегда стремится сбалансировать Международный бухгалтерский баланс США. Поэтому получается следующее: берём 90% международного долга США за минусом Китая, добавляем 50% долга Китаю. Затем делим это число на количество официальных унций, которыми, как считается, владеет Минфин США. В итоге мы получаем цену, к которой будет стремится золото. Международный долг США на январь 2011 г. составил 4,5$ триллиона, из которых 1,1$ владеет Китай. Добавляем 50% (550$ млрд.) от китайского долга к 90% (3,06$ триллионов) от общего международного долга (за минусом Китая) получаем в итоге 3,61$ триллион. Официальный запас золота США составляет 8133 тонны (287 млн. унций). Делим 3,61$ триллионов на 287 млн. унций и в результате получаем 12578$ - это и есть отражение стоимости золота за одну унцию, которая сбалансирует бухгалтерский баланс США. Поэтому стоимость золота должна быть переоценена либо рыночными средствами, либо официально правительством США до 12500$ за унцию[2].

На подобном фоне прогнозы, которых придерживаются аналитики Saxo Bank в своем ежегодном обзоре на 2011 год, выглядят крайне консервативно: “Ценовая динамика будет сохранять восходящую направленность, несмотря на возможные периодические коррекции на 5-10%. Факторы, способствовавшие росту золота до новых исторических высот в 2010 году, останутся в силе и в 2011 году. В 2010 году центральные банки, в таких развивающихся странах, как Китай и Индия, превратились в чистых покупателей золота впервые за последние двадцать лет. Считается, что золото является инструментом хеджирования против инфляции. Это не совсем так. Золото хеджирует от нестабильности. Количественное ослабление, реализованное ФРС, привело к росту спроса на инструменты хеджирования против возможной угрозы дефляции и последующей инфляции на фоне роста денежной массы. Долговой кризис в Европе так и не решен, что также привлекает покупателей на рынок безопасных активов”[13]

То же и в отношении рынка фьючерсов:

“Золото достигло нового номинального рекорда на уровне 1921 доллар за унцию, что спровоцировало продажи и коррекцию на 100+ долларов в условиях рыночной волатильности. Однако падение ниже 1800 долларов привлекло новых покупателей, особенно с Дальнего Востока, и цена снова выросла. Эта битва быков и медведей продолжится в течение ближайших недель, однако, общая динамика остается восходящей. Цены могут вырасти до 1970 и да же до критической отметки 2000”[14].

Выше было рассмотрено положение на рынке золота. Ретроспективный анализ показывает, что золото дорожает уже давно [15, c. 10]. При этом на основании представленных данных, можно сделать вывод о том, что текущие уровни не являются оптимальными, учитывая возможную коррекцию к росту, но, вместе с тем, представляют удовлетворительную точку входа, для среднесрочных и долгосрочных инвестиций. Краткосрочные же инвестиции спекулятивного характера целесообразнее осуществить после коррекции, либо воспользоваться таким инструментом, как короткие продажи, играя на понижение.

- Литература:

Постановление Правительства РФ от 30 июня 1994 г. N 756 "Об утверждении Положения о совершении сделок с драгоценными металлами на территории Российской Федерации" (с изменениями от 1 декабря 1998 г., 24 августа 2004 г.), - URL: http://base.garant.ru/10103212/.

- Purchasing Power in the United States of Gold and Selected Currencies, - URL: http://mises.org/images/3687/Figure2.png.

- Мизес, Людвиг фон. Человеческая деятельность: трактат по экономической теории / Пер. с 3-го испр. англ. изд. А.В.Куряева. – Челябинск.: Социум, 2008. - 878 с.

- URL: http://www.nowandfutures.com/.

- Хайек, Фридрих Август фон. Частные деньги / Под ред. Р.И.Капелюшникова. – Тверь.: KOLONNA Publications, 1996. - 229 с.

URL: http://www.kitco.com/.

- Рынок акций осенью: в ожидании QE, - URL: http://www.finam.ru/analysis/conf00001003E0/default.asp.

Gold Stocks have the spotlight, - URL: http://www.gold-speculator.com/super-force-signals/65304-gold-stocks-have-spotlight.html.

URL: http://www.alexa.com/siteinfo/kitco.com.

- UBS повысил прогноз по цене на золото до 2075$ за унцию, - URL: http://bcs-express.ru/digest/?article_id=72958.

Silver is down, but China is still buying / By Gregory Zuckerman // The Wall Street Journal, URL: http://blogs.wsj.com/marketbeat/2011/05/04/silver-is-down-but-china-is-still-buying.

Gold to Exceed $12.500 to Balance US Debt / By Jim Sinclair, - URL: http://www.jsmineset.com/2011/06/08/jim-sinclair-gold-to-exceed-12500-to-balance-us-debt/.

- Saxo_Bank_Outlook_2011, - URL: http://ru.saxobank.com.

- Commodity market analysis, - URL: http://ru.saxobank.com/analytics/commodity-market-analysis.

- Ватропина В.Л. Финансовые рынки как источник дохода // Деловая неделя. – 2012.- № 2. – С.10.