Анализ источников финансирования деятельности компаний нефтегазовой отрасли

Авторы: Семенова Валерия Петровна, Сиденко Александр Сергеевич

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

Дата публикации: 30.11.2015

Статья просмотрена: 2802 раза

Библиографическое описание:

Семенова, В. П. Анализ источников финансирования деятельности компаний нефтегазовой отрасли / В. П. Семенова, А. С. Сиденко. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы IV Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2015 г.). — Санкт-Петербург : Свое издательство, 2015. — С. 105-107. — URL: https://moluch.ru/conf/econ/archive/171/9227/ (дата обращения: 25.04.2025).

Под финансированием понимаются мероприятия, направленные на подготовку средств для реализации каких-либо целей. В литературе по экономике предприятия выделяют следующие укрупненные группы источников финансирования [1]:

внутреннее финансирование;

собственное внешнее финансирование;

заемное финансирование.

Проблема выбора приоритетных источников финансирования стоит перед каждой фирмой. Поэтому первоочередной задачей менеджера является анализ положительных и отрицательных сторон каждого финансового ресурса. Авторами статьи были проанализированы следующие источники финансирования: самофинансирование, эмиссия акций, кредит и контокоррентный кредит, выпуск облигаций и векселей, лизинг, а также привлечение иностранных инвестиций.

Каждый источник имеет свои характерные особенности: при привлечении кредитов требуется обеспечение, при выпуске акций собственники могут получить контроль над предприятием и участвовать в прибылях, платежи по лизингу и кредитам носят регулярный характер и т. д.

Наряду с традиционными способами финансирования целесообразно выделить иностранные инвестиции характерные для нефтяной отрасли. Данный вид привлеченных ресурсов играет важную роль в обеспечении развития нефтяной промышленности. Иностранные инвестиции поступают в Россию в форме кредитов и размещения ценных бумаг нефтегазовых компаний на международных биржах. Также российские компании участвуют в совместных проектах с иностранными предприятиями, получая таким образом финансовые ресурсы. По данным Росстата в 2013 году в экономику России поступило 170,2 млрд. долл. иностранных инвестиций, что на 10,1 % больше, чем в 2012 году. Из них в добычу полезных ископаемых 11424 млн. долларов [2]. Иностранные инвестиции способствуют появлению источников финансирования в отрасли, которые не доступны компаниям на территории РФ. Однако ужесточения законодательства в сфере иностранных инвестиций приводит к оттоку иностранного капитала. Одной из главных особенностей данного источника финансирования является то, что в компании придется произвести ряд структурных изменений. Как, например, переход на международные стандарты финансовой отчетности, смена части менеджеров, установлении ограничений на принятие стратегических важных решений.

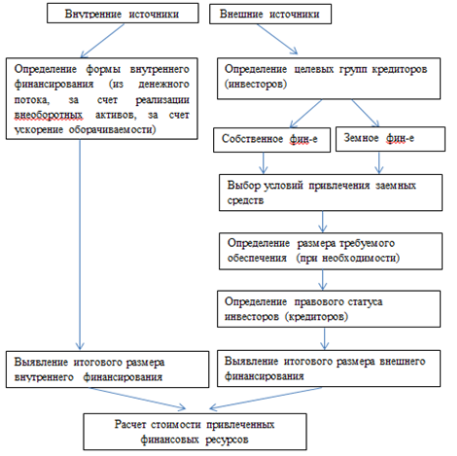

На основе анализа источников финансирования была составлена общая схема определения применяемых источников.

Рис. 1. Схема определения применяемых источников финансирования

Источник: собственный анализ авторов на основе плюсов и минусов источников финансирования.

Таким образом, выбор способов финансирования фирмы зависит от многих факторов. В большей степени форма привлечения ресурсов зависит от сложившихся на рынке условий финансирования подобных предприятий. Также выбор тех или иных источников зависит от финансовых результатов деятельности предприятия, опыта работы в выбранном сегменте, стратегии развития, репутации предприятия, интересов собственников и менеджеров, наличия обеспечения, курса акций и дивидендной политики, а также доступности необходимых источников финансирования. Руководствуясь плюсами и минусами источников, и оценивая свои возможности, фирма рассчитывает привлечь тот или иной источник финансирования.

Анализируя приоритеты выбора источников финансирования нефтегазовой отрасли, можно отметить, что в 2008–2009 годах, безусловно, преобладали собственные средства — от 60 до 90 %. Однако, по данным опроса[3] руководителей компаний нефтегазового сектора в 2013 году доля фирм, использующих внутренние источники финансирования, сократилась с 38 % до 21 % по сравнению с 2012 годом. Сокращение связано с тем, что большинство компаний начинают прибегать к заемному финансированию. Участники исследования от компании EY [4] оперируют тем аргументом, что заемное финансирование стало наиболее доступным, банки стали стабильным институтом, а условия кредитования либеральными. В то время как плата за привлечение собственного капитала достаточно высока. Так, по отчету Deloitte, в 2013 году количество респондентов, разделяющих такую точку зрения, увеличилась до 50 % против 24 % в 2012 году.

Еще один источником, к которому нефтяные компании стали прибегать чаще — лизинг. Что касается такого инструмента как лизинг, то рынок лизинга в России не так развит, как в мире. Но, несмотря на это, объем лизинговых сделок в 2013 г. вырос на 6,1 %[5]. Лизинговые схемы финансирования используются во многих секторах нефтяной отрасли — предприятиях добычи, переработки, транспортировки, строительства и сервиса. Предприятия выбирают данный вид финансирования в связи с тем, что совокупные затраты на лизинговые сделки иногда обходятся дешевле, чем по привлеченным кредитам.

Однако встает вопрос, будет ли также легко осуществить фирме свои цели в период кризиса. Обратимся к политической и экономической ситуации, которая сложилась в России в 2014–2015 годах. Разберемся немного подробнее, какая ситуация сложилась с источниками финансирования в нефтегазовой отрасли. Летом 2014 года некоторые крупные банки (Сбербанк, Газпромбанк, ВТБ) и нефтяные компании (Газпром нефть, Роснефть, Транснефть) попали под санкционный список ЕС и США.

В результате был наложен запрет на привлечение инвестиций из стран ЕС и США, на поставки оборудования для глубоководной разведки и добычи нефти, а также на предоставление любых услуг для подобных проектов. В связи с отсутствием иностранного финансирования, которое занимало большой удельный вес во всех источниках, ограниченными возможностями банков и приостановлением работ «на конец первого полугодия общий долг «Роснефти» равнялся 2,179 трлн рублей» [6], «при размере резерва в 684 млрд рублей». Что касается Газпрома, то его задолженность на тот же период составляла 369,5 млрд рублей.

Таким образом, компании не имеют достаточных собственных резервов для погашения долгов, а возможности привлечении новых заемных средств также ограничены. Ранее было выявлено, что в некоторых компаниях доля внешнего заемного финансирования достигает 50 %, а, значит, лишь внутреннее финансирование не сможет обеспечить стабильную деятельность компании и погашение ее долгов. Возможности крупных кредитных институтов также ограничены. В сложившейся ситуации возможности по привлечению ресурсов меняются. Часть компаний прибегает к государственной поддержке, а часть ищет альтернативные способы финансирования. К примеру, при условиях высоких колебаний курса национальной валюты относительно рубля и евро, «Газпром разместил евроноты 36-й серии на $700 млн с доходностью 4,3 процента» [7].

Так, мы видим, что произошло смещение приоритетов при выборе источников финансирования у ряда нефтегазовых компаний. И основными ресурсами сейчас являются облигации, номинированные в иностранной валюте, внутренние источники и резервы, а также государственная помощь.

Литература:

- И. П. Бойко. Лекции по курсу «Экономика предприятия и предпринимательства». 2012 г.

- Официальный сайт Федеральной службы государственной статистики. [Электронный ресурс]. — Режим доступа: http://www.gks.ru/;

- Опрос руководителей нефтегазового сектора от Deloitte [Электронный ресурс]. — Режим доступа: http://www.hse.ru/data/2014/01/25/1326319826/Deloitte_oil&gas %20survey.pdf (дата обращения: 08.11.2015);

- Ernst & Young: Нефтегазовые компании оптимистично оценивают ситуацию в экономике [Электронный ресурс]. — Режим доступа: http://www.rbc.ru/rbcfreenews/20130522162749.html (дата обращения: 08.11.2015);

- Будаев, А. Нефтегазовая отрасль имеет большой потенциал для использования лизинга [Электронный ресурс] /А. Будаев. — Режим доступа: http://m.oilcapital.ru/industry/247543.html (дата обращения: 08.11.2015);

- Под новые санкции ЕС попали «Роснефть», «Транснефть», «Газпром нефть» [Электронный ресурс]. — Режим доступа: http://www.newsru.com/world/12sep2014/es.html (дата обращения: 08.11.2015);

- Газпром разместил евробонды [Электронный ресурс]. — Режим доступа: http://itartass.com/ekonomika/1554149 (дата обращения: 08.11.2015).