Тенденции в банковском секторе

Авторы: Букреев Игорь Александрович, Новик Людмила Викторовна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

VI международная научная конференция «Экономика, управление, финансы» (Краснодар, февраль 2016)

Дата публикации: 20.01.2016

Статья просмотрена: 140 раз

Библиографическое описание:

Букреев, И. А. Тенденции в банковском секторе / И. А. Букреев, Л. В. Новик. — Текст : непосредственный // Экономика, управление, финансы : материалы VI Междунар. науч. конф. (г. Краснодар, февраль 2016 г.). — Краснодар : Новация, 2016. — С. 44-47. — URL: https://moluch.ru/conf/econ/archive/172/9527/ (дата обращения: 25.04.2025).

В условиях экономической нестабильности для клиентов банков, особенно это касается вкладчиков, важно понимать, насколько надежными являются их финансовые партнеры. От этого зависит сохранность собственных средств. Одним из показателей надежности банков является собственный капитал. Его размер характеризует устойчивость банков к негативным внешним факторам и возможности гибко приспосабливаться текущей ситуации и отвечать по своим финансовым обязательствам перед инвесторами и вкладчиками. Поэтому, чтобы избежать проблем, желательно сотрудничать с крупнейшими банками России.

In terms of economic instability for the banks' clients, especially depositors, it is important to realize just how reliable are their financial partners. On this depends the safety of its own funds. One indication of the reliability of banks is equity. Its size characterizes the stability of banks to negative external factors and the possibility to flexibly adjust the current situation and to meet its financial obligations to the investors and depositors. Therefore, to avoid problems, it is desirable to cooperate with Russian banks.

Актуальность. В ежедневной деятельности и обеспечении долгосрочной жизнеспособности банка его капитал играет главную роль. Он необходим для организации и функционирования банка на начальном этапе развития, служит защитой от банкротства и компенсацией текущих потерь в будущем. Капитал также обеспечивает уверенность заемщиков в том, что банк способен удовлетворить их потребности в кредитах, даже если экономика будет переживать спад. Капитал нужен для поддержки и защиты от риска, связанного с предоставлением новых услуг и строительством новых мощностей.

Собственный капитал банка, исходя из функций, которые он выполняет, занимает важное место в системе показателей, характеризующих финансовое состояние банка.

Постановка проблемы. Активной банковской инвестиционной деятельности препятствует ряд проблем: недостаточность капитала, нормативные требования по банковскому надзору, недостаток ресурсов соответствующей срочности, высокие риски.

Анализ последних научных исследований и публикаций.Степень разработанности проблемы Разработке проблем инвестиционной деятельности коммерческих банков, повышению роли банковского капитала в развитии экономики, а так же исследованию банковских рисков посвящены труды отечественных и зарубежных исследователей: И. Т. Батабанова, В. И. Букаго, А. Ведева, В. М. Гранагурова, Ю. А. Данилова, Г. Золотогорова, Л. Л. Игониной, В. В. Киселева, А. Г. Куликова, И. Лаврентьева, О. И. Лаврушина, Ю. И. Львова, М. E. Письменной, М. А. Рогова, Т. Севрука, Л. Н. Турбина, Э. А. Уткина, Уильяма Е. Александера, Питера С. Роуза, Дж. Синки, А. Смита, К. Е. Тэпмана, Дэйвида С. Холшера, Майкла Фукса и других ученых и специалистов.

Проблема экспорта капитала, которая исследуется в настоящей работе, изучена в работах современных ученых: Л. И. Абалкина, А. Булатова, Е. Гвоздева, Ю. Глазьева, В. Б. Голосова, Е. И. Корнеевой, В. Т. Мусатова, А. Наговицына, К. Е. Ривкина, В. К. Сенчагова, Е. Г. и, Ч. К. Гобсона. Использованы работы классиков экономической науки: К. Маркса, А. Смита, Дж. Синки.

Цель исследования. Анализ капитала банков.

Изложение основного материала исследования.

КАПИТАЛ БАНКА это (англ. capitalofbank) — сумма собственных средств банка, составляющая финансовую основу его деятельности и источник ресурсов. Капитал банка призван поддерживать доверие клиентов к банку и убеждать кредиторов в его финансовой устойчивости. Капитал банка должен быть достаточно велик для обеспечения уверенности заемщиков в том, что банк способен удовлетворить их потребности в кредитах и при неблагоприятно складывающихся условиях экономического развития страны. [1]

Функции собственного капитала

Собственный капитал — денежный эквивалент всего имущества, которым реально владеет банк. Это средства, которые имеют самый постоянный характер и могут быть беспрепятственно использованы для покрытия непредвиденных трат и убытков. Собственный капитал влияет на степень конкурентоспособности банка и его доходность.

Рассмотрим крупнейшие банки России по размеру собственного капитала

На май 2015 года рейтинг банков по показателю собственного капитала выглядит следующим образом(табл.1):

Таблица 1

Крупнейшие банки России

|

1 Сбербанк России |

2,5 |

|

2 ВТБ |

1,76 |

|

3 Газпромбанк |

1,48 |

|

4 Россельхозбанк |

1,25 |

|

5 ВТБ24 |

1,25 |

|

6 Альфа-банк |

1,24 |

|

7 Банк Москвы |

1,17 |

|

8 ЮниКредит Банк |

0,16 |

|

9 ФК Открытие |

0,14 |

|

10 Промсвязьбанк |

0,11 |

|

11 Росбанк |

0,11 |

|

12 Райффайзенбанк |

0,10 |

|

13 Московский Кредитный Банк |

0,08 |

|

14 Ханты-Мансийский Банк Открытие |

0,06 |

|

15 Хоум Кредит Банк |

0,05 |

|

16 Банк «Санкт-Петербург» |

0,05 |

|

17 Россия |

0,05 |

|

18 Ситибанк |

0,05 |

|

19 Югра |

0,05 |

|

20 Ак Барс |

0.04 |

- Произведем группировку 20 коммерческих банков РФ по величине капитала.

При образовании групп с равными интервалами, величина интервала определяется по формуле:

![]()

где Xmax и Xmin — максимальное и минимальное значение признака соответственно,

n — число групп.

Таблица 2

Определение интервалов

|

Интервал |

Кол-во банков |

|

0,04–0,53 |

6 |

|

0,53–1,02 |

7 |

|

1,02–1,516 |

5 |

|

1,516–2,008 |

1 |

|

2,008–2,5 |

1 |

|

Сумма |

20 |

Вывод: из проанализированных 20 банков — 1 банк имеет наибольшую величину капитала в пределах от 2,008 до 2,5 млн. рублей.

Найдем накопленные частости![]() .

.

Произведем такую последовательность действий:

1) Рассчитаем частости ![]() используя данные из столбца «Частота» по формуле (1):

используя данные из столбца «Частота» по формуле (1):

(1)

(1)

2) Находим накопленные частости ![]() по формуле

по формуле

(2)

(2)

По нашим данным составим таблицу 3.

Таблица 3

Нахождение qi по интервалам

|

h |

fi |

Wi, % |

xi |

Xi*fi |

Wi/ h |

Fi (сумма) |

Pi |

qi =xi*fi/сумму(xi*fi) |

Сумма qi |

|

0,04–0,53 |

6 |

0,3 |

0,28 |

1,68 |

0,69 |

6 |

0,3 |

0,07 |

0,07 |

|

0,53–1,02 |

7 |

0,35 |

0,77 |

5,39 |

0,71 |

13 |

0,65 |

0,23 |

0,3 |

|

1,02–1,516 |

5 |

0,25 |

2,53 |

12,65 |

0,51 |

18 |

0,9 |

0,54 |

0,84 |

|

1,516–2,008 |

1 |

0,05 |

1,76 |

1,76 |

0,10 |

19 |

0,95 |

0,07 |

0,93 |

|

2,008–2,5 |

1 |

0,05 |

2,25 |

1,76 |

0,10 |

20 |

1 |

0,07 |

1 |

|

всего |

20 |

|

|

23,24 |

|

|

|

|

|

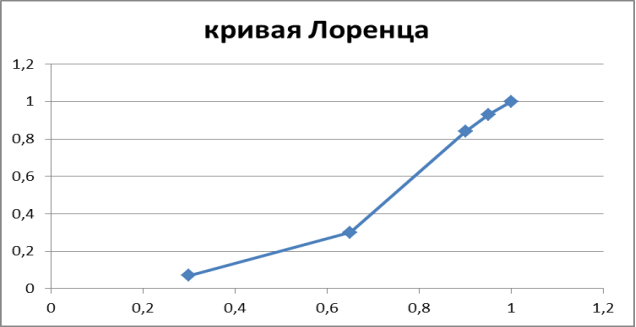

Из данных в втаблице 3 постоим гистограмму Лоренса:

Рис. 1. Кривая Лоренца

Найдем коэффициент Лоренса:

|

pi-qi |

|

|

|

0,23 |

|

|

|

0,58 |

|

|

|

0,83 |

|

|

|

0,88 |

|

|

|

0,93 |

|

|

|

3,45(сумма) |

|

|

|

|

Коэффициент Лоренца |

1,725 |

Вывод: Коэффициент Лоренца равен 1,725, значит наблюдается средний уровень количества собственного капитала в крупных банках Россиии. К>1, следовательно неравномерное распределение.

Литература:

- Интернет ресурс: http://finance_loan.academic.ru/687/КАПИТАЛ_БАНКА

- Временная экономика. Общедоступный курс/ Под ред. Мамедовова О. Ю. — Ростов н/Д.: изд-во «Феникс», 1998. (с 256–269).

- Фишер С., Дорнбуш Р., Шмалензи Р.“ЭКОНОМИКА”, М:1993г.

Похожие статьи

Подходы к анализу финансовой устойчивости предприятия

Решение современных проблем стабилизации национальной экономики, обеспечения социального развития общества возможно только на основе положительных сдвигов, в частности через укрепление финансового состояния субъектов хозяйствования. Эф-фективность де...

Инвестиционная привлекательность предприятий сферы торговли

В условиях быстрого и нестабильного изменения современного мира устойчивое развитие экономики приобретает особое значение. Для преодоления финансовых трудностей компаниям необходимо внедрять новые механизмы финансирования, направленные на обеспечение...

Анализ депозитной политики банка на примере ПАО «Сбербанк»

Анализ доли ПАО «Сбербанк» на рынке депозитов позволил сделать вывод о ее сокращении в периоды экономических кризисов, обусловленном активной конкуренцией с использованием процентных ставок. Это позволяет банку после начала восстановления экономики в...

Роль обязательных экономических нормативов ЦБ РФ в деятельности кредитных организаций

В данной статье выявлена значимая роль выполнения обязательных экономических нормативов кредитными организациями. Проанализирована надежность и платежеспособность банков, опираясь на их выполнение нормативных показателей Банка России. Отмечены важные...

Современные критерии и методики оценки кредитоспособности юридических лиц

На сегодняшний день многие предприятия приостановили свою работу, а часть населения осталась без основного источника дохода. Предприятиям придется возобновить свою деятельность, что потребует значительных затрат. Поэтому кредитные организации должны ...

Факторы, влияющие на объем инвестиций

Одна из главных задач государства — развитие конкуренции. Особенно актуален этот вопрос из-за вступления России в Всемирную торговую организацию (ВТО). Важно направить инвестиции в те отрасли, которые в них нуждаются. Для этого необходимо пробудить и...

Взаимодействие органов власти с предприятиями малого бизнеса: анализ проблем и путей их решения

Актуальность рассматриваемой темы высока, так как именно малый бизнес может повысить эффективность отечественной экономики. Малый бизнес формирует основу для развития совершенствования больших предприятий, является, в большинстве своем, обслуживающим...

Бюджетная модель компании и факторы ее определяющие (на примере ООО «WayUp»)

В современных рыночных условиях деятельности хозяйственного сектора, наиболее успешным и процветающим считается именно то предприятие, которое получает стабильную прибыль от своей деятельности. Данная задача может быть реализована с максимальной отда...

Мероприятия по оптимизации управления платежеспособностью и финансовой устойчивостью предприятия на примере ОАО «АвтоВАЗ»

Финансовая устойчивость и платежеспособность являются одними из важнейших характеристик финансово-экономической деятельности предприятия. Если предприятие финансово устойчиво и платежеспособно, то оно обладает рядом преимуществ перед своими конкурент...

Механизм кредитования — взаимодействие корпорации и банка

Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Становление и использование эффективного механизма кредитования российских предприятий, удовлетворяющих потребности, ...

Похожие статьи

Подходы к анализу финансовой устойчивости предприятия

Решение современных проблем стабилизации национальной экономики, обеспечения социального развития общества возможно только на основе положительных сдвигов, в частности через укрепление финансового состояния субъектов хозяйствования. Эф-фективность де...

Инвестиционная привлекательность предприятий сферы торговли

В условиях быстрого и нестабильного изменения современного мира устойчивое развитие экономики приобретает особое значение. Для преодоления финансовых трудностей компаниям необходимо внедрять новые механизмы финансирования, направленные на обеспечение...

Анализ депозитной политики банка на примере ПАО «Сбербанк»

Анализ доли ПАО «Сбербанк» на рынке депозитов позволил сделать вывод о ее сокращении в периоды экономических кризисов, обусловленном активной конкуренцией с использованием процентных ставок. Это позволяет банку после начала восстановления экономики в...

Роль обязательных экономических нормативов ЦБ РФ в деятельности кредитных организаций

В данной статье выявлена значимая роль выполнения обязательных экономических нормативов кредитными организациями. Проанализирована надежность и платежеспособность банков, опираясь на их выполнение нормативных показателей Банка России. Отмечены важные...

Современные критерии и методики оценки кредитоспособности юридических лиц

На сегодняшний день многие предприятия приостановили свою работу, а часть населения осталась без основного источника дохода. Предприятиям придется возобновить свою деятельность, что потребует значительных затрат. Поэтому кредитные организации должны ...

Факторы, влияющие на объем инвестиций

Одна из главных задач государства — развитие конкуренции. Особенно актуален этот вопрос из-за вступления России в Всемирную торговую организацию (ВТО). Важно направить инвестиции в те отрасли, которые в них нуждаются. Для этого необходимо пробудить и...

Взаимодействие органов власти с предприятиями малого бизнеса: анализ проблем и путей их решения

Актуальность рассматриваемой темы высока, так как именно малый бизнес может повысить эффективность отечественной экономики. Малый бизнес формирует основу для развития совершенствования больших предприятий, является, в большинстве своем, обслуживающим...

Бюджетная модель компании и факторы ее определяющие (на примере ООО «WayUp»)

В современных рыночных условиях деятельности хозяйственного сектора, наиболее успешным и процветающим считается именно то предприятие, которое получает стабильную прибыль от своей деятельности. Данная задача может быть реализована с максимальной отда...

Мероприятия по оптимизации управления платежеспособностью и финансовой устойчивостью предприятия на примере ОАО «АвтоВАЗ»

Финансовая устойчивость и платежеспособность являются одними из важнейших характеристик финансово-экономической деятельности предприятия. Если предприятие финансово устойчиво и платежеспособно, то оно обладает рядом преимуществ перед своими конкурент...

Механизм кредитования — взаимодействие корпорации и банка

Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Становление и использование эффективного механизма кредитования российских предприятий, удовлетворяющих потребности, ...