Переход на МСФО (IFRS) 9: новые вызовы для кредитной организации

Автор: Селезнева Мария Михайловна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

IV международная научная конференция «Актуальные вопросы экономики и управления» (Москва, июнь 2016)

Дата публикации: 02.06.2016

Статья просмотрена: 2492 раза

Библиографическое описание:

Селезнева, М. М. Переход на МСФО (IFRS) 9: новые вызовы для кредитной организации / М. М. Селезнева. — Текст : непосредственный // Актуальные вопросы экономики и управления : материалы IV Междунар. науч. конф. (г. Москва, июнь 2016 г.). — Москва : Буки-Веди, 2016. — С. 68-72. — URL: https://moluch.ru/conf/econ/archive/174/10693/ (дата обращения: 21.04.2025).

В статье проанализированы основные изменения, связанные с принятием МСФО (IFRS) 9 «Финансовые инструменты», в частности, касающиеся учета обесценения финансовых активов, а именно перехода от модели понесенных кредитных убытков к модели ожидаемых кредитных убытков. В этой связи были выделены основные проблемы, с которыми может столкнуться кредитная организация при реализации проекта по внедрению новых требований МСФО 9.

Ключевые слова: МСФО (IFRS) 9, МСФО (IAS) 39, финансовые инструменты, модель ожидаемых кредитных убытков, резервирование, обесценение

Окончательная версия стандарта МСФО (IFRS) 9 «Финансовые инструменты» (МСФО 9) была опубликована Советом по Международным стандартам финансовой отчетности (IASB) в июле 2014 года. В России данный стандарт введен в действие в августе 2015 года и обязателен к применению с 1 января 2018 года. Данный стандарт содержит требования к классификации и оценке финансовых инструментов, учету убытков от их обесценения, а также учету хеджирования, которые были определены в рамках проекта по замене стандарта МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» (МСФО 39).

Изменения были необходимы, поскольку в период глобального финансового кризиса стали очевидными слабости модели учета обесценения финансовых активов на основе МСФО 39: оценочные резервы создавались с большим опозданием и в недостаточном объеме. В связи с этим основным отличием нового стандарта по учету финансовых инструментов является замена модели понесенных кредитных убытков моделью ожидаемых кредитных убытков: в соответствии с МСФО 39, кредитная организация обязана была учитывать только понесенные убытки, то есть потери признавались в момент их фактической реализации, соответственно, и все расчеты производились на основе исторических и текущих данных, при этом возможные будущие изменения состояния платежеспособности заемщика или состояния экономики в целом в расчетах не учитывались; согласно МСФО 9, кредитной организации также необходимо учитывать при расчете ожидаемых кредитных потерь исторические и текущие данные, но эта информация будет использоваться в качестве отправной точки для оценки состояния заемщика и оценки будущих экономических условий, то есть при оценке величины ожидаемых кредитных потерь организация должна будет использовать всю имеющуюся у нее в наличии совокупность информации: как исторической и текущей, так и надежной, подтверждаемой фактами информации на будущее, например, ВВП, уровень безработицы, стоимость барреля нефти и иной информации, которая может повлиять на состояние как отдельного заемщика, так и кредитного портфеля в целом. Кроме того, расширяется сфера применения требований по обесценению: стандарт требует отражения резервов под обесценение для всех требований, подверженных кредитному риску, которые не оцениваются по справедливой стоимости через прибыль или убыток.

Выделяются три этапа резервирования в зависимости от изменения уровня кредитного риска относительно даты первоначального признания [5]:

‒ Первый этап связан с первоначальным признанием актива, поскольку новая модель требует, чтобы признание ожидаемых кредитных убытков происходило непосредственно при первоначальном признании; на данном этапе ожидаемые кредитные убытки признаются на протяжении 12 месяцев. Это только часть ожидаемых кредитных убытков за весь срок, которые представляют собой ожидаемые кредитные потери, возникающие из-за возможных в течение 12 месяцев после отчетной даты дефолтов по финансовому активу, поскольку период ограничен.

‒ Далее на постоянной основе происходит оценка увеличения кредитного риска по финансовому инструменту. Если происходит существенное увеличение кредитного риска после первоначального признания, то ожидаемые кредитные убытки будут признаваться на протяжении срока инструмента. Цель стандарта как раз и заключается в том, чтобы признавать ожидаемые кредитные убытки за весь срок для тех финансовых активов, кредитный риск по которым с момента первоначального признания существенно возрос.

‒ В случае если произошло одно или несколько событий, которые негативно влияют на получение будущих денежных потоков, генерируемых финансовым активов, то имеет место реальный кредитный убыток и актив является объективно обесцененным. В качестве подтверждения кредитного обесценения финансового актива представляются наблюдаемые данные.

Выделение трех стадий обусловлено не только расчетом ожидаемых потерь (на протяжении 12 месяцев для первого этапа и на протяжении срока инструмента для второго и третьего этапов), но и расчетом процентных доходов, который обусловлен наличием объективных признаков обесценения: так, при отсутствии данных признаков (первый и второй этапы) процентный доход рассчитывается на основе применения эффективной процентной ставки к общей стоимости актива, в случае наличия признаков обесценения (третий этап) эффективная процентная ставка применяется в отношении стоимости актива за вычетом резерва под обесценение.

При этом общее правило по тестированию финансового инструмента на обесценение, согласно международным стандартам финансовой отчетности, заключается в следующем: финансовый актив признается обесцененным в случае, когда ожидаемые от актива экономические выгоды ниже его балансовой стоимости [2]. На обесценение тестируются долговые финансовые активы двух категорий: которые учитываются по амортизированный стоимости или по справедливой стоимости через прочий совокупный доход.

В целом стоит отметить, что в отношении долговых финансовых инструментов для их классификации и оценки МСФО 9 предусмотрено три категории оценки [1]:

‒ Амортизированная стоимость (если характеристики договорных потоков представляют собой выплату основной суммы долга и процентов и бизнес-модель инструмента состоит в удержании с целью получения предусмотренных договором денежных потоков, то есть реализация актива бизнес-моделью не предусмотрена).

‒ Справедливая стоимость через прочий совокупный доход (если характеристики договорных денежных потоков также представляют собой выплату основной суммы долга и процентов и управление активом осуществляется на основе бизнес-модели, заключающейся в «удержании и продаже».

‒ Справедливая стоимость через прибыль или убыток (является остаточной категорией).

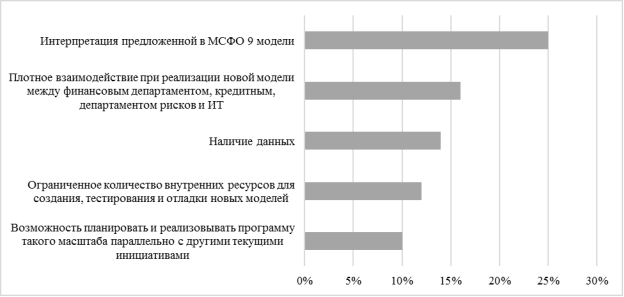

Поскольку кредитный риск лежит в основе бизнеса банков, следует предполагать, что принятие ими новой модели, основанной на оценке ожидаемых убытков, существенным образом отразится на ключевых показателях результатов их деятельности. Также среди основных проблем можно выделить необходимость плотного взаимодействия при реализации новой модели между финансовым департаментом, кредитным, департаментом рисков и информационных технологий, наличие данных для осуществления прогнозирования, ограниченность внутренних ресурсов (рис. 1).

Основная проблема, выделенная кредитными организациями — интерпретация предложенной в МСФО 9 модели — по мнению автора, связана с расчетом ожидаемых кредитных потерь. Основная сложность, которая здесь возникает — это выбор метода расчета, которые будут соответствовать МСФО 9, так как кредитная организация должна выбрать его самостоятельно, поскольку стандарт конкретные методы расчета ожидаемых потерь не определяет.

Рис. 1. Основные проблемы при реализации требований МСФО 9

Источник: составлено на основе данных Deloitte [6]

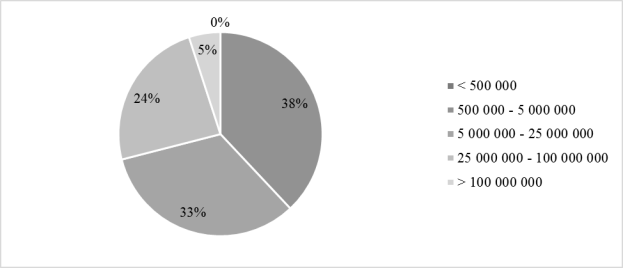

В целом, кредитные организации оценивают процедуру по переходу к модели ожидаемых кредитных убытков как достаточно затратную: размер ожидаемых бюджетов на внедрение новых правил у большинства крупнейших мировых кредитных организаций оценивается свыше 500 тысяч евро (рис. 2).

Рис. 2. Общий бюджет (включая все внутренние и внешние издержки) для реализации требований МСФО 9, в евро

Источник: составлено на основе данных Deloitte [6]

Кроме того, большинство кредитных организаций считают, что они располагают недостаточным количеством технических ресурсов для реализации проекта по внедрению новых правил МСФО 9, четверть из них при этом сомневаются в том, есть ли на внешнем рынке достаточное число квалифицированных специалистов для покрытия этого дефицита [6].

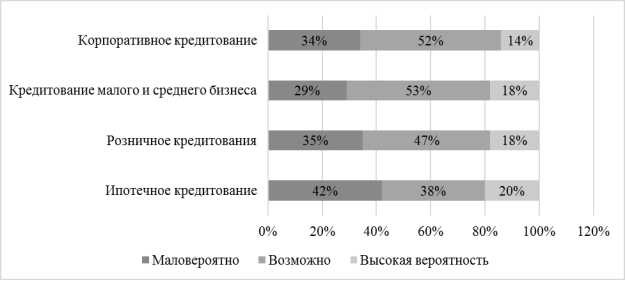

Важно также отметить, что реализация новых требований окажет воздействие не только на кредитные организации, которые выступают кредиторами, но и непосредственно на самих заемщиков, поскольку переход к модели ожидаемых кредитных убытков потенциально может повлиять на ценообразование кредитных продуктов, в особенности предоставляемых корпоративным клиентам и малому и среднему бизнесу (рис. 3).

Рис. 3. Влияние перехода к модели ожидаемых кредитных убытков на ценообразование кредитных продуктов

Источник: составлено на основе данных Deloitte [6]

Подводя итог, можно сделать следующие выводы. Новый стандарт по оценке и учету финансовых инструментов МСФО 9 в значительной степени отличается от его предшественника — МСФО 39. Изменения были необходимы, поскольку мировой финансовый кризис продемонстрировал слабости модели учета обесценения финансовых активов на основе МСФО 39, которые заключались в запоздалом характере и недостаточном объеме создания оценочных резервов. В этой связи модель понесенных кредитных убытков заменяется моделью ожидаемых кредитных убытков, исходя из которой при расчете ожидаемых кредитных потерь необходимо учитывать не только исторические и текущие данные, но и оценку будущих экономических условий, что влечет за собой определенные проблемы для кредитных организаций, такие как необходимость плотного взаимодействия при реализации новой модели между финансовым департаментом, кредитным, департаментом рисков и информационных технологий, наличие данных для осуществления прогнозирования, ограниченность внутренних ресурсов и прочие, которые и были рассмотрены в работе.

Литература:

- Международный стандарт финансовой отчетности (IFRS) 9 «Финансовые инструменты» (введен в действие на территории Российской Федерации Приказом Минфина России от 26.08.2015 N 133н) // КонсультантПлюс [Электронный ресурс] — Режим доступа. — URL: http://www.consultant.ru/document/cons_doc_LAW_186221/

- Международный стандарт финансовой отчетности (IAS) 36 «Обесценение активов» (введен в действие на территории Российской Федерации Приказом Минфина России от 28.12.2015 N 217н) // КонсультантПлюс [Электронный ресурс] — Режим доступа. — URL: http://www.consultant.ru/document/cons_doc_LAW_193674/

- Международный стандарт финансовой отчетности (IAS) 39 «Финансовые инструменты: признание и оценка» (введен в действие на территории Российской Федерации Приказом Минфина России от 28.12.2015 N 217н) // [Электронный ресурс] — Режим доступа. — URL: http://www.consultant.ru/document/Cons_doc_LAW_193673/

- Холт Г. Новая жизнь стандарта № 9 [Электронный ресурс] — Режим доступа. — URL: http://www.accaglobal.com/russia/ru/research-and-insights/ifrs9.html

- Михеева Е. МСФО (IFRS) 9. Финансовые инструменты: обесценение [Электронный ресурс] — Режим доступа. — URL: http://www.accaglobal.com/russia/ru/research-and-insights/ifrs91.html

- Пятое международное исследование по вопросам применения МСФО в банках. Поиск собственного пути. [Электронный ресурс] — Режим доступа. — URL: http://www2.deloitte.com/ru/ru/pages/financial-services/archive/fifth-banking-ifrs-survey.html

Ключевые слова

финансовые инструменты, резервирование, МСФО (IFRS) 9, МСФО (IAS) 39, модель ожидаемых кредитных убытков, обесценениеПохожие статьи

Модели оценки договоров страхования и операционные сложности при внедрении МСФО 17

В статье представлен новый стандарт международной финансовой отчетности МСФО (IFRS) 17 «Договоры страхования», заменяющий временный стандарт МСФО (IFRS) 4 «Договоры страхования», также рассматривается три подхода к оценке обязательств (GMM, PAA и VFA...

Проблемы отражения нематериальных активов в соответствии с МСФО

Данная научная статья исследует проблемы отражения нематериальных активов в соответствии с Международными стандартами финансовой отчетности (МСФО). В рамках исследования рассматривается определение и классификация нематериальных активов, их роль в фи...

Необходимость перехода на МСФО в Российской Федерации: ключевые изменения в 2023 году

В данной статье проводится анализ ключевых изменений в период с 2021 по 2022 года при трансформации отчетности из РСБУ в МСФО, а также рассматривается необходимость для российских компаний в переходе на Международную систему финансовой отчетности. Да...

Сравнение МСФО и РПБУ, пути трансформации отчетности

Целью данного исследования является выявление основных отличий отечественных стандартов составления отчетности от международных стандартов финансовой отчетности и определение путей предоставления отчетности в соответствии с международными стандартами...

Проблемы развития бухгалтерского учета в современных условиях

В данной статье рассматриваются проблемы развития бухгалтерского учета, которые на сегодняшний день во многом связаны именно со сближением российского учета с международными стандартами финансовой отчетности. Подчеркнуты положительные аспекты внедрен...

К вопросу об учете и аудите нематериальных активов в России

Статья рассматривает особенности учета нематериальных активов в соответствии с новым стандартом ФСБУ 14/2022. Введение нового стандарта привело к значительным изменениям в бухгалтерском учете, включая капитальные вложения, основные средства, налоги и...

К вопросу об изменениях бухгалтерской отчетности в связи с применением ФСБУ 6/2020

С 2022 года станет обязательным к применению новый стандарт: ФСБУ 6/2020 «Основные средства» который значительно изменит систему бухгалтерского учета. В статье рассматриваются основные изменения учета основных средств, порядок их учета в организации ...

Некоторые особенности отражения операций по финансовой аренде в учете и отчетности лизинговой компании согласно требованиям РСБУ и МСФО

В статье приведено сравнение моделей учета финансовой аренды у лизинговой компании в соответствии с положениями российских стандартов бухгалтерского учета (РСБУ) и международных стандартов финансовой отчетности (МСФО). Выявлены основные причины несоп...

Особенности учета доходов и расходов в бухгалтерском учете строительных организаций в соответствии с МСФО и РСБУ

В статье рассмотрены ключевые отличия бухгалтерского учета доходов и расходов в соответствии с МСФО и РСБУ. Отмечены ключевые недостатки РСБУ, которые требуют приведения в соответствие. В статье также выделены ключевые особенности строительной сферы,...

Оценка рисков существенного искажения при аудите расходов на разработку программного обеспечения

В данной статье рассматривается структура рисков существенного искажения отчетности, а также процесс оценки рисков при аудите расходов на разработку программного обеспечения. Кроме того, определены контрольные точки, на которые стоит обратить внимани...

Похожие статьи

Модели оценки договоров страхования и операционные сложности при внедрении МСФО 17

В статье представлен новый стандарт международной финансовой отчетности МСФО (IFRS) 17 «Договоры страхования», заменяющий временный стандарт МСФО (IFRS) 4 «Договоры страхования», также рассматривается три подхода к оценке обязательств (GMM, PAA и VFA...

Проблемы отражения нематериальных активов в соответствии с МСФО

Данная научная статья исследует проблемы отражения нематериальных активов в соответствии с Международными стандартами финансовой отчетности (МСФО). В рамках исследования рассматривается определение и классификация нематериальных активов, их роль в фи...

Необходимость перехода на МСФО в Российской Федерации: ключевые изменения в 2023 году

В данной статье проводится анализ ключевых изменений в период с 2021 по 2022 года при трансформации отчетности из РСБУ в МСФО, а также рассматривается необходимость для российских компаний в переходе на Международную систему финансовой отчетности. Да...

Сравнение МСФО и РПБУ, пути трансформации отчетности

Целью данного исследования является выявление основных отличий отечественных стандартов составления отчетности от международных стандартов финансовой отчетности и определение путей предоставления отчетности в соответствии с международными стандартами...

Проблемы развития бухгалтерского учета в современных условиях

В данной статье рассматриваются проблемы развития бухгалтерского учета, которые на сегодняшний день во многом связаны именно со сближением российского учета с международными стандартами финансовой отчетности. Подчеркнуты положительные аспекты внедрен...

К вопросу об учете и аудите нематериальных активов в России

Статья рассматривает особенности учета нематериальных активов в соответствии с новым стандартом ФСБУ 14/2022. Введение нового стандарта привело к значительным изменениям в бухгалтерском учете, включая капитальные вложения, основные средства, налоги и...

К вопросу об изменениях бухгалтерской отчетности в связи с применением ФСБУ 6/2020

С 2022 года станет обязательным к применению новый стандарт: ФСБУ 6/2020 «Основные средства» который значительно изменит систему бухгалтерского учета. В статье рассматриваются основные изменения учета основных средств, порядок их учета в организации ...

Некоторые особенности отражения операций по финансовой аренде в учете и отчетности лизинговой компании согласно требованиям РСБУ и МСФО

В статье приведено сравнение моделей учета финансовой аренды у лизинговой компании в соответствии с положениями российских стандартов бухгалтерского учета (РСБУ) и международных стандартов финансовой отчетности (МСФО). Выявлены основные причины несоп...

Особенности учета доходов и расходов в бухгалтерском учете строительных организаций в соответствии с МСФО и РСБУ

В статье рассмотрены ключевые отличия бухгалтерского учета доходов и расходов в соответствии с МСФО и РСБУ. Отмечены ключевые недостатки РСБУ, которые требуют приведения в соответствие. В статье также выделены ключевые особенности строительной сферы,...

Оценка рисков существенного искажения при аудите расходов на разработку программного обеспечения

В данной статье рассматривается структура рисков существенного искажения отчетности, а также процесс оценки рисков при аудите расходов на разработку программного обеспечения. Кроме того, определены контрольные точки, на которые стоит обратить внимани...