Проблемы и перспективы российской лизинговой отрасли

Автор: Беккерман Антон Юрьевич

Рубрика: 7. Отраслевая экономика

Опубликовано в

V международная научная конференция «Экономика, управление, финансы» (Краснодар, август 2015)

Дата публикации: 07.08.2015

Статья просмотрена: 2386 раз

Библиографическое описание:

Беккерман, А. Ю. Проблемы и перспективы российской лизинговой отрасли / А. Ю. Беккерман. — Текст : непосредственный // Экономика, управление, финансы : материалы V Междунар. науч. конф. (г. Краснодар, август 2015 г.). — Краснодар : Новация, 2015. — С. 17-20. — URL: https://moluch.ru/conf/econ/archive/204/8612/ (дата обращения: 24.04.2025).

В статье рассматривается состояние лизинговой отрасли в РФ, основные проблемы, с которыми сталкиваются ее участники, а также грядущие перспективы, которые ожидают рынок лизинговых услуг.

Ключевые слова: лизинг, финансовая аренда, лизинговая отрасль, российский лизинговый рынок.

Лизинговое финансирование зарекомендовало себя как эффективный инструмент для приобретения основных средств. В действующих условиях высокого уровня износа материально — технической базы предприятий, а также сократившихся объемов финансирования инвестиционных программ, лизинг позволяет предприятиям обновить производственные мощности с минимальными объемами вложений, одновременно пользуясь налоговыми преференциями.

В России процесс модернизации основных фондов российских хозяйствующих субъектов назрел давно: степень износа находится на крайне высоком уровне и приближается к 50 % от всего количества основных фондов.

Рис. 1. Степень износа основных фондов предприятий в РФ (составлено автором на основе данных Росстата [2])

Существует и другая актуальная стратегическая задача, которую возможно решить с помощью использования лизингового финансирования. С введением санкций возникла потребность в замещении продукции, доля импорта которой в России составляет более 80 процентов. На данный момент наиболее зависимыми от импортных технологий, продуктов и услуг отраслями в российской экономике являются отрасли машиностроения, легкой промышленности, фармацевтической и медицинской промышленности, химической и нефтехимической промышленности. Особенно проблема зависимости от импорта актуальна для отрасли машиностроения, которая является системообразующей для всего российского промышленного комплекса.

Государство уже давно обратило внимание на лизинг как на инструмент эффективного обновления основных средств. В последние годы выделяются средства на субсидирование лизингополучателей, которые воспользовались лизинговыми операциями. Также, в 2015 году, с введением программы льготного лизинга, субсидии предоставляются и лизингодателям. Таким образом, государство стимулирует предприятия модернизировать текущие производственные мощности.

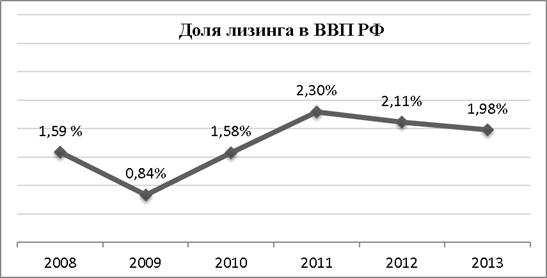

Рассматривая состояние лизинговой отрасли в России, можно отметить, что в течение последних 15 лет рынок лизинга значительно вырос. Снижение объемов финансирования было зафиксировано в период экономического кризиса 2008–2009 годов, похожая динамика наблюдается на сегодняшний день. Рынок лизинга объективно отражает состояние экономики в стране и в некотором смысле является его индикатором. Роль лизинга в стране можно проанализировать на основе показателя доли лизинга в ВВП.

Рис. 2. Доля лизинга в ВВП РФ (составлено автором на основе источника [1, с.25])

При сравнении российского лизингового рынка и лизинговых рынков европейских стран, можно отметить, что по показателю доли лизингового финансирования в объеме инвестиций в основной капитал наш рынок серьезно уступает, — усредненный показатель в европейских странах составляет 17 %, в нашей стране он приближается к 10 %. С другой стороны, этот факт говорит о серьезном потенциале российского лизингового рынка и открывает новые возможности для роста.

На сегодняшний день российский лизинговый рынок находится в стадии рецессии. Спад объясняется снижением объема кредитования лизингового бизнеса, повышением стоимости кредитных ресурсов, а также ухудшением общей макроэкономической ситуации в стране. Другими сдерживающими факторами являются нехватка платежеспособных компаний — лизингополучателей, рост курсов валют, противоречия в законодательстве, затрудняющие развитие отдельных сегментов, таких как оперативный лизинг и лизинг недвижимости.

Существующие проблемы лизинговой отрасли не позволяют в полной мере воспринимать лизинг как фактор реализации программ по техническому перевооружению. Государственная поддержка использования лизинга предприятиями на федеральном и региональном уровнях повышает роль лизинга среди альтернативных источников инвестиционных и кредитных ресурсов. Однако, есть ряд задач, которые необходимо рассмотреть в целях эффективности лизинга как вида инвестиционной деятельности:

1. Улучшение нормативно — правовой базы лизинговой отрасли.

Участники лизингового бизнеса отмечают наличие пробелов в законодательстве, что не позволяет соблюдать баланс интересов субъектов лизинга в полной мере. Учитывая, что лизинговая отрасль является довольно молодой, арбитражная практика пока остается несовершенной. Значительное влияние на развитие в законодательстве лизинговой индустрии играет Высший Арбитражный Суд. Постановления ВАС создают прецеденты решений, которые используются как основополагающие арбитражными судами при рассмотрении споров, связанных с лизинговой деятельностью. Слабой остается теоретическая база, которая вызывает противоречия и неоднозначное толкование норм лизинга регулирующими органами. Кроме того, остро стоит вопрос о законодательном закреплении оперативного (невыкупного) лизинга, который пользуется популярностью в западных странах.

Накопившиеся проблемы требуют выстраивания диалога между представителями законодательной и судебной системы в области лизинговой деятельности и участниками лизингового рынка. Тем не менее можно отметить, что в последние несколько лет ситуация меняется в лучшую сторону, — гораздо меньше судебных споров происходит с возмещением налога на добавленную стоимость, а также действует новая практика при определении выкупной стоимости предмета лизинга.

2. Доступность кредитных ресурсов для лизинговых компаний.

Ухудшение макроэкономической ситуации, вызванной санкциями иностранных государств, закрыло некоторым лизингодателям доступ к рынку зарубежного капитала, что негативно отразилось на отрасли. Некоторые лизинговые компании были вынуждены уйти с рынка, остальные участники ужесточили условия финансирования — наблюдается рост ставок удорожания у подавляющего большинства российских лизинговых компаний. Кроме того, существующие трудности с доступностью фондирования отразятся на размере авансового платежа и дополнительном обеспечении со стороны лизингополучателя. Такая проблема является достаточно серьезной для лизинговой индустрии, и ее решением вполне могло бы стать рефинансирование из средств Центрального Банка РФ под залог существующего портфеля, аналогичная практика существует у банков, осуществляющих кредитование.

3. Рост просроченных лизинговых платежей и сокращение объема нового бизнеса.

Однако, проблемы, вызванные осложнением экономической ситуации, существуют и у лизингополучателей. Влияние санкций, волатильность валютных курсов и общая макроэкономическая ситуация, так или иначе сказались на бизнесе предприятий, пользующихся лизингом, и, как следствие, ухудшилась их платежеспособность. За 2014 год доля проблемных активов выросла с 6 % до 10 % в портфеле компаний [3,с.4]. На 2015 год прогнозируется дальнейшее увеличение просроченной задолженности. Кроме того, наблюдается падение спроса — лизингополучатели, столкнувшись с кризисными проявлениями в экономике, отложили приобретение имущества на неопределенный срок.

4. Упрощение механизма субсидирования.

Государство поддерживает участников лизингового бизнеса, предоставляя различные льготы в программах развития. Лизингодатели пользуются субсидиями, заключая договор напрямую с Министерством промышленности и торговли РФ. Иначе дело обстоит с лизингополучателями: на сегодняшний день у лизингополучателей по-прежнему нет четкого понимания порядка получения субсидий. Ситуация характерна для субсидирования небольших сделок, осуществляющихся из областных и городских бюджетов в регионах. В силу разных причин льготы при использовании лизингового финансирования пока представляют собой несовершенный механизм, который нуждается в доработке и обеспечении прозрачности. Хотелось бы отметить слабую информированность лизингополучателей о возможности субсидирования.

Подводя итоги, можно отметить, что прогнозируемой тенденцией на рынке лизинга станет дальнейшая рецессия вслед за ситуацией в российской экономике. Некоторые лизингодатели будут вынуждены уйти с рынка, столкнувшись с проявлениями кредитных, валютных рисков, а также рисков ликвидности. Вследствие ухода неизбежен процесс поглощения и консолидации портфелей, и как логичный итог — укрепление позиций наиболее устойчивых компаний. Сегодня лизинговой отрасли необходим поиск новых возможностей для развития рынка в сложившихся условиях. В ближайшем будущем, такими возможностями для роста, вероятно, станет переориентация на сегменты, пользующиеся спросом:

1. Сегмент легкового и грузового автотранспорта, в том числе лизинга автотранспорта для физических лиц.

Лизинг автотранспортных средств привлекателен для лизингодателей высокой ликвидностью и скоростью проведения сделки. Расширит сегмент и услуга автолизинга для физических лиц. При условии продолжительного действия программы субсидирования для лизингодателей и стабильного спроса на автотранспортные средства лизингополучателей, можно прогнозировать, что данный сегмент будет самым привлекательным для лизинговых компаний в ближайшем будущем.

2. Сегмент промышленного оборудования.

Стоит отметить, что на сегодняшний день предприятия не готовы комплексно замещать импортное оборудование на российское по причине различия технических характеристик и качества, но в ближайшем будущем можно ожидать рост числа лизинговых сделок в данном сегменте.

Увеличение сделок в вышеуказанных сегментах не сможет приблизить рынок к прошлогоднему показателю, но, возможно, поможет некоторым игрокам сохранить позицию на рынке. В целом, можно отметить, что происходящая ситуация на рынке лизинга вызвана текущим состоянием российской экономики, и, вследствие стабилизации условий внешней и внутренней среды, рынок лизинга вновь продолжит развиваться стремительными темпами аналогично посткризисному периоду 2009–2011 годов.

Литература:

1. Газман, В. Д. Неординарный лизинг [Текст]: учеб. пособие для вузов / Г13 В. Д. Газман; Нац. исслед. ун-т «Высшая школа экономики». — М.: Изд. дом Высшей школы экономики, 2014. — 527, [1] с. — 1000 экз. — ISBN 978–5-7598–1192–3 (в пер.).

2. Федеральная служба государственной статистики — Инвестиционная деятельность в России: условия, факторы, тенденции — 2014 г. URL: http://www.gks.ru/bgd/regl/b14_112/Main.htm (Дата обращения: 24 июля 2015 года).

3. Рейтинговое агенство «Эксперт» — Рынок лизинга по итогам 2014 года: продолжаем снижение, 27 марта, Москва URL: http://raexpert.ru/docbank/50b/0a8/412/e61134a4a88556e2b3ff16f.pdf (Дата обращения: 24 июля 2015 года).

Похожие статьи

Современное состояние и перспективы развития рынка лизинга в РФ

В данной статье проведен анализ российского рынка лизинга, рассмотрены основные тенденции и проблемы развития лизинговой формы финансирования в России на современном этапе.

Страховой рынок России: проблемы и направления развития

В статье рассмотрены основные проблемы российского рынка страховых услуг и предложены пути их решения. Кроме того, изложены основные перспективы развития российского страхового рынка.

Угрозы развития страхового рынка в России и пути их решения

В данной статье представлены основные тенденции, характеризующие состояние российского страхового рынка. Проведен анализ причин сокращения страховых организаций, предлагаются способы преодоления кризиса страховыми сообществами.

Особенности развития рынка лизинга в Узбекистане

В данной статье рассмотрены общие теоретические положения лизинговых операций, подробно проведен анализ состояния рынка лизинговых услуг в Узбекистане и выявлены особенности развития лизинговых операций, даны рекомендации по выбору источника финансир...

Закономерности и основные тенденции развития розничной сетевой торговли в России

В статье структурируется опыт, и рассматриваются этапы становления и развития розничных торговых сетей в России, а также основные тенденции их долгосрочного развития.

Современное состояние и перспективы развития факторинга в России

В данной статье проведен анализ российского рынка факторинга по состоянию на конец 2020 года, рассмотрены основные направления и тенденции развития факторинговой формы финансирования на современном этапе развития мировой экономики.

Тенденции развития международных розничных торговых сетей в России в условиях глобализации экономики

В статье рассмотрены актуальные вопросы эффективности развития международных розничных торговых сетей в России, представлены основные факторы, привлекающие международные торговые сети на Российский рынок и проблемы, с которыми приходится им сталкиват...

Проблемы и перспективы развития страхового рынка РФ

В данной статье рассмотрены проблемы и перспективы развития страхового рынка РФ, а также факторы, влияющие на развитие страхового рынка РФ и, в свою очередь, сравнение некоторых показателей в разрезе стран.

Основные тенденции развития отечественного фондового рынка

В статье рассматриваются наиболее значимые процессы и события, сопровождающие развитие российского фондового рынка в 2020 году, проводится анализ применения отдельных технологий биржевой торговли, приводятся некоторые направления по смягчению влияния...

Российский кредитный рынок: современное состояние, проблемы и перспективы

В статье рассмотрены основные проблемы кредитования в России, также проведен анализ динамики объема кредита на 2023 г. В основе изучения российского кредитного рынка лежат исследования различных работ отечественных авторов.

Похожие статьи

Современное состояние и перспективы развития рынка лизинга в РФ

В данной статье проведен анализ российского рынка лизинга, рассмотрены основные тенденции и проблемы развития лизинговой формы финансирования в России на современном этапе.

Страховой рынок России: проблемы и направления развития

В статье рассмотрены основные проблемы российского рынка страховых услуг и предложены пути их решения. Кроме того, изложены основные перспективы развития российского страхового рынка.

Угрозы развития страхового рынка в России и пути их решения

В данной статье представлены основные тенденции, характеризующие состояние российского страхового рынка. Проведен анализ причин сокращения страховых организаций, предлагаются способы преодоления кризиса страховыми сообществами.

Особенности развития рынка лизинга в Узбекистане

В данной статье рассмотрены общие теоретические положения лизинговых операций, подробно проведен анализ состояния рынка лизинговых услуг в Узбекистане и выявлены особенности развития лизинговых операций, даны рекомендации по выбору источника финансир...

Закономерности и основные тенденции развития розничной сетевой торговли в России

В статье структурируется опыт, и рассматриваются этапы становления и развития розничных торговых сетей в России, а также основные тенденции их долгосрочного развития.

Современное состояние и перспективы развития факторинга в России

В данной статье проведен анализ российского рынка факторинга по состоянию на конец 2020 года, рассмотрены основные направления и тенденции развития факторинговой формы финансирования на современном этапе развития мировой экономики.

Тенденции развития международных розничных торговых сетей в России в условиях глобализации экономики

В статье рассмотрены актуальные вопросы эффективности развития международных розничных торговых сетей в России, представлены основные факторы, привлекающие международные торговые сети на Российский рынок и проблемы, с которыми приходится им сталкиват...

Проблемы и перспективы развития страхового рынка РФ

В данной статье рассмотрены проблемы и перспективы развития страхового рынка РФ, а также факторы, влияющие на развитие страхового рынка РФ и, в свою очередь, сравнение некоторых показателей в разрезе стран.

Основные тенденции развития отечественного фондового рынка

В статье рассматриваются наиболее значимые процессы и события, сопровождающие развитие российского фондового рынка в 2020 году, проводится анализ применения отдельных технологий биржевой торговли, приводятся некоторые направления по смягчению влияния...

Российский кредитный рынок: современное состояние, проблемы и перспективы

В статье рассмотрены основные проблемы кредитования в России, также проведен анализ динамики объема кредита на 2023 г. В основе изучения российского кредитного рынка лежат исследования различных работ отечественных авторов.