Формирование положений по экспортным операциям в учетной политике экономического субъекта

Автор: Григораш Марина Андреевна

Рубрика: 10. Учет, анализ и аудит

Опубликовано в

Дата публикации: 29.11.2016

Статья просмотрена: 2197 раз

Библиографическое описание:

Григораш, М. А. Формирование положений по экспортным операциям в учетной политике экономического субъекта / М. А. Григораш. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы V Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2016 г.). — Санкт-Петербург : Свое издательство, 2016. — С. 85-87. — URL: https://moluch.ru/conf/econ/archive/219/11470/ (дата обращения: 27.04.2025).

Особую важность учетная политика приобретает, если деятельность компании связана с экспортными операциями. Учетная политика организаций-экспортеров должна соответствовать не только нормам российского законодательства, но и нормам международного права. Это связано с особым контролем экспортных операций со стороны государственных органов. Экономический субъект в лице руководителя и главного бухгалтера должны определить положения учета экспортных операций, которые необходимо регламентировать:

1) методику учета продаж,

2) момент перехода права собственности на товар,

3) методику применения счетов учета при отгрузке продукции

4) порядок учета курсовых разниц.

Во-первых, обобщая современную учетную практику, выявлено, что организации, которые участвуют во внешнеэкономической деятельности, применяют несколько методик учета продаж продукции на экспорт: осуществление продаж непосредственно самой организацией-производителем или при помощи организации-посредника. В первом случае организация-экспортер отражает в учете все хозяйственные операции: от производства готовой продукции или приобретении ее у поставщика до установления контрактной цены, по которой товар будет предложен иностранному покупателю. Во втором случае, организацию интересует размер комиссионного вознаграждения, который предстоит ей оплатить за посреднические услуги. Организации-экспортеру необходимо регламентировать в учетной политике это положение.

Во-вторых, необходимо установить в учетной политике момент перехода права собственности на товар. Кроме того, данное условие отражается в контракте с покупателем. В зависимости от выбора того или иного способа в бухгалтерском учете потребуется отразить методику применения счетов учета при отгрузке продукции. Отражение операций по отгрузке продукции может осуществляться с применением двух счетов: на счете 45 «Товары отгруженные», либо на счете 62 «Расчеты с покупателями и заказчиками» [2]. То есть, до перехода права собственности на товар к покупателю организация-экспортер может использовать счет 45 «Товары отгруженные». Переход права собственности будет подтвержден при получении первичных документов: товарных накладных, транспортных накладных или других документов, если доставка продукции осуществляется воздушным транспортом или через морские порты. Не составляют бухгалтерские записи по счету 45 «Товары отгруженные», если право собственности на товар переходит в момент отгрузки покупателю [2].

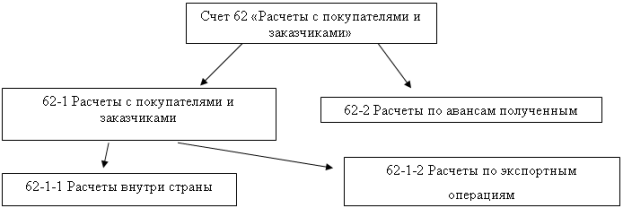

В-третьих, в учетной политике должны быть отражены положения, касающиеся аналитического учета экспортных операций. Как правило, аналитический учет ведется в разрезе стран и контрактов. Например, в рабочем плане счетов бухгалтерского учета финансово-хозяйственной деятельности организации можно использовать следующий порядок открытия субсчетов (Рис.1):

Рис. 1. Схема открытия субсчетов к счету 62 «Расчеты с покупателями и заказчиками» при осуществлении экспортных операций

В учетной политике необходимо сделать ссылку на рабочий план счетов. Фрагмент учетной политики представлен в таблице 1.

Таблица 1

Предлагаемые формулировки положений учетной политики в части экспортных операций

|

Способы организации иведения учета экспортных операций Переход права собственности на товар |

|

|

При получении товаросопроводительных документов с отметками покупателя о получении товара |

В момент отгрузки товара |

|

Учет выручки по экспортным операциям ведется на отдельном субсчете счетов 45 «Товары отгруженные на экспорт» и 62 «Расчеты по экспортным операциям» согласно рабочему плану счетов. Переход права собственности подтверждается первичными документами: товарная накладная, транспортная накладная. При реализации продукции через агентов (по агентским договорам), отчет агента является первичным документом. |

Учет выручки по экспортным операциям ведется на отдельном субсчетесчета 62 «Расчеты по экспортным операциям» согласно рабочему плану счетов. Переход права собственности осуществляется в момент отгрузки товара. |

В целях оптимизации процедуры по возмещению НДС по экспортным операциям для учета «входного» НДС по сырью и материалам, приобретенным для производства продукции, также возможно открытие специального субсчета к счету 19 «НДС по приобретенным товарно-материальным ценностям на экспорт».

Формирование положений в учетной политике о наличии специальных субсчетов к счетам учета расчетов с экспортными покупателямипозволит обособленно отразить в учете операции в иностранной валюте. Обособленный учет операций по внешнеэкономической деятельности дает возможность организовать четкий контроль за исполнением контрактов и за своевременностью расчетов с иностранными фирмами по экспортным сделкам.

Для обобщения информации о доходах и расходах, связанных с обычными видами деятельности организации предназначен счет 90 «Продажи», субсчет 90–1 «Выручка», к которому также необходимо открыть субсчет, отражающий экспортную выручку. По общему правилу выручка в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на момент определения налоговой базы или на дату фактических расходов (п. 3 ст. 153,ст. 167НК РФ). Для целей бухгалтерского учета выручка в иностранной валюте пересчитывается на дату признания дохода (п. 6 ПБУ 3/2006).

Согласноп. 3 ст. 153НК РФ при расчетах в валюте по всем операциям, облагаемым НДС по нулевой ставке (п. 1 ст. 164 НК РФ), налоговая база определяется в рублях по курсу ЦБ РФ на дату отгрузки товаров (выполнения работ, оказания услуг).

Отметим, что ранее до 1 октября 2011 года в соответствии спунктом 3 статьи 153Налогового кодекса Российской Федерациипересчет валюты в рубли осуществлялся на дату оплаты отгруженных товаров (выполненных работ, оказанных услуг). Соответственно, теперь в случае поступления оплаты в валюте после отгрузки налоговая база остается неизменной, даже если курс валюты увеличивается или уменьшается.

Рассмотрим пример продажи товаров экспортному клиенту.

Организация приобрела товары у поставщика, стоимость которых составила 400 000 руб., в том числе сумма НДС (18 %) 61 017 руб., для дальнейшей перепродажи за границу РФ.

Организация-экспортер заключила контракт с иностранным покупателем. Контрактная стоимость товара составляет 15000 долларов. Таможенная стоимость, применяемая для расчета таможенных платежей — 17000 долларов. Расходы экспортера по оплате услуг транспортной организации, осуществившей доставку товаров от российского продавца иностранному покупателю — 63 000 руб. [2].

Курс доллара не менялся и составил 67,14 руб. за 1 доллар. Содержание хозяйственных операций представлено в таблице 2.

Таблица 2

Журнал регистрации хозяйственных операций

|

№п/п |

Содержание хозяйственной операции |

Сумма, руб. |

Корреспонденция счетов |

|

|

Дт |

Кт |

|||

|

1 |

Приняты к учету товары на экспорт |

400 000 |

41 |

60 |

|

2 |

Выделен НДС по приобретенным товарам |

61 017 |

19–1-2 |

60 |

|

3 |

Начислен таможенный сбор в рублях (17 000 * 0,1 % * 67,14) |

114 138 |

44 |

76 |

|

4 |

Начислен таможенный сбор в валюте (17 000 *0,05 %*67,14) |

57 069 |

44 |

76 |

|

5 |

Оплачены услуги перевозчика |

63000 |

60 |

51 |

|

6 |

Начислена выручка от продажи экспортных товаров (15000* 67,14) |

1 007 100 |

62–1-2 |

90–1 |

|

7 |

Списана себестоимость проданных товаров |

400 000 |

90–2 |

41 |

|

8 |

Отражены услуги перевозчика |

63000 |

44 |

60 |

|

9 |

Списаны расходы, связанные с продажей экспортных товаров |

234 207 |

90–2 |

44 |

|

10 |

Зачислена выручка от продажи экспортных товаров |

1 007 100 |

52 |

62–1-2 |

В данном примере был рассмотрен фиксированный курс доллара, что редко встречается в учетной практике. При осуществлении внешнеэкономической деятельности неизбежно возникают курсовые разницы, поэтому в учетной политике необходимо определить порядок их отражения на счетах бухгалтерского учета.Выручка от реализации товаров в последующем не пересчитывается в связи с изменением курса иностранной валюты. Пересчету подлежит дебиторская задолженность покупателя по оплате реализованных товаров. Задолженность пересчитывается на дату совершения операции в иностранной валюте, а также на отчетную дату. В результате пересчета дебиторской задолженности покупателя в бухгалтерском учете на отчетную дату и (или) дату ее погашения могут возникать положительные (отрицательные) курсовые разницы. Такие разницы учитываются в составе прочих доходов или прочих расходов и отражаются на счете 91 «Прочие доходы и расходы». В таком случае организация отразит следующие бухгалтерские записи:

Дт 62 (91–2) Кт 91–1(62) — на отчетную дату либо на дату получения оплаты от покупателя отражена сумма положительной (отрицательной) курсовой разницы по расчетам с покупателем [3].

Одним из важнейших элементов учетной политики организации-экспортера является перечень счетов, субсчетов и аналитических счетов, используемых для учета внешнеэкономических операций. Экономическому субъекту необходимо организовать учет экспортных операций согласно установленной учетной политике организации: необходимо применять единую методику учета по всем экспортным операциям. Несоответствие действующего учета учетной политике может привести к серьезным последствиям: споры с налоговыми органами, камеральные проверки и др. Регламентирование положений учетной политики позволит предотвратить спорные ситуации, а в случае судебных исков организация-экспортер всегда сможет ссылаться на учетную политику.

Литература:

- Приказ от 27 ноября 2006г. № 154н об утверждении положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражены в иностранной валюте» (ПБУ 3/2006)

- Учет экспортно-импортных операций // Бухгалтерский учет и налоги. URL: http://www.businessuchet.ru/content/document_r_DAD22BD4–05BE-4E0D-ABBF-A790805AE024.html (дата обращения: 10.09.2016).

- Учет курсовых и суммовых разниц в налоговой базе // Консультант. URL: https://www.consultant.ru/document/cons_doc_LAW_107968/b8e8d2bbad964e996baa2fa55d76ea39fb749c43/ (дата обращения: 24.09.2016).