Показатель зависимости от межбанковского рынка как индикатор состояния ликвидности банка

Автор: Черных Маргарита Игоревна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

Дата публикации: 06.12.2016

Статья просмотрена: 1743 раза

Библиографическое описание:

Черных, М. И. Показатель зависимости от межбанковского рынка как индикатор состояния ликвидности банка / М. И. Черных. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы V Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2016 г.). — Санкт-Петербург : Свое издательство, 2016. — С. 79-85. — URL: https://moluch.ru/conf/econ/archive/219/11597/ (дата обращения: 04.04.2025).

В статье рассматривается обоснованность значения показателя зависимости от межбанковского рынка для оценки состояния ликвидности банка и банковского сектора, а также на основании расчетов ему (показателю) дается рекомендуемое пороговое значение.

Ключевые слова: ликвидность, показатель зависимости от межбанковского рынка, оценка состояния ликвидности

Корректное выявление значимости показателя зависимости от межбанковского рынка для оценки состояния ликвидности банка и банковского сектора влечет за собой использование дедукции, как метода исследования. Также в статье поставлена цель необходимости использования показателя зависимости межбанковского рынка для оценки состояния ликвидности банка и обоснованность его (показателя) значений.

В трудах современных специалистов российского банковского дела и представителей отечественной науки (напр. Стародубцева Е. Б. «Основы банковского дела») степень зависимости от внешних источников заимствований является внутренним фактором, влияющим на состояние ликвидности банка, другими словами воздействует на состояние (качество) ликвидности. [3; 235] В учебнике «Банковское дело» под редакцией Г. Н. Белоглазовой и Л. П. Кроливецкой роли межбанковского кредитования в регулировании ликвидности банков посвящен целый раздел, в котором раскрывается то, что рынок МБК не только поддерживает необходимый уровень текущей ликвидности банков, но и то, что проводимые на нем операции являются основным способом регулирования ликвидности. [2] Исходя из вышеизложенного, можно отметить, что, значимость и обоснованность введения показателя зависимости от рынка МБК не поддается сомнению в теории, поэтому стоит рассмотреть практическую сторону данного вопроса.

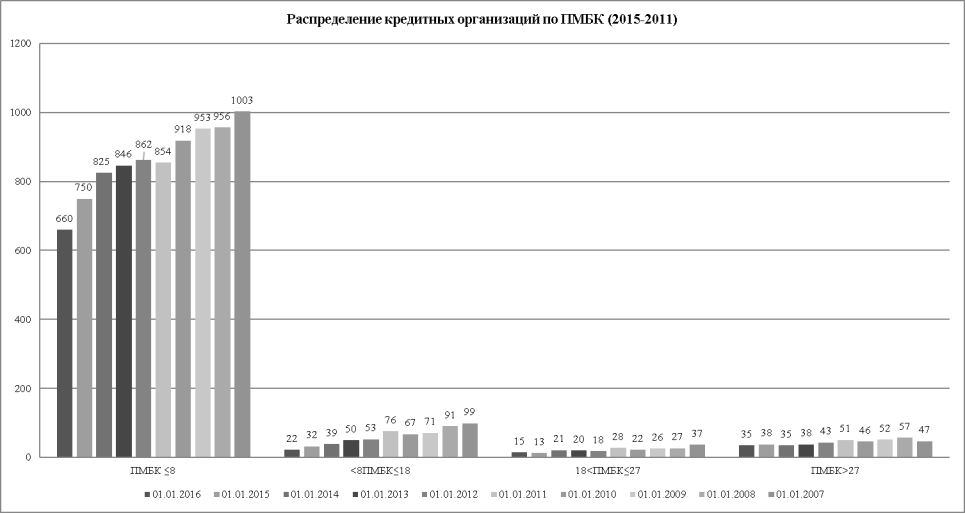

Основываясь на данных Банка России [4] (см. Рисунок 1) можно сделать вывод, что после введения показателя зависимости от межбанковского рынка на законодательном уровне подавляющую долю занимают кредитные организации с низкой зависимостью от рынка МБК. Корректный анализ данных рассматриваемого показателя предполагает уравнение (удельный вес кредитных организаций в общем количестве представленных кредитных организаций, принимаемых в расчет) входных данных (в связи с отзывом лицензий у кредитных организаций).

На группу кредитных организаций со значением ПМБК не более 8 % приходится наибольшая доля рынка, при этом отмечается увеличение данной группы на 5,6 процентных пунктов (1 января 2016 г. — 1 января 2007 г.). Пиковое увеличение по данной группе можно выделить на 1 января 2009 г и на 1 января 2012 года, после которого стоит отметить тенденцию к росту по значению (за искл. 1 января 2011 года — фиксировался спад — на 2,6 п.п. по сравнению с предыдущим отчетным годом).

По группе кредитных организаций со значением ПМБК от 8 % до 18 % отмечается уменьшение на 5,6 % (1 января 2016 г. — 1 января 2007г.). Резкое уменьшение показателя можно зафиксировать на период 2008–2009 года на 1,7 п.п. (одинаковое значение за рассматриваемый период; расчет по сравнению с 2007 г.) и на 2011 год (на 2,1 по сравнение с предыдущим годом). Если рассматривать группу Резкое увеличение показателя можно зафиксировать на 2010 г (на 1,1 п.п. по сравнению с предыдущим годом).

Группе кредитных организаций со значение ПМБК от 18 % до 27 % присуще колебание в районе 2–2,2 процентных пунктов (max — 3,1 (2006); min — 1,6 (2014)), а группе со значение свыше 27 % — 4,5 процентных пунктов (maх — 5,1 (2010); min — 3,8 (2013)).

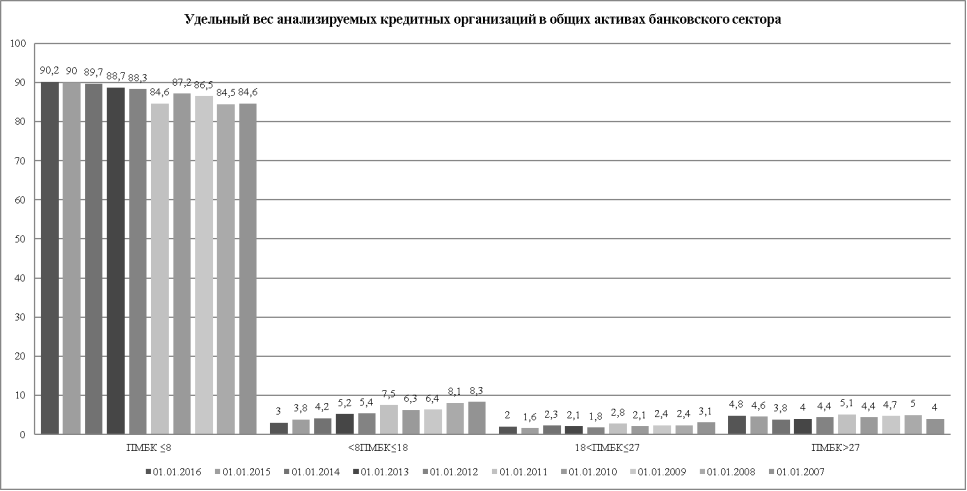

Исходя из проведенных анализов по изменению динамики, можно отметить пики и спады, на которые приходились существенные изменения показателя. В основном это года финансовой неустойчивости банковского сектора — 2008 г., 2010 г., 2014 г. В дополнительное доказательство вышеизложенного можно рассмотреть Рисунок 2 «Удельный вес кредитных организаций по показателю зависимости от межбанковского рынка в общих активах банковского сектора» [4]. Также следует отметить, что кредитные организации с большим значением ПМБК имеют большее значение для определения значимости показателя.

Группа кредитных организаций со значением ПМБК от 8 % до 18 % показывала пик в 2010 г. (7,5 %), спады по показателю сопровождались усреднением — 2009 г. и 2008 г. (6,3 % и 6,4 % — соответственно), 2011 г. и 2012 г. (5,2 % и 5,4 % — соответственно), 2006 г. и 2007 г. (8,1 % и 8,3 % — соответственно). Группа кредитных организаций ПМБК от 18 % до 27 % показывала пик на 2010 г. (2,8 %), при этом общей динамики по показателю не прослеживается: 2007 г. и 2008 г. (2,4 % за два периода), 2013 г. и 2012 г. (2,3 % и 2,1 % — соответственно). Группа кредитных организаций ПМБК свыше 27 % показывала пик на 2010 г. 5,1 процентный пункт и спад на 2013 г. (3,8 %), чем спровоцировала рост значения показателя на 0,8 % (2014г.).

Полученные результаты нуждаются в предоставлении развернутого ответа о влиянии показателя на банковский сектор ликвидности в целом и его необходимости в расчете. В связи с этим был проведен ряд расчетов по ПМБК [1] в рамках состояния ликвидности в целом (Указание Банка России от 30 апреля 2008 г. N 2005-У «Об оценке экономического положения банков» — далее Указание № 2005-У).

Допустим, по показателям оценки ликвидности за исключением ПЛ5 (показатель зависимости от межбанковского рынка, ПМБК), ПЛ8, ПЛ9, ПЛ11 (показатели, которые можно исключить из расчета в случае отсутствия у банка факта нарушений в соответствии с Указанием № 2005-У) присваивается 1 балл. При этом для того чтобы рассмотреть значимость ПМБК для оценки ликвидности необходимо дать показателю максимальное балльное значение, а именно 4 балла. В соответствии с этим, расчет РГЛ выглядит следующим образом:

РГЛ=(1*2+1*3+1*3+1*2+(4*2)+1*2+1*1+1*2)/(2+3+3+2+2+2+1+2)=1,352941176

Таким образом, состояние ликвидности можно оценить как удовлетворительное. Логично предположить, что по ПЛ5 максимально допустимым значением является 27 %, другими словами показатель должен быть равен или меньше 27 процентов. Безусловно, подобный вывод возможен только при вводных данных указанных вначале статьи, а влияние на общее состояние ликвидности банка можно охарактеризовать как слабое (незначительное).

Рассмотрим обратную ситуацию. Допустим, все показатели оценки состояния ликвидности находятся на уровне 4-х баллов (кроме исключаемых в предыдущем параграфе). В таком случае, расчет по РГЛ будет выглядеть следующим образом:

РГЛ=(4*2+4*3+4*3+4*2+(4*2)+4*2+4*1+4*2)/(2+3+3+2+2+2+1+2)=4

В этом случае состояние ликвидности можно оценить как неудовлетворительное. Стоит смоделировать ситуацию, при которой все переменные кроме ПЛ5 остаются при предыдущих значениях. При этом ПМБК присваивается балл 1 для целей рассмотрения влияния на общее состояние ликвидности банка. В таком случае можно вывести следующий расчет:

РГЛ=(4*2+4*3+4*3+4*2+(1*2)+4*2+4*1+4*2)/(2+3+3+2+2+2+1+2) = 3,647058824

Состояние банка в соответствии с Указанием № 2005-У оценивается как неудовлетворительное, из чего можно сделать вывод о том, что ПМБК не влияет на состояние ликвидности банка при прочих неудовлетворительных показателях банка.

Проведем похожие расчеты, но уже с присвоением трех баллов показателям и смоделируем похожую ситуацию.

РГЛ=(3*2+3*3+3*3+3*2+(3*2)+3*2+3*1+3*2)/(2+3+3+2+2+2+1+2) = 3

РГЛ=(3*2+3*3+3*3+3*2+(1*2)+3*2+3*1+3*2)/(2+3+3+2+2+2+1+2)=2,764705882

Два смоделированных случая оценивают состояние ликвидности как сомнительное. При этом колебание показателя ПМБК незначительное в четырех рассмотренных ситуациях и не влияет на улучшение ситуации (при округлении в соответствии с Указанием № 2005-У). Стоит заметить, что значение показателя влияет на ухудшение ситуации при сильной зависимости от рынка МБК.

Резюмируя полученные результаты по двум анализам можно отметить, что у 4,5 % процентов кредитных организаций (на 01.01.2016 г. — 4,8 %) существует проблема с общим состоянием ликвидности (минимум как «удовлетворительное», при расчете прочих показателей удовлетворяющих требованиям балла 1). В связи с этим, можно сказать о том, что расчет показателя зависимости от рынка МБК на законодательном уровне вполне обоснован, но его значение должно быть нормативно изменено.

![]()

Данная необходимость введения порогового нормативного значения не улучшит состояние ликвидности банка и банковского сектора — в целом, но и не даст ему (состоянию) ухудшиться.

Рисунок 1. Распределение кредитных организаций по показателю зависимости от межбанковского рынка

Рис. 2. Удельный вес кредитных организаций по показателю зависимости от межбанковского рынка в общих активах банковского сектора

Литература:

- Указание Банка России от 30.04.2008 N 2005-У «Об оценке экономического положения банков» (ред. 09.03.2016);

- Банковское дело: учебник / под ред. Г. Н. Белоглазовой, Л. П. Кроливецкой. — 5-е изд., перераб. и доп. — М.: Финансы и статистика, 2008.

- Стародубцева Е. Б. Основы банковского дела: учебник — 2-е изд., перераб. и доп. — М.: ИД «ФОРУМ»: ИНФРА-М, 2015.

- Отчет о развитии банковского сектора и банковского надзора. Официальный сайт Центрального Банка РФ [Электронный ресурс] Режим доступа: http://www.cbr.ru/publ/?PrtId=nadzor (дата обращения 29.11.2016).

Ключевые слова

ликвидность, показатель зависимости от межбанковского рынка, оценка состояния ликвидностиПохожие статьи

Анализ практики межбанковского кредитования

В статье рассматривается динамика объемов ресурсов на рынке МБК как привлеченных, так и предоставленных кредитными организациями, проводится анализ зависимости кредитных организаций от межбанковского кредитования в соотношении банков резидентов и нер...

Устойчивость ресурсной базы как индикатор ликвидности банковского сектора

В статье рассматривается фактор ликвидности «устойчивость ресурсной базы», проводиться анализ его влияния на ликвидность банковского сектора, а также даются показатели для его оценки.

Анализ и оценка кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан

В статье анализируется методы оценки кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан, рассматриваются нормативы определения кредитоспособности на основе финансовых коэффициентов и порядок их расчета, а также зав...

Влияние финансовой нестабильности банковского сектора на ликвидность кредитных организаций

В докладе рассматриваются колебания нормативов ликвидности (мгновенной, текущей и долгосрочной) как типичные действия банков в условиях финансовой нестабильности банковского сектора России, а также выявляются основные модели поведения кредитных орган...

Риски межбанковского кредитования под залог ценных бумаг

В статье рассмотрены основные риски межбанковского кредитования под залог ценных бумаг, приведен алгоритм расчета оценочной стоимости залога и его прогноза, а также даны рекомендации по управлению и минимизации рисков межбанковского кредитования.

Компромисс между платежеспособностью организации и рациональным использованием средств

В данной статье рассмотрена сущность ликвидности баланса и платежеспособности, применена методика оценки ликвидности по группировке активов и пассивов, произведен анализ платежеспособности на основе финансовых коэффициентов. Вскрыта проблема выбора о...

Обзор рынка банковского кредитования

Потребительское кредитование является одним из наиболее доступных способов удовлетворения людьми своих потребностей, а также достаточно сильным механизмом, оказывающим влияние на изменение и состояние экономики страны в целом. В статье проведен анали...

Статистический анализ объема кредитования физических лиц в России

В данной статье рассмотрена динамика объема кредитования физических лиц. Анализируются факторы, а именно рассмотрена модель на основе корреляционно-регрессионного анализа, которая позволяет определить объем выданных кредитов физическим лицам в зависи...

Управление ликвидностью и платежеспособностью в рамках специфических фаз на этапах функционирования банка

В статье выделяются этапы функционирования банка, специфические банковскому сектору фазы на основании макроэкономической теории, а также даются практические рекомендации по совершенствованию управления ликвидностью банка, ликвидностью баланса и плате...

Эластичность спроса на кредиты

В статье рассматривается эластичность спроса на кредиты. Выделены эффекты от кредитно-денежной политики, роль ключевых процентных ставок. Проанализированы траектории для будущих процентных ставок центрального банка. Выведена формула для расчета эласт...

Похожие статьи

Анализ практики межбанковского кредитования

В статье рассматривается динамика объемов ресурсов на рынке МБК как привлеченных, так и предоставленных кредитными организациями, проводится анализ зависимости кредитных организаций от межбанковского кредитования в соотношении банков резидентов и нер...

Устойчивость ресурсной базы как индикатор ликвидности банковского сектора

В статье рассматривается фактор ликвидности «устойчивость ресурсной базы», проводиться анализ его влияния на ликвидность банковского сектора, а также даются показатели для его оценки.

Анализ и оценка кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан

В статье анализируется методы оценки кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан, рассматриваются нормативы определения кредитоспособности на основе финансовых коэффициентов и порядок их расчета, а также зав...

Влияние финансовой нестабильности банковского сектора на ликвидность кредитных организаций

В докладе рассматриваются колебания нормативов ликвидности (мгновенной, текущей и долгосрочной) как типичные действия банков в условиях финансовой нестабильности банковского сектора России, а также выявляются основные модели поведения кредитных орган...

Риски межбанковского кредитования под залог ценных бумаг

В статье рассмотрены основные риски межбанковского кредитования под залог ценных бумаг, приведен алгоритм расчета оценочной стоимости залога и его прогноза, а также даны рекомендации по управлению и минимизации рисков межбанковского кредитования.

Компромисс между платежеспособностью организации и рациональным использованием средств

В данной статье рассмотрена сущность ликвидности баланса и платежеспособности, применена методика оценки ликвидности по группировке активов и пассивов, произведен анализ платежеспособности на основе финансовых коэффициентов. Вскрыта проблема выбора о...

Обзор рынка банковского кредитования

Потребительское кредитование является одним из наиболее доступных способов удовлетворения людьми своих потребностей, а также достаточно сильным механизмом, оказывающим влияние на изменение и состояние экономики страны в целом. В статье проведен анали...

Статистический анализ объема кредитования физических лиц в России

В данной статье рассмотрена динамика объема кредитования физических лиц. Анализируются факторы, а именно рассмотрена модель на основе корреляционно-регрессионного анализа, которая позволяет определить объем выданных кредитов физическим лицам в зависи...

Управление ликвидностью и платежеспособностью в рамках специфических фаз на этапах функционирования банка

В статье выделяются этапы функционирования банка, специфические банковскому сектору фазы на основании макроэкономической теории, а также даются практические рекомендации по совершенствованию управления ликвидностью банка, ликвидностью баланса и плате...

Эластичность спроса на кредиты

В статье рассматривается эластичность спроса на кредиты. Выделены эффекты от кредитно-денежной политики, роль ключевых процентных ставок. Проанализированы траектории для будущих процентных ставок центрального банка. Выведена формула для расчета эласт...