Пути повышения эффективности использования ресурсов коммерческими банками

Автор: Букреева Лилия Михайловна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

V международная научная конференция «Экономическая наука и практика» (Чита, апрель 2017)

Дата публикации: 01.04.2017

Статья просмотрена: 1226 раз

Библиографическое описание:

Букреева, Л. М. Пути повышения эффективности использования ресурсов коммерческими банками / Л. М. Букреева. — Текст : непосредственный // Экономическая наука и практика : материалы V Междунар. науч. конф. (г. Чита, апрель 2017 г.). — Чита : Издательство Молодой ученый, 2017. — С. 43-45. — URL: https://moluch.ru/conf/econ/archive/221/12202/ (дата обращения: 22.%м.2025).

Успешное развитие и эффективное функционирование коммерческого банка невозможно обеспечить без детально проработанной и экономически обоснованной депозитной политики, учитывающей выбранные приоритеты дальнейшего роста и улучшения качественных показателей деятельности банка, особенности его клиентов, социально-экономические условия.

Коммерческие банки в условиях конкурентной борьбы на рынке кредитных ресурсов должны постоянно заботиться как о количественном, так и качественном улучшении своих депозитов. Они используют для этого разные методы (процентную ставку, различные услуги и льготы вкладчикам). Порядок ведения депозитных операций регламентируется внутренними документами банка. При этом все банки соблюдают несколько основополагающих принципов организации депозитных операций. Они заключаются в следующем:

‒ депозитные операции должны содействовать получению прибыли или создавать условия для получения прибыли в будущем;

‒ депозитные операции должны быть разнообразны и вестись с различными субъектами;

‒ особое внимание в процессе организации депозитных операций следует уделять срочным вкладам;

‒ должна обеспечиваться взаимосвязь и согласованность между депозитными операциями и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

‒ организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов;

‒ банку следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов. [2]

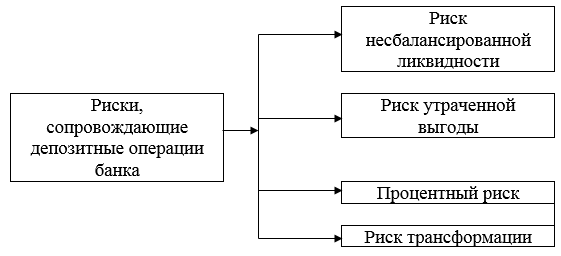

Депозитные операции банка сопровождаются рисками, назовем важнейшие из них (рис.6):

‒ риск несбалансированной ликвидности: проявляется в процессе массового востребования вкладов клиентами банка (включая массовый досрочный отзыв средств со срочных и сберегательных вкладов), что может иметь серьезные последствия для банка вплоть до его банкротства;

‒ риск утраченной выгоды: при невозможности для банка в силу разных причин объективного и субъективного характера (например, сложной экономической ситуации на рынке, неблагоприятной конъюнктуры, конкуренции, отсутствия партнерских связей с другими банками, отсутствия положительного имиджа и т. д.) привлечь необходимые суммы средств в депозиты для обеспечения его активных операций (фактически является проявлением риска ликвидности);

‒ процентный риск: возникает в связи с неблагоприятно складывающейся ситуацией на рынке депозитов (удорожание привлечения ресурсов для банка);

‒ риск трансформации: проявляется также в виде риска ликвидности и процентного риска и другие. [1]

Рис. 1. Виды рисков, сопровождающих депозитные операции банка

По пассивным операциям, в частности по депозитам, банки обязаны создавать обязательные резервы.

По средствам на расчетных, текущих и депозитных счетах (кроме депозитов, полученных от других банков), счетах бюджетов различных уровней и внебюджетных фондов установлены нормативы обязательных резервов, депонируемых в Банке России.

Резервные требования устанавливаются в целях ограничения кредитных возможностей банков и поддержания на уровне денежной массы в обращении.

Первоначально отчисления в централизованный фонд осуществлялись зарубежными банками на добровольной основе в качестве страхового резерва. Начиная с 30-х годов XX в. резервные требования стали устанавливаться в официальном порядке и использоваться как ликвидные резервы для обеспечения обязательств коммерческих банков по депозитам их клиентов, а также в качестве инструмента, используемого Центральным банком для регулирования денежной массы в стране.

В настоящее время все кредитные учреждения обязаны иметь минимальные резервы либо в форме наличных денег в кассе банков, либо в виде депозитов в центральном банке, либо в иных высоколиквидных формах, определяемых центральным банком. Норматив резервных требований представляет собой установленное законом или Центральным банком процентное отношение суммы обязательных резервов к остаткам средств на пассивных счетах (либо их приращению) или же на активных счетах (в зависимости от кредитных вложений). Норматив может устанавливаться как ко всей сумме обязательств или ссуд банка, так и к определенной их части, может дифференцироваться в зависимости от сроков привлечения ресурсов, типов банков, доли долгосрочных ссуд в кредитном портфеле и по другим признакам.

Анализ сложившейся практики свидетельствует, что формирование депозитной базы любого коммерческого банка, как процесс сложный и трудоемкий, связано с большим количеством проблем как субъективного, так и объективного характера.

К субъективным проблемам относятся такие, как:

1) масштабы деятельности и слабая капитальная база российских коммерческих банков;

2) отсутствие заинтересованности руководства банка в привлечении средств клиентов, особенно населения, что продиктовано тактическими и стратегическими целями и задачами банка;

3) недостаточный уровень и качество высшего и среднего менеджмента;

4) отсутствие в большинстве российских банков научно-обоснованной концепции проведения депозитной политики;

5) недостатки в организации депозитного процесса: отсутствие соответствующего подразделения в банке; низкий уровень постановки маркетинговых исследований депозитного рынка; ограниченный спектр предлагаемых депозитных услуг и т. д. [3]

Среди объективных факторов выделяются следующие:

1) прямое и косвенное воздействие государства и государственных органов;

2) влияние макроэкономики, воздействие мировых финансовых рынков на состояние российского денежного рынка;

3) межбанковская конкуренция;

4) состояние денежного и финансового рынка России;

5) отсутствие в России правового механизма страхования и зашиты банковских вкладов.

Роль Центрального банка РФ в качестве регулирующего органа в последние пять-шесть лет особенно сильно проявилась в вопросах установления ставки рефинансирования и норм обязательного резервирования для коммерческих банков. Изменения ставки рефинансирования не позволяют банку точно прогнозировать и планировать свою деятельность в области управления активами и пассивами на долгосрочную перспективу и делают операции с долгосрочными пассивами (особенно с фиксированной ставкой) достаточно рискованными.

Отрицательное воздействие на структуру ресурсной базы кредитной организации оказывает растущая зависимость от крупных межбанковских кредитов, поскольку межбанковский кредит не способствует диверсификации рисков по депозитным операциям. [5]

Для совершенствования депозитной политики коммерческого банка необходимо следующее:

‒ каждый коммерческий банк должен иметь собственную депозитную политику, выработанную с учетом специфики его деятельности и критериев оптимизации этого процесса;

‒ необходимо расширение круга депозитных счетов юридических и физических лиц сроком «до востребования», что позволит даже в условиях незначительных финансовых накоплений полнее удовлетворять потребности клиентов банка и повысить заинтересованность инвесторов в размещении своих средств на счетах в банке;

‒ в качестве одного из направлений совершенствования организации депозитных операций возможно использование различных видов счетов для всех категорий вкладчиков и повышение качества их обслуживания;

‒ индивидуальный подход (стремление банка предоставить клиенту особые льготы);

‒ создание системы гарантирования банковских вкладов и защиты интересов вкладчиков, что позволит реально повысить надежность банков и их способность выполнять возложенную на банки задачу по преобразованию сбережений граждан в инвестиции, в которых столь остро нуждается российская экономика. [4]

Таковы некоторые возможные пути совершенствования депозитной политики коммерческого банка и повышения ее роли в обеспечении его устойчивости.

Литература:

- Алексеева, Е.В., Мурадова, С. Ш. Банковское дело. [Текст] /Е. В. Алексеева, С. Ш. Мурадова– М.: Феникс, 2009–241с.

- Белоглазова, Г.Н., Кроливецкая, Л. П. Банковское дело. Организация деятельности коммерческого банка [Текст]: учебник./ Г. Н. Белоглазова, Л. П. Кроливецкая. -М.:Высшее образование, 2008.- 422с.

- Жукова, Е. Ф. Банки и банковские операции [Текст] / Под ред. Е. Ф Жукова.- М: Банки и биржи ЮНИТИ, 2007. — 536 с.

- Кузнецова, В.В., Ларина, О. И. Банковское дело. [Текст] /В. В. Кузнецова, О. И. Ларина– М.: КноРус, 2009

- Формирование банковских ресурсов. Собственные и привлеченные средства. [Электронный ресурс] Режим доступа: http://banki-delo.ru/