Моделирование стоимости инструментов защиты собственных средств при колебании внешнеэкономических факторов и курса рубля в РФ в 2016–2017 гг.

Авторы: Быкова Анастасия Викториновна, Соболь Михаил Сергеевич

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

VI международная научная конференция «Проблемы современной экономики» (Казань, август 2017)

Дата публикации: 31.07.2017

Статья просмотрена: 86 раз

Библиографическое описание:

Быкова, А. В. Моделирование стоимости инструментов защиты собственных средств при колебании внешнеэкономических факторов и курса рубля в РФ в 2016–2017 гг. / А. В. Быкова, М. С. Соболь. — Текст : непосредственный // Проблемы современной экономики : материалы VI Междунар. науч. конф. (г. Казань, август 2017 г.). — Казань : Молодой ученый, 2017. — С. 51-54. — URL: https://moluch.ru/conf/econ/archive/261/12797/ (дата обращения: 25.04.2025).

Экономическая ситуация на фондовом и валютных рынках Российской Федерации всегда зависела от внешнеэкономических и внешнеполитических факторов. Такими факторами выступали различные торговые ограничения, колебания стоимости энергоносителей и привлекательности инвестирования в государственные облигации РФ с учетом ставки ЦБ РФ для ориентира доходности облигаций и использования стратегии carry-trade.

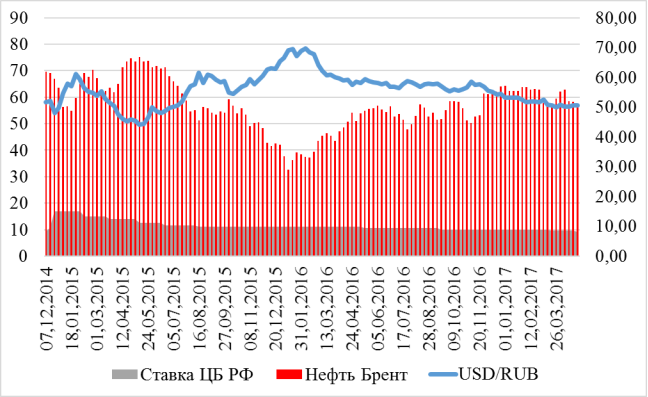

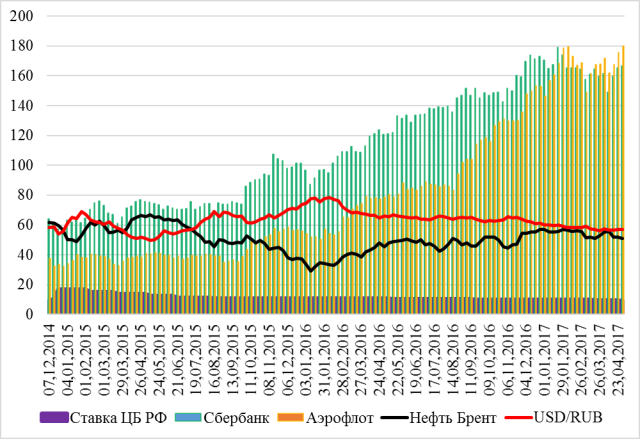

Необходимо проследить динамику курса рубля к доллару США, которая определяет его полезность в качестве защитного актива в различных условиях. Это будет представлено на рисунке 1. Вспомогательная ось — курс валюты, основная ось — уровень цены на нефть.

Рис. 1. Динамическая зависимость USD/RUB от ставки ЦБ РФ и Brent

Источник: Сводные данные и расчеты автора в MS Office 2016 на базе информации с сайта Investing.com [Электронный ресурс] Режим доступа: https://ru.investing.com

В соответствии с предположением, что, если российская экономика зависит от поступления доходов с различных выплат в бюджет для формирования бюджетного правила, то курс ее национальной денежной единицы по отношению к мировой резервной валюте будет зависеть от стоимости основного ценообразующего продукта и внутренне ставки стоимости денежных средств ЦБ РФ.

Таким образом, можно построить регрессионную зависимость, которая будет показана в формуле 1.

|

|

(1) |

Где:

Y = Курс USD/RUB

А = Стоимость барреля нефти Brent

В = Ставка ЦБ РФ в номинальном значении процентов

На основании полученных данных можно сделать вывод о том, что, увеличивая стоимость барреля нефти, мы получаем более высокий курс рубля по отношению к доллару США. Однако замедляющим инструментом во всех случаях будет выступать ставка ЦБ РФ, которая наоборот, воздействует на рубль в виде фактора, который приводит к удорожанию российской валюты. Также стоит отметить, что при стремящихся к минимуму ценах на нефть курс рубля будет приближаться к чистому числовому значению в 85–90 рублей за доллар. Однако стоит учесть, что эффективность использования учетной ставки почти в два раза меньше, чем эффективность изменения цен на нефть в сторону роста.

Уравнение регрессии проверено по достаточности надежности превышения практических значений критерия Фишера и критерия Стьюдента над табличными значениями. Значения интервального прогнозирования не проходят через ноль, поэтому можно считать, что модель имеет право на существование.

Данная модель, состоящая из двух факторов признаков и фактора результата, дает объяснение изменения фактора результата на уровне 83 %, что говорит о высокой степени зависимости курса рубля от факторов признаков.

Таким образом, в качестве фундаментального заключения, можно сделать следующий вывод:

- Курс рубля очень сильно зависит от стоимости нефти и уровня процентной ставки ЦБ РФ.

- Выбор рубля в качестве валюты защиты возможен только при отсутствии критических внешних рисков и сравнительно высоких ценах на нефть, которые не повлияют на обесценение (девальвацию) курса рубля к доллару и последующих инфляционных скачков.

В соответствии с идеями, которые представлены в разделах 2.1. и 2.2., можно предположить, что стоимость инвестиционных инструментов защиты капитала может зависеть от вероятности исполнения модели carry-trade на российском фондовом рынке. Следовательно, есть возможность построить две модели зависимости стоимости данных инструментов от курса рубля и стоимости денежных средств (учетной ставки ЦБ РФ). На рисунке 2 изображена сводный график динамики инструментов признаков — макроэкономических компонент и факторов результата — стоимости акций компаний.

![]()

![]()

Рис. 2. Сводный график динамики защитных инструментов и макроэкономических компонент на российском фондовом рынке

Источник: Сводные данные и расчеты автора в MS Office 2016 на базе информации с сайта Investing.com [Электронный ресурс] Режим доступа: https://ru.investing.com

На левой оси изображены стоимость акций и уровень учетной ставки ЦБ РФ в конкретный период времени, а на правой оси изображена стоимость макроэкономических компонентов (курса рубля к доллару США и стоимости барреля нефти Brent).

Анализируя данный график, можно прийти к выводу, что с укреплением курса национальной валюты, стабилизацией на рынке нефти и неспешным снижением стоимости заимствований через учетную ставку ЦБ РФ возникла вероятность серьезного профицита операций carry-trade для данных акций. Потенциал снижения при внезапном оттоке валюты из РФ из-за негативной рыночной обстановки может быть достаточно большим. Потенциалы долгосрочной коррекции стоимости акций указаны стрелочками на рисунке 2, линиями поддержки будут выступать синие линии тренда. Это произойдет в случае оттока денежных средств игроков carry-trade с российского фондового рынка. Синяя стрелочка для акций сбербанка, желтая стрелочка для акций аэрофлота.

Если рассматривать с точки зрения эконометрических зависимостей, то уровни эффективного влияния курса рубля (с учетом внутреннего влияния стоимости нефти) и ставки ЦБ РФ выражаются в следующем порядке в таблице 7 за счет коэффициентов детерминации, показывающих степень влияния данных факторов признаков на фактор результат.

Таблица 1

Уровни коэффициентов детерминации икоэффициентов регрессии для определения степени влияния на стоимость акций.

|

|

R-квадрат |

USD/RUB |

Ставка ЦБ РФ |

|

Сбербанк |

51,87 % |

-0,77923 |

-14,5537 |

|

Аэрофлот |

45,48 % |

-2,15543 |

-16,5714 |

Источник: Расчеты автора в программе MS Office 2016

Таким образом, около половины эффективной стоимости акций данных компаний может зависеть от стоимости курса рубля и динамики ключевой ставки ЦБ РФ. При это, стоит учитывать, что ставка и курс влияют негативно на стоимость акций, то есть чем выше ставка или выше курс, тем ниже будет образовываться курс. При этом большее влияние на стоимость акций на текущий момент оказывает именно учетная ставка ЦБ РФ. Стоит отметить, что в результате моделирования значения коэффициентов получились отрицательные.

В качестве второго уровня защиты были выбраны ценные бумаги нескольких компаний из спектра голубых фишек российского фондового рынка, где наиболее привлекательными для игры на повышение стоимости проявили себя акции ПАО Сбербанк и ПАО Аэрофлот. Динамика доходности и волатильности за текущий период с точки зрения фундаментальных факторов и стандартных рисков для развивающегося рынка является приемлемой. Таким образом, рекомендуется вкладывать 25 % в безрисковый депозит в рублях РФ, 15 % собственных средств в медленно растущий, но надежный актив акций ПАО Сбербанк, и оставшиеся 60 % собственных средств уйдут на ПАО Аэрофлот. По уровню доходности данная расстановка позволит получить на 55 % больше доходности, но с дополнительными уровнями риска, чем в сценарии с использованием исключительно безрискового инструмента.

С точки зрения технического анализа построения регрессионной зависимости для инструментов защиты собственных средств наблюдается следующая ситуация: российский рубль на 84 % зависит от динамики цен на нефть и уровня процентной ставки ЦБ РФ. Это делает рубль уязвимым при изменении фундаментальных факторов на сырьевом рынке. Если продление сделки ОПЕК с странами, добывающими нефть сорвется, то риски вложения в рубль возрастут и приведут к выводу средств западных инвесторов из позиций по стратегии carry-trade с последующим резким падением курса рубля к доллару. Таким образом, рекомендуется на краткосрочном этапе приобретать данные акции с целью продажи их в конце Июля 2017 года после закрытия реестров по дивидендам на пике стоимости акций.

Следовательно, можно сделать вывод, что с помощью технического и фундаментального анализа можно предположить, что, в случае неизменности динамики текущих фундаментальных факторов, с технической точки зрения выгодным будет продолжать вкладывать денежные средства в валюту защиты (российский рубль) и инструменты защиты (акции аэрофлота и сбербанка), но с одним условием: перспектива срочности данных вложений, на взгляд автора, оценивается на уровне 3–4 месяцев. Из-за того, что текущая динамика снижения ключевой ставки ЦБ РФ говорит о том, что правительство и центральный банк стремятся плавно девальвировать рубль, это негативно скажется на потенциале доходности вложений во все инструменты на российском фондовом рынке.

Литература:

- База данных ЦБ РФ [URL] Режим доступа: http://www.cbr.ru/hd_base/

- Brent Futures Crude Oil [Электронный ресурс] Режим доступа: https://www.theice.com/products/219/Brent-Crude-Futures/data

- Investing.com [Электронный ресурс] Режим доступа: https://ru.investing.com