Реструктуризация кредитно-банковской системы Приднестровской Молдавской Республики: цели и ожидаемые результаты

Автор: Человская Екатерина Ивановна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

VI международная научная конференция «Проблемы современной экономики» (Казань, август 2017)

Дата публикации: 01.08.2017

Статья просмотрена: 592 раза

Библиографическое описание:

Человская, Е. И. Реструктуризация кредитно-банковской системы Приднестровской Молдавской Республики: цели и ожидаемые результаты / Е. И. Человская. — Текст : непосредственный // Проблемы современной экономики : материалы VI Междунар. науч. конф. (г. Казань, август 2017 г.). — Казань : Молодой ученый, 2017. — С. 63-67. — URL: https://moluch.ru/conf/econ/archive/261/12803/ (дата обращения: 19.04.2025).

Основное звено кредитной системы Приднестровской Молдавской Республики составляет банковская система, представляющая собой двухуровневую структуру взаимодействия кредитных учреждений: верхний уровень занимает Центральный банк, являющийся органом, регулирующим и координирующим деятельность кредитно-банковских учреждений, выполняющий функции управления процессами организации кредитно-расчетного и финансового обслуживания экономики; нижний уровень представлен коммерческими банками, их филиалами и представительствами, а также кредитно-депозитными и расчетными небанковскими кредитными организациями.

Центральный банк Приднестровской Молдавской Республики представлен Приднестровским республиканским банком, который был создан по Постановлению Верховного Совета в целях упорядочения работы банковской системы 22 декабря 1992 года в соответствии с Законом Приднестровской Молдавской Республики «О государственном банке» [6].

7 мая 2007 года Верховным Советом был принят новый Закон «О Центральном банке Приднестровской Молдавской Республики», регламентирующий цели, задачи, функции и подотчетность Центрального банка, инструменты и методы денежно-кредитного регулирования [1]. В целях правового обеспечения деятельности 14 июня 2017 года были внесены изменения и дополнения в Закон «О Центральном банке Приднестровской Молдавской Республики», которые направлены на повышение роли Центрального банка в регулировании денежно-кредитной сферы, а также повышение финансовой устойчивости кредитных организаций и реализацию предусмотренных законодательством целей развития и поддержания стабильности кредитно-банковского сектора республики.

Коммерческие банки в соответствии с Законом Приднестровской Молдавской Республики «О банках и банковской деятельности» представляют собой учреждения, являющиеся юридическими лицами, которым на основании лицензии, выдаваемой Приднестровским республиканским банком, предоставлено право привлекать денежные средства от юридических и физических лиц и от своего имени размещать их на условиях возвратности, платности и срочности, а также осуществлять иные банковские операции [2].

На 1 января 2017 года общее количество действующих коммерческих банков в республике составляло 6 (табл. 1).

Таблица 1

Информация окоммерческих банках Приднестровской Молдавской Республики

|

Наименование банка |

Регистрационный номер идата регистрации |

Количество филиалов |

Размер собственного капитала, млн. руб. |

||

|

на 01.01.2016 |

на 01.01.2017 |

на 01.06.2017 |

|||

|

ОАО «Эксимбанк» |

№ 8 11.11.1993г. |

3 филиала |

217,50 |

130,29 |

106,55 |

|

ЗАО «Приднестровский Сберегательный банк» |

№ 12 16.11.1993г. |

5 филиалов |

295,86 |

876,76 |

802,21 |

|

ЗАО «Тираспромстройбанк» |

№ 4 30.07.1993г. |

2 филиала |

127,19 |

130,22 |

129,55 |

|

ЗАО АКБ «Ипотечный» |

№ 9 10.01.1994г. |

4 филиала |

120,80 |

35,48 |

48,24 |

|

ЗАО «Агропромбанк» |

№ 11 08.06.1993г. |

7 филиалов |

580,43 |

571,77 |

575,10 |

|

ЗАО «Банк сельскохозяйственного развития» |

№ 17 от 11.03.2011г. |

- |

21,56 |

15,25 |

15,12 |

В настоящее время кредитно-банковская система Приднестровской Молдавской Республики переживает один из труднейших этапов своего развития. Стагнация приднестровской экономики в 2015–2016 гг., обусловленная ухудшением внешнеполитической обстановки и усилением региональной нестабильности, обострила кризисные явления в банковской системе республики, которые оказали негативное влияние на деятельность некоторых коммерческих банков, что проявилось в несоблюдении ими установленной действующим законодательством величины собственного капитала. Данное обстоятельство потребовало от руководства республики принятия соответствующих мер по недопущению развития системного кризиса в кредитно-банковской сфере.

Поэтому 28 июня 2017 года на пленарном заседании Верховного Совета во втором окончательном чтении был принят Закон Приднестровской Молдавской Республики «О стабилизации банковской системы Приднестровской Молдавской Республики», который вступил в юридическую силу с 1 июля 2017 года. Данный закон определяет правовые и организационные основы комплекса мероприятий, необходимых для оздоровления банковской системы Приднестровской Молдавской Республики [3].

В целях предотвращения и устранения негативных социально-экономических последствий, явившихся следствием деятельности отдельных субъектов банковской системы, было принято решение о проведении национализации ЗАО АКБ «Ипотечный» и ЗАО «Тираспромстройбанк», а также о ликвидации ЗАО «Банк сельскохозяйственного развития» в соответствии с Законом «О стабилизации банковской системы Приднестровской Молдавской Республики».Основанием для проведения национализации финансово неустойчивых банков явились недостаточный уровень их капитализации и невыполнение ими обязательных экономических нормативов деятельности по состоянию на 1 июня 2017 года.

Национализация ЗАО АКБ «Ипотечный» и ЗАО «Тираспромстройбанк» осуществлена в целях защиты интересов кредиторов, вкладчиков и заемщиков национализируемых банков. При этом права и законные интересы кредиторов, вкладчиков и заемщиков этих банков после их национализации не изменились, не прекратились и реализуются кредиторами, вкладчиками и заемщиками в соответствии с заключенными ранее договорами (соглашениями).

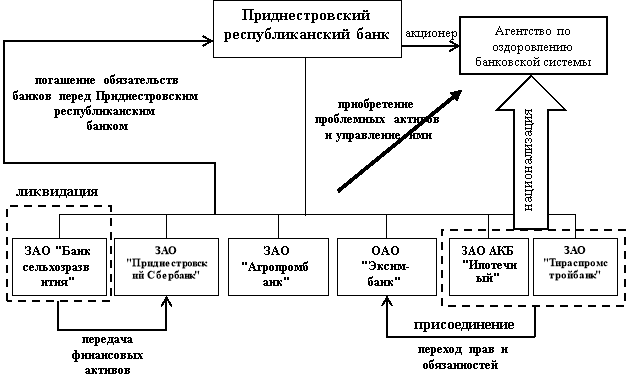

Итак, Законом «О стабилизации банковской системы Приднестровской Молдавской Республики» определены полномочия Приднестровского республиканского банка и иных субъектов по проведению комплекса следующих реструктуризационных мероприятий:

1) после национализации уставные капиталы ЗАО АКБ «Ипотечный» и ЗАО «Тираспромстройбанк» подлежат уменьшению до размера 1 (одного) рубля[1];

2) после уменьшения уставных капиталов ЗАО АКБ «Ипотечный» и ЗАО «Тираспромстройбанк» осуществляется их реорганизация в форме присоединения к ОАО «Эксимбанк»;

3) со дня завершения процедуры присоединения в результате конвертации акций ЗАО АКБ «Ипотечный» и ЗАО «Тираспромстройбанк» в акции ОАО «Эксимбанк» у Приднестровской Молдавской Республики возникает право собственности на соответствующую часть акций ОАО «Эксимбанк»;

4) со дня завершения процедуры реорганизации к ОАО «Эксимбанк» переходят все права и обязанности, в том числе по удовлетворению требований кредиторов, вкладчиков и заемщиков, вытекающие из заключенных ранее ЗАО АКБ «Ипотечный» и ЗАО «Тираспромстройбанк» договоров;

5) ЗАО «Банк сельхозразвития» ликвидируется; до начала процедуры ликвидации ЗАО «Банк сельхозразвития» передает ЗАО «Приднестровский Сбербанк» финансовые активы, отраженные на балансовых и внебалансовых счетах бухгалтерского учета, отнесенные к первой, второй, третьей категории качества;

6) с целью улучшения качества активов кредитных организаций и стабилизации банковской системы Приднестровским республиканским банком[2] создается путем учреждения в форме открытого акционерного общества «Агентство по оздоровлению банковской системы», которое приобретает и управляет проблемными активами и создается на срок 10 лет. Для реализации основной цели создания агентство наделяется следующими полномочиями:

– приобретение у банков Приднестровской Молдавской Республики и у ОАО «Бюро по управлению активами» на основании договоров уступки прав требования и иных договоров проблемных активов и иных активов по их номинальной или иной стоимости;

– осуществление от имени Приднестровской Молдавской Республики правомочий владения, пользования и распоряжения, за исключением отчуждения 100 процентов пакетов акций ЗАО АКБ «Ипотечный» и ЗАО «Тираспромстройбанк»;

– реализация прав кредитора в отношении приобретенных активов, включая полномочия по предоставлению отсрочки и рассрочки погашения задолженности, истребованию задолженности, отчуждению активов и прочие права;

– управление приобретенными проблемными активами и иные полномочия, осуществляемые в целях улучшения качества приобретенных активов и стабилизации банковской системы Приднестровской Молдавской Республики.

Агентство по оздоровлению банковской системы приобретает проблемные активы у коммерческих банков (ЗАО «Приднестровский Сбербанк», ЗАО АКБ «Ипотечный», ЗАО «Тираспромстройбанк», ОАО «Эксимбанк», ЗАО «Банк сельхозразвития»), которые полученные от указанной сделки денежные средства направляют в адрес Приднестровского республиканского банка в качестве расчета по их действующим обязательствам перед Приднестровским республиканским банком.

Реструктуризация банковской системы Приднестровья представляет собой длительный процесс обеспечения ее нормального, стабильного функционирования и создания условий для ее дальнейшего совершенствования, изменения принципов деятельности, внедрения новых, инновационных элементов в деятельность кредитных организаций в целях повышения их эффективности и достижения качественного развития.

Процесс реструктуризации банковской системы республики планируется осуществить в несколько этапов. На первом этапе — стабилизационном — действующие кредитные организации были классифицированы на определенные группы, для каждой из которых предусматривалась особая стратегия поведения. К первой группе были отнесены стабильно работающие банки, не испытывавшие существенных затруднений в управлении ликвидностью и соблюдающие обязательные экономические нормативы, ко второй — финансово неустойчивые банки с недостаточным уровнем капитализации и невыполнением обязательных экономических нормативов деятельности, но которые нецелесообразно ликвидировать из-за высоких социальных и экономических обязательств, к третьей группе — проблемные банки, функционирование которых создает реальную угрозу интересам вкладчиков и кредиторов, а, следовательно, и всей банковской системе.

По мнению автора, уменьшение количества финансово неустойчивых банков путем проведения национализации и проблемных банков посредством их ликвидации будет способствовать восстановлению масштабов банковской деятельности и доверия к банковской системе со стороны клиентов, вкладчиков, кредиторов.

Механизм первого этапа реструктуризации банковской системы республики детально охарактеризован выше и схематично представлен на рис. 1.

Рис. 1. Схема реструктуризации банковской системы Приднестровской Молдавской Республики

Таким образом, данный комплекс стабилизационных мероприятий структурно реформирует банковскую систему республики, происходит укрупнение и консолидация банковского сектора. По мнению автора, оздоровление банковской системы путем естественного укрупнения положительно отразится на всей кредитной системе республики.

Второй этап реструктуризации — инновационный — должен преследовать следующие задачи: увеличение капитализации и долгосрочной ресурсной базы банковского сектора; расширение активных операций банковской системы; развитие специализированных кредитно-финансовых учреждений; усиление взаимосвязи банков с реальным сектором экономики и участия государства в кредитной поддержке экономики через банковскую систему; укрепление доверия к банковскому сектору через повышение эффективности функционирования системы страхования вкладов; совершенствование регулирования и надзора в банковской сфере. При этом ключевая роль в организации и проведении данного этапа принадлежит Центральному банку, который должен быть нацелен на разработку концепции развития банковской системы и активизацию работы по восстановлению банковского сектора.

По мнению автора, предложенный механизм решения накопленных в банковской системе структурных проблем, позволит, с одной стороны, обеспечить защиту прав кредиторов и вкладчиков и сохранить устойчивость банковского сектора, с другой, действовать Центральному банку как регулятору в интересах экономической безопасности республики. Результатом осуществления предложенных мероприятий должна стать стабильно функционирующая банковская система, находящаяся в равновесном состоянии за счет саморегулирования своей деятельности, адаптации к внешним и внутренним условиям функционирования, а также продуманной организации и эффективного управления банковским сектором со стороны регулирующих органов, направленному на достижение положительного эффекта для экономики Приднестровья.

Автор надеется, что в перспективе реализация данных мероприятий позволит создать такую модель кредитно-банковской системы, которая будет стабильна и устойчива к финансовым потрясениям, сможет стимулировать социально-экономическое развитие и способствовать росту благосостояния населения Приднестровья.

Литература:

- Закон ПМР от 7 мая 2007 года № 212–3 IV «О Центральном банке Приднестровской Молдавской Республики»

- Закон Приднестровской Молдавской Республики от 1 декабря 1993 года «О банках и банковской деятельности»

- Закон Приднестровской Молдавской Республики № 201-З-VI от 30 июня 2017 года «О стабилизации банковской системы Приднестровской Молдавской Республики»

- Постановление Верховного Совета ПМР от 22 декабря 1992 года № 273 «О создании Приднестровского республиканского банка»

- Банковское дело: Учебное пособие / сост. Ю. М. Сафронов, Т. Ф. Юрова,Е. И. Человская. — Тирасполь: Изд-во Приднестр. ун-та, 2016. — 256 с.

- Человская Е. И. Структура современной кредитной системы Приднестровской Молдавской Республики // Материалы V международной научно-практической конференции «Проблемы современной экономики». — (г. Самара, август 2016 г.). — Самара, издательский дом «Асгард», 2016. — С. 66–69.

[1] На уменьшение уставного капитала финансово неустойчивых банков не распространяются ограничения о минимальном размере уставного капитала, установленные действующим законодательством ПМР. Денежные средства, полученные в результате уменьшения уставных капиталов финансово неустойчивых банков, направляются в полном объеме на покрытие их убытков.

[2] Приднестровский республиканский банк является владельцем 100 процентов пакета акций созданного агентства и наделен в отношении агентства всеми правами и обязанностями акционера.