Статистический анализ объема кредитования физических лиц в России

Автор: Куйшибаева Асель Куанышевна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

Дата публикации: 02.12.2017

Статья просмотрена: 4432 раза

Библиографическое описание:

Куйшибаева, А. К. Статистический анализ объема кредитования физических лиц в России / А. К. Куйшибаева. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы VI Междунар. науч. конф. (г. Санкт-Петербург, декабрь 2017 г.). — Санкт-Петербург : Свое издательство, 2017. — С. 59-62. — URL: https://moluch.ru/conf/econ/archive/263/13228/ (дата обращения: 04.04.2025).

В данной статье рассмотрена динамика объема кредитования физических лиц. Анализируются факторы, а именно рассмотрена модель на основе корреляционно-регрессионного анализа, которая позволяет определить объем выданных кредитов физическим лицам в зависимости от задолженности физических лиц, индекса потребительских цен, величины прожиточного минимума и доходов населения.

Ключевые слова: кредитование, физические лица, корреляция, регрессия, факторы

Сегодня кредитование является основным направлением банковской деятельности и главным источником получения доходов. На физические лица приходится более 25 % кредитов в общей структуре кредитного портфеля.

В наши дни кредит для потребителя нередко является единственным выходом из сложившейся трудной ситуации. Сегодня банки предоставляют кредиты не только при приобретении дорогостоящего имущества, но и в обычной повседневной жизни: для покупки недвижимости, автомобилей, на образование, потребительские нужны [1].

Однако, в данном сегменте банковского кредитования возникают определённые проблемы, связанные, прежде всего, с высокой неплатежеспособностью населения.

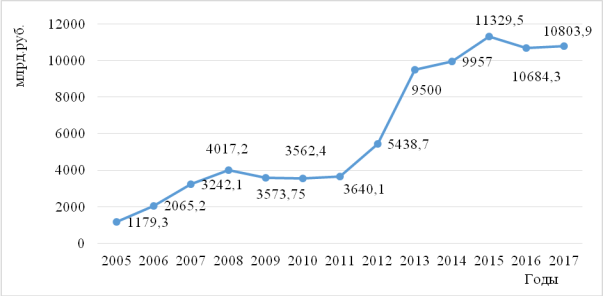

Рису. 1. Динамика выданных кредитов физическим лицам в РФ

В целом наблюдается динамика увеличения объемов выданных потребительских кредитов, однако в 2009 г. доля кредитов, предоставленных населению, уменьшилась по сравнению с 2008 г., что в первую очередь обусловлено влиянием мирового финансового кризиса (рис. 1). За анализируемый период объем кредитов, выданных в российских банках, увеличился на 20,3 % и составил 10803,9 млрд. руб. Однако, до 2015 г. банки наращивали кредитование наиболее высокими темпами. Так за 2015 год объем кредитов возрос на 13,8 % — до 11329,5 млрд. руб., а за 2016 г. заметно сократился на 5,7 % — до 10684,3 млрд. руб., а на 01.01.2017 г. изменение было почти незначительно, увеличился на 1,1 %.

Для оценки влияния факторов, влияющих на объем кредитования с применением корреляционно-регрессионного анализа построим многофакторную модель. Предполагается, что с изменением факторов, которые мы рассматриваем, мы могли бы получить значение кредитов, предполагаемых к выдаче. Актуальность данной работы заключается в том, что количество выдаваемых в экономике определенной части частного сектора имеет прямое влияние на долговую нагрузку граждан, что является существенным фактором для банковской системы [2]. Цель данной работы — выяснить, насколько эффективно работает данная модель на современном банковском рынке РФ. Это один из драйверов ВВП и экономического роста.

Для проведения корреляционно-регрессионного анализа используем следующие факторные признаки:

У — Объем выданных кредитов физическим лицам, в %;

Х1 — Задолженность физических лиц, в % к предыдущему году;

Х2 — Доходы населения, в % к предыдущему году;

Х3 — Индекс потребительских цен, в % к предыдущему году;

Х4 — Величина прожиточного минимума, в % к предыдущему году;

Параметры модели с включением фактора времени оцениваются с помощью обычного метода наименьших квадратов (МНК).

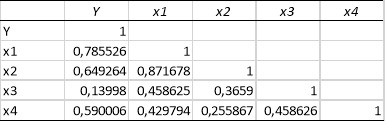

Рассчитывают матрицу парных коэффициентов, на основании которых необходимо сделать вывод о факторах [3] которые могут быть включены в модель множественной регрессии (таблица 1). Корреляционная матрица получена с помощью табличного редактора Excel ХР в пакете анализа.

Таблица 1

Корреляционная матрица влияния факторов на объем ипотечного кредитования России

Из корреляционной матрицы видна достаточно сильная взаимосвязь между результативным (y) и факторными признаками (Х1, Х2, Х4). Связь очень сильная.

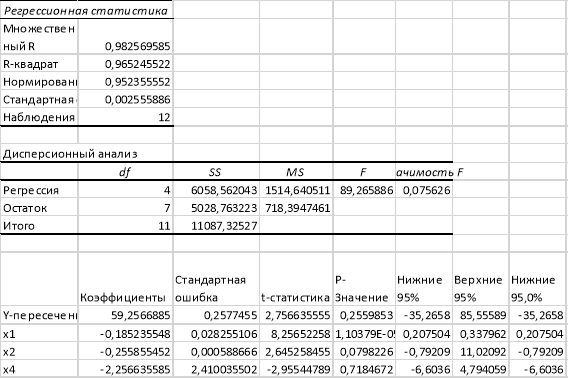

Рис. 2. Результаты регрессионного анализа

По результатам регрессионного анализа получено следующее уравнение регрессии и значения t-критерия Стьюдента:

![]() (1)

(1)

В результате построения уравнения регрессии получили следующие результаты (рис. 2).

Множественный коэффициент корреляции равен 0,9826. Это свидетельствует о высокой связи между признаками. Коэффициент детерминации — равен 0,9652, следовательно, 96,52 % вариации объема выданных кредитов физическим лицам зависит от факторов, включенных в модель, на остальные неучтенные факторы приходится — 3,48 %.

Анализ полученного уравнения позволяет сделать выводы о том, что с ростом задолженности физических лиц на 1 %, объем выданных кредитов сокращается на 0,185 п.п., с ростом доходов населения, уровень объемов выданных кредитов также сокращается на 0,256 п.п., с увеличением уровня прожиточного минимума, объем выданных кредитов в среднем будет сокращаться на на 0,256 п.п.

Проверка адекватности модели, построенной на основе уравнений регрессии, начинается с проверки значимости каждого коэффициента регрессии. Значимость коэффициента регрессии осуществляется с помощью t-критерия Стьюдента:

(2)

(2)

Оценка статистической значимости параметров регрессии проверяется с помощью t- статистики Стьюдента. Выдвигаем гипотезу Н0 о статистически не значимом отличии показателей от нуля: a=bi= 0 и определяем t- критерий Стьюдента.

ta=2,7; tb1=8,25; tb2=2,64; tb4=-2,95

Оценку надежности уравнения регрессии в целом и показатели тесноты связи дает F- критерий Фишера. По данным дисперсионного анализа (рис. 2) Fфакт=89,2. Вероятность случайно получить такое значение F- критерия составляет 0,076, что не превышает допустимый уровень значимости. Следовательно, полученное значение сформировалось под влиянием существенных факторов, подтверждается статистическая значимость всего уравнения тесноты связи.

Таким образом, коммерческим банкам необходимо обратить внимание на данные факторные признаки, поскольку управление ими способно оказать значительное влияние на увеличение объема кредитования.

Финансовые эксперты отмечают высокий уровень закредитованности населения. В настоящее время более 5 млн. россиян имеют проблемы с погашением заемных средств. Кредитная задолженность населения составляет 3 трлн. рублей, и увеличивается с каждым годом.

Сегодня банки не уверены в надежности и финансовой состоятельности своих клиентов, так как существует высокий риск невозврата денежных средств, выданных по кредиту. В связи с чем, каждый банк по своему усмотрению определяет риски и закладывает их в высокие банковские проценты и меры по ужесточению кредитной политики.

Тема нашего исследования в современных условиях развития экономики, и в частности рынка кредитования физических лиц, является достаточно актуальной.

Литература:

- Банки и небанковские кредитные организации и их операции: учебник / под ред. Е. Ф. Жукова. — М.: ИНФРА-М, 2011. — 528 с..

- Снатенков А. А., Тимофеева Т. В. Статистическое исследование факторов формирования просроченной задолженности по кредитам российского банковского сектора // Конкурентоспособность в глобальном мире: экономика, наука, технологии. 2017. № 7–1. С. 137–144.

- Снатенков А. А., Тимофеева Т. В. Практикум по финансовой статистике: учеб. пособие. М.: Финансы и статистика; ИНФРА-М, 2014. 320 с.

Похожие статьи

Статистический анализ кредитования в РФ

В статье рассматривается понятие кредита и основные показатели статистики кредита. Показатели, изучающие объем, состав, структурные сдвиги, динамику, взаимосвязи и корреляционно-регрессионный анализ выданных кредитов.

Статистический анализ просроченной задолженности коммерческих банков РФ

В статье проводится анализ факторов, влияющих на объем просроченной задолженности коммерческих банков по кредитам, предоставленным юридическим лицам и индивидуальным предпринимателям.

Кредитование физических лиц в период пандемии

В статье рассмотрен и проанализирован рынок кредитования физических лиц в Российской Федерации, прослежена динамика изменения показателей ипотечного и потребительского кредитования в период пандемии, на основании проведенного анализа сделаны выводы п...

Анализ современного состояния банковского кредитования населения в России

В статье проанализировано современное состояния банковского кредитования населения в России. Рассмотрены проблемы, влияющие на рынок банковского кредитования. Проведен анализ показателей динамики выданных физическим лицам кредитов, средневзвешенной с...

Обзор рынка банковского кредитования

Потребительское кредитование является одним из наиболее доступных способов удовлетворения людьми своих потребностей, а также достаточно сильным механизмом, оказывающим влияние на изменение и состояние экономики страны в целом. В статье проведен анали...

Анализ состояния и развития рынка банковского кредитования населения в РФ на современном этапе

В статье представлен анализ состояния и развития рынка банковского кредитования населения в РФ. Рассмотрена динамика рынка банковского кредитования населения в РФ, а именно: качественные и количественные характеристики изменений, факторы их определяю...

Анализ и оценка кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан

В статье анализируется методы оценки кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан, рассматриваются нормативы определения кредитоспособности на основе финансовых коэффициентов и порядок их расчета, а также зав...

Анализ факторов, влияющих на долю страхования жизни в ВВП РФ

В статье проведен анализ факторов, влияющих на долю страхования жизни в Российской Федерации. Выявлены факторные признаки, тесно коррелирующие с данным фактором, а также более значимый фактор, по которому был проведён регрессионный анализ и составлен...

Статистический анализ развития ипотечного кредитования в России

В статье проанализирован рынок ипотечного кредитования в России за период 2007–2016 гг. Рассмотрены факторные признаки, влияющие на общий объем выданных ипотечных жилищных кредитов, а также выявлены тенденции и пути дальнейшего развития ипотечного кр...

Состояние уровня кредиторской задолженности физических лиц

Статья посвящена вопросам оценки кредитоспособности потенциального заемщика банка. Автором приведены примеры оценки кредитоспособности заемщиков. На основе анализа кредиторской задолженности по кредитам, предоставленный физическим лицам, определен ур...

Похожие статьи

Статистический анализ кредитования в РФ

В статье рассматривается понятие кредита и основные показатели статистики кредита. Показатели, изучающие объем, состав, структурные сдвиги, динамику, взаимосвязи и корреляционно-регрессионный анализ выданных кредитов.

Статистический анализ просроченной задолженности коммерческих банков РФ

В статье проводится анализ факторов, влияющих на объем просроченной задолженности коммерческих банков по кредитам, предоставленным юридическим лицам и индивидуальным предпринимателям.

Кредитование физических лиц в период пандемии

В статье рассмотрен и проанализирован рынок кредитования физических лиц в Российской Федерации, прослежена динамика изменения показателей ипотечного и потребительского кредитования в период пандемии, на основании проведенного анализа сделаны выводы п...

Анализ современного состояния банковского кредитования населения в России

В статье проанализировано современное состояния банковского кредитования населения в России. Рассмотрены проблемы, влияющие на рынок банковского кредитования. Проведен анализ показателей динамики выданных физическим лицам кредитов, средневзвешенной с...

Обзор рынка банковского кредитования

Потребительское кредитование является одним из наиболее доступных способов удовлетворения людьми своих потребностей, а также достаточно сильным механизмом, оказывающим влияние на изменение и состояние экономики страны в целом. В статье проведен анали...

Анализ состояния и развития рынка банковского кредитования населения в РФ на современном этапе

В статье представлен анализ состояния и развития рынка банковского кредитования населения в РФ. Рассмотрена динамика рынка банковского кредитования населения в РФ, а именно: качественные и количественные характеристики изменений, факторы их определяю...

Анализ и оценка кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан

В статье анализируется методы оценки кредитоспособности хозяйствующих субъектов коммерческими банками Республики Узбекистан, рассматриваются нормативы определения кредитоспособности на основе финансовых коэффициентов и порядок их расчета, а также зав...

Анализ факторов, влияющих на долю страхования жизни в ВВП РФ

В статье проведен анализ факторов, влияющих на долю страхования жизни в Российской Федерации. Выявлены факторные признаки, тесно коррелирующие с данным фактором, а также более значимый фактор, по которому был проведён регрессионный анализ и составлен...

Статистический анализ развития ипотечного кредитования в России

В статье проанализирован рынок ипотечного кредитования в России за период 2007–2016 гг. Рассмотрены факторные признаки, влияющие на общий объем выданных ипотечных жилищных кредитов, а также выявлены тенденции и пути дальнейшего развития ипотечного кр...

Состояние уровня кредиторской задолженности физических лиц

Статья посвящена вопросам оценки кредитоспособности потенциального заемщика банка. Автором приведены примеры оценки кредитоспособности заемщиков. На основе анализа кредиторской задолженности по кредитам, предоставленный физическим лицам, определен ур...