Изменение структуры экспорта из России после вступления в ВТО

Авторы: Дупленко Владислав Игоревич, Романова Елизавета

Рубрика: 8. Мировая экономика

Опубликовано в

VI международная научная конференция «Актуальные вопросы экономики и управления» (Москва, июнь 2018)

Дата публикации: 22.04.2018

Статья просмотрена: 2372 раза

Библиографическое описание:

Дупленко, В. И. Изменение структуры экспорта из России после вступления в ВТО / В. И. Дупленко, Елизавета Романова. — Текст : непосредственный // Актуальные вопросы экономики и управления : материалы VI Междунар. науч. конф. (г. Москва, июнь 2018 г.). — Москва : Буки-Веди, 2018. — С. 15-18. — URL: https://moluch.ru/conf/econ/archive/266/14126/ (дата обращения: 25.04.2025).

Вступление Российской Федерации во Всемирную торговую организацию (ВТО) в 2012 году сопровождалось крайне неоднозначными прогнозами о последствиях данного решения, в том числе и о его влиянии на экспорт российских товаров. Цель проведенного исследования состояла в анализе изменения товарной структуры экспорта из России в 2008–2017 годах, выявления тенденций ее изменения в течение пяти лет до вступления ВТО (2008–2012 гг.) и пяти лет после (2013–2017 гг.).

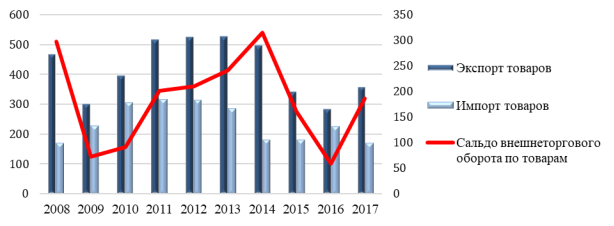

На протяжении пяти лет до вступления России в ВТО экспорт товаров страны не имел стабильного роста. В 2011 г. объем экспорта увеличился на 30,2 % вследствие увеличения доли экспорта минеральных продуктов (нефть, нефтепродукты, природный газ и т. д.). Однако в момент вступления России в ВТО в 2012–2013 гг. уровень вывоза товаров за границу увеличился еще на 1,5 % и 0,5 % соответственно по сравнению с предшествующим годом. Российская Федерация увеличила свой экспортный товарооборот, несмотря на такое условие ВТО, как снижение ставок экспортных пошлин.

Начиная с 2008 г. импорт РФ постепенно увеличивался, и в период вступления в ВТО показатель пошел на убыль, учитывая повышение импортных таможенных пошлин.

По данным 2012 г. импорт России уменьшился лишь на 0,4 %, а в 2013 г. на целых 9,9 % и составил 286,6 млрд долл. США. В дальнейшем данный показатель имел тенденцию снижения вплоть до 2016 г.

Таблица 1

Динамика экспорта иимпорта российских товаров, млрд долл. США

|

Показатель |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Экспорт товаров |

468,0 |

301,8 |

397,1 |

517,0 |

524,8 |

527,3 |

497,8 |

343,9 |

285,5 |

357,1 |

|

Импорт товаров |

170,8 |

228,9 |

306,1 |

316,2 |

314,9 |

286,6 |

182,8 |

182,3 |

227,0 |

170,8 |

|

Внешнеторговый оборот по товарам |

638,8 |

530,7 |

703,2 |

833,2 |

839,7 |

813,9 |

680,6 |

526,2 |

512,5 |

527,9 |

Источник: здесь и далее рассчитано авторами по данным Trade statistics for international business development [1]

Рис. 1. Динамика экспорта и импорта российских товаров, млрд долл. США

Согласно соглашению о единых правилах государственной поддержки сельского хозяйства (Москва, 9 декабря 2010 г.), с 22 августа 2012 г. (день вступления России в ВТО) Россия не принимает меры государственной поддержки сельского хозяйства, определенные статьей 6 («Применение мер, оказывающих искажающее воздействие на торговлю») Соглашения. Обязательства по внутренней поддержке и субсидированию экспорта теперь были установлены Перечнем уступок и обязательств России в ВТО, которые определяются денежной суммой (ранее это было процентное соотношение). Следуя этому соглашению, с 2012 г. по 2018 г. Россия должна была уменьшить поддержку национальных производителей с 9 до 4,4 млрд руб.

В таблице 2 представлена динамика экспорта из России различных товарных групп. Увеличился объем экспорта из России машин и оборудования; драгоценных металлов; продуктов растительного и животного происхождения; готовых пищевых продуктов, а также пластмасс, каучука, резины и изделий из них.

Таблица 2

Изменение экспорта из России по товарным группам, млрд долл. США

|

Товарная группа |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Минеральные продукты |

312,0 |

192,2 |

265,7 |

357,6 |

374,5 |

377,1 |

350,8 |

219,2 |

137,7 |

177,4 |

|

Недрагоценные металлы и изделия из них |

51,6 |

32,1 |

38,5 |

42,9 |

44,4 |

40,8 |

40,4 |

33,0 |

29,1 |

37,3 |

|

Продукция химической промышленности |

21,2 |

11,4 |

18,3 |

23,8 |

26,0 |

24,4 |

21,3 |

18,0 |

13,9 |

16,4 |

|

Машины, оборудование и механизмы, их части |

10,4 |

8,2 |

7,8 |

8,6 |

12,2 |

13,8 |

14,2 |

12,1 |

10,9 |

12,9 |

|

Жемчуг, драгоценные или полудрагоценные камни, драгоценные металлы |

4,6 |

4,1 |

7,3 |

3,7 |

13,8 |

14,3 |

11,8 |

7,9 |

8,9 |

11,0 |

|

Продукты растительного происхождения |

3,9 |

4,0 |

2,7 |

5,4 |

7,4 |

5,8 |

8,1 |

6,9 |

7,1 |

9,2 |

|

Древесина и изделия из нее |

7,8 |

5,6 |

6,1 |

7,0 |

6,7 |

7,3 |

7,8 |

6,3 |

6,5 |

7,9 |

|

Пластмассы, каучук, резина и изделия из них |

4,2 |

3,1 |

4,0 |

5,4 |

6,1 |

6,4 |

5,7 |

4,8 |

4,8 |

6,0 |

|

Транспортные средства |

6,0 |

3,5 |

4,9 |

5,2 |

12,7 |

13,5 |

6,0 |

6,5 |

3,7 |

5,0 |

|

Готовые пищевые продукты |

2,8 |

2,4 |

1,8 |

2,4 |

4,1 |

5,0 |

5,2 |

4,2 |

4,2 |

4,6 |

|

Живые животные; продукты животного происхождения |

0,8 |

2,0 |

2,3 |

2,6 |

2,9 |

3,3 |

3,4 |

3,2 |

3,6 |

4,2 |

Что касается машин и оборудования, то их экспорт очень нестабилен. В 2012–2014 и в 2017 годы он увеличивался, в 2008–2011 и в 2015–216 годы уменьшался. При этом основная часть экспорта приходится на турбореактивные двигатели тягой 80–132 кн. В 2017 году их было поставлено на 1 287,8 млн долларов США. Значителен также объем экспорта необлученных тепловыделяющих элементов (твэлов) — на 1 011,0 млн долларов США.

Из продуктов растительного происхождения основная часть экспорта приходится на пшеницу. В 2012 году ее было экспортировано на 4 476,3 млн долларов США, в 2017 — на 5 730,1. Тем не менее, доля экспорта всех продуктов растительного происхождения в общем объеме экспорта товаров из России в 2017 году составляла всего 2,58 %.

В экспорте продуктов животного происхождения основная часть приходится на рыбу мороженую. В целом экспорт продуктов животного происхождения увеличился с 0,8 млрд долларов США в 2008 году до 4,2 в 2017 году.

Основную часть экспорта составляют минеральные продукты, мировые цены на которые подвержены значительным колебаниям. В последние годы мировые цены на нефть и газ снижались, что привело к снижению объему их экспорта в стоимостном выражении. Соответственно снизилась и их доля в общем объеме экспорта. Максимальной она была в 2013 году — 71,5 %, в 2017 она снизилась до 49,7.

В структуре экспорта минеральных продуктов из России основная часть приходится на сырую нефть и нефтепродукты (93,3 млрд долларов США в 2017 году), а также нефть и нефтепродукты, полученные из битуминозных пород (58,2 млрд). Это составляет, соответственно, 52,59 и 32,81 процентов к общему объему экспорта минеральных продуктов в 2017 году, что в сумме дает 85,4 процента. Экспорт природного газа, по данным Trade statistics for international business development, сократился с 67,1 млрд долларов США в 2008 году до 4,7 в 2017 году.

Значительно изменилась и география экспорта минеральных продуктов из России. Нидерланды сохранили свое лидерство — на них приходилось 25,43 % в 2008 году и 23,09 % в 2017 году, 47,4 и 29,3 млрд долларов США соответственно (таблица 3). При этом Италия опустилась со второго до шестого места, а Китай, наоборот, поднялся с шестого до второго, в 2017 году в эту страну было экспортировано российских минеральных продуктов на 25,3 млрд долларов США.

Таблица 3

География экспорта минеральных продуктов из России, млрд долл. США

|

Страна-импортер |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Нидерланды |

47,4 |

29,8 |

45,5 |

53,6 |

66,6 |

59,9 |

57,3 |

31,5 |

23,8 |

29,3 |

|

Китай |

11,1 |

7,5 |

10,3 |

22,7 |

24,9 |

25,2 |

27,8 |

18,9 |

17,9 |

25,3 |

|

Германия |

14,3 |

8,7 |

11,1 |

17,5 |

18,3 |

17,4 |

18,2 |

10,9 |

9,0 |

11,7 |

|

Южная Корея |

5,5 |

3,7 |

7,6 |

10,6 |

10,9 |

11,8 |

15,0 |

10,6 |

7,4 |

9,0 |

|

Польша |

14,9 |

9,8 |

12,8 |

19,1 |

17,7 |

17,4 |

13,8 |

7,6 |

6,3 |

8,3 |

|

Италия |

26,4 |

17,4 |

20,3 |

22,8 |

22,4 |

24,6 |

25,9 |

13,7 |

6,6 |

7,8 |

|

Япония |

6,5 |

4,9 |

10,5 |

11,9 |

12,7 |

17,0 |

17,2 |

11,9 |

6,9 |

7,8 |

|

Турция |

10,1 |

6,2 |

8,5 |

8,1 |

8,9 |

7,5 |

5,7 |

4,4 |

3,6 |

5,1 |

|

Финляндия |

9,8 |

5,5 |

8,0 |

8,5 |

7,9 |

9,3 |

7,7 |

4,5 |

3,8 |

4,6 |

|

США |

5,3 |

3,9 |

6,0 |

9,4 |

6,1 |

4,1 |

3,8 |

3,1 |

3,4 |

3,4 |

|

Латвия |

6,2 |

3,0 |

4,8 |

5,6 |

6,8 |

8,7 |

11,3 |

5,7 |

3,6 |

3,3 |

|

Великобритания |

10,1 |

5,3 |

7,2 |

8,8 |

7,2 |

10,6 |

5,9 |

3,5 |

2,3 |

3,2 |

|

Сингапур |

1,1 |

1,2 |

1,9 |

2,1 |

1,5 |

1,7 |

5,5 |

2,1 |

1,7 |

3,0 |

|

Украина |

11,4 |

4,8 |

5,9 |

8,1 |

5,0 |

5,5 |

4,6 |

2,1 |

1,7 |

2,6 |

|

Франция |

6,3 |

4,6 |

8,0 |

9,6 |

6,2 |

4,4 |

4,1 |

2,3 |

2,0 |

2,5 |

|

Прочие страны |

121,1 |

73,6 |

94,3 |

133,8 |

145,6 |

147,0 |

122,3 |

83,3 |

34,8 |

46,3 |

Таким образом, структура экспорта товаров из Российской Федерации после вступления в ВТО претерпела значительные изменения, однако вызваны они были, большей частью, другими факторами, в том числе снижением мировых цен на энергоресурсы, составляющие значительную часть российского экспорта.

Объем экспорта товаров из России в период с 2012 по 2017 год снизился с 524,8 до 357,1 млрд долларов США, импорта — с 314,9 до 170,8. Общее снижение внешнеторгового оборота по товарам составило 311,8 млрд долларов США. Сальдо при этом весь рассматриваемый период было положительным, от 58,5 млрд в 2016 году до 297,2 млрд в 2008 г. (в 2017 г. — 186,3 млрд).

Основную часть экспорта составляют минеральные продукты, из минеральных продуктов — сырая нефть и нефтепродукты, а также нефть и нефтепродукты, полученные из битуминозных пород. В 2017 их экспорт составил 85,4 процента от общего объема экспорта минеральных продуктов.

Основными импортерами остаются Нидерланды и другие страны ЕС, однако значительно возрастает доля Китая. Если в 2008 году они занимали шестую строчку в списке стран-импортеров российских минеральных продуктов, то в 2017 — уже вторую.

Литература:

- Trade Map: Trade statistics for international business development / Сайт «The International Trade Centre (ITC)». 2017. URL: http://www.trademap.org (дата обращения: 28.02.2018)

- Дупленко Н. Г., Дрок Т. Е. Влияние экономических санкций на предпринимательскую активность в приграничном регионе на примере Калининградской области // Азимут научных исследований: экономика и управление. — 2016. — Т. 5. № 4 (17). — С. 148–151.

- Стагнеева И. В. Анализ экспорта нефти и нефтепродуктов Российской Федерации в условиях санкций // Таможенное дело и внешнеэкономическая деятельность компаний. — 2017. — № 2 (3). — С. 1–8.

- Дупленко Н. Г., Жучкова А. Г. Разработка механизма реализации политики импортозамещения в регионе / В сборнике: Инновационное развитие российской экономики: IX Международная научно-практическая конференция. Российский экономический университет имени Г. В. Плеханова; Российский гуманитарный научный фонд. 2016. С. 36–39.

- Эдер Л. В. Ключевые тенденции развития нефтяного комплекса России // Интерэкспо Гео-Сибирь. — 2017. — Т. 2. № 1. — С. 215–218.