Принятие управленческих решений в ипотечном кредитовании в ОИКБ «Русь» (ООО)

Автор: Знаменская Виктория Владимировна

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

VII международная научная конференция «Проблемы современной экономики» (Казань, март 2018)

Дата публикации: 26.02.2018

Статья просмотрена: 158 раз

Библиографическое описание:

Знаменская, В. В. Принятие управленческих решений в ипотечном кредитовании в ОИКБ «Русь» (ООО) / В. В. Знаменская. — Текст : непосредственный // Проблемы современной экономики : материалы VII Междунар. науч. конф. (г. Казань, март 2018 г.). — Казань : Молодой ученый, 2018. — С. 18-20. — URL: https://moluch.ru/conf/econ/archive/294/13850/ (дата обращения: 03.04.2025).

В данной статье проанализированы заявки и отказы по ипотечному кредитованию в ОИКБ «Русь» (ООО). Рассмотрены и проанализированы виды и механизм принятия управленческих решений ипотечного кредитования, ставки по ним в ОИКБ «Русь» (ООО).

Ключевые слова: ипотечное кредитование, кредитная история, заемщик, кредит.

Ипотечный кредит — целевой долгосрочный кредит на покупку жилья, которое становится залоговым обеспечением по этой ссуде. Также залогом может выступать недвижимость, имеющаяся в собственности у заемщика. Впервые термин «ипотека» появился в Греции в начале VI века. Так называлась ответственность должника перед кредитором, когда обеспечением служила земля [1].

Ставки по ипотечным кредитам ниже, чем по другим банковским продуктам, но и требования к будущим заемщикам более высокие: и по подтверждению доходов, и по стажу работы.

Зачастую в качестве одного из условий предоставления кредита банк выдвигает требование ипотечного страхования. Обычно предъявляется еще одно требование — внесение заемщиком первоначального взноса, размер которого колеблется от 10 % до 30 % от стоимости покупки, хотя на рынке существуют программы и без первоначального взноса, и с первоначальным взносом в виде материнского капитала.

Активными игроками на рынке ипотеки являются крупнейшие банки — Сбербанк, ВТБ 24, банки, которые специализируются на этом сегменте, — «ДельтаКредит», Банк Жилищного Финансирования [2].

Ряд банков-лидеров рынка ипотечного кредитования участвуют в программах АИЖК и правительства по выдаче кредитов с пониженными процентными ставками, таким банком является ОИКБ «Русь» (ООО).

По статистике ипотека — кредит с наиболее высоким уровнем одобрения заявок. В зависимости от банка, от 70 % до 90 % клиентов, которые подают заявку на жилищный кредит, получают одобрение [3,4].

Рассмотрим наиболее частые факторы, которые влияют на отказ или одобрение ипотеки:

Первый — это нестабильная работа, второй — проблемы в кредитной истории. Наконец, третий фактор — большое количество действующих кредитов.

Также есть способы, как узнать причину отказа в ипотеке.

- Спросить у специалиста в банке. Законодательство не обязывает кредитора раскрывать причины отказа, однако некоторые банки такую информацию своим потенциальным заемщикам готовы раскрыть.

- Проверить кредитную историю. Качество кредитной истории — главный фактор, который влияет на положительное решение. Запросить КИ можно в бюро кредитных историй.

3. Проверить остаток по кредиту.

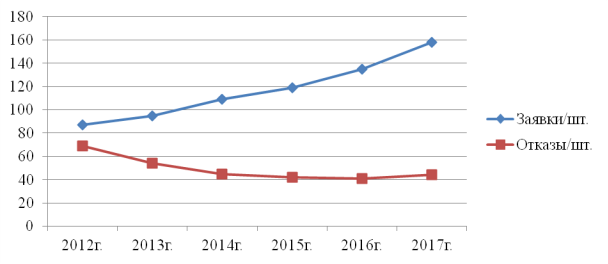

Рассмотрим заявки и отказы ипотечного кредитования в ОИКБ «РУСЬ» (ООО) (рис. 1). С 2012 по 2017 года заявки на ипотеку растут, это связано с развитием совместных программ банков, застройщиков, риелторов, в рамках которых заемщику предлагаются условия по ипотеке даже более выгодные, чем всегда. К примеру, рефинансирование ипотеки в ОИКБ «Русь» (ООО), при ставки рефинансирования от 9,4 %, а также бюджетная ипотека (2–3 %).

Рис. 1. Заявки и отказы ипотечного кредитования ОИКБ «Русь» (ООО)

По данным рисунка 1 видно, что на протяжении исследуемого периода отказы по ипотечным кредитам достаточно стабильны, т. е. нет резких скачков. Наибольшее количество отказов приходится на 2012 и 2013 года. Это связано с невысоким уровнем конкуренции между банками, также невысокий уровень дохода заемщиков, либо высокий уровень ежемесячных расходов по отношению к доходам. Еще одна из причин это отсутствие или недостаточность трудового стажа (от 6 месяцев). Наименьшее количество отказов приходится на 2016–2017 года, т. к. на данный момент достаточно невысокие % ставки, также не высокая стоимость жилья и достаточные доходы.

Важнейшим этапом управленческой деятельности и реализации управленческих отношений, а также лидерских способностей каждого управленца является — принятие управленческого решения. Его итогом является управленческая и организационная работа [5].

Решение — это акт органов управления или также руководителя, в котором поставлена как цель, так и ряд задач, а также предусмотрены исполнители и выделены различные ресурсы (трудовые, материальные, финансовые), закреплена ответственность.

Необходимость принятия решения возникает тогда, когда выявлена проблемная ситуация. Последняя всесторонне исследована, определены причины и условия ее возникновения, собрана необходимая информация, найден ключ решения, оценены возможные последствия в изменении качества жизни людей и т. п. При подготовке решения выявляются те ограничения, в рамках которых реализуется цель, начинают решаться поставленные задачи. Эти ограничения могут быть внутренними (квалификация людей, наличие ресурсов, качество информации) и внешние (связи с внешним миром, связи с поставщиками, наличие инвесторов и т. п.).

Многообразию проблем соответствует многообразие решений. Специалисты выделяют несколько видов принятия решения. Одними из которых являются — экономические, социальные, политические, идеологические, государственно-правовые, стратегические и тактические, глобальные и специфические, концептуальные и программные, научно обоснованные и эмпирические, интуитивные, рутинные и новаторские.

Можно выделить разное количество стадий в подготовке управленческого решения (поиск проблемы, определение путей решения, выбор оптимального решения из имеющихся альтернатив, декларация решения и т. п.), но основным будет являться процесс сбора, анализа и переработки информации о внешних и внутренних условиях.

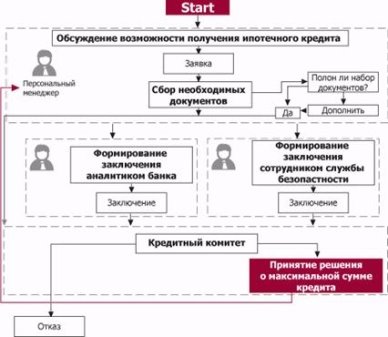

Рассмотрим механизм принятия управленческих решений при выдачи ипотеки в ОИКБ «Русь» (ООО) (рис.2).

Рис. 2. Механизм принятия управленческих решений по ипотеке

Определяющее значение для принятия банком управленческого решения о предоставлении ипотечного кредита имеет наличие у потенциального заемщика надежного, то есть стабильного и вместе с тем достаточного, источника доходов, под которым, как правило, подразумевается заработная плата по основному месту работы.

Еще одним важным обстоятельством при принятии управленческого решения является наличие у потенциального заемщика недвижимости или дорогостоящего имущества, которое не только косвенно указывают на требуемый уровень его платежеспособности, но и могут быть приняты банком в качестве одного из видов обеспечения обязательства по предоставляемому ипотечному кредиту.

В процессе изучения предоставленных документов, содержащиеся в них сведения подлежат проверке — как правило, с помощью получения соответствующих сведений из независимых источников. Непосредственно перед принятием решения банком производится комплексный анализ компенсирующих факторов (то есть факторов, нейтрализующих или существенно снижающих риски).

На основании полученных по итогам всей процедуры результатов банк принимает решение о выдаче (отказе в выдаче) ипотечного жилищного кредита. О принятом решении безотлагательно сообщается потенциальному заемщику — например, в форме уведомления.

В случае отказа в предоставлении ипотечного жилищного кредита потенциальному заемщику возвращаются ранее переданные им документы. В случае, если принято решение о предоставлении ипотечного жилищного кредита, банк и заемщик приступают к выработке условий кредитного договора и подготовке необходимых документов.

Таким образом, можно сделать вывод о том, что банк и его работники каждый день принимают экономические, социальные, политические, идеологические, государственно-правовые, стратегические и тактические, глобальные и специфические, концептуальные и программные, научно обоснованные и эмпирические, интуитивные, рутинные и новаторские управленческие решения при кредитовании клиентов. На территории Оренбургской области продолжается реализация областной целевой программы «Стимулирование развития жилищного строительства в Оренбургской области в 2014–220 годах». В рамках программы выдано 66 ипотечных кредитов на сумму 112,8 млн. рублей, в соответствии с параметрами, утвержденными некоммерческой организацией «Оренбургский областной фонд развития ипотечного жилищного кредитования».

Литература:

- Горымыкин В. А. Ипотечное кредитование: Учебник. М.: МГИУ. 2007. с. 103.

- Иванова Д. Г. Развитие системы ипотечного жилищного кредитования в посткризисный период // Экономическая теория и история. 2014. 17–28 июня

- Снатенков А. А. Финансовый анализ коммерческого банка: практикум — Оренбург, 2015–133 с.

- Снатенков А. А., Тимофеева Т. В. Статистическое исследование факторов формирования просроченной задолженности по кредитам российского банковского сектора // Конкурентоспособность в глобальном мире: экономика, наука, технологии. — 2017. — № 7–1. С. 137–144.

- Аверченко В. А. Принципы жилищного кредитования. М.: Альпина Бизнес Букс. 2006. 261 с.

Похожие статьи

Жилищная проблема молодежи Дальнего Востока и способы ее решения

В статье рассмотренные плюсы и минусы ипотечного кредитования, которые должны быть приняты во внимание молодежью Дальнего Востока.

Привлечение клиентов для пользования банковскими услугами с высокой экономической безопасностью как один из способов минимизации рисков в банковской сфере

Рассматриваются способы минимизации рисков всех банковских учреждений. Отмечается сложность внедрения антирисковых мероприятий. Акцентируется внимание на проблеме проведения анализа системы управления рискам, в том числе и на внедрение новшеств в мон...

Анализ основных финансово-экономических показателей деятельности ПАО «Сбербанк» в сфере потребительского кредитования

ебительских кредитов в России. Исследование, анализ и последующее совершенствование организации потребительского кредитования в современных условиях и на материалах лидирующего в данном сегменте коммерческого банка, позволит повысить платежеспособный...

Отечественный и зарубежный опыт учреждений социального обслуживания в аспекте реализации концепции активного долголетия

В настоящей статье рассматривается зарубежный и отечественный опыт учреждений социального обслуживания в аспекте реализации концепции активного долголетия. Анализируется нормативно-правовая база, регламентирующая концепцию активного долголетия в Росс...

Организация процессов кредитования в ПАО «Сбербанк России»

Статья раскрывает методику оценки кредитоспособности физических лиц в ПАО «Сбербанк России», а также на примере иллюстрирует ее применение в банке, содержит выявленные проблемы в применении методики оценки кредитоспособности физического лица в исслед...

Оценка кредитных операций коммерческого банка (на примере банка «ВТБ 24» (ПАО)

В статье проанализированы кредитные операции Банка «ВТБ 24» (ПАО): осуществлена оценка состава и структуры кредитов, предоставленных банком, по категориям заемщиков и срокам кредитования, рассмотрены состав, структура и динамика процентных доходов, д...

Этапы кредитного процесса в коммерческом банке в кредитовании юридических лиц

Организация процесса кредитования организаций нефинансового сектора заключается в комплексном подходе построения кредитного процесса ввиду того, что предприятия, осуществляющие хозяйственную деятельность, являются более сложно структурированными отно...

Перспективы применения инструментов визуализации данных в поддержке принятия управленческих решений

В исследовании обобщаются теоретические основы и перспективы применения инструментов визуализации данных в поддержке принятия управленческих решений в современном бизнесе. Рассматривается возрастающая роль данных в бизнес-аналитике, подчеркивается ме...

Кредитный риск как основная угроза для развития рынка кредитных услуг малого и среднего бизнеса

В статье определена классификация банковских рисков; обосновано выделение кредитного риска из числа банковских рисков; выделены факторы, влияющие на кредитный риск субъектов МСБ; проанализирована ситуация на рынке кредитования субъектов МСБ; определе...

Использование методов интеллектуального анализа данных в процессе управления банковскими рисками: зарубежный и российский опыт

В статье определена актуальность использования методов интеллектуального анализа данных, рассмотрен понятийный аппарат, а также рассмотрен и систематизирован зарубежный и российский опыт банков.

Похожие статьи

Жилищная проблема молодежи Дальнего Востока и способы ее решения

В статье рассмотренные плюсы и минусы ипотечного кредитования, которые должны быть приняты во внимание молодежью Дальнего Востока.

Привлечение клиентов для пользования банковскими услугами с высокой экономической безопасностью как один из способов минимизации рисков в банковской сфере

Рассматриваются способы минимизации рисков всех банковских учреждений. Отмечается сложность внедрения антирисковых мероприятий. Акцентируется внимание на проблеме проведения анализа системы управления рискам, в том числе и на внедрение новшеств в мон...

Анализ основных финансово-экономических показателей деятельности ПАО «Сбербанк» в сфере потребительского кредитования

ебительских кредитов в России. Исследование, анализ и последующее совершенствование организации потребительского кредитования в современных условиях и на материалах лидирующего в данном сегменте коммерческого банка, позволит повысить платежеспособный...

Отечественный и зарубежный опыт учреждений социального обслуживания в аспекте реализации концепции активного долголетия

В настоящей статье рассматривается зарубежный и отечественный опыт учреждений социального обслуживания в аспекте реализации концепции активного долголетия. Анализируется нормативно-правовая база, регламентирующая концепцию активного долголетия в Росс...

Организация процессов кредитования в ПАО «Сбербанк России»

Статья раскрывает методику оценки кредитоспособности физических лиц в ПАО «Сбербанк России», а также на примере иллюстрирует ее применение в банке, содержит выявленные проблемы в применении методики оценки кредитоспособности физического лица в исслед...

Оценка кредитных операций коммерческого банка (на примере банка «ВТБ 24» (ПАО)

В статье проанализированы кредитные операции Банка «ВТБ 24» (ПАО): осуществлена оценка состава и структуры кредитов, предоставленных банком, по категориям заемщиков и срокам кредитования, рассмотрены состав, структура и динамика процентных доходов, д...

Этапы кредитного процесса в коммерческом банке в кредитовании юридических лиц

Организация процесса кредитования организаций нефинансового сектора заключается в комплексном подходе построения кредитного процесса ввиду того, что предприятия, осуществляющие хозяйственную деятельность, являются более сложно структурированными отно...

Перспективы применения инструментов визуализации данных в поддержке принятия управленческих решений

В исследовании обобщаются теоретические основы и перспективы применения инструментов визуализации данных в поддержке принятия управленческих решений в современном бизнесе. Рассматривается возрастающая роль данных в бизнес-аналитике, подчеркивается ме...

Кредитный риск как основная угроза для развития рынка кредитных услуг малого и среднего бизнеса

В статье определена классификация банковских рисков; обосновано выделение кредитного риска из числа банковских рисков; выделены факторы, влияющие на кредитный риск субъектов МСБ; проанализирована ситуация на рынке кредитования субъектов МСБ; определе...

Использование методов интеллектуального анализа данных в процессе управления банковскими рисками: зарубежный и российский опыт

В статье определена актуальность использования методов интеллектуального анализа данных, рассмотрен понятийный аппарат, а также рассмотрен и систематизирован зарубежный и российский опыт банков.