Перспективные направления рефинансирования дебиторской задолженности

Авторы: Павлюк Ирина Станиславовна, Грекова Вита Анатольевна

Рубрика: 10. Учет, анализ и аудит

Опубликовано в

VIII международная научная конференция «Проблемы современной экономики» (Казань, декабрь 2018)

Дата публикации: 16.11.2018

Статья просмотрена: 801 раз

Библиографическое описание:

Павлюк, И. С. Перспективные направления рефинансирования дебиторской задолженности / И. С. Павлюк, В. А. Грекова. — Текст : непосредственный // Проблемы современной экономики : материалы VIII Междунар. науч. конф. (г. Казань, декабрь 2018 г.). — Казань : Молодой ученый, 2018. — С. 23-27. — URL: https://moluch.ru/conf/econ/archive/317/14660/ (дата обращения: 25.04.2025).

Исследована тенденция развития секьюритизации дебиторской задолженности на современном этапе для целей учета, и управления дебиторской задолженностью. Рассмотрены перспективы использования секьюритизации дебиторской задолженности как рычага управления ею.

Ключевые слова: дебиторская задолженность, классическая секьюритизация, синтетическая секьюритизция, риски, сделка.

Современная система управления дебиторской задолженностью является частью общего управления оборотными активами, политики менеджмента и маркетинга предприятия, и в сегодняшних условиях не может рассматриваться отдельно от общей системы управления предприятием. В условиях информационного общества и интеграционных процессов между предприятиями ведущей целью управления дебиторской задолженностью является минимизация ее величины и сроков инкассации долга, поскольку в обратном случае будет расти недостаток высоколиквидных активов.

На сегодняшний день не существует какого-либо однозначного решения проблемы нарастающего кризиса неплатежей. Все разработанные схемы реструктуризации задолженности имеют целый ряд недостатков, поэтому при управлении дебиторской задолженностью необходимо всесторонне изучить каждый конкретный случай, сводя к минимуму воздействие негативных последствий и учитывать не только экономические, но и политические факторы.

Существование проблемы низкого качества дебиторской задолженности на предприятиях и ее высокого уровня невозврата целесообразно решать через поиск новых направлений управления, одним из которых является ее секьюритизация. Таким образом, исследование тенденций развития секьюритизации на современном этапе требует соответствующего научного исследования и разработки эффективных практических рекомендаций для целей учета, и управления дебиторской задолженностью [1].

Основной вопрос в секьюритизации касается определения того, будет передача дебиторской задолженности, участвующий в сделке секьюритизации продажей, или активы будут продолжать отражаться на счетах бухгалтерского учета.

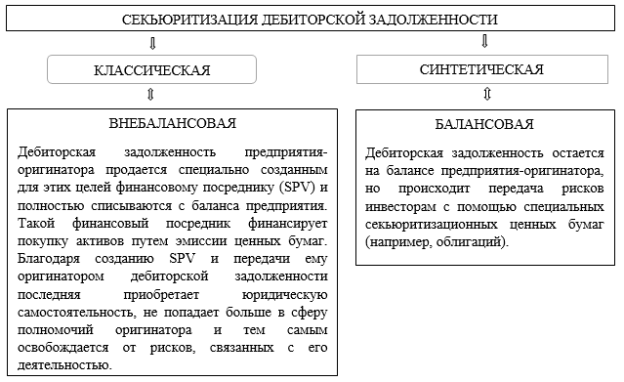

Поэтому, если речь идет о продаже, то денежные средства, полученные от данной операции, отражаются на счетах бухгалтерского учета и передача может привести к прибыли или убытку от продаж. С другой стороны, если соглашение не рассматривается как продажа, сделка будет учитываться наравне с финансовым обязательствам или кредитованием под обеспечение. На рис. 1 представлены виды секьюритизации дебиторской задолженности.

Рис. 1. Виды секьюритизации дебиторской задолженности

На данном этапе развития экономической жизни современного общества российские предприятия имеют мало шансов реализовать балансовое направление секьюритизации, поскольку субъекты хозяйствования испытывают проблемы с имеющимися финансовыми ресурсами, поэтому целесообразным является создание финансового посредника (SPЕ) и продаже ему активов, сняв их с баланса [2].

В отличие от секьюритизации активов банка, секьюритизация прочей дебиторской задолженности не получила правового определения и регулирования на территории России. Поэтому разработка механизма трансформации активов в ценные бумаги торговых предприятий, в частности дебиторской задолженности в условиях отечественного рынка является актуальным вопросом современности. Стоит отметить опыт европейских стран, которые в последнее время успешно адаптировали классические элементы секьюритизации.

В общем макроэкономическая идея секьюритизации дебиторской задолженности состоит в том, чтобы предоставить пулу активов (т. е. прав на получение от должников платежей в будущем) возможности участвовать в обороте в настоящее время. Поэтому стало возможным использование дебиторской задолженности задолго до наступления срока платежа по ней. Кроме того, этот инструмент фактически позволяет использовать любые имущественные права в качестве обеспечения обязательств [3].

Секьюритизация дебиторской задолженности является весомой альтернативой для большой компании, для этого передается выборка своей дебиторской задолженности в SPE, что впоследствии продает дебиторскую задолженность банку-посреднику, который в свою очередь, превращает пулы дебиторской задолженности, которые были куплены в разных компаний, а также использует потоки денежных средств от дебиторской задолженности для поддержания выпуска векселей (коммерческих бумаг) для инвесторов, которые погашаются из потоков денежных средств от дебиторской задолженности. SPE может быть создано как оригинатором, так и третьими лицами, однако все главные решения в его деятельности принимаются с участием независимого директора, который назначается представителем владельцев ценных бумаг. Соблюдение этого требования позволяет исключить так называемую фактическую консолидацию SPE с оригинатором. Иными словами, секьюритизация является процессом превращения активов (обычно дебиторской задолженности) в ценные бумаги. В секьюритизации активов, SPE приобретает право собственности на дебиторскую задолженность с помощью «действительной продажи» от предприятия. Зарубежные компании используют этот метод, в первую очередь, для быстрого получения наличных средств, и, кроме того, для управления годовым доходом. Если регулярные выплаты по дебиторской задолженности приносят адекватный годовой доход, секьюритизации, как правило, избегают, и, наоборот, если такой доход является недостаточным, активы продаются.

Стоит отметить, что секьюритизация на начальном этапе создания является достаточно сложным процессом, однако, ее основным преимуществом является обособленность дебиторской задолженности от других рисков компании. Предприятие — оригинатор собирает вместе группы дебиторской задолженности различной продолжительности, сроков погашения, процентные ставки и оценок риска и перемещает их на целевую организацию специального назначения (SPE) или траст, созданный только для этой цели. SPE, в свою очередь, выпускает ценные бумаги — ABS или MBSs, обеспеченные активами, в зависимости от обеспечения соответствующей задолженности инвесторов на открытом рынке.

При списании основателем задолженности, предназначенной для секьюритизации с баланса и перемещение на SPE, стоимость активов не меняется. После выпуска ценных бумаг целевой организацией специального назначения, актив будет увеличиваться в цене, поскольку активы основателя стоят больше за пределами компании для инвесторов, чем в ее пределах. Поэтому для основателя важно знать связь между внешним и внутренним смыслом стоимости перед началом процесса секьюритизации. После того, как SPE получает активы от учредителя, дебиторская задолженность рассматривается вне баланса, и, следовательно, «отдаляет» банкротство. Таким образом, защищается имущество от кредиторов оригинатора в случае банкротства. После того как оригинатор получил капитал от выпуска ценных бумаг, средства могут использоваться для создания новых кредитов или для оплаты наличными существующего необеспеченного долга.

Перспективы использования секьюритизации дебиторской задолженности как рычага управления ею, связанные с рядом преимуществ, к которым, прежде всего, следует отнести: улучшение операционных результатов деятельности текущего года оригинатора, поскольку имущество списывается с баланса, дает возможность признания прибыли или убытка немедленно; уменьшение зависимости от необеспеченного долга, в частности, векселями; увеличение ликвидности и восприятие как недорогого метода финансирования с низким уровнем риска; повышение уровня конкурентоспособности предприятий из-за снижения риска вследствие его фактического отделения от активов; решение проблемы недостатка денежных средств для осуществления активных операций, поскольку снижается доля проблемной дебиторской задолженности в структуре активов предприятия; повышение оборачиваемости дебиторской задолженности, что особенно актуально для предприятий с длительным циклом продаж.

Совокупность преимуществ определяет необходимость активного использования метода секьюритизации для повышения эффективности управления дебиторской задолженностью и разно плановости применяемых методов в отечественной практике хозяйствования.

Причем, в процессе практической реализации механизма секьюритизации дебиторской задолженности могут быть задействованы различные схемы, которые могут отличаться по составу участников и порядком заключения соответствующих соглашений.

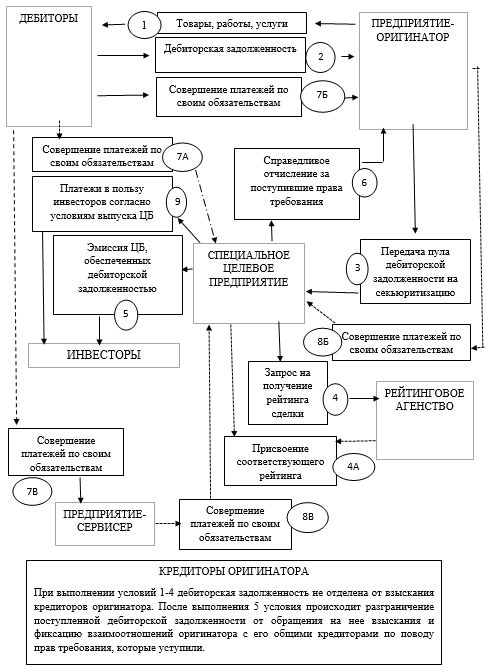

Совершение сделки секьюритизации дебиторской задолженности на условиях «покупки / продажи» целесообразно осуществлять в виде, представленном на рис. 2.

![]() Рис. 2. Схема сделки секьюритизации дебиторской задолженности на условиях «покупки / продажи»

Рис. 2. Схема сделки секьюритизации дебиторской задолженности на условиях «покупки / продажи»

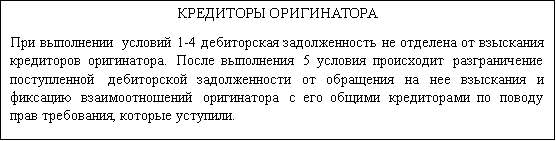

Как видно из рисунка оригинатор (предприятие-кредитор), выносит дебиторскую задолженность, которая будет приносить в будущем денежные потоки (например, предоставленные товарные кредиты), в пул, что, в свою очередь, передается в управление предприятию особого назначения, основанное оригинатором исключительно с целью осуществления этой операции и является юридически независимой единицей. Таким образом, возможное банкротство предприятия особого назначения не должно касаться оригинатора никоим образом.

Итак, передавая пул дебиторской задолженности на секьюритизацию, оригинатор тем самым уступает будущие права требования по обязательствам своих дебиторов специальной целевой организации и тем самым осуществляет разграничение дебиторской задолженности от обращения на нее взыскания его общими кредиторами. Риск (рейтинг) ценных бумаг, обеспеченных активами таким образом перестает быть зависимым от рисков (рейтинга) их оригинатора.

Предприятие особого назначения в дальнейшем финансирует покупку пула активов эмиссией ценных бумаг, приобретаемых разными инвесторами с целью диверсификации собственного портфеля активов. Кроме того, проценты и возврат номинальной суммы ценных бумаг формируются исключительно на базе денежных потоков с пула активов (например, проценты и возврата по кредиту).

Для предотвращения злоупотреблений и искажения финансовой отчетности предприятия, международные стандарты требуют конкретного и детального раскрытия секьюритизации и ее причин во всех корпоративных финансовых отчетах. Кроме того, активы, которые планируются секьюритизировать должны быть изолированы от предприятия-оригинатора и его кредиторов. Поскольку, отделяя активы от кредиторов, имущество обеспечивается от потенциального банкротства. Кроме того, получатель (или покупатель) получает полное право осуществлять операции с имуществом по своему усмотрению, так как оригинатор (предприятие, передает активы) не сохраняют никакого контроля над секьюритизированными активами.

При проведении процесса трансформации финансовых активов в ценные бумаги необходимо квалифицировать операцию как вне балансовая секьюритизация, которая соответствует конкретным критериям:

‒ если продажа соответствует определенным критериям, то он может быть удален с баланса с соответствующей заменой на наличные;

‒ если продажа не соответствует даже одному критерию, то она должен остаться на балансе.

Классическая секьюритизация, предполагает рефинансирование оригинатора в случае продажи дебиторской задолженности с различным уровнем риска специальном учреждении. Заинтересованность классической секьюритизацией вызвана ее возможностью увеличивать ликвидность оригинаторов, что сегодня считается на международном уровне одним из важных путей преодоления финансового кризиса и восстановление финансовой стабильности. Вполне очевидны преимущества классической секьюритизации для всех участников сделки. Так, благодаря ей оригинатор имеет возможность не только избавиться неликвидных активов, превратив их в наличность, которую можно использовать для расширения деятельности, но и обеспечить диверсификацию источников поступления средств. Кроме того, в большинстве случаев специальное учреждение имеет более высокий рейтинг, чем рейтинг оригинатора, стоимость средств для оригинатора будет ниже, чем если бы он самостоятельно осуществлял выпуск обеспеченных долговых ценных бумаг. Однако главная роль в схеме реализации как классической, так и синтетической секьюритизации принадлежит рейтинговым агентствам, поскольку именно на основе рейтингов, предоставляемых ими как по специальной целевой организации (SPE), так и по отдельным видам ценных бумаг, инвесторы принимают решение о целесообразности вложения средств.

Традиционно стандарты бухгалтерского учета, связанные с подходом риск — выгода, однако стандарты учета секьюритизации адаптированы к другой позиции. Подход риск-выгода предусматривает трактовку передачи активов как операции продажи в случае существенной передачи рисков и выгод в активе. Однако, если имущество передается, но риски и выгоды остаются неизменными, то операция не является продажей, а финансовой операцией.

Управленческий учет секьюритизации по сути основывается на подходе «передача контроля», нежели на основе подхода «риск-выгода». Передача контроля характеризуется выбытием активов и невозможностью их достижения предприятием-передатчиком, в связи с чем предприятие не может снова их приобрести исключительно по рыночным ценам, а получатель имеет право использовать активы по своему усмотрению и получать прибыль от них. В современной практике финансового менеджмента в России управление дебиторской задолженностью при выборе такого перспективного метода рефинансирования как секьюритизации, основным детерминантный подходом является передача контроля на права требования.

При передаче контроля дебиторской задолженности при ее секьюритизации необходимо определить три критерия:

‒ первый критерий — действительная (истинная) продажа (активы должны быть изъяты из баланса и находиться вне досягаемости предприятия-оригинатора; также не должно быть возможности консолидации активов специального целевого предприятия с предприятием-оригинатором, что передает свои активы);

‒ второй критерий — передача квалифицированному независимому лицу «специального назначения»

‒ третий критерий — невозможность осуществления обратного приобретения дебиторской задолженности (отсутствие возможности контроля над дебиторской задолженностью и получения выгод от нее после осуществления процесса трансформации активов в ценные бумаги).

Процесс управления дебиторской задолженностью предполагает исчисления финансового результата от внебалансовой секьютиризации дебиторской задолженности путем нахождения справедливой стоимости проданной дебиторской задолженности за вычетом расходов и обязательств, возникающих вследствие совершения сделки. Вышеуказанное позволяет утверждать, что возможность преобразования финансовых активов в ценные бумаги обеспечит основу для рефинансирования дебиторской задолженности современных предприятий на рынке капитала и увеличит их ликвидность [7].

Литература:

- Евглевская В. К., Пострелова А. В. Методика анализа дебиторской и кредиторской задолженностей // Научные исследования: от теории к практике. — 2014. — № 1. — С. 297–299.

- Ивашкевич В. Б., Семенова И. М. Учет и анализ дебиторской и кредиторской задолженности. — М.: «Бухгалтерский учет», 2012. — 192 с.

- Кобелева С. В., Конова О. Ю. Дебиторская задолженность: возникновение, анализ и управление // Территория науки. — 2015. — № 2. — С. 109–115.

- Кондраков Н. П. Бухгалтерский учет. Учебное пособие. М.: ИНФРА-М, 2012. — 832 с.

- Крылов С. И. Методика анализа дебиторской и кредиторской задолженностей по данным бухгалтерской (финансовой) отчетности // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. -2011. -№ 4. -С. 25–30.

- Молитвик В. Н. Проблемы анализа и управления дебиторской задолженностью предприятий // Экономика и управление: проблемы, решения. — 2015. — № 10. — С. 57–59.

- Симоненко Л. И., Столярова М. А. Анализ расчетов и управление дебиторской и кредиторской задолженностью // Инновационная экономика: перспективы развития и совершенствования. — 2014. — № 2. — С. 210–216.

Ключевые слова

дебиторская задолженность, риски, сделка, классическая секьюритизация, синтетическая секьюритизцияПохожие статьи

Особенности формирования кредитной политики на примере АО «Пермский мукомольный завод»

В статье анализируются особенности формирования кредитной политики на предприятиях мукомольной промышленности, рассматривается проблема управления дебиторской задолженности и рекомендации по ее эффективному управлению.

Методика анализа дебиторской задолженности в системе управления предприятием

Исследованы аспекты методики анализа дебиторской задолженности предприятия. Обобщена системы показателей для «качественного» анализа дебиторской задолженности предприятия.

Теоретические проблемы управления дебиторской задолженностью

В статье представлены основные проблемы управления дебиторской задолженностью на предприятии, и определён метод решения данных проблем — это АВС-анализ.

Использование факторинга для сокращения дебиторской задолженности на примере ООО «Мясокомбинат «Кунгурский»

В статье рассмотрены теоретические аспекты дебиторской задолженности, причины ее возникновения и возможности ее ликвидации за счет факторинга. Представлены преимущества факторинга и последствия его внедрения.

Управление дебиторской задолженностью предприятия

В работе отражены теоретические и методические аспекты управления дебиторской задолженностью организации с целью повышения эффективности её функционирования.

К вопросу оценки эффективности кредитной политики коммерческих организаций

В современных экономических условиях успешное функционирование организации невозможно без оперативной и объективной оценки эффективности кредитной политики. В статье исследованы и представлены основные показатели, характеризующие эффективность исполь...

Стандартизация учетно-аналитического обеспечения управления дебиторской задолженностью

В статье рассматриваются вопросы стандартизации учетно-аналитического обеспечения управления дебиторской задолженностью. Приводятся преимущества использования унифицированных стандартов для систематизации учета и аналитики, а также для повышения эффе...

Основные направления повышения эффективности учета и контроля дебиторской и кредиторской задолженностей

Система контроля дебиторской и кредиторской задолженности является частью эффективного управления денежными потоками хозяйствующего субъекта. Выработка средств и методов контроля должна опираться на отраслевую принадлежность и специфику деятельности ...

Дебиторская и кредиторская задолженность: учет и направления оптимизации

В данной статье раскрыта сущность дебиторской и кредиторской задолженности. Предложены пути оптимизации и совершенствования организации учета.

Похожие статьи

Особенности формирования кредитной политики на примере АО «Пермский мукомольный завод»

В статье анализируются особенности формирования кредитной политики на предприятиях мукомольной промышленности, рассматривается проблема управления дебиторской задолженности и рекомендации по ее эффективному управлению.

Методика анализа дебиторской задолженности в системе управления предприятием

Исследованы аспекты методики анализа дебиторской задолженности предприятия. Обобщена системы показателей для «качественного» анализа дебиторской задолженности предприятия.

Теоретические проблемы управления дебиторской задолженностью

В статье представлены основные проблемы управления дебиторской задолженностью на предприятии, и определён метод решения данных проблем — это АВС-анализ.

Использование факторинга для сокращения дебиторской задолженности на примере ООО «Мясокомбинат «Кунгурский»

В статье рассмотрены теоретические аспекты дебиторской задолженности, причины ее возникновения и возможности ее ликвидации за счет факторинга. Представлены преимущества факторинга и последствия его внедрения.

Управление дебиторской задолженностью предприятия

В работе отражены теоретические и методические аспекты управления дебиторской задолженностью организации с целью повышения эффективности её функционирования.

К вопросу оценки эффективности кредитной политики коммерческих организаций

В современных экономических условиях успешное функционирование организации невозможно без оперативной и объективной оценки эффективности кредитной политики. В статье исследованы и представлены основные показатели, характеризующие эффективность исполь...

Стандартизация учетно-аналитического обеспечения управления дебиторской задолженностью

В статье рассматриваются вопросы стандартизации учетно-аналитического обеспечения управления дебиторской задолженностью. Приводятся преимущества использования унифицированных стандартов для систематизации учета и аналитики, а также для повышения эффе...

Основные направления повышения эффективности учета и контроля дебиторской и кредиторской задолженностей

Система контроля дебиторской и кредиторской задолженности является частью эффективного управления денежными потоками хозяйствующего субъекта. Выработка средств и методов контроля должна опираться на отраслевую принадлежность и специфику деятельности ...

Дебиторская и кредиторская задолженность: учет и направления оптимизации

В данной статье раскрыта сущность дебиторской и кредиторской задолженности. Предложены пути оптимизации и совершенствования организации учета.