Цифровизация и ее влияние на экономику

Автор: Осиповская Анна Валерьевна

Рубрика: 4. Экономическое развитие и рост

Опубликовано в

Дата публикации: 05.04.2019

Статья просмотрена: 14794 раза

Библиографическое описание:

Осиповская, А. В. Цифровизация и ее влияние на экономику / А. В. Осиповская. — Текст : непосредственный // Актуальные вопросы экономики и управления : материалы VII Междунар. науч. конф. (г. Санкт-Петербург, апрель 2019 г.). — Санкт-Петербург : Свое издательство, 2019. — С. 8-11. — URL: https://moluch.ru/conf/econ/archive/329/14991/ (дата обращения: 24.04.2025).

Современные информационные технологии оказывают огромное влияние на экономику и общество, изменяя сложивший экономический уклад и образ жизни людей. В исследовании Глобального института McKinsey (MGI) отмечается, что в 2017 году цифровая революция вошла в решающую фазу — каждый второй житель Земли подключился к интернету.

Цифровая экономика стремительно развивается, ее рост опережает другие отрасли. При росте ВВП страны с 2011 по 2015 год на 7 %, объем цифровой экономики увеличился за тот же период на 59 % [6]. По данным исследования «Экономика Рунета», проводимого ежегодно РАЭК, вклад цифровой экономики в экономику России в 2018 году составил 5,1 % ВВП, ее рост в среднем составляет 10–15 % в год [4].

Цифровизация — один из главных факторов мирового экономического роста. По оценкам Глобального института McKinsey, в Китае до 22 % увеличения ВВП к 2025 году может произойти за счет интернет-технологий. В США ожидаемый прирост стоимости, создаваемый цифровыми технологиями, может составить к 2025 году 1,6–2,2 трлн долл. США. Потенциальный экономический эффект от цифровизации экономики России увеличит ВВП страны к 2025 году на 4,1–8,9 трлн руб. (в ценах 2015 года), что составит от 19 до 34 % общего ожидаемого роста ВВП.

По оценкам экспертов, цифровизация позволит оптимизировать производственные и логистические операции, повысить эффективность рынка труда, производительность оборудования, эффективность НИОКР, снизить расход ресурсов и производственных потерь.

Цифровизация становится необходимым фактором конкурентоспособности. Коэффициент цифровизации (Digital Quotient), содержащий сравнительную оценку компаний по четырем признакам — стратегия, цифровая культура, компетенции, организационная модель — показывает, что предприятия, активнее внедряющие цифровые решения, как правило, демонстрируют более высокие финансовые результаты [6].

Цифровые технологии меняют облик целых отраслей, мы это уже видим на примере туризма, перевозки людей, розничной торговли.

По результатам прошлого года наиболее высокую динамику показал рынок электронной коммерции. В 2018 году рынок электронной торговли России составил 13,54 млрд долларов. Из них 10,3 млрд составили внутрироссийские продажи, а 3,24 — кроссбордер. Количество заказов увеличилось на 22 % относительно 2017 года и составило 589,6 млн. заказов [1].

Однако доля е-коммерции в общем объеме розничной торговли (включая продовольственные и непродовольственные товары) составила по итогам 2018 года всего 3 % и 5,75 % без учета продовольственных товаров. Несмотря на положительную динамику развития, рынок электронной коммерции в России значительно уступает зарубежным рынкам. Объемы В2С интернет-торговли по итогам 2017 года составили: в США — 440 млрд долл., в Китае — 680 млрд долл., в Великобритании — 220 млрд долл., в Индии — 37,6 млрд долл.

Развитие цифровых технологий приводит и к существенным изменениям в сфере туризма. В 2015 доля мобильных продаж туристических услуг составила 23 % от всех онлайн-продаж, которые, в свою очередь, составили 37 % от общего объема продаж туристических услуг. До 2020 года прогнозируется среднегодовой рост онлайн-продаж и мобильных продаж на 8 % и 21 % соответственно. Среди категорий туристических услуг по стоимости совершенных сделок лидирует сегмент «Проживание», далее «Авиаперелеты».

В 2015 году объем онлайн-продаж в сфере путешествий и туризма для граждан России увеличился на 24 % в текущей стоимости, достигнув значения в 454 млрд руб. До 2020 года прогнозируется среднегодовой темп роста в 12 % [5]. Растет количество бронирований (более 15 %) через мобильные устройства.

Еще одна тенденция — рост количества туристов, начинающих бронировать поездки самостоятельно. Это обусловлено, прежде всего, развитием технологий, появлением удобных сервисов по бронированию отелей и ростом доверия к покупкам онлайн. Этому также способствовали банкротства туроператоров.

По данным исследования НАФИ (2016) 34 % респондентов организовывали свой отпуск самостоятельно и только 11 % обращались к туроператору (от всех опрошенных, с учетом тех, кто не покидал своего места жительства и отдыхал на даче). Причем в возрасте до 34 лет почти половина опрошенных (45 %) предпочитает организовывать отдых самостоятельно. В возрастной группе 60 лет и старше самостоятельно организовывали отдых только 21 % [5]. В перспективе это приведет к значительному сокращению спроса на услуги турагентств и существенным изменениям в отрасли. Туристическим компаниям придется задуматься над изменением формата предоставления услуг и уходить от традиционного предложения турпакетов.

Глобальные изменения происходят еще в одной сфере — сфере финансовых услуг.

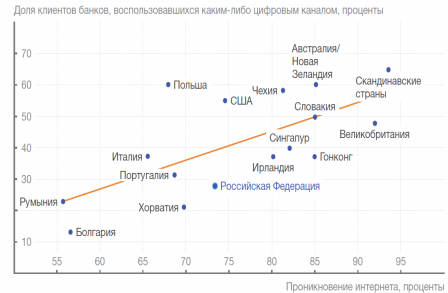

Мобильность становится доминирующим трендом, клиенты хотят иметь доступ к услугам 24 часа 365 дней в году из любой точки мира, и банки эволюционируют в сторону дистанционной модели. Данные по проникновению дистанционного банковского обслуживания в разных странах представлены на рисунке 1. (Данные на 2016 год).

Рис. 1. Проникновение дистанционного банковского обслуживания, % [6]

По проникновению дистанционного банковского обслуживания Россия все еще остает от наиболее развитых рынков, но показывает высокую динамику, сокращая отставание.

Так, по данным ЦБ РФ, в России доля граждан, использующих интернет-банкинг или мобильный банкинг, выросла в 2018 году по сравнению с 2017 годом с 31,5 % до 45,1 % [3]. При этом мобильный банкинг развивается быстрее интернет –банкинга.

Для взаимодействия с клиентами и продвижения своих продуктов и услуг банки традиционно используют собственный сайты. Но ситуация меняется. Тенденцией последнего времени стало создание маркет-плейсов — специальных платформ-агрегаторов, на которых клиенты могут выбирать разных поставщиков товаров и услуг. В Европе уже появились подобные проекты. Например, Raisin — европейский маркет-плейс банковских депозитов. Он дает возможность открыть депозит в любом банке ЕС. По данным на 2017 год платформой воспользовались более 75000 клиентов [2].

В России роль маркетплейса банковских депозитов играет портал «Банки.ру», где есть раздел «Специальные предложения для посетителей Банки.ру». Портал, изначально создававшийся как информационный агрегатор, трансформировался в площадку по продаже банковских продуктов.

На роль организаторов подобных платформ претендуют и мобильные операторы. О планах создания подобного супермаркета объявил Теле2. Собственные платформы создают и сами банки. Банк Тинькофф создал маркетплейс по продаже ипотечных кредитов. Партнерами выступают Дельта Кредит Банк, Абсолют Банк, Дом РФ, ЮниКредит Банк, Металлинвестбанк, Уралсиб Банк, Банк Жилищного Финансирования, Восточный, СМП Банк.

Банки начали развивать сотрудничество с партнерами, превращая свои сайты и офисы в маркетплейсы по продаже партнерских небанковских продуктов. Например, банк Тинькофф предлагает приобрести страховые продукты, туристические услуги (купить билеты и забронировать отель).

Банки начали инвестировать и в непрофильные проекты, не нацеленные на продажу финансовых продуктов. В конце октября 2018 года заработал новый совместный проект Яндекса и Сбербанка — маркетплейс «Беру», где продаются более 100 000 товаров различных категорий.

В октябре 2018 года на форуме инновационных финансовых технологий Finopolis в Сочи Московская биржа и ряд коммерческих банков — Тинькофф Банк, АКБ «АК БАРС», Банк Зенит, Газпромбанк, Банк «Открытие», Промсвязьбанк, Почта Банк, Росбанк, Россельхозбанк, Связь-банк, СКБ-Банк, Совкомбанк, Банк «Уралсиб», КБ «Центр-инвест», Экспобанк — подписали меморандум о сотрудничестве, целью которого является совместное развитие проекта «Маркетплейс». Инициатором создания маркетплейса в 2017 году выступил Банк России совместно с участниками рынка. Проект предоставит физическим лицам, находящимся в любой точке мира, возможность сравнивать и выбирать предложения российских банков, брокерских, управляющих и страховых компаний и дистанционно их приобретать.

В качестве еще одного тренда цифровых банковских технологий специалисты выделяют развитие биометрических систем безопасности. Они позволяют автоматически распознавать человека по его предварительно зарегистрированным физиологическим или поведенческим характеристикам, например, голосу, цифровому изображению лица (3D и 2D), отпечатку пальца или изображению радужной оболочки глаза. В банковской сфере биометрические системы могут решать различные задачи, однако основное направление использование биометрических систем — это возможность идентификации клиента, что открывает новые возможности в развитии дистанционного обслуживания.

За рубежом биометрические технологии уже начали использоваться несколько лет назад. Так, в Испании биометрические платежные системы начали устанавливать еще в 2012 году. Британский банк First Direct начал применять биометрию в обслуживании клиентов с марта 2016 года.

О своих планах по внедрению биометрии еще в 2017 году заявляли ВТБ24, СМП Банк, Росбанк, Ситибанк, «Ак Барс» и Бинбанк. C 1 июля 2018 года в России начала работать Единая биометрическая система. Система создана по инициативе Центрального банка Российской Федерации и Министерства цифрового развития, связи и массовых коммуникаций Российской Федерации. Разработчиком и оператором Единой биометрической системы выступает «Ростелеком». Система построена на принципе мультимодальности, т. е. обрабатывается сразу две биометрии — голос и лицо. Уже начался сбор и передача данных.

Сейчас биометрические технологии используются главным образом для обеспечения безопасности, но в перспективе возможно их применение при проведении социологических исследований, таргетирования рекламы, оптимизации транспортных потоков и улучшения городской среды.

Еще одним результатом развития IT-технологий стало появление ФинТех компаний, предлагающих потребителям новые финансовые сервисы и составляющие конкуренцию традиционным финансовым посредникам. ФинТех стартапы имеют серьезное преимущество над банками по скорости, мобильности и инновационности. Банкам, чтобы не исчезнуть, придется становится более гибкими и трансформироваться в высокотехнологичные компании.

В заключении отметим, что цифровые технологии приводят к существенным изменениям во многих отраслях и эти изменения в будущем будут только нарастать.

Литература:

- Бахарев И. Российский рынок в 2018 году: данные НАДТ. (https://e-pepper.ru/news/rossiyskiy-rynok-v-2018-godu-dannye-nadt.html

- Маркетплейсы для банков: первые шаги // Инвест-Форсайт: Лучшие инвестиционные и финансовые кейсы /под ред. А. С. Генкина, С. С. Никулина, К. Г. Фрумкинна. — Москва: Издательские решения,2017. — с. 118–120.

- Новости. Доля использующих мобильный и интернет-банкинг россиян выросла до 45 % https://www.plusworld.ru/daily/digital-banking/dolya-ispolzuyushhih-mobilnyj-i-internet-banking-rossiyan-vyrosla-do-45/

- Официальный сайт РАЭК https://mobile2017.raec.ru/assets/

- Рынок туристических услуг социология. Статистика. Публикации. Отраслевые обзоры. Январь 2017. https://www.marketing.spb.ru/mr/travel/tourism_industry.pdf

- Цифровая России: новая реальность. Отчет консалтинговой компании McKinsey http://www.tadviser.ru/images/c/c2/Digital-Russia-report.pdf