Влияние «второй волны кризиса» на экономику Азербайджана и возможные риски

Автор: Велиев Заур Тейюб оглы

Рубрика: 8. Мировая экономика

Опубликовано в

II международная научная конференция «Экономика, управление, финансы» (Пермь, декабрь 2012)

Статья просмотрена: 380 раз

Библиографическое описание:

Велиев, З. Т. Влияние «второй волны кризиса» на экономику Азербайджана и возможные риски / З. Т. Велиев. — Текст : непосредственный // Экономика, управление, финансы : материалы II Междунар. науч. конф. (г. Пермь, декабрь 2012 г.). — Пермь : Меркурий, 2012. — С. 36-41. — URL: https://moluch.ru/conf/econ/archive/57/2920/ (дата обращения: 25.04.2025).

В статье рассматривается ситуация, возникшая после ипотечного кризиса в США и Европе, а также, влияние «второй волны кризиса» на экономику Азербайджана. Анализируются возможности использования фискальной ёмкости и среднесрочного бюджетного планирования.

Ключевые слова: кризис, бюджет, фискальная ёмкость и среднесрочное бюджетное планирование.

In this article the situation after the mortgage crisis in USA and Europe as well as the impact of the second wave of the crisis on Azerbaijan economy are considered. The opportunities of the use of fiscal space and medium term budget planning are analyzed.

«Несколько месяцев назад я полагал что временем «идеального шторма» станет 2013 г., однако ослабление экономик США, еврозоны и Великобритании – это уже его начало. Таким образом, вторая волна рецессии придет ранее. Ее кульминация может прийтись на 2013 г. или даже раньше, это зависит от всех средств проведения монетарной политики, которые можно использовать».

Профессор Нью-Йоркского университета

Нуриэль Рубини

1. Вторая волна экономического кризиса

Последнее время очень часто обсуждается тема второй волны экономического кризиса. Этому есть свое объяснение. Недавний мировой финансовый и экономический кризис (2007-2010) вынудил правительства разных стран, выкупить токсичные активы финансовых организаций. Так называемый «план спасения» со стороны властей США и других стран был финансирован из государственного (федерального) бюджета. На начальном этапе «кейнсианский подход» оправдал себя.

Однако уже в 2010 году появились новые проблемы: рост бюджетных расходов и бюджетного дефицита. С одной стороны государство должно было стимулировать спрос, а с другой стороны, когда растут бюджетные расходы, растет и бюджетный дефицит (и государственный долг).

Для того чтобы снизит уровень государственного долга и тем самым уровень бюджетного дефицита, страны приняли курс на бюджетную консолидацию. Бюджетная консолидация – повышение налогов и сокращение расходов. Бюджетная консолидация, как правило, снижает темпы роста в краткосрочной перспективе. Через два года сокращение дефицита бюджета на 1 процент ВВП снижает объем производства примерно на ½ процента и повышает уровень безработицы на ⅓ процентного пункта [6].

В эту ситуацию попала США, которая недавно была лицом к лицу техническим дефолтом. В результате кредитное агентство “Standart & Poors” снизило рейтинг этой страны.

Также проблемы с большим государственным долгом есть у так называемых стран PIIGS (Portugal, Ireland, Italy, Greece и Spain). Из этих стран трое Португалия, Ирландия и Греция уже обратилось за помощью в МВФ и новый Европейский фонд финансовый стабильности.

В Германии (положение конституции о сбалансированности бюджета) и в некоторых странах, в том числе Франции, Греции, Ирландии, Италии и Португалии, обсуждаются инициативы, направленные на совершенствование бюджетного процесса. В Европейском парламенте рассматривается проект директивы Европейского союза, устраняющий недостатки национальных бюджетных институтов и процедур, которые в прошлом подрывали действия по обеспечению выполнения Пакта о стабильности и росте [7].

Пакт о стабильности и росте (или Маастрихтский договор был принят в 1993 году) – соглашение между государствами Европейского Союза, касающейся бюджетной и налоговой политики. Критерии, которые обязаны соблюдать члены Евросоюза, следующие:

годовой дефицит бюджета не более 3% валового внутреннего продукта;

национальный долг меньше 60% валового внутреннего продукта.

Ситуация с государственным долгом поставило тупик большинство экономистов а также политиков. Как быть? Пойти на бюджетную консолидацию или продолжать финансировать экономику за счет бюджетных средств?

2. Если мир увидит вторую волну кризиса, каковы возможные последствие для мировой экономики?

Чем всё это может закончиться?

США потеряют репутацию «как самая надёжная страна в мире».

Автоматически это отразится на финансовых рынках. Индексы упадут.

Вслед за этим волна перейдет на Европу, которая, как мы говорили не находится в наилучшем состоянии.

Так как экономика Великобритании очень тесно связано с экономикой США, первым делом пострадает именно это страна.

С другой стороны, самым большим кредитором США среди иностранных кредиторов является Китай (более 25%). Тем самым Китай может потерять определённую часть (1159.8 млрд. долларов США) своих валютных средств, которые хранятся в долларах.

Серьезно пострадает Китай и Индия с учетом того что именно эти страны стимулируют рост нефти на мировых рынках. В результате произойдёт падение спроса на нефть.

Все это будет иметь продолжительный характер, и эта паника перейдет в другие страны. Например, федеральный бюджет России пострадает в первую очередь, так как цена нефти в бюджете заложена на уровне 105 долларов США. Доходы начнут падать. И тем самым снова будет увеличен бюджетный дефицит.

По прогнозу Министерства Экономического Развития РФ, в условиях замедления в 2011 году выхода мировой экономики из кризиса (в т.ч. и временной паузы роста американской экономики) и снижения цены на нефть Urals в 2011 году до 68 долларов США за баррель, а в 2013 году – до 60 долларов США за баррель, адаптация российской экономики к такому пессимистическому сценарию потребует значительного снижения курса рубля и будет сопровождаться замедлением темпов роста российской экономики (до 2,2-2,9 процента).

Все это будет называться кризисом недоверия!

3.Экономика Азербайджана за последние годы

За 2003-2010 годы в реальном выражение ВВП страны вырос в 3 раза, в том числе по не-нефтяному сектору в 2 раза, доходы государственного бюджета за это время выросли в 9.3 раза, доходы в основной капитал - 2.9 раза, внешнеторговый оборот - 5.4 раза, стратегические валютные резервы страны - 19 раза. Обьем положительного баланса счета текущих операций в 2010 году вырос 90 раз к 2005 году. Все это является показателем экономической силы государства.

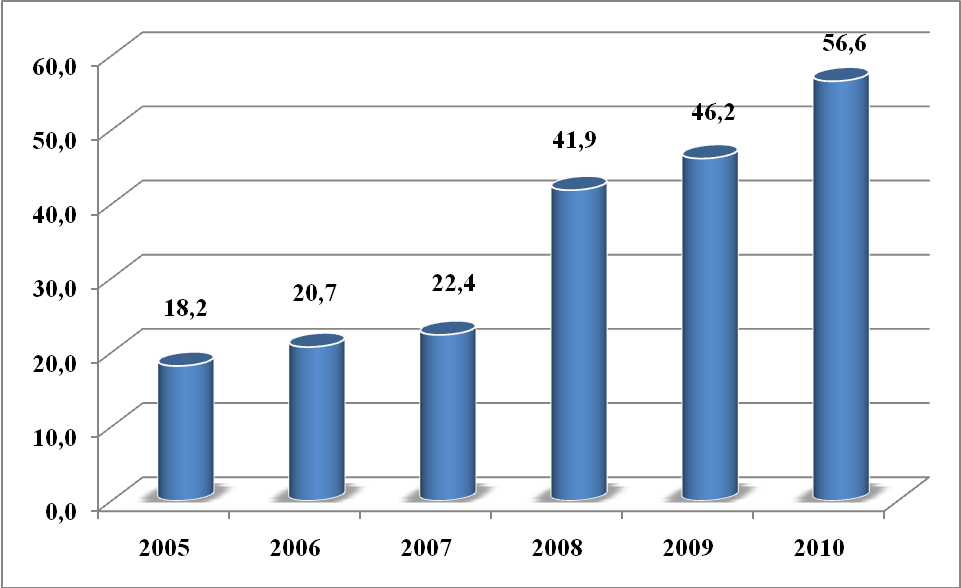

Рис. 1. ВВП страны

2004-2010 годах, млн. долларов США

Рис. 1. ВВП страны

2004-2010 годах, млн. долларов США

Источник: Государственный Статистический Комитет Азербайджана

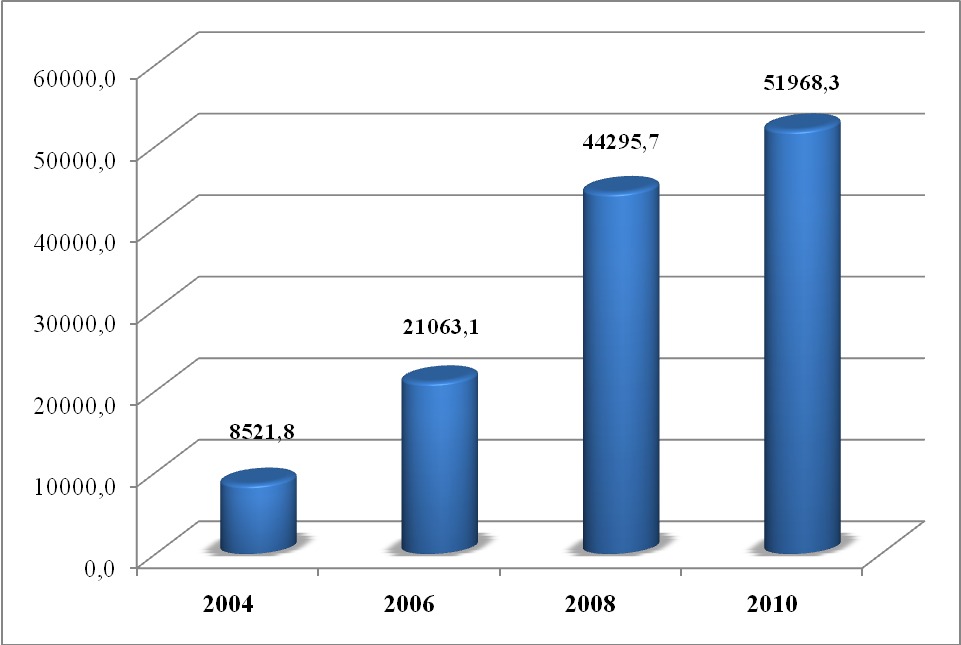

Как показал прошлый опыт, кризис почти не тронул нашу экономику. Об этом свидетельствует экономические показатели во время кризиса.

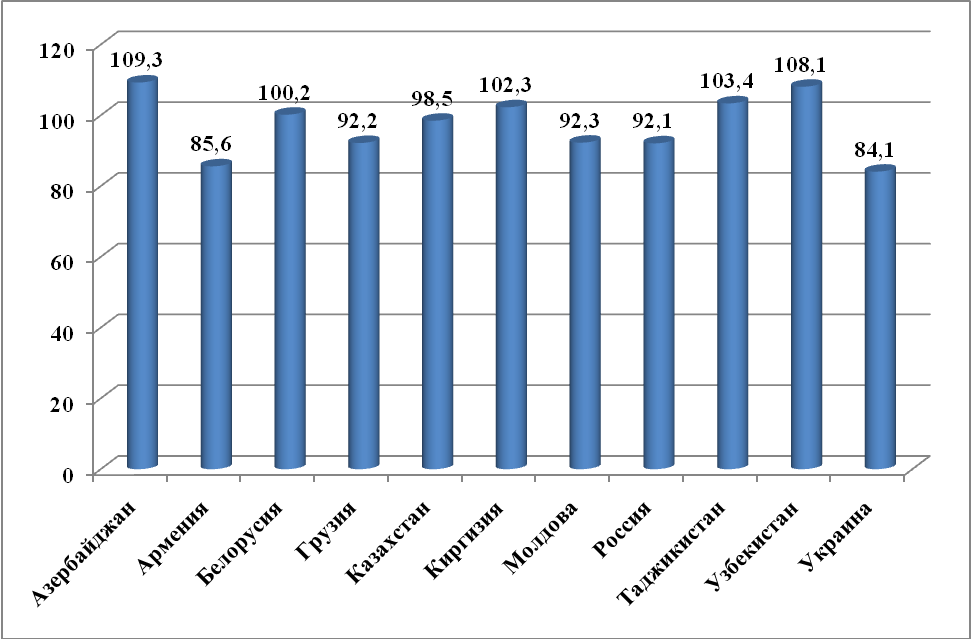

Рис. 2. Объем стратегических валютных резервов к ВВП, %

Как видно из рисунка, объем стратегических резервов страны к ВВП за последние 6 лет вырос 3.1 раз. Даже во время кризиса соотношение (2008-41.9%, 2009-46.2%) было достаточно высоким, а в прошлом году составило 56.6%.

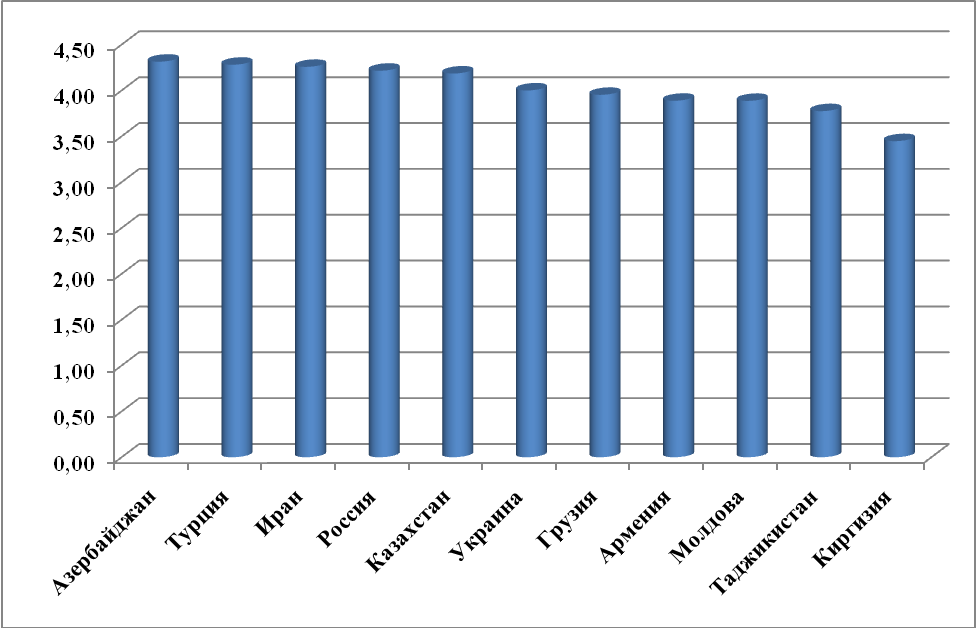

Азербайджан улучшил свою позицию во многих мировых рейтингах. В отчете Всемирного Экономического Форума о Глобальной Конкурентоспособности «Global Competitivness Report 2010-2011» по индексу глобальный конкурентоспособности наша страна занимает 57, а в «Global Competitivness Report 2011-2012» 55, а по макроэкономической стабильности, по данным прошлого года, занимает 16 позицию в мире, опережая все страны СНГ.

4. Анти-кризисные меры во время первого кризиса

4.1.Правительство

Уставной капитал Государственной нефтяной компании Азербайджанской Республики (ГНКАР) был увеличен государством на сумму 600 млн. манат.

Из Резервного фонда государственного бюджета было выделено 50,2 млн. манат с целью увеличения доли правительства в уставном капитале ОАО «Международный банк Азербайджана».

С 1 января 2009 г. прибыль банков, страховых и перестраховочных компаний, направляемая на увеличение уставного капитала, освобождена от налога на прибыль сроком на 3 года.

С 1 мая 2009 г. был возобновлен налог на добавленную стоимость (НДС) на импорт зерна и пшеницы. Также в этом году Министерством чрезвычайных ситуаций предусмотрено создание фонда зерна и покупка зерна у фермеров в объеме 260 тыс. тонн зерна

Ставка налога на прибыль снижена с 22 до 20%. Приняты «Изменения в налоговый кодекс», предусматривающие пересмотр других налоговых ставок. Продлён срок налоговых льгот аграрному сектору.

Рис. 3. Индексы физического объема ВВП в 2009 году в странах СНГ, %

Источник: Государственный Статистический Комитет Азербайджана

2. Центральный банк [1]

Учетная ставка была снижена с 15% до 2%;

Верхний предел процентного коридора снижен с 20 до 7%;

Норма обязательных резервов по обязательствам в национальной и иностранной валютах снижена с 12 до 0,5%;

Уровень риска ипотечных кредитов увеличен с 50 до 100%;

9 июля 2009 г. распоряжением Президента Азербайджана вступили в силу изменения и дополнения к закону «О Центральном банке Азербайджанской Республики», которые повышают гибкость денежной политики Центрального банка и политики регулирования банковской системы. На основе данных изменений Центральный банк вправе предоставлять кредиты в различных валютах и на более долгий срок, в том числе субординированных кредитов. В то же время Центральный банк, с целью поддержания реального сектора, имеет право кредитовать банки на основе государственных гарантий.

Рис. 4. Индекс глобальной конкурентоспособности 2011-2012

Источник: Отчет Всемирного Экономического Форума, 2011-2012

То, что мы пережили этот кризис, подтверждает миссия МВФ.

Экономика Азербайджана сравнительно хорошо выдержала последствия мирового финансового кризиса, но не была полностью ограждена от них. Общие темпы роста ВВП в 2009 году были внушительными и составляли 9,3 процента. Правительство отреагировало на кризис, приняв действенные меры бюджетной политики. Во-первых, оно ограничило воздействие на бюджет значительного падения международных цен на нефть, позволив нефтяному фонду по-прежнему переводить намеченный объем ресурсов в государственный бюджет. Во-вторых, оно осуществило крупные вливания капитала и предоставило государственные гарантии по займам, с тем, чтобы помочь государственным нефтяной и алюминиевой компаниям погашать свои внешние долговые обязательства. В-третьих, правительство адаптировалось к снижению доходов путем сокращения неприоритетных расходов и финансирования лишь текущих капитальных инвестиционных проектов. В результате правительство смогло сохранить дефицит бюджета без учета нефти в целом на стабильном уровне и при этом увеличить социальные расходы [10].

4.Возможные риски для экономики Азербайджана во время второй волны

Итак, если вторая волна кризиса охватит весь мир, чем обернется это для Азербайджанской экономики?

Предыдущий опыт показывает, что наш центральный банк и правительство могут оперативно реагировать на кризис. Однако, этот кризис как мы выше сказали, будет отличаться от предыдущего. Первым делом это может ударить по нашему бюджету. И в этом случае все будет завесить (!) от уровня падения цены на нефть. С другой стороны, денежные переводы мигрантов могут снижаться.

Готовы ли мы к новой волне кризиса? Каким образом мы можем застраховаться от кризиса?

На данный момент мы ведем очень гибкую монетарную (денежно-кредитную) политику. В частности, центральный банк придерживается политики сохранения стабильности национальной валюты, удержания инфляции на однозначном уровне. Во время кризиса именно монетарная политика станет основным инструментом регулирования экономических процессов.

Не менее важным является фискальная (бюджетно-налоговая) политика страны. Как мы указали выше, нужно сократить потери бюджета во время кризиса. Для этого, темп роста текущих бюджетных расходов не должен превышать темп роста не-нефтяного ВВП.

Нужно придерживаться принципа постоянного дохода, который предусмотрен в «Долгосрочной стратегии управления доходами от нефти и газа».

Оптимизировать бюджетные расходы. Для этого можно использовать две концепции: фискальная ёмкость и среднесрочное бюджетное планирование (СБП).

4.1.Фискальная ёмкость

1) возможность государства финансировать достижение желаемых целей при условии бюджетной устойчивости в средне- и долгосрочной перспективе.

2) разница между текущим уровнем расходов и максимально возможным уровнем расходов, не приводящего к снижению кредитоспособности государственного сектора.

Фискальная ёмкость может быть создана и увеличена следующими основными способами:

повышение бюджетных доходов, как с помощью оптимизации налогового бремени, а также расширения налогооблагаемой базы.

снижение неэффективных расходов, финансирование более приоритетных расходов (изменение структуры расходов).

4.2.Среднесрочное бюджетное планирование.

Среднесрочное бюджетное планирование и/или бюджетирование является важнейшим инструментом финансовой и экономической стабилизации, а также позволяет решать другие задачи, к которым относятся:

проверка правительственных и законодательных решений на предмет соответствия среднесрочной и долгосрочной финансовой стратегии государства;

обеспечение преемственности бюджетного процесса и повышения фискальной дисциплины;

повышение прозрачности и эффективности бюджетного процесса;

экономия времени и иных ресурсов, расходуемых на составление проектов бюджетов.

Литература:

Глобальный кризис и антикризисная политика Центрального банка Азербайджана, Э. С. Рустамов, 1/2010;

Волатильность мировых цен на нефть – угроза бюджетному процессу, В.Бушуев, 22 июня 2011;

Взаимосвязь фискальной и денежно-кредитной политики, А.Улюкаев, П.Кадочников, П.Трунин;

Мировое экономическое положение и перспективы в 2011 году, ООН;

Общая теория занятости процента и денег, Д. М. Кейнс;

Перспективы развития мировой экономики, октябрь 2010 года, МВФ;

Продолжение курса на бюджетную консолидацию, Бюджетный вестник, июнь 2011 г;

Материалы семинара АТЭС "Фискальная емкость: анализ, оценка и выбор приоритетов бюджетных расходов", Бруней, 2-3 декабря 2007 г;

Формирование региональной системы бюджетного планирования, И.В.Косяков, 2006;

Заявление миссии МВФ по результатам рабочего визита в Республику Азербайджан, 13 мая 2010 года;

Global Competitiveness Report 2010-2011, 2011-2012, World Economic Forum