Проблемы ускоренного развития экономики Таджикистан в условиях нестабильности его финансового обеспечения

Автор: Шарипов Бахром Махмудович

Рубрика: 9. Финансы, деньги и кредит

Опубликовано в

Статья просмотрена: 985 раз

Библиографическое описание:

Шарипов, Б. М. Проблемы ускоренного развития экономики Таджикистан в условиях нестабильности его финансового обеспечения / Б. М. Шарипов. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы II Междунар. науч. конф. (г. Санкт-Петербург, июнь 2013 г.). — Т. 0. — Санкт-Петербург : Реноме, 2013. — С. 63-66. — URL: https://moluch.ru/conf/econ/archive/77/3848/ (дата обращения: 25.04.2025).

Проблемы и тенденции внешнего финансирования Таджикистана. Острота проблемы связана с изменениями условий в худшую сторону связанных с ростом нестабильности и неопределенности на внешних финансовых рынках, высокой вероятности новой волны мирового кризиса в экономике и на финансовом рынке. Ее признаки на лицо и уже дают о себе знать в ряде стран, включая США и Западную Европу в виде рецессии и замедления темпов ВВП, долгового кризиса. Это обуславливает существенное ухудшение доступности и привлечения внешнего финансирования для Таджикистана. Тем самым увеличиваются риски для успешной реализации программы развития Тысячелетия, стратегических национальных программ, которые направлены на снижение уровня бедности, роста занятости и повышения благосостояния населения страны в целом через обеспечение высоких темпов экономического роста

Программа развития Тысячелетия, реализуемая под эгидой ООН и Всемирного банка, в Таджикистане заканчивается в 2015 году, высока вероятность того, что внешнее льготное финансирование будет ограничено, и даже прекратиться.

Это обуславливает необходимость формирования внутреннего потенциала для плавного и сбалансированного перехода к использованию преимущественно коммерческого финансирования. Это возможно путем выхода непосредственно на мировой финансовый рынок, где имеются разнообразные финансовые средства и источники удовлетворяющие все виды потребностей в заемном и иных формах финансировании.

Экономика Таджикистана ныне является зависимой от узкого сегмента мирового финансового рынка, обеспечивающей ее льготное финансирование. Оно идет в рамках реализуемых страновых программ развития как наднациональными международными финансовыми организациями как ВБ, МВФ, так и региональными финансовыми организациями как ЕБРР, АБР, ИБР и т. п. Льготное финансирование, помимо этого, осуществляется и в рамках двухсторонних договоров Таджикистана и такими странами как Китай, Россия, Казахстан и т. д.

Анализ объемов инвестиций в экономику Таджикистана по всем ее источникам, за исключением внутренних кредитов, показывают, что внешняя компонента составляет не только значительную долю, но и выполняет стабилизирующую функцию (внешняя подушка безопасности) для сохранения макроэкономической стабильности экономики. Так, за период 2002–2011 годы, по данным Государственного Комитета по инвестициям и управлению государственным имуществом, из общего объема инвестиций в 2,1 млрд.долларов США, на внешние источники приходится 94,4 %. В среднем, ежегодный объем внешних инвестиций составляет 420 млн. долларов США(1, с.10). Однако, возможности государственного бюджета страны по обслуживанию внешнего заимствования, сильно ограничены. Это связано с такими факторами как слабым функционированием налоговых органов, сбором налогов и их администрированием, ростом совокупного налогового бремени, так и приближением сформированного совокупного государственного долга (включая внешний и внутренний) к критическим пороговым значениям (норма 40 %). Объемы совокупного общего внешнего долга Таджикистана, с учетом частного негарантийрованого внешнего долга (в 2008 г. 898, 7 млн. долларов США), превышают 2 250 млн. долларов США или 44,1 % к ВВП (4, с. 5). Уровень внешнего государственного долга Таджикистана составлял 32,2 % ВВП на начало 2012 г. Ныне, часть внешних заимствований, помимо реальных вложений в экономику и социальную сферу, направляются на реструктуризацию существующего внешнего долга, поддерживая его снижающееся качество путем перенесения долговых обязательств на долгосрочный период –до 2030 годы. На облегчение текущего долгового бремени направлены меры и по списанию части долгов, в том числе со стороны МВФ. В этих рамках, уже часть международных финансовых организаций, в частности Азиатский банк развития, осуществили переход от предоставления льготных кредитов Таджикистану к полному выделению финансовых средств на реализацию программ развития на беспроцентной основе, т. е. с грантовой составляющей, имеющей немонетарный характер.

Проблемы с использованием внутренних источников финансирования экономики. Сокращение масштабов льготного финансирования и необходимость перехода к использованию их коммерческих видов позволит Таджикистану обрести широкий доступ к масштабным ресурсам мирового финансового рынка, обеспечить большую независимость и свободу выбора за счет широкой диверсификации источников. Однако он требует проведения существенной подготовительной работы. В частности, необходимо развить внутренний потенциал национальной экономики и финансового рынка за счет повышения ее эффективности и снижения присущих ей высоких рисков.

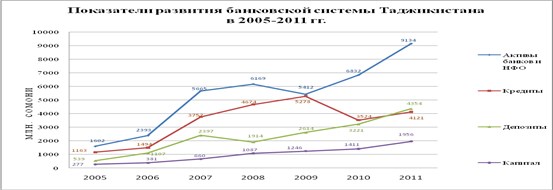

В этой связи, важным является повышение устойчивости, эффективности и снижение рисков развития банковской системы Таджикистана, которая выступает ныне основным каналом для финансирования экономики, помимо бюджетного финансирования. (рис. № 1).

Рис. 1.

Так, только за последние 7 лет активы банков и микрофинансовых организаций(МФО) выросли более чем в 5,7 раза, а привлечение депозитов — более чем в 8 раза. Совокупный капитал банков вырос в 7 раза. При этом, активы кредитных организаций в ВВП выросли с 22,25 до 30,38 %, а доля капитала в ВВП с 3,95 % 2005 до 6,54 %.

Вместе с тем, достигнутый уровень ниже показателей банковской системы западных стран, а также в регионе — например, в Центральной Азии капитал банков в ВВП составляет 40 %, а в США — 288 % от ВВП (5).

Рост пассивов кредитных организаций страны стал базой для увеличения объемов кредитования экономики, который за рассматриваемый период возрос в 3 раза.

Однако, потенциальные возможности роста кредитных вложений в экономику использованы не в полной мере, о чем свидетельствуют различия в темпах показателей роста выдачи кредитов и ресурсной базы (капитала и депозитов) банков.

Помимо целей кредитования экономики, часть мобилизованных средств кредитными организациями использована на иные направления.

Это операции, связанные с поддержанием бесперебойного осуществления расчетов (наличных и безналичных) в расширяющейся экономике, а также международных, включая проведение валютные операции, как на наличном, так межбанковском рынках. Выполнение операций по выплатам денежных переводов граждан из-за рубежа (более 3,6 млрд. долларов США в 2012 г.), что требуют отвлечения части ликвидных средств. Часть отвлечена на реализацию инвестиционных программ, связанных с развитием собственной материальной базы, расширением региональной сети филиалов банков по территории страны, включая сельские и горные регионы. Так, построены новые здания, оснащенные современным специализированным оборудованием, мебелью, привлечены новые кадры и созданы новые рабочие места. Это актуально для Таджикистана, учитывая, что большая часть населения (73 %) проживает в сельской местности. Отсутствие доступности к банковским операциям является одним из факторов того, что уровень бедности на селе выше, чем в целом по стране (53 %). Однако, несмотря на высокие темпы развития банковской системы и рост количества кредитных организаций, их филиальной сети (16 банков, 138 микрофинансовых организаций, более 380 единиц их филиалов, более 2 тыс. единиц безбалансовых подразделений), для 65 процентов населения Таджикистана финансовые услуги, в частности кредитование, остается все еще недоступными. Эти и другие факторы обуславливает не только снижение общей ликвидности в банках, но, оказывая давление, накладывает ограничения на рост объемов кредитования экономики, тем самым сдерживая темпы роста экономического развития в целом.

Повышение ликвидности в экономике, ее банковском сегменте, требует увеличения денежного предложения без его отрицательного влияния на рост инфляционных процессов, ведущее к нарушению макроэкономической стабильности. Это возможно, если идти по пути дальнейшего развития межбанковского рынка, в том числе и его внешнего компонента, использования потенциала рынка ценных бумаг, особенно его вторичного сегмента, углубления развития рынка страхования, что свидетельствует о настоящем недостаточном уровне зрелости отечественного финансового рынка, его низкой эффективности и слабым воздействием на стабильный экономический рост.

Эти недостатки финансового рынка обуславливает, что имеющийся потенциал развития используется не в полную меру. Так, увеличение ресурсной базы кредитных организаций и задача поддержания уровня ликвидности решается преимущественно за счет роста использования депозитов населения и накоплению реального сектора, по сравнению с более дешевыми ресурсами, как межбанковские, рынок ценных бумаг и т. д. Это приводит к удорожанию ресурсной базы кредитных организаций, накладывая дополнительные ограничения на доступность кредитов экономики, учитывая тенденцию как снижения процентных ставок по выдаваемым кредитам, так и низкий уровень рентабельности отечественного бизнеса.

Анализ привлеченных депозитов показал, что в 2011г. из ее общей суммы 39,5 % составляют депозиты юридических лиц (или 1 745,8 млн. сомони), а на депозиты физических лиц приходится 60,5 % (или 2 673,4 млн. сомони). При этом, преобладающими являются депозиты, привлеченные в иностранной валюте (удельный вес 86,7 %). Такое строение депозитной базы банков ведет к ухудшению финансовой устойчивости как банков, так и предприятий реального сектора, и далее росту рисков их устойчивости. Дополнительно, рост долгового беремени, в частности из-за изменений валютных курсов, накладывает ограничения на привлечение новых заимствований с внешних источников мирового финансового рынка. Так, эти ресурсы, под давлением высоких рисков макроэкономического характера, постепенно сокращаются за счет оттока ресурсов по межбанковским ресурсам иностранных банков- партнеров. Это ведет к тому, что, в пассивах отечественных банков наблюдается значительный рост доли депозитов, особенно от населения, замещающих оттоки, поддерживая объемы кредитования экономики.

В этой связи, не имея достаточных стимулов и финансовых возможностей, ныне банки и микрофинансовые организации, утрачивают мотивацию увеличения кредитного портфеля, ограничиваясь выдачей кредитов и обслуживанием уже сформированного круга своей клиентуры. Соответственно, увеличение объемов кредитования экономики происходит за счет роста объема кредитов при сохранении прежнего количества заемщиков, ограничивая доступ на рынок для новых субъектов. То есть, формируется дополнительный барьер для открытия нового бизнеса и пополнения местного рынка товарами и услугами отечественного производства. Финансовые проблемы преобразуются в ограничивающий фактор, требующего институциональные изменения на финансовом рынке. Слабость отечественного финансового рынка, его отдельных сегментов консервирует и сохраняет прежнюю деформированную структуру национальной экономики, ее невосприимчивость к инновациям, усиливает риски достижения продовольственной и экономической безопасности, сохранения макроэкономической стабильности.

Не снимает остроту проблемы доступности кредитов, частично, после кризисного периода, институциональные меры по дальнейшей либерализации банковского сектора. Так, облегчение доступа позволил войти на рынок банковских услуг для иностранных банков, количество которых выросло до 6 единиц (ранее было 3 иностранных банков). Увеличилось и количества банков с иностранным капиталом — 13 единиц (81 %).

Это позволило обеспечить рост финансирования экономики за счет кредитных вложений отечественных банков и микрофинансовыми организациями. В 2011 году они составили 4 245 тыс. сомони, или в эквиваленте около 900 млн. долларов США (2, с.43). Однако, из общей совокупности этих вложений, на реализацию инвестиционных проектов направлено не более 20 процентов. При этом, значительная доля этих долгосрочных вложений приходится (до 95 %) на ряд крупных отечественных банков (3 из 16 банков), учитывая размеры их капитализации и соблюдение нормативов кредитования.

Дополнительно, банковская система была подержана государством в виде списания части просроченных кредитов крупных банков («хлопковые кредиты на сумму 500 млн. долларов США) за счет бюджетных средств, что ведет к росту внутреннего долга и накладывает ограничения на эти операции. Это ведет к тому, что до настоящего времени проблема оздоровления финансового состояния крупных банков продолжает оставаться сложной, снижая устойчивость отечественной банковской системы в целом. Так, об этом свидетельствует и рекапитализация в 2013 году крупного системообразующего банка страны как ОАО «Агроинвестбанк», принявшая форму приобретения государством пакета его акций на сумму 200 млн. сомони. Это привело к росту доли правительства в общем капитале этого крупнейшего банка до 51 %, что свидетельствует о росте государственного влияния в банковском секторе.

Учитывая низкий потенциал развития банковской системы, находит применение и иные каналы по альтернативному доступу к финансированию развития экономики. Так, одним их них является привлечения заимствований самим нефинансовым, частным сектором, ресурсов внешних финансовых рынков. То есть, в форме самостоятельного выхода крупных отечественных предприятий на внешние рынки и новые источники финансирования, более дешевые и крупные по размерам. В настоящее время привлечены финансовые ресурсы на сумму более 1 млрд. долларов США с финансовых рынков Европы (включая оффшорные зоны Кипра), Азии(арабские Эмираты и Иран), Китая, Казахстана, России и т. д. Эти ресурсы привлекаются под обязательства как самих предприятий (основные фонды, имущество, доля в капитале и т. д.), так и используя потенциал крупных банков страны, выступающими гарантами по сделкам.

Это способствовало созданию сети новых производственных субъектов рынка, расширению мощностей и модернизации существующего производственного потенциала частного бизнеса Таким образом, сформированный спрос на потребности в финансировании в размерах, превышающие потенциал местных банков, реализуется через иные финансовые инструменты внешнего заимствования. Этот канал в последнее время стал дополнительным, снимая нагрузку с банковского сектора по росту внутреннего кредитования для развития крупного промышленного производства.

Нынешняя банковская система Таджикистана состоит преимущественно из банков, имеющих универсальный характер, обуславливающих особенности формирования их пассивов. Значительную долю в пассивах этих универсальных, в том числе и крупных банков, составляют депозиты населения, со сроками максимальных вложений до 2 лет. Использование таких пассивов, как базы для кредитования долгосрочных проектов, ведет к росту рисков кредитных организаций, формированию дополнительных резервов, так как эти вложения не обеспечивают обратных минимальных денежных потоков для выплаты банкам процентов по обслуживанию долгосрочных кредитов. При этом, оставляя за пределами внимания возврат суммы самого кредита.

Отсутствие на банковском рынке Таджикистана, институциональных структур виде специализированных инвестиционных банков и фондов, а так же низкий уровень развития рынка ценных бумаг, «вынуждает» правительство в целях достижения принятых обязательств по выполнению целей развития Тысячелетия, при ограничении внешнего льготного финансирования, задействовать нынешний, еще не окрепший потенциал банков, носящих больше розничный характер. Созданный в 2011 г. инвестиционный банк «Конт» (100 % иностранного капитала), Казахстанский фонд прямых инвестиций, Евразийский банк развития еще только начинают разворачивать свою деятельность на рынке инвестиций в Таджикистане.

Иной институциональный фактор, связанный со слабым развитием на финансовом рынке его страхового сегмента, отсутствие современных финансовых инструментов по страхованию, в том числе и активных банковских операций с высокими рисками, обуславливает сохранение высоких рисков в самой банковской системе Таджикистана, снижая ее устойчивость к различным шокам и внешним воздействиям.

Иные внутренние источники финансирования экономического роста, включая бюджетное финансирование, а также самофинансирование частного бизнеса, пока остаются недостаточными. Сохранение низкой рентабельности текучего бизнеса, рост теневых оборотов, низкая налоговая база и т. д. приводят к сокращению потенциала внутренних бюджетных источников финансирования. А учитывая, размеры внешнего долга, в настоящее время, таджикский бизнес и экономика, нуждаются с развитии полноценного финансового рынка для того, чтобы снять существующие ограничения к доступу к финансовым ресурсам, особенно к внутренним на базе национальной валюте.

При этом формирование отечественного финансового рынка необходимо обеспечить сбалансировав развитие всех его сегментов, наряду с банковским сегментом, ускоренно развивать рынок ценных бумаг, обеспечивая рост страховых операций на финансовом рынке для хеджирования валютных, кредитных и иных рисков экономики и т. д.

Литература:

1. Анализ инвестиционного климата и привлечения инвестиций в Республику Таджикистан. Душанбе, 2012. С. 35. http://www.gki.tj/ru/262/

- Банковский статистический бюллетень — август 2012.

3. Сайт Национального банка Таджикистана, http://www.nbt.tj/ru/news_right/?ELEMENT_ID=11118, (22.01.2013).

4. Отчет о состоянии негарантированного внешнего долга и иностранных инвестиций Республики Таджикистан за 2008 год. Душанбе. 2009. С.17. http://www.nbt.tj/ru/payments_balance/chastn_negar_dolg/, (25.02.2013).

5. Банковский статистический бюллетень — март 2012