Зависимость мировых цен на нефть от ближневосточного кризиса

Автор: Арошидзе Паата Леонидович

Рубрика: 8. Мировая экономика

Опубликовано в

международная научная конференция «Актуальные вопросы экономики и управления» (Москва, апрель 2011)

Статья просмотрена: 1141 раз

Библиографическое описание:

Арошидзе, П. Л. Зависимость мировых цен на нефть от ближневосточного кризиса / П. Л. Арошидзе. — Текст : непосредственный // Актуальные вопросы экономики и управления : материалы I Междунар. науч. конф. (г. Москва, апрель 2011 г.). — Т. 1. — Москва : РИОР, 2011. — С. 90-92. — URL: https://moluch.ru/conf/econ/archive/9/293/ (дата обращения: 22.%м.2025).

Нефть является важнейшим стратегическим сырьем, служащим основой производства горюче-смазочных материалов. Соответственно, цена на нефть влияет на широкий спектр секторов реального сектора экономики. Цены на нефть являются краеугольным камнем мировой экономики. Цена на нефть способна вызвать сильное движение на фондовых рынках. Особенно сильно цены на нефть влияют на развивающиеся рынки, ориентированные на экспорт нефти.

Мировые цены на нефть стремительно растут с начала этого года на фоне беспорядков в странах Ближнего Востока — крупных экспортерах нефти. Сейчас в центре внимания Ливия, где, может начаться война, которая затронет и нефтяные объекты. Кроме того, потрясения могут распространиться на соседние районы.

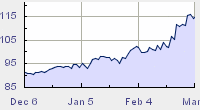

Цена барреля нефти на фоне беспорядков на Ближнем Востоке уже превысила отметку в 100 долларов, в США галлон (около четырех литров) бензина стоит уже 3,5 доллара. Цена на бензин начала увеличиваться после Нового года, а за последнюю неделю увеличилась, в среднем, на 15 центов. Стоимость апрельских фьючерсов на американскую легкую нефть марки WTI (Light Sweet Crude Oil) на электронных торгах в Нью-Йорке по состоянию выросли на 2,07 доллара, или на 2,03%, — до 103,98 доллара за баррель. Цена апрельских фьючерсов на североморскую нефтяную смесь марки Brent выросла на 1,09 доллара, или на 0,95%, — до 115,88 доллара за баррель.(2)

По итогам торгов стоимость апрельских фьючерсов на нефть WTI составляла 101,91 доллара за баррель.

С 15 февраля в ливийских провинциях идут акции протеста с требованием ухода Муамара Каддафи, который правит страной более 40 лет. По данным международных организаций, власти жестоко подавляют демонстрации, а в столкновениях с силами безопасности и иностранными наемниками погибли до шести тысяч человек.

Выступления оппозиционеров уже привели к свержению политических режимов в Тунисе и Египте, протесты прошли также в Ираке, Иране, Йемене, Омане и Саудовской Аравии. Нефтяные котировки лезут к 120$ за баррель. На последней торговой сессии в Нью-Йорке стоимость нефти сорта Brent, поднялась до 116$ за баррель. Трейдеры говорят о выходе на 120$ за баррель в ближайшее время: для этого достаточно сохранения напряженности в Ливии.

Последним поводом для паники на биржах стали столкновения правительственных войск и повстанцев в Ливии недалеко от порта Рас-Лануф, в котором находится основной нефтяной терминал (экспортная мощность — 220 тыс. баррелей в сутки, более половины дневного объема поставок).

Контракты на американскую нефть Light с поставкой в апреле поднялись до максимального уровня с сентября 2008 года –104,42$ за баррель. Это 6,7-процентный рост за неделю и 30% с начала года.

Индекс волатильности на Wall Street, который интерпретируют как «меру страха», подскочил на 2,7% до 19,11 пункта.

Цена на нефть

(2010(декабрь)-2011(март))

Аналитики предлагают три возможных сценария развития событий. Первый – быстрое свержение ливийского лидера Муамара Каддафи. В этом случае в Ливию вернется стабильность, но это не означает мгновенного снижения нефтяных цен. Если Ливия придет в норму, это еще не означает завершения напряженности во всех остальных странах. Чтобы нефть вернулась к 95-100 $ за баррель нужно более масштабное событие, В случае продолжения гражданской войны цены на нефть поднимутся выше $120 за баррель в ближайшее время.

Третий сценарий – распространение арабских революций. Кандидатов, которые могут попортить нервы нефтетрейдерам, множество - Оман, Йемен, Бахрейн и от Алжира до Нигерии.

На этот случай прогнозы расходятся: от 150$ до 220$ за баррель. А Международному энергетическому агентству, возможно, придётся расходовать свои запасы для поддержания спокойствия на рынках.

Но если

беспорядки повлияют на добычу в Саудовской Аравии,

аналитики отказываются от прогнозов. Это самое худшее, что

только можно представить для нефтяного рынка. Это тот случай,

когда можно называть любое, сколь угодно большое и безумное

число в качестве прогноза цены нефти.

Грозит ли нынешняя

арабская революция очередным нефтяным шоком миру? На Ближний Восток

и Северную Африку приходится более трети мировой добычи нефти.

События в Ливии показывают, как быстро революция может

разрушить систему нефтедобычи и поставок.

Даже при том, что Муамар Каддафи все-таки удерживает власть, а Запад пока только думает, закрывать небо над страной или нет, добыча и переработка нефти в Ливии сократились вдвое. И это понятно – иностранные рабочие спешно вернулись на родину, а страна раскололась.

Между тем, реакция рынков была на удивление спокойной. Цена на нефть марки Brent в связи с событиями в Ливии подскочила на 15% и достигла 120 долларов за баррель 24 февраля. Но обещание Саудовской Аравии увеличить добычу сразу же сбило цену. 2 марта она уже опустилась до 116 долларов за баррель – на 20% выше, чем в начале года, и все же значительно ниже пиков 2008.

Большинство экономистов настроено оптимистически: да, мировой экономический рост может замедлиться на несколько десятых процента – не более того. На самом деле, эксперты в облачке своих прогнозов маскируют следующие очевидные вещи. Серьезные перебои в добыче и поставках нефти могут вызвать значительный рост цен на нее. Дорогая нефть питает инфляцию. Рост инфляции в свою очередь может вызвать ужесточение монетарной политики, а уже это отрицательно скажется на посткризисном восстановлении мировой экономики.

Пока происходящее нельзя назвать нефтяным шоком. Из-за событий в Ливии мировая добыча нефти упала всего на 1%. Для сравнения, в 1973 году она упала на 7,5%. Сегодняшний нефтяной рынок имеет множество буферов, смягчающих удары. У государств есть стратегические запасы, которых не было в 1973 году. Саудовская Аравия – центральный банк нефтяного рынка — технически вполне способна заменить собой и Ливию, и Алжир, и еще несколько не столь крупных поставщиков.

И все же риск углубления дезорганизации нефтедобычи нельзя недооценивать. Нефтяная индустрия —весьма сложная и многоаспектная. Поставка определенной марки нефти в определенное место за определенное время — это критически важно. А в самой Саудовской Аравии все отнюдь не так благополучно. Налицо факторы, послужившие поводом для волнений в соседних странах, включая армию утратившей последние иллюзии молодежи.

Стоит отметить, что и без перебоев в добыче на цены уже оказывается довольно существенное давление. Мировая экономика растет, и спрос на нефть опережает предложение. Таким образом, малейшая нервозность на Ближнем Востоке не инициирует рост цен, а лишь подхлестывает его.

Более дорогая нефть, естественно, подразумевает движение денег от стран-потребителей к странам-производителям черного золота. А так как последние склонны дополнительно полученные средства держать под спудом, это означает падение мирового спроса – уже не на нефть, а в принципе. Из этого уже выведено железное правило: 10-процентный рост цен на нефть влечет за собой замедление мирового экономического роста на четверть процента.

Текущий рост экономики составляет 4,5%. Значит, чтобы он остановился полностью, цена на нефть должна скакнуть выше своего максимума 2008 года – то есть, выше 150 долларов за баррель. Но, разумеется, и менее значительное повышение цены на нефть способно замедлить рост экономики и подстегнуть инфляцию.

Нефть довольно заметно вырастет по итогам месяца — среднеарифметический консенсус-прогноз цены барреля WTI на Нью-йоркской товарной бирже (ближайший контракт) составляет 102,25$. Февраль «черное золото» завершило на отметке 96,97$ за баррель. В данном случае диапазон разброса прогнозов оказался весьма широким — от 92$ до 115$ за баррель.

Прогнозируем, что цены на нефть будут оставаться высокими и с большой вероятностью даже продолжат рост, хотя краткосрочно из-за локальной перекупленности можно ожидать корректирующего снижения.

Резких изменений российских фондовых индексов эксперты не ожидают. Их прогноз в отношении индекса РТС на конец марта составляет 2005 пунктов (разброс — от 1950 пунктов до 2050 пунктов), индекса ММВБ — 1788,75 (от 1750 до 1815 пунктов).

По итогам февраля значение индекса РТС составило 1969,91 пункта, индекса ММВБ — 1777,84 пункта. Таким образом, прогноз аналитиков предполагает незначительное повышение ключевых российских фондовых индикаторов по итогам месяца.

Повышение котировок на фондовом рынке может возобновиться за счет роста цен на нефть, консолидации в российских финансах. Сыграет свою роль и ожидаемая приватизация госпакетов ряда компаний.

Глава ФРС США Бен Бернанке заявил, что устойчивый рост цен на нефть и другие сырьевые товары может привести к замедлению экономического роста и повышению темпов инфляции.(4)

Еще несколько недель назад считалось, что премия, то есть прирост цены на нефть, вызванный такими событиями, оценивается в 10-15 долларов за баррель, сейчас эта цифра существенно выросла — до 20-25 долларов за баррель.

Для стран, которые экспортируют нефти и в среднесрочной, и долгосрочной перспективе уровень цен 85-90 долларов за баррель был бы гораздо более комфортным, потому что, в отличие от многих других стран, пик добычи нефти будет в двадцатые годы, и после этого будет плато до 2035 года. То есть для них очень важно, чтобы цены на нефть были приемлемыми в двадцатые-тридцатые годы, так как объем экспорта будет вдвое больше, чем сейчас. А ситуация высокой цены на нефть в настоящем стимулирует переработку сланцев и инвестиции в альтернативные источники энергии, что приведет к падению цен на нефть через 10-15 лет.

Такая ситуация выгодно развитым странам, таким как США, Великобритания и Норвегия, поскольку они уже прошли пик добычи нефти. Они как нетто-импортеры, за исключением Норвегии, чем дальше, тем больше будут страдать от высоких цен на нефть.

В экономике важную роль играет мотивация — чем больше страны будут зависеть от импорта, тем больше они будут мотивированы к снижению этой зависимости. Канада, где находятся огромные запасы нефтяных, или битумных, сланцев представляет огромные возможности для них, и при ценах 85-90 долларов за баррель это все становится рентабельным, а при цене 110 долларов за баррель разработка сланцев становится высокорентабельной, и отказаться от этого будет очень сложно.

Даже если через 15-20 лет Казахстан станет пятым экспортером в мире, все равно цену на нефть мы определять не сможем. Мы в этом смысле price taker. Кроме того, мы не входим в ОПЕК. Таким образом, цены выше 90 долларов за баррель в среднесрочной и долгосрочной перспективе могут обернуться против нас, а ниже – на уровне 80-85 долларов за баррель – вполне устраивают, это сохранение статус-кво в технологическом плане.

Администрация США не исключает возможности использования резервных запасов нефти для борьбы с ростом цен на топливо. В резерве у США есть 727 миллионов баррелей нефти.(3)

В дальнейшем росте нефтяных цен никто не заинтересован. Это может привести к тому, что Саудовская Аравия, у которой есть неиспользованный потенциал, которая как страна ОПЕК может покрыть поставки, прекратившиеся из-за событий в Египте и Ливии, и добавят 1-2 миллиона баррелей в сутки. Если будут такие заявления и действия стран со стратегическими резервами и Саудовской Аравии, России и других производителей, то тогда рынок успокоится. Он волнуется из-за неопределенности: все начинают предполагать худшее и нервничать.

- Литература:

Pauline Jones Luong- Oil Is Not a Curse: Ownership Structure and Institutions in Soviet Successor States

Оценки Международного энергетического агентства (МЭА) - потребление «черного золота»

www.bp.com