Анализ концентрации и тенденций к консолидации на российском рынке кальцинированной соды в 2012–2013 гг.

Авторы: Бурко Роман Александрович, Гунина Ольга Николаевна

Рубрика: 7. Отраслевая экономика

Опубликовано в

III международная научная конференция «Экономика, управление, финансы» (Пермь, февраль 2014)

Дата публикации: 31.01.2014

Статья просмотрена: 1283 раза

Библиографическое описание:

Бурко, Р. А. Анализ концентрации и тенденций к консолидации на российском рынке кальцинированной соды в 2012–2013 гг. / Р. А. Бурко, О. Н. Гунина. — Текст : непосредственный // Экономика, управление, финансы : материалы III Междунар. науч. конф. (г. Пермь, февраль 2014 г.). — Т. 0. — Пермь : Меркурий, 2014. — С. 40-43. — URL: https://moluch.ru/conf/econ/archive/93/4963/ (дата обращения: 25.04.2025).

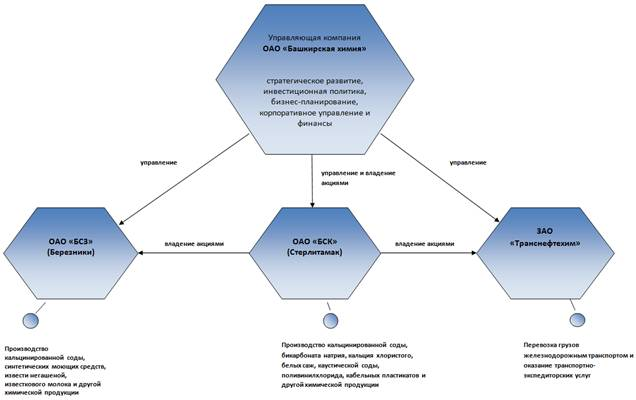

В июне 2010 года ОАО «Березниковский содовый завод» (ОАО «БСЗ») вошел в состав группы ОАО «Башкирская химия», которая была создана «в 2005 году для управления, развития и координации деятельности ряда химических и нефтехимических предприятий». [7] Компания, структура которой представлена на рисунке 1, объединила подотчетные ей предприятия в единый холдинг — «Башкирскую содовую компанию» (БСК).

Рис. 1. Структура ОАО «Башкирская химия» [8]

По данным «Независимой уральской газеты», до 2018 года «компания планирует инвестировать в развитие 60 млрд. руб».. [5] Среди запланированных инвестиций — крупный проект для ОАО «БСЗ», предусматривающий вложения в размере 1,5 млрд. руб., с целью увеличения мощности годового выпуска продукции до 600 тыс.тонн в год и снижения себестоимости за счет самообеспечения (строительство станции рассолоподготовки и новой ТЭЦ) и повышения эффективности производства.

Также, за счет консолидации и перераспределения финансовых средств, планируется решить сырьевой вопрос для ОАО «Сода». 90 % первоначальных запасов месторождения горы Шахтау, которое используется предприятием, уже исчерпаны. При этом удаленное расположение альтернативного Каранского месторождения вызывает опасения о возможном повышении себестоимости продукции.

Руководство компании возлагает большие надежды на синергетический эффект от объединения технологически родственных компаний, однако по мнению ряда экспертов, ее укрупнение с равной вероятностью может снизить эффективность управления.

Между тем, новостной портал GlassNews назвал приобретение ОАО «БСЗ» компанией ОАО «Башкирская химия» «торжеством монополизма на рынке пермской соды». [9]

Бельгийский химический концерн Solvay в сентябре 2009 года подписал с владельцем ОАО «БСЗ» соглашение о выкупе контрольного пакета акций. В период ожидания одобрения сделки от ФАС, заявки на приобретение актива также подали представители ОАО «БашХим». В итоге предложение Solvay было отклонено.

«Представители Solvay уже заявили, что глубоко разочарованы административной процедурой, которая привела к ликвидации конкуренции на рынке кальцинированной соды в России». [9] После покупки ОАО «БСЗ» ОАО «БашХим» сможет контролировать, по разным оценкам, от 70 до 80 % российского рынка кальцинированной соды.

Подобная ситуация складывалась в 2008 году, когда ОАО «Сода» и ОАО «БСЗ» совместно сбывали продукцию через ОАО «Единая торговая компания». На тот момент внутренние цены на кальцинированную соду приблизились к мировым.

Другой случай нарушения антимонопольного законодательства ОАО «БашХим» — раздел рынка суспензионного поливинилхлорида (ПВХ-С) совместно с ОАО «Единая торговая компания», ОАО «Саянскхимпласт», ООО «Сибирская химическая компания», ООО «Никохим» и ОАО «Каустик». Подобные действия были расценены ФАС как картельное соглашение, «компании-правонарушители были подвергнуты административному преследованию». [6]

Очевидно, что ОАО «БашХим» успешно реализует стратегию по достижению положения доминирующей фирмы.

«Российским законодательством установлен простейший количественный критерий для отнесения того или иного предприятия к категории предприятий-монополистов или занимающих доминирующее положение на рынке — превышение пороговой доли на данном торговом рынке. В настоящее время она определена в 35 %". [1]

Получив рыночную долю от 70 до 80 %, компания не только получит возможность влиять на цены внутреннего рынка, но и проводить дискриминационную ценовую политику, объединяя информацию о клиентской базе и объемах производства.

Количественно рыночную власть фирмы можно попробовать определить с помощью показателей концентрации. Наиболее распространен среди них индекс Херфиндаля-Хиршмана (HHI), который характеризует распределение рыночной власти между всеми субъектами рынка и рассчитывается как сумма квадратов рыночных долей всех субъектов рынка в общем его объеме.

Данные о рыночных долях фирм, производителей кальцинированной соды в России представлены в таблице 1.

Таблица 1

Объем производства кальцинированной соды российскими предприятиями в абсолютном и относительном выражении, 2012 г.

|

№ |

Производство кальцинированной соды |

2012 г. |

||

|

тыс. т. |

удельный вес, % к итогу (у) |

y2 |

||

|

1 |

ОАО «Сода» |

1596,2 |

56,4 % |

3181,7 % |

|

2 |

ОАО «Ачинский глиноземный комбинат» (РУСАЛ) |

538,0 |

19,0 % |

361,5 % |

|

3 |

ОАО «Березниковский содовый завод» |

523,7 |

18,5 % |

342,5 % |

|

4 |

ЗАО «Пикалевская сода» |

171,9 |

6,1 % |

36,9 % |

|

Итого |

2829,8 |

100,0 % |

3922,6 % |

|

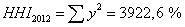

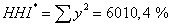

В 5-м столбце представлены возведенные в квадрат рыночные доли участников рынка. Расчеты производятся в процентах. Значение итоговой строки 5-го столбца — это индекс Херфиндаля-Хиршмана для рынка кальцинированной соды в России на 2012 год.

По причине отсутствия данных о производстве продукта за 2013 год, значение индекса HHI после объединения двух крупных игроков можно рассчитать лишь примерно, путем суммирования их долей. Такое вероятный сценарий развития представлен в таблице 2.

Таблица 2

Рыночные доли производителей кальцинированной соды в России после объединения ОАО «Сода» и ОАО «БСЗ»

|

№ |

Производство кальцинированной соды |

удельный вес, % к итогу (у) |

|

|

1. ОАО «БашХим» |

ОАО «Сода» |

74,9 % |

5612,0 % |

|

ОАО «Березниковский содовый завод» |

|||

|

2 |

ОАО «Ачинский глиноземный комбинат» (РУСАЛ) |

19,0 % |

361,5 % |

|

3 |

ЗАО «Пикалевская сода» |

6,1 % |

36,9 % |

|

Итого |

100,0 % |

6010,4 % |

|

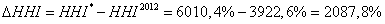

Таким образом, при условии незначительного изменения экономической конъюнктуры, стабильном функционировании предприятий значение HHI в высокой долей вероятности составит:

Изменение индекса в результате консолидации:

Данный индекс используется в США для классификации слияний.

Данному случаю соответствует следующая характеристика: «Если HHI превышает 1800, рынок считается высококонцентрированным. В отношении слияний в этом интервале значений (1800–10000) действуют две нормы. Если в результате слияния HHI увеличивается не более чем на 50 пунктов, слияние обычно разрешается. Если же он увеличивается более чем на 100 пунктов, слияние запрещается. Рост HHI на 51–99 пунктов становится, как правило, основанием для дополнительной проверки целесообразности слияния». [1]

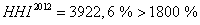

Можно сделать вывод, что российский рынок кальцинированной соды в России был высококонцентрированным еще до того, как ОАО «БашХим» объединило ОАО «Сода» и ОАО «БСЗ»:  .

.

Изменение индекса после слияния составило 2087,8 %, что превышает 100 пунктов.

Выше уже были отмечены негативные последствия доминирования фирмы на рынке.

Между тем, положительным аспектом станет то, что объединение «будет способствовать защите российского рынка от экспансии зарубежных производителей и позволит сохранить отечественную отрасль производства кальцинированной соды». [5]

На мировом рынке соды действуют крупные корпорации, располагающие свои производства в различных странах мира. С этой точки зрения сохранение активов внутри страны является условием сохранения конкурентоспособности нашей страны в мировой системе разделения труда.

Главные тенденции на мировом рынке кальцинированной соды:

1. Объединение производственных единиц в рамках транснациональных корпораций

2. Строительство новых производственных площадок в развивающихся странах за счет инвестирования ТНК

Наиболее значимые события в области производства кальцинированной соды в мире представлены в таблице 3.

Таблица 3

Наиболее значимые инвестиционные проекты в отрасли, актуальные на 2013 год [составлена по данным 2]

|

Страна |

Компания |

Сущность проекта |

Годы реализации проекта |

Объем инвестиций в проект |

Производственная мощность |

|

Саудовская Аравия |

Idea Soda Ash и Calcium Chloride Company (Isacc) |

Объект по производству кальцинированной соды и хлорида кальция с использованием новейших технологий |

2011–2014 гг. |

293,3 млн. долл. |

До 800 тыс. т./год (по данным Индастриал Минералз — 500 тыс.т кальцинированной соды и 575 тыс.т хлористого кальция) |

|

Казахстан |

Турецкая компания «Enkim» |

Строительство в Казахстане завода по производству кальцинированной соды |

2012–2015 гг. |

300 млн. долл. |

400 тыс. т. в год с возможностью наращивания до 600 тыс. т. кальцинированной соды |

|

Узбекистан |

Государственная акционерная компания «Узкимёсаноат» |

Расширение мощности «Кунградского содового завода» |

2011–2015 гг. |

- |

Расширение мощности с 100 тыс. т./год до 200 тыс. т./год |

|

Таиланд |

Solvay, Бельгия |

Строительство завода по производству бикарбоната натрия |

2013–2015 гг. |

20 млн. евро |

100 тыс. т./год |

|

Болгария |

Сооружение нового дистиллера с целью минимизации выбросов и снижения потребления пара |

2013–2015 гг. |

37,5 млн. долл. |

Цель проекта — оптимизация расходов компании |

Информация об инвестициях в проекты мировых конкурентов позволяет сделать вывод о возрастающем спросе на кальцинированную соду, который привлекает инвесторов в данную отрасль промышленности.

В 2014–2015 году будут введены в эксплуатацию новые производственные мощности, что усилит борьбу между производителями за долю рынка.

Группа компаний Solvay является одним из крупнейших игроков мирового рынка. Область ее деятельности — не только химическая промышленность, но и производство пластмассы.

На данный момент Solvay имеет производственные площадки по всему миру, в том числе в:

- Италии

- Испании

- Болгарии

- США

Управление многочисленными активами группа Solvay использует для адаптации в конкурентной среде. Так, согласно заявлению компании, в 2013–2016 гг. планируется реструктуризация «на 6 содовых заводах и сокращение расходов на европейских объектах на 100 млн. евро в год. В частности, планируется закрытие содового завода в Португалии и снижение на 40 % производственной мощности содового завода в Италии, что позволит более эффективно использовать имеющийся потенциал предприятий компании в Испании и Болгарии. Одновременно группа Solvay расширяет примерно на 12 % мощность завода природной соды в США. Предполагается, что столь амбициозный план позволит Группе Solvay в течение трех лет полностью адаптироваться к изменениям в конкурентной среде и обеспечить при этом ее рентабельность в долгосрочной перспективе». [4]

Таким образом консолидация предприятий является мировой тенденцией, которая обеспечивает конкурентоспособность производителей в условиях мировой интеграции. С Этой точки зрения объединение ОАО «Сода» и ОАО «БСЗ» является закономерным и защищает внутренний рынок России от проникновения европейской корпорации.

Взаимодействие в рамках ОАО «БашХим» получает эволюционное развитие в форме межгосударственной структуры — «Башкирия и Белоруссия согласовали программу развития сотрудничества на 2013–2015 годы». [3] Согласно ей в Белоруссии планируется создать белорусско-российскую транснациональную компанию по выпуску кальцинированной соды. «Планируется, что белорусский завод будет аналогом башкирского ОАО «Сода»". [3] Специалисты ОАО «БашХим» осуществляют в Белоруссии технологический консалтинг, с целью выбора месторождения, которое станет минерально-сырьевой базой для нового завода.

Таким образом, в результате проведенного исследования удалось выявить рост концентрации фирм на российском рынке кальцинированной соды и доминирующее положение ОАО «БашХим». Однако кроме отрицательных последствий, тенденция к консолидации имеет и свои плюсы: это один из возможных путей повышения конкурентоспособности российской кальцинированной соды за счет синергетического эффекта (при условии эффективного управления предприятием) и защиты российского рынка от экспансии зарубежных корпораций.

Литература:

1. http://50.economicus.ru/index.php?ch=3&le=30&r=1&z=1

2. http://niochim.kharkov.ua/

3. http://niochim.kharkov.ua/?q=ru/news/bashkiriya-i-belorussiya-soglasovali-programmu-razvitiya-sotrudnichestva

4. http://niochim.kharkov.ua/?q=ru/news/solvay-obyavila-o-svoikh-plana-na-2013–2016-goda

5. http://proural.info/society/6235/

6. http://proural.info/society/6273/

7. http://www.bkh.ru/

8. http://www.bkh.ru/about/sk.php

9. http://www.glassnews.info/?p=2148