Анализ расчетов с поставщиками и подрядчиками. Управление кредиторской задолженностью

Авторы: Соколова Ирина Александровна, Пономаренко Анастасия Андреевна

Рубрика: 10. Учет, анализ и аудит

Опубликовано в

III международная научная конференция «Экономика, управление, финансы» (Пермь, февраль 2014)

Дата публикации: 02.02.2014

Статья просмотрена: 18054 раза

Библиографическое описание:

Соколова, И. А. Анализ расчетов с поставщиками и подрядчиками. Управление кредиторской задолженностью / И. А. Соколова, А. А. Пономаренко. — Текст : непосредственный // Экономика, управление, финансы : материалы III Междунар. науч. конф. (г. Пермь, февраль 2014 г.). — Т. 0. — Пермь : Меркурий, 2014. — С. 101-105. — URL: https://moluch.ru/conf/econ/archive/93/4980/ (дата обращения: 22.%м.2025).

По мере внедрения регулирования все более настоятельным становится требование тщательного анализа имущества предприятия и источников его формирования.

Кредиторская задолженность постоянна и достигает больших размеров, в процессе анализа необходимо рассмотреть возможности сокращения внеплановых финансовых ресурсов в обороте организации. Кредиторская задолженность отображает стоимостную оценку финансовых обязательств предприятия перед разными субъектами экономических отношений.

В кредиторской задолженности большую роль играют расчёты с поставщиками. Для эффективного управления организацией очень важно быть проинформированным о состоянии финансовых взаимоотношений с поставщиками и подрядчиками, так как именно ими обеспечиваются все необходимые для нормального функционирования материальные ценности, проводятся нужные работы и предоставляются услуги.

Величина задолженности по поставкам этой продукции (работ, услуг) отображена по статьям баланса «Кредиторская задолженность поставщикам и подрядчикам» и «Векселя к оплате» (сумма векселей к оплате отражается при расчетах тогда, когда векселями гарантируются поставки продукции, оплата работ, услуг).

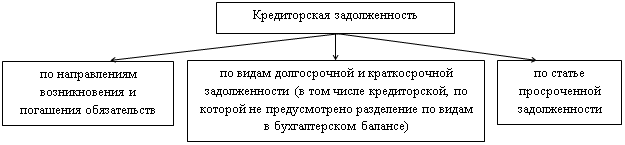

Анализ кредиторской задолженности проводится на основании данных, представленных на рисунке 1.

Основные задачи анализа — оценка динамики и структуры кредиторской задолженности по сумме и кредиторам; определение суммы просроченной кредиторской задолженности, оценка факторов, повлиявших на ее образование; определение сумм штрафных санкций, возникших в результате образования просроченной кредиторской задолженности [3].

Анализ движения кредиторской задолженности должен осуществляться оперативно с использованием аналитических таблиц определенного формата, что позволяет адекватно реагировать на своевременно установленные факты задержки платежей. Анализ состояния кредиторской задолженности начинают с общей оценки динамики ее объема в целом и продолжают в разрезе отдельных статей; анализируют структуру кредиторской задолженности; определяют удельный вес кредиторской задолженности, платежи по которой ожидаются в течение года; оценивают динамику этого [3].

Рис. 1. Информационная база для анализа дебиторской задолженности

Наличие сомнительной кредиторской задолженности создает реальную угрозу платежеспособности самой организации-кредитора и снижает уровень ликвидности ее баланса. Для определения конкретных причин образования сомнительной кредиторской задолженности проводится внутренний анализ ее суммы по кредиторам и срокам возникновения на основании оперативных данных бухгалтерского учета.

Увеличение средств, отвлекаемых в расчеты с поставщиками (т. е. рост абсолютной величины кредиторской задолженности), может быть обусловлено объективными процессами — высокими темпами наращивания объема продаж. При этом важно, чтобы темп роста кредиторской задолженности не превышал темп роста продаж [2].

Резкое сокращение кредиторской задолженности может быть следствием негативных моментов во взаимоотношениях с поставщиками (сокращение продаж в кредит, потеря потребителей продукции).

Комплексный анализ кредиторской задолженности проводится по двум направлениям [3]:

анализ информации о наличии и изменении задолженности на основании данных бухгалтерской (финансовой) отчетности;

детальный анализ состояния и изменения задолженности по видам на основании данных бухгалтерского учета.

Содержание пояснений к бухгалтерскому балансу и отчету о финансовых результатах дополняет показатели бухгалтерского баланса и предусматривает возможность группировки кредиторской задолженности (рис. 2).

|

Рис. 2. Группировка кредиторской задолженности

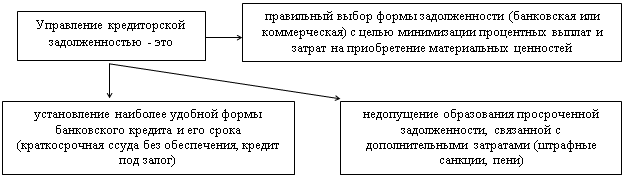

Сегодня сложно представить предприятие, у которого не было бы кредиторской задолженности перед поставщиками. При грамотном управлении (рис. 3) такая задолженность может стать дополнительным, а главное, дешевым источником привлечения заемных средств. Поэтому от того, как выстраиваются отношения с контрагентами, согласовываются условия заключаемых договоров, отслеживаются сроки их оплаты, т. е. каков механизм управления кредиторской задолженностью, во многом зависит эффективность использования полученных средств.

|

Рис. 3. Понятие управления кредиторской задолженностью

Выделим основные условия построения системы управления на предприятиях [1]:

наличие у бухгалтеров, юристов, внутренних аудиторов и финансовых менеджеров, занимающихся обслуживанием системы управления кредиторской задолженностью, специальной профессиональной подготовки и навыков в области экономики, налогов и управления финансами;

разработка такой формы контракта с покупателями, заказчиками (потребителями услуг), поставщиками и подрядчиками, в которой предусмотрены существенные условия, определяющие его исполнение, включая порядок взаиморасчетов;

оценка партнера на основе аккумулирования и анализа информации из различных внутренних и внешних источников, а также собственного опыта общения с поставщиками (подрядчиками);

оптимальная организация процесса расчетов с организациями-контрагентами;

установление предельной суммы возможных сделок;

своевременное проведение взаиморасчетов в погашение собственной кредиторской задолженности;

своевременная инвентаризация расчетов и обязательств с последующей выверкой взаиморасчетов с кредиторами;

получение необходимой информации о партнере из официально публикуемой финансовой отчетности;

прогнозная оценка уровня финансовой устойчивости.

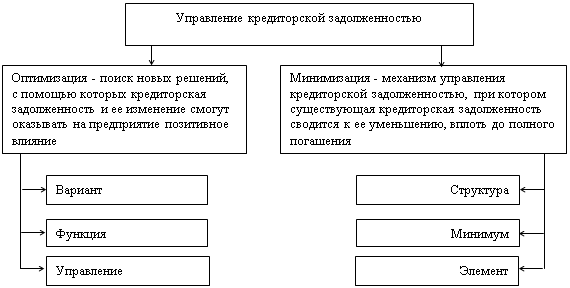

Представленный ниже рисунок 4 дает исчерпывающую информацию о механизмах управления кредиторской задолженности.

|

Рис. 4. Механизм управления кредиторской задолженности

Проведенный обзор современного управления кредиторской задолженностью позволил выявить ряд недостатков, указанных в таблице 1. Также в таблице 1 предлагаются методы устранения указанных недостатков.

Таблица 1

Недостатки, методы их устранения и принципы оптимизации управления кредиторской задолженности

|

Недостатки |

Методы устранения |

|

— кредитная политика исследуется локально, только на третьей стадии (реализация продукции) воспроизводственного процесса, что не отражает ее влияния на первую (снабжение) и вторую (производство) стадии и эффективность всего процесса в целом; — система показателей эффективности управления кредиторской задолженностью ориентирована только на локальную оценку эффективности сбытовой сферы предприятия; — отсутствует механизм эффективной секьюритизации кредиторской задолженностей предприятия. |

— раскрыть организационно-экономические особенности природы кредиторской задолженности; — определить систему показателей состояния и оценки эффективности кредиторской задолженности; — выделить оптимальное управление кредиторской задолженностью; — предложить методы повышения эффективности управления кредиторской задолженностью на основе ее оптимизации (минимизации). |

|

Принципы оптимизации |

|

|

— системный подход: материальные, финансовые и информационные потоки рассматриваются как взаимосвязанные и взаимодействующие для достижения единой цели управления кредиторской задолженностью предприятия; — принцип общих издержек — учет всей совокупности издержек управления основными и сопутствующими потоками; — принцип глобальной оптимизации — согласование локальных целей функционирования всех ресурсопотоков для достижения глобального оптимума при управлении кредиторской задолженностью; — принцип моделирования и информационно-компьютерной поддержки; — достаточность — наличие необходимого объема финансовых ресурсов для удовлетворения потребностей или покрытия существующего дефицита; — контроль и устранение проблем, связанных с движением финансовых потоков, на основе построения схем и моделей; — принцип устойчивости и адаптивности параметров и структуры финансовых потоков к особенностям оптимальной системы и видам контрагентов; — надежность источников привлечения ресурсов, минимизация рисков и повышение экономичности на основе данных о конъюнктуре рынка; — оперативность изменения схем и цепочек движения финансовых потоков при воздействии факторов внешней и внутренней среды. |

|

Для анализа кредиторской задолженности и механизмов управления ею необходимо рассматривать:

показатели динамики и структуры кредиторской задолженности;

сроки возникновения кредиторской задолженности;

возраст кредиторской задолженности;

коэффициент оборачиваемости кредиторской задолженности;

период погашения кредиторской задолженности;

коэффициент погашения кредиторской задолженности;

коэффициент соотношения между дебиторской и кредиторской задолженностью за расчетный период.

Ключевым аспектом оптимизации и минимизации управления кредиторской задолженностью является управление материальными потоками, которые возникают в ходе закупки материалов или сбыта продукции и сопровождаются финансовыми потоками [2].

Для каждой схемы движения продукции может быть предусмотрено несколько вариантов организации финансовых потоков, различных по стоимости и риску. Сопоставляя потери и доходы, стоимость хеджирования рисков и возможности их ликвидации, можно построить такие схемы движения материальных и финансовых потоков, в которых общие затраты будут оптимальными.

Вышеизложенное определяет основные направления оптимизации эффективности управления кредиторской задолженностью на промышленных предприятиях.

Первое — введение в систему управления предприятий промышленности службы контроллинга.

Второе — мотивация персонала через премирование. Для этого необходимо разработать положение о премировании сотрудников за улучшение условий договоров поставки материалов, в частности за увеличение отсрочек платежа и получение скидок в цене.

Третье — специализация. Узкая специализация предприятия представляет собой основу для занятия им лидирующих позиций на рынке. Уменьшаются издержки производства, снижается себестоимость, повышается производительность труда, что в конечном итоге обусловливает оптимизацию кредиторской задолженности предприятия.

Результаты анализа дебиторской и кредиторской задолженности используются в управленческих целях и включаются в финансовые отчеты компании.

Литература:

1. Богомолов А. М. Управление дебиторской и кредиторской задолженностью как элемент системы внутреннего контроля в организации // Современный бухучет. 2004. N 5. С. 46–51.

2. Петров А. М. Контроль за движением дебиторской и кредиторской задолженности // Современный бухучет. 2004. N 9. С. 38–45.

3. Ржаницина В. Анализ полугодовой отчетности // Консультант. N 15. 2005, август.