Выездные налоговые проверки и их роль в системе налогового контроля

Автор: Мамиёк Людмила Алиевна

Рубрика: 15. Региональная экономика

Опубликовано в

III международная научная конференция «Экономическая наука и практика» (Чита, апрель 2014)

Дата публикации: 23.03.2014

Статья просмотрена: 3022 раза

Библиографическое описание:

Мамиёк, Л. А. Выездные налоговые проверки и их роль в системе налогового контроля / Л. А. Мамиёк. — Текст : непосредственный // Экономическая наука и практика : материалы III Междунар. науч. конф. (г. Чита, апрель 2014 г.). — Т. 0. — Чита : Издательство Молодой ученый, 2014. — С. 161-165. — URL: https://moluch.ru/conf/econ/archive/94/5339/ (дата обращения: 23.04.2025).

В деятельности налоговых органов важнейшее место занимают выездные налоговые проверки. Эти проверки являются основной и наиболее эффективной формой налогового контроля. Выездные налоговые проверки призваны обеспечивать законные интересы государства, выявлять и пресекать налоговые правонарушения. Выездная налоговая проверка — это налоговая проверка, осуществляемая налоговыми органами по месту нахождения налогоплательщика, плательщика сбора, налогового агента.

Ключевые слова:налоговая система, налоговый контроль, выездные налоговые проверки, налоговая политика, налогоплательщики.

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства, развитие и изменения форм которого неизменно сопровождается преобразованием налоговой системы. В современном обществе налоги — основной источник доходов государства. Но в условиях все большего перехода к рыночным методам управления в России прежние возможности воздействия государства на экономику сокращаются и в этих условиях налоги становятся одним из важнейших инструментов осуществления экономической политики государства. Они позволяют решать различные задачи: стимулировать производство, инвестиции, сглаживать социальную дифференциацию по доходам различных слоев населения и т. д.

Главной задачей при осуществлении налогового контроля является контроль за соблюдением налогового законодательства.

Налоговый контроль представляет собой систему действий налоговых и иных государственных органов по надзору за выполнением налогоплательщиками, плательщиками сборов, налоговыми агентами норм налогового законодательства.

В соответствии с законодательством налоговый контроль возлагается на налоговые органы, таможенные органы, органы государственных внебюджетных фондов.

Следует отметить, что в процессе осуществления мероприятий по налоговому контролю и налоговые органы, и таможенные органы, и органы государственных внебюджетных фондов активно взаимодействуют друг с другом, а также с другими министерствами и ведомствами, входящими в систему органов исполнительной власти.

Одним из условий функционирования налоговой системы является эффективный налоговый контроль, осуществляемый в том числе и путем проведения выездных налоговых проверок. Общие правила проведения налоговых проверок (камеральных и выездных) регламентируются ст. 87 Налогового кодекса Российской Федерации (НК РФ), в соответствии с которой проверка может быть проведена у налогоплательщика (как юридического, так и физического лица, в том числе осуществляющего предпринимательскую деятельность без образования юридического лица), плательщика сборов и налогового агента.

Качественное налоговое администрирование является одним из условий эффективного функционирования налоговой системы и экономики государства.

Позитивное развитие основных составляющих налоговой политики государства, которыми являются снижение совокупной налоговой нагрузки и улучшение налогового администрирования, неразрывно связано с налоговым контролем, целью которого является обеспечение своевременного и полного поступления налогов и других обязательных платежей в бюджет, в том числе за счет достижения высокого уровня налоговой дисциплины и грамотности налогоплательщиков.

Основной и наиболее эффективной формой налогового контроля являются выездные налоговые проверки. В результате проведения выездных налоговых проверок налоговыми органами должны одновременно решаться несколько задач, наиболее важные из которых:

- выявление и пресечение нарушений законодательства о налогах и сборах;

- предупреждение налоговых правонарушений.

При этом выездные налоговые проверки должны отвечать требованиям безусловного обеспечения законных интересов государства и прав налогоплательщиков, повышения их защищенности от неправомерных требований налоговых органов и создания для налогоплательщика максимально комфортных условий для исчисления и уплаты налогов.

Рассмотрим работу Управления Федеральной налоговой службы Российской Федерации по Республике Адыгея. По оперативным данным Управления Федеральной налоговой службы Российской Федерации по Республике Адыгея в 2013 году в бюджеты всех уровней собрано 6854,8 млн. рублей налогов и других обязательных платежей, что на 11,6 % больше, чем в 2012 году (см. табл. 1). В структуре налоговых поступлений в бюджеты всех уровней наибольшая доля приходится на налог на доходы физических лиц — 36,6 % (2510,3 млн. рублей), налог на прибыль организаций — 18,7 % (1278,8 млн. рублей), налоги на имущество — 15,9 % (1093,0 млн. рублей), налог на добавленную стоимость — 10,0 % (687,2 млн. рублей), акцизы — 7,2 % (493,7 млн. рублей), единый налог, взимаемый в связи с применением упрощенной системы налогообложения — 6,7 % (462,0 млн. рублей) и единый налог на вмененный доход — 2,0 % (135,3 млн. рублей). [1]

Таблица 1

Поступление налогов и сборов в бюджетную систему РА по видам за 2012–2013гг

|

В бюджеты всех уровней |

В т. ч. в бюджет территории |

|||||

|

млн.руб. |

Удел. вес в общей сумме поступлений, в % |

млн.руб. |

Удел. вес в общей сумме поступлений, в % |

|||

|

2013г. |

2012г. |

2013г. |

2012г. |

|||

|

Всего: в том числе |

6 854,8 |

100,0 |

100,0 |

5 944,9 |

100,0 |

100,0 |

|

Налог на прибыль организаций |

1278,8 |

18,7 |

21,1 |

1241,1 |

20,9 |

24,2 |

|

Налог на доходы физических лиц |

2510,3 |

36,6 |

34,3 |

2510,3 |

42,2 |

40,6 |

|

Налог на добавленную стоимость |

- |

- |

- |

- |

- |

- |

|

Акцизы |

493,7 |

7,2 |

7,0 |

434,0 |

7,3 |

6,6 |

|

Единый налог, взимаемый в связи с применением УСН |

462,0 |

6,7 |

6,8 |

462,0 |

7,8 |

8,1 |

|

Единый налог на вмененный доход |

135,3 |

2,0 |

2,6 |

135,3 |

2,3 |

3,0 |

|

Единый с/х налог |

25,8 |

0,4 |

0,3 |

25,8 |

0,4 |

0,4 |

|

Налоги на имущество |

1 093,0 |

15,9 |

13,8 |

1093,0 |

18,4 |

16,3 |

|

Налоги, сборы и платежи за пользование природными ресурсами |

107,8 |

1,6 |

0,6 |

17,3 |

0,3 |

0,4 |

|

Прочие |

60,9 |

0,9 |

0,6 |

26,1 |

0,4 |

0,4 |

Удельный вес в общей сумме поступлений в бюджеты всех уровней по ИФНС по РА за 2013 год составил 6 854,8 млн. рублей, а в бюджет территории — 5 944,9 млн. рублей. Наибольшую долю платежей в бюджет всех уровней представили Межрайонная ИФНС № 1 по Республике Адыгея 4 281,6 млн. рублей, а в бюджет территории — 3 463,4 млн. рублей.

Задолженность по налогам и сборам за 2013 год составила 718,9 млн. рублей (10,5 % от суммы поступлений налогов и сборов в бюджет), в том числе задолженность по налогу на добавленную стоимость — 257,6 млн. рублей (37,5 % от суммы поступлений этого налога), задолженность по налогу на прибыль — 109,8 млн. рублей (8,6 % от суммы поступлений этого налога), задолженность по акцизам — 16,4 млн. рублей (3,3 % от суммы поступлений этого налога). [2]

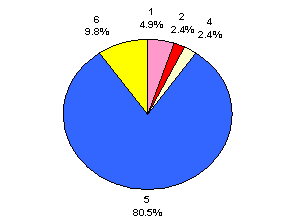

Приостановленные ко взысканию платежи в бюджетную систему за 2013 год составляют 51,0 % от общего объема задолженности по налогам и сборам (366,5 млн. рублей), недоимка по налогам и сборам с учетом долгов, перешедших с прошлого года — 48,0 % (344,9 млн. рублей), отсроченные платежи — 0,6 % (4,1 млн. рублей), задолженность по налоговым платежам, невозможным ко взысканию — 0,4 % (3,4 млн. рублей).

Поэтому необходимо, чтобы налоговые органы следили за выполнением налогоплательщиками своих обязательств. Основным инструментом налоговых органов является налоговый контроль, чтобы они могли выполнять свои прямые обязанности перед налоговым законодательством.

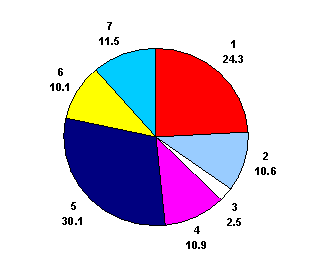

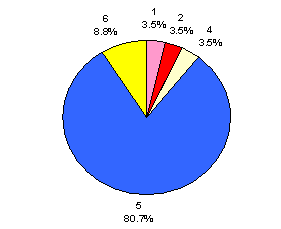

Недоимка по налогам и сборам в бюджет за 2013 год увеличилась на 0,9 %, в том числе: по налогу на прибыль (доход) предприятий и организаций — на 70,9 %, недоимка по акцизам уменьшилась на 32,8 %, недоимка по налогу на добавленную стоимость — на 6,0 % (см. рис.1).

|

за 2013 г.

|

за 2012 г.

|

Рис. 1. Динамика структуры недоимки по видам налогов и сборов

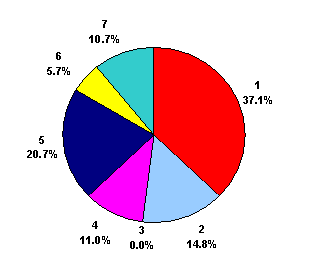

Где 1 — налог на добавленную стоимость, 2 — налог на прибыль, 3 — акцизы, 4 — остальные федеральные налоги, 5 — региональные налоги и сборы, 6 — местные налоги и сборы, 7 — налоги со специальным налоговым режимом.

Отсроченные платежи в бюджетную систему за 2013 год увеличились в 4,1 раза, в том числе: отсроченные платежи по налогу на добавленную стоимость, отсроченные платежи по акцизам и налогу на прибыль (доход) предприятий и организаций остались без изменений (см. рис 2).

|

за 2013 г.

|

за 2012 г.

|

Рис. 2. Динамика структуры отсроченных платежей в бюджетную систему по видам налогов и сборов

Было отобрано 11 налогоплательщиков, осуществляющих добычу полезных ископаемых и получивших по итогам текущего года убытки, имеющих низкую налоговую нагрузку, а также сдающих нулевую отчетность. Это такие организации, как ДСУ-3 ГУП РА; ЗАО «Кужорский кирпичный завод»; ООО «Майкопская нерудная компания»; ООО «НафтаПримЮг»; ООО ПКФ «Саратовская»; ООО «Карьер-Сервис»; ООО «Красногвардейский КНМ»; ООО «Интерьер»; ООО «Вега»; ООО «Адыгеянеруд». Руководители организаций, допустивших убытки отчитались перед налоговыми органами, и те проанализировав финансово-хозяйственную деятельность этих организаций определили сроки их выхода на безубыточную деятельность. [3]

Особое внимание было уделено вопросу низкой налоговой нагрузки недропользователей. По отрасли «добыча полезных ископаемых — кроме топливно-энергетической» налоговая нагрузка за 2012 год составила 13 процентов. ИФНС по РА провела качественные выездные налоговые проверки, по итогам которых, нагрузка должна быть доведена до среднего значения по отрасли. Сведения об организации и проведении выездных проверок за 2012–2013 гг. в таблице 2.

Таблица 2

Сведения об организации и проведении выездных проверок за 2012–2013гг.

|

Количество единиц |

Дополнительно начислено платежей (включая налоговые санкции и пени) |

|

|

Выездные проверки организаций и физ. лиц за 2012г. |

32 803 |

226 186 940 |

|

комплексные из них: |

28 338 |

117 520 623 |

|

проверки организаций |

22 883 |

102 656 752 |

|

тематические из них: |

12 465 |

2 666 317 |

|

проверки организаций |

10 425 |

1 626 243 |

|

Выездные проверки организаций и физ.лиц за 2013г. в том числе: |

30 288 |

228 073 684 |

|

Выявившие нарушения |

30 054 |

- |

|

проверки организаций из них: |

25 272 |

220 926 609 |

|

Выявившие нарушения |

25 068 |

- |

Выездные проверки организаций и физических лиц в 2013 году уменьшились на 761 тыс. руб. по сравнению с аналогичным периодом предыдущего года. Но при этом в 2013 году увеличилось количество дополнительно начисленных платежей (включая налоговые санкции и пени). Приостановленные ко взысканию платежи в бюджетную систему за 2013 год увеличились на 8,0 %, в том числе: по налогу на добавленную стоимость — на 3,9 %, по налогу на прибыль уменьшились на 0,4 %, по акцизам остались без изменений.

В целях дальнейшего совершенствования планирования и подготовки выездных налоговых проверок необходимо проведение следующих мероприятий:

- разработка единого программного обеспечения, внедрение которого позволит автоматизировать процесс отбора налогоплательщиков;

- внедрение качественно новых основ для проведения выездной проверки, такие как применение методов, основанных на системе косвенных индикаторов налоговой базы, а также обеспечение приёма как можно большего количества налоговых деклараций в электронном виде. Все это обеспечит автоматизированный отбор налогоплательщиков для выездных налоговых проверок и повысит их результативность;

- необходимы дальнейшие усилия в развитии межведомственного информационного взаимодействия налоговой службы с МВД России, таможенной службой, службой судебных приставов, другими заинтересованными федеральными органами исполнительной власти.

В настоящее время ФНС РФ разрабатывает специализированные критерии для автоматизированного отбора контролируемых сделок в рамках предпроверочного анализа, на основе которых будут приниматься решения о проведении проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами.

Создание специализированного учреждения ФКУ «Налог-сервис», куда уже переданы основные сервисно-технические функции по обслуживанию налоговых органов сократит рутинные операции последних. В результате к концу 2014 года ФКУ «Налог-Сервис» ФНС России будет в полном объеме выполнять ключевые сервисные функции по обслуживанию налоговых органов на всей территории Российской Федерации, что позволит освободить сотрудников налоговых органов от рутинных операций и даст возможность сконцентрировать внимание на контрольно-аналитическую работу.

В целях эффективного решения всех этих задач подготовлена настоящая Концепция системы планирования выездных налоговых проверок (далее — Концепция), предусматривающая новый подход к построению системы отбора объектов для проведения выездных налоговых проверок. Согласно Концепции планирование выездных налоговых проверок — это открытый процесс, построенный на отборе налогоплательщиков для проведения выездных налоговых проверок по критериям риска совершения налогового правонарушения, в том числе общедоступным. Отбор основан на качественном и всестороннем анализе всей информации, которой располагают налоговые органы (в том числе из внешних источников) и определении на ее основе «зон риска» совершения налоговых правонарушений. [4, c.28]

Принципы, заложенные в настоящей Концепции, позволят реализовать:

1. Формирование единого подхода к планированию выездных налоговых проверок.

2. Стимулирование налогоплательщиков в части соблюдения законодательства о налогах и сборах.

3. Повышение налоговой грамотности и дисциплины налогоплательщиков.

Литература:

3. http://adigeya/nalogovaya-inspektsiya.ru

4. Туробова Т. Е. Совершенствование механизма проведения налоговых проверок и оформления их результатов // Право и экономика. 2012г. — № 10.-С. 28–31.

Ключевые слова

налоговая система, налоговый контроль, налоговая политика, налогоплательщики, выездные налоговые проверкиПохожие статьи

Особенности правового регулирования организации и проведения выездной налоговой проверки

В данной статье рассматривается правовое регулирование такой формы налогового контроля как выездные налоговые проверки, очерчиваются особенности законодательства: порядок проведения, сроки, оформление результатов. Приведены исключительные процедуры, ...

Порядок проведения камеральных налоговых проверок, их цель, задачи и особенности, а также выводы по результатам проведения проверок для формирования стратегии развития бизнеса в текущих условиях

Налоговый контроль играет ключевую роль в системе контроля и направлен на проверку соблюдения налогового законодательства за исчислением налогов, сборов и других платежей, их своевременной уплаты в бюджет. Статья посвящена проведению налогового контр...

Правовая характеристика налоговых правонарушений в сфере налогового контроля

В статье анализируется понятие налогового контроля, которое представляет собой совокупную систему действий налоговых органов по надзору за выполнением фискально-обязанными лицами (в первую очередь, налогоплательщиками, плательщиками сборов, налоговым...

Правовое регулирование осуществления налоговых проверок в Российской Федерации

Актуальность статьи основана на социально-экономических изменениях, непрерывно происходящих в России и оказывающих непосредственное влияние на развитие современного налогового права в целом и правового регулирования порядка проведения налоговых прове...

Налоговые правонарушения, эффективность налогового контроля

Актуальность указанной темы обусловлена необходимостью более детального и точечного изучения вопроса экономической безопасности нашей страны. Цель данной статьи заключается в изучении экономической природы определенных временных промежутков с задачей...

Особенности и проблемы налогового учета в строительной отрасли

Строительный бизнес занимает важное место в государственной экономике и является одним из наиболее крупных источников доходов федерального и региональных бюджетов налогового характера. В связи с этим крайне важна правильная организация налогового учё...

Льготы по налогам и сборам как элемент налоговой политики

В статье раскрываются особенности налоговой политики как правовой категории. Автор приходит к выводу о том, льготы по налогам и сборам являются важнейшим элементом налоговой политики, поскольку позволяют реализовать регулирующую и стимулирующую функц...

Административная ответственность за правонарушения в сфере налогов и сборов

В статье рассмотрена история становления и развития института административной ответственности за правонарушения в сфере налогов и сборов, правовая природа мер как налоговой, так и административной ответственности, определен круг правонарушений в обл...

Причины и возможные последствия повышения ставки НДС в 2019 году в России. Оценка его влияния на экономику страны

Налоги являются основной составляющей доходной части бюджета РФ. Вся налоговая система является важным инструментом в руках государства для осуществления управленческих и контролирующих функций страной, обществом, всеми сферами его жизни. Экономическ...

Налоговый контроль и оценка его эффективности

В настоящей статье рассмотрено понятие «налоговый контроль», представлена характеристика камеральных и выездных налоговых проверок. Проведена оценка показателей контрольной работы, осуществляемой ИФНС России по городу Кирову за период 2017–2019 гг. П...

Похожие статьи

Особенности правового регулирования организации и проведения выездной налоговой проверки

В данной статье рассматривается правовое регулирование такой формы налогового контроля как выездные налоговые проверки, очерчиваются особенности законодательства: порядок проведения, сроки, оформление результатов. Приведены исключительные процедуры, ...

Порядок проведения камеральных налоговых проверок, их цель, задачи и особенности, а также выводы по результатам проведения проверок для формирования стратегии развития бизнеса в текущих условиях

Налоговый контроль играет ключевую роль в системе контроля и направлен на проверку соблюдения налогового законодательства за исчислением налогов, сборов и других платежей, их своевременной уплаты в бюджет. Статья посвящена проведению налогового контр...

Правовая характеристика налоговых правонарушений в сфере налогового контроля

В статье анализируется понятие налогового контроля, которое представляет собой совокупную систему действий налоговых органов по надзору за выполнением фискально-обязанными лицами (в первую очередь, налогоплательщиками, плательщиками сборов, налоговым...

Правовое регулирование осуществления налоговых проверок в Российской Федерации

Актуальность статьи основана на социально-экономических изменениях, непрерывно происходящих в России и оказывающих непосредственное влияние на развитие современного налогового права в целом и правового регулирования порядка проведения налоговых прове...

Налоговые правонарушения, эффективность налогового контроля

Актуальность указанной темы обусловлена необходимостью более детального и точечного изучения вопроса экономической безопасности нашей страны. Цель данной статьи заключается в изучении экономической природы определенных временных промежутков с задачей...

Особенности и проблемы налогового учета в строительной отрасли

Строительный бизнес занимает важное место в государственной экономике и является одним из наиболее крупных источников доходов федерального и региональных бюджетов налогового характера. В связи с этим крайне важна правильная организация налогового учё...

Льготы по налогам и сборам как элемент налоговой политики

В статье раскрываются особенности налоговой политики как правовой категории. Автор приходит к выводу о том, льготы по налогам и сборам являются важнейшим элементом налоговой политики, поскольку позволяют реализовать регулирующую и стимулирующую функц...

Административная ответственность за правонарушения в сфере налогов и сборов

В статье рассмотрена история становления и развития института административной ответственности за правонарушения в сфере налогов и сборов, правовая природа мер как налоговой, так и административной ответственности, определен круг правонарушений в обл...

Причины и возможные последствия повышения ставки НДС в 2019 году в России. Оценка его влияния на экономику страны

Налоги являются основной составляющей доходной части бюджета РФ. Вся налоговая система является важным инструментом в руках государства для осуществления управленческих и контролирующих функций страной, обществом, всеми сферами его жизни. Экономическ...

Налоговый контроль и оценка его эффективности

В настоящей статье рассмотрено понятие «налоговый контроль», представлена характеристика камеральных и выездных налоговых проверок. Проведена оценка показателей контрольной работы, осуществляемой ИФНС России по городу Кирову за период 2017–2019 гг. П...