Особенности оценки эффективности инвестиционных проектов в России в условиях санкций

Автор: Герасимук Андрей Денисович

Рубрика: 15. Экономика

Опубликовано в

LXXXVII международная научная конференция «Исследования молодых ученых» (Казань, октябрь 2024)

Дата публикации: 01.10.2024

Статья просмотрена: 26 раз

Библиографическое описание:

Герасимук, А. Д. Особенности оценки эффективности инвестиционных проектов в России в условиях санкций / А. Д. Герасимук. — Текст : непосредственный // Исследования молодых ученых : материалы LXXXVII Междунар. науч. конф. (г. Казань, октябрь 2024 г.). — Казань : Молодой ученый, 2024. — С. 25-31. — URL: https://moluch.ru/conf/stud/archive/521/18657/ (дата обращения: 23.04.2025).

В статье автор рассматривает особенности оценки эффективности инвестиционных проектов в России в условиях санкций.

Ключевые слова : оценка инвестиционных проектов, NPV, ставка дисконтирования, WACC.

Оценка инвестиционных проектов представляет собой анализ параметров проекта для определения целесообразности его реализации. Существует большое количество подходов к проведению оценки инвестиционных проектов, однако наиболее распространенным является использование параметров оценки эффективности проектов, основанных на прогнозировании и дисконтировании денежных потоков. К таким показателям относятся NPV (чистая приведенная стоимость), IRR (внутренняя норма рентабельности), PP (период окупаемости), DPP (дисконтированный период окупаемости) [1, с. 60].

При расчете приведенных ранее финансовых показателей может возникнуть ситуация, при которой в соответствии с одними параметрами проект следует реализовывать, а в соответствии с прочими — нет. В таком случае следует ориентироваться на показатель NPV, так как он наиболее точно отражает суть реализации инвестиционного проекта и бизнеса в целом — приращение денежных средств.

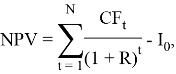

NPV представляет собой сумму дисконтированных денежных потоков проекта. Предполагается, что если NPV>0, проект целесообразен к реализации, в ином случае — нет. В виде формулы данный показатель можно представить следующим образом:

|

|

(1) |

где CF t — денежный поток периода t;

R — ставка дисконтирования;

I 0 — объем первоначальных инвестиций [1, с. 60].

Одним из ключевых параметров, влияющих на величину показателя, является ставка дисконтирования, представляющая собой величину риска, по которой анализируется проект. Выбор ставки дисконтирования может значительным образом повлиять на то, будет ли инвестиционный проект привлекательным или нет, поэтому ее корректный расчет крайне важен при проведении оценки.

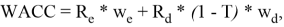

Существует множество подходов для выбора ставки дисконтирования, однако наиболее распространенной является инструмент средневзвешенной стоимости капитала, или WACC (weighted average cost of capital). WACC позволяет рассчитать ставку дисконтирования на основе параметров структуры финансирования и стоимости каждого из источников финансирования — собственных средств и заемного капитала. Формула расчета WACC выглядит следующим образом:

|

|

(2) |

где w e — доля собственного капитала;

w d — доля заемных средств;

R e — стоимость собственного капитала;

R d — стоимость заемного капитала;

T — ставка по налогу на прибыль [2, с. 53].

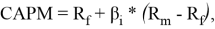

Ставка дисконтирования позволяет сравнить доходность по проекту с доходностью, которую можно получить при вложении средств на рынке в проект с аналогичными параметрами. В связи с этим для компонентов в целях расчета WACC рекомендуется использовать именно рыночные параметры, в том числе целевую структуру капитала, стоимость заемных средств, равную ставке, по которой компания может привлечь на рынке кредит, и стоимость собственного капитала, рассчитанную по методу CAPM (capital asset pricing model):

|

|

(3) |

где R f — безрисковая ставка доходности;

β i — бета коэффициент, показывающий чувствительность актива к изменению рыночной доходности;

R m — рыночная доходность [3, с. 256].

Текущая ситуация на российском рынке характеризуется повышенной нестабильностью и высокими процентными ставками как ввиду общемировых тенденций по росту инфляции, так и за счет негативного влияния западных санкций. В связи с этим, классический метод расчета ставки дисконтирования по методу WACC приводит к ряду проблем, которые не позволяют адекватно оценивать проект. К ним, в том числе, относятся следующие:

- Высокий уровень безрисковой ставки. Традиционным рыночным инструментом, используемым для определения безрисковой ставки, являются долгосрочные облигации федерального займа. На момент середины 2024 года доходность 10-летних облигаций федерального займа находится на уровне 15–16 %, что само по себе является довольно высоким значением доходности для многих инвестиционных проектов.

- Малое количество компаний на российском рынке для применения рыночного коэффициента бета. Публичный рынок в стране недостаточно активен для получения качественных данных по коэффициенту бета среди компаний-аналогов. Одним из вариантов решения проблемы является использование параметров по иностранным рынкам, в частности регулярно обновляемую базу Асвата Дамодарана. Однако, одни и те же отрасли в разных странах имеют значительные различия, в связи с чем выбранный параметр по зарубежным компаниям может сильно отличаться от местных реалий. Существуют методики корректировки стоимости собственного капитала, рассчитанного по иностранным коэффициентам для локального рынка, однако их применение так же не гарантирует получение приближенного к реалиям российского рынка результата.

Приведенные выше проблемы не противоречат фундаментальным принципам дисконтирования — при высоких процентных ставках и недостаточном развитии рынка надежнее вложиться в более ликвидный и простой публичный инструмент в форме государственных облигаций, либо же положить деньги на депозит, нежели реализовывать рискованный долгосрочный инвестиционный проект, доходность которого может быть хуже. Однако, следует помнить о том, что в реальном мире бизнес является не только лишь инструментом заработка денег для его владельцев. Бизнес является ключевой силой для производства промышленной продукции и оказания услуг, в которых нуждается общество. Особенно важны данные эффекты в трудные для страны времена, которые требуют активного импортозамещения, локализации продукции и достижения целей технологического суверенитета. В связи с этим отклонять инвестиционные проекты, опираясь лишь на непривлекательные рыночные показатели, является неразумным решением для долгосрочного экономического развития.

Для решения данной проблемы предлагается воспользоваться несколькими способами. Во-первых, использовать параметры финансирования по конкретному инвестиционному проекту. Данный метод может быть особо применим для проектов с государственным участием, по которым компаниям может получить средства по льготным ставкам, что позволит снизить ставку дисконтирования. Несмотря на то, что данный метод не соотносится с базовой идеей ставки дисконтирования, в современных российских реалиях он больше подходит под суть таких проектов. Как правило, проекты с государственным участием не несут собой первостепенную цель получить высокую доходность, их ключевая цель — помочь закрыть потребности, которые имеются в стране, и решить которые без активного взаимодействия государства и бизнеса довольно трудно (привлечение инвестиций в регионы, производство требуемой продукции, внедрение современных технологий и т. п.). Несмотря на то, что ставки по займам с гос. участиям могут быть значительно ниже рыночных, как правило, в таких проектах все равно требуется минимальное вложение собственных средств инвестора, либо же привлечение банковского займа, что позволяет ставке дисконтирования не опускаться до крайне минимальных уровней, так как высокая стоимость собственных средств банковских кредитов будет балансировать величину ставки.

Еще одним вариантом является использование плавающей ставки дисконтирования. Привязка доходности ОФЗ к прогнозу ключевой ставки позволяет снизить влияние краткосрочной рыночной нестабильности на финансовые параметры эффективности проекта, однако эффект будет не таким значительным, так как наибольшее влияние на параметр NPV оказывают денежные потоки в ближайших периодах.

Помимо этого, следует уделять большее внимание менее стандартным индикаторам эффективности инвестиционных проектов. Особенно это касается проектов с гос. участием, целевыми показателями реализации которых выступают не классические показатели доходности и окупаемости, а величины, характеризующие непосредственную суть проектов: объем производства и реализации, количество создаваемых рабочих мест, объем уплачиваемых налогов и т. п.

С точки зрения бизнеса стоит уделять внимание нефинансовым метрикам, связанным с конкурентными преимуществами, которые компания сможет получить при реализации проекта в долгосрочной перспективе при реализации проекта. Следует оценить, насколько реализуемый проект будет востребован в течение 5–10 лет, после того как ситуация в стране нормализуется и процентные ставки станут более низкими. Также необходимо учитывать упомянутый фактор государственной поддержки. Одним из наиболее выгодных способов для привлечения капитала в современных реалиях являются меры государственной поддержки, которые на данный момент активно развиваются в стране, в том числе Минпромторгом, Министерством экономического развития и большим количеством институтов развития. Рекомендуется отдавать предпочтение именно тем проектам, в которых в перспективе имеется возможность воспользоваться мерами господдержки, так как возможность привлечения государства в проект свидетельствует о перспективности данного проекта для страны на средне- и долгосрочную перспективу, что позволит повысить имидж компании, привлечь дополнительных клиентов и улучшить финансовый эффект от его реализации.

Традиционные финансовые и специфические нефинансовые метрики можно интегрировать в ранговую систему оценки инвестиционных проектов. Такая методика является особенно актуальной при необходимости выбора между несколькими инвестиционными проектами. В соответствии с ранговой системой оценки каждому из анализируемых критериев присваивается свой вес в зависимости от важности параметра (при этом нетрадиционным метрикам следует уделять больший вес, нежели классическим показателям). После чего производится сравнение инвестиционных проектов между собой и для реализации выбирается проект, получивший более высокую взвешенную оценку по исследуемым параметрам [4, C. 304].

Подводя итог, следует отметить, что классическая финансовая оценка инвестиционных проектов в условиях текущей рыночной конъюнктуры России является малоэффективной. Высокое значение рыночных параметров, закладываемых в расчет ставки дисконтирования, приводит к чрезмерно высоким требованиям по доходности ко многим инвестиционным проектам, в том числе к тем, реализация которых необходима для экономики страны. В таком случае следует отдавать предпочтение проектам, соответствующим требованиям господдержки и применять с учетом этого для расчета ставки дисконтирования фактические параметры самого проекта. Кроме того, следует делать больший акцент на нетрадиционных метриках эффективности, характеризующих положительный общественный эффект от проекта, при оценке проекта со стороны государства, и создании долгосрочных конкурентных преимуществ, при оценке со стороны бизнеса. Для проведения более комплексного анализа традиционные и нетрадиционные показатели эффективности рекомендуется интегрировать в ранговую систему оценки проектов при необходимости выбора между несколькими проектами к реализации.

Литература:

- Воронов, Д. С. Оценка стоимости капитала и ставки дисконтирования на базе российской финансовой статистики / Д. С. Воронов, Л. А. Раменская. — Текст: непосредственный // Journal of new economy. — 2023. — № 1. — С. 51–80.

- Мельникова, И. Ю. Подходы к оценке инвестиционных проектов / И. Ю. Мельникова. — Текст: непосредственный // KANT. — 2019. — № 1. — С. 303–307.

- Федотова, М. А. Трансформация оценки инвестиционных проектов: от эффективности к интегрированной стоимости / М. А. Федотова, Т. В. Тазихина, Ю. В. Андрианова. — Текст: непосредственный // Имущественные отношения в Российской Федерации. — 2020. — № 1. — С. 59–70.

- Шихов, А. А. Ставка дисконтирования: основные подходы и методы определения при оценке экономической эффективности / А. А. Шихов. — Текст: непосредственный // Инновации и инвестиции. — 2023. — № 6. — С. 255–258.

Похожие статьи

Современные методы оценки эффективности инвестиционно-инновационных проектов

В статье подробно рассмотрены современные методы оценки эффективности инвестиционно-инновационных проектов, определены их преимущества, в сравнении со стандартными, традиционными методами, которые используются для оценки эффективности инвестиций.

Оценка рыночного риска Value-at-Risk (VaR) с помощью метода исторического моделирования

В данной статье рассматривается оценка финансового риска по методологии Value-at-Risk с применением метода исторических моделей на примере ГМК «Норникель». В исследовании за основу взяты данные по изменению рыночной стоимости компании за определенный...

Принятие управленческих решений на основе показателей оценки стоимости бизнеса, основанных на доходном подходе

В статье изложены основные подходы к оценке стоимости бизнеса с целью принятия обоснованных управленческих решений.

Совершенствование методов оценки инвестиционных проектов коммерческих предприятий

В статье авторы исследуют существующие методы оценки экономической эффективности инвестиционных проектов и предлагает способы их совершенствования в целях повышения финансовой устойчивости.

Оценка эффективности проведения политики государства в области поддержки малого бизнеса путем проведения опроса

В статье автор пытается оценить эффективность государственной поддержки малого бизнеса путем проведения опроса.

Существующие стратегические решения разработки инновационного проекта

В статье обоснована необходимость в расчете основных факторов риска, присущих нефтегазовой отрасли, при выборе стратегических решений разработки инновационного проекта. В качестве инструмента для оценки экономической эффективности использовался метод...

Прогнозирование инвестиционного портфеля ценных бумаг в кризисных ситуациях

В статье рассматривается использование математической модели инвестирования в портфель ценных бумаг нескольких компаний, учитывая риски как финансовые, так и нефинансовые.

Оценка стоимости бизнеса в современных условиях: подходы и методы

В данной статье рассматривается сущность оценки бизнеса как одного из ключевых инструментов инвестиционной деятельности компании, которая базируется на двух подходах, основанных на расчете дисконтированной стоимости компании и сравнительном анализе к...

Оценка рисков инвестиционного проекта на основе статистических методов

В статье раскрываются аналитические возможности статистического метода оценки инвестиционных рисков, приведена классификация внешних и внутренних рисков инвестиционных проектов.

Актуальность антикризисного управления в целях повышения конкурентоспособности отеля

В статье представлены результаты анализа значения и роли инструментов антикризисного управления при обеспечении конкурентоустойчивости отеля в современной индустрии гостеприимства. Актуальность исследования обусловлена современными условиями экономич...

Похожие статьи

Современные методы оценки эффективности инвестиционно-инновационных проектов

В статье подробно рассмотрены современные методы оценки эффективности инвестиционно-инновационных проектов, определены их преимущества, в сравнении со стандартными, традиционными методами, которые используются для оценки эффективности инвестиций.

Оценка рыночного риска Value-at-Risk (VaR) с помощью метода исторического моделирования

В данной статье рассматривается оценка финансового риска по методологии Value-at-Risk с применением метода исторических моделей на примере ГМК «Норникель». В исследовании за основу взяты данные по изменению рыночной стоимости компании за определенный...

Принятие управленческих решений на основе показателей оценки стоимости бизнеса, основанных на доходном подходе

В статье изложены основные подходы к оценке стоимости бизнеса с целью принятия обоснованных управленческих решений.

Совершенствование методов оценки инвестиционных проектов коммерческих предприятий

В статье авторы исследуют существующие методы оценки экономической эффективности инвестиционных проектов и предлагает способы их совершенствования в целях повышения финансовой устойчивости.

Оценка эффективности проведения политики государства в области поддержки малого бизнеса путем проведения опроса

В статье автор пытается оценить эффективность государственной поддержки малого бизнеса путем проведения опроса.

Существующие стратегические решения разработки инновационного проекта

В статье обоснована необходимость в расчете основных факторов риска, присущих нефтегазовой отрасли, при выборе стратегических решений разработки инновационного проекта. В качестве инструмента для оценки экономической эффективности использовался метод...

Прогнозирование инвестиционного портфеля ценных бумаг в кризисных ситуациях

В статье рассматривается использование математической модели инвестирования в портфель ценных бумаг нескольких компаний, учитывая риски как финансовые, так и нефинансовые.

Оценка стоимости бизнеса в современных условиях: подходы и методы

В данной статье рассматривается сущность оценки бизнеса как одного из ключевых инструментов инвестиционной деятельности компании, которая базируется на двух подходах, основанных на расчете дисконтированной стоимости компании и сравнительном анализе к...

Оценка рисков инвестиционного проекта на основе статистических методов

В статье раскрываются аналитические возможности статистического метода оценки инвестиционных рисков, приведена классификация внешних и внутренних рисков инвестиционных проектов.

Актуальность антикризисного управления в целях повышения конкурентоспособности отеля

В статье представлены результаты анализа значения и роли инструментов антикризисного управления при обеспечении конкурентоустойчивости отеля в современной индустрии гостеприимства. Актуальность исследования обусловлена современными условиями экономич...